P2P Plattform Rating 2024 – Hier findest du die sichersten P2P Plattformen

Willkommen zum P2P Plattform Rating 2024! Seit 2019 erscheint dieses Rating bereits und wurde aufgrund eures Feedbacks laufend verbessert. In diesem Beitrag stelle ich dir nun die schon sechste Version des Systems vor. Das normale Rating, welches ihr schon aus den letzten Jahren kennt, wurde an 3 Stellen verbessert.

Zusätzlich findet ihr in diesem Beitrag ebenfalls eine detaillierte Erklärung zu allen Kreditgeber-Kriterien, die ebenfalls seit 2022 geprüft werden.

Das überarbeitete öffentliche Rating enthält nun 24 Faktoren und alle Plattformen, in die ich aktuell mehr als 2.000 EUR investiert habe. Die Kreditgeber-Ratings sind vorwiegend auf Mintos ausgelegt. Beides wird quartalsweise kostenfrei aktualisiert. Für alle, die etwas mehr wollen, gibt es noch ein kostenpflichtiges Addon mit über 50 P2P Plattformen und über 100 Kreditgebern von verschiedenen Plattformen (dazu am Ende mehr Details).

P2P Plattform Rating Premium jetzt kaufen!

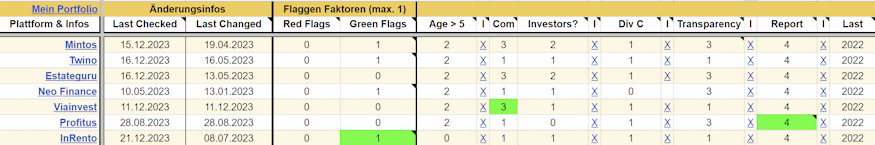

Es wird zudem ein erhöhtes Augenmerk auf die Sicherheit der Plattformen gelegt und dank Red & Green Flags haben intransparente und unfaire Plattformen keine Chance mehr. Seit 3 Jahren mittlerweile schon, mache ich das Rating auch nicht mehr allein. Martin, ein erfahrener P2P Investor aus unserer Community, ist verantwortlich für das Kreditgeber-Rating. Wenn ihr mehr über ihn erfahren wollt, könnt ihr euch P2P Cafe Folge 46 anhören, wo wir ihn zu Gast hatten.

Du findest die Bewertungen übrigens auch wie immer wieder im Reiter “Rating” in meinem beliebten P2P Plattform Vergleich. Beachte bitte wie auch sonst und hier besonders: Das Rating basiert auf meinen eigenen Erfahrungen, Einschätzungen und Recherchen. Es gibt keinen Anspruch auf Vollständigkeit oder Richtigkeit. Wie immer bin ich daher auf deine Mitarbeit angewiesen! Und nun lass uns starten!

Bitte beachte meinen Haftungsausschluss. Ich betreibe keinerlei Anlageberatung und spreche keine Empfehlungen aus. Auf allen P2P Plattformen, über die ich berichte, bin ich selbst investiert. Alle Angaben erfolgen ohne Gewähr. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Entwicklungen! Alle Links zu den Investment-Plattformen sind in der Regel Affiliate/Werbe-Links (ggf. mit * gekennzeichnet), bei denen du Vorteile hast und ich eine kleine Provision verdiene.

Inhalte

- Wofür eigentlich ein P2P Plattform Rating?

- Das P2P Plattform Rating Verfahren 2024 – So wird geprüft

- Das aktuelle P2P Plattform Rating – Welche P2P Plattform ist die Beste?

- Die einzelnen Faktoren und die Punkteverteilung des P2P Plattform Rating

- Die einzelnen Faktoren und die Punkteverteilung des P2P Kreditgeber Rating

- Fazit zum P2P Kredite Plattform Rating

- Weitere Infos zu den aktiven P2P Plattformen

Wofür eigentlich ein P2P Plattform Rating?

Gerade neue Investoren verlaufen sich schnell im Dschungel der P2P Kredite. Mit einem simplen P2P Kredite Vergleich mit schönen Filtern und Sternchen den man auf immer mehr Webseiten findet ist niemandem geholfen! Helfen tun nur P2P Kredite Erfahrungen und ein Blick hinter die Kulissen.

Aus unseren Einblicken der letzten Jahre war es uns dann möglich ein Rating zu erstellen, das die allgemeine Marktsituation hoffentlich ganz gut abbildet und das gerade Anfängern eine Hilfe sein sollte, sich nicht zu verrennen. “Skin in the Game” ist wie immer das Zauberwort, womit erfahrenere Investoren wie Martin und ich neuen Investoren helfen können.

- Plutus Visa (Krypto Kreditkarte, Netflix, Amazon Prime etc. & 3% Cashback inklusive + 10$ Startguthaben, keine Kosten, Infos hier)

- Dividenden-Alarm (Unterbewertete Aktien finden, 12 Monate zahlen, 14 bekommen)

- Freedom24 (Internationaler Broker mit Zugriff auf nahezu alle Aktien weltweit + 3,88% aufs Tagesgeld –> Anleitung)

- LANDE (Besicherte Agrarkredite mit über 10% Rendite und 1 % Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver (Liquide verfügbare Anlagealternative mit 7,25 – 9,96% Rendite und 0,25% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Das P2P Plattform Rating Verfahren 2024 – So wird geprüft

Wir haben lange überlegt und wir haben uns viele Gedanken gemacht, was bewertet werden soll und wie. Da dieser Blog aus eigenen Erfahrungsberichten besteht, sollen diese natürlich auch einfließen, aber es soll auch für alle nachvollziehbar bleiben.

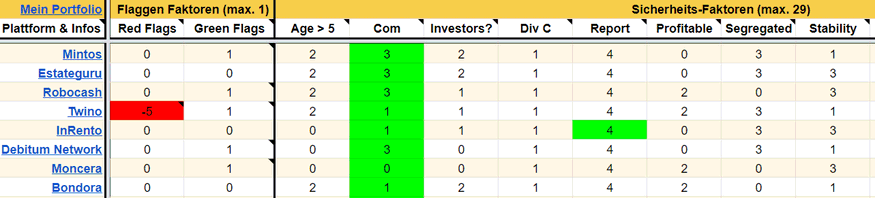

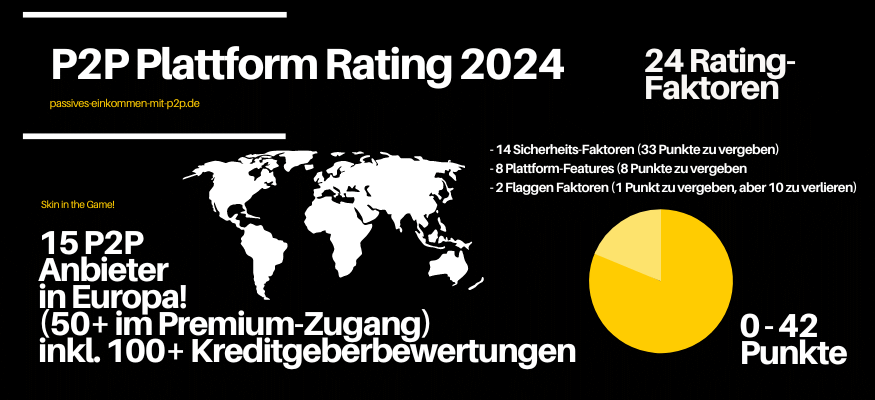

Es ist wie immer nichts in Stein gemeißelt, aber folgende Bedingungen gelten für das Jahr 2024: Es gibt ein Punktesystem, bestehend aus maximal 42 Punkten. Diese setzen sich wiederum aus 24 Faktoren zusammen, welche unterschiedliche Gewichtungen haben:

- 14 Sicherheits-Faktoren (33 Punkte zu vergeben)

- 8 Plattform-Features (8 Punkte zu vergeben)

- 2 Flaggen Faktoren (1 Punkt zu vergeben, aber 10 zu verlieren!)

Die Sicherheits-Faktoren bilden auch 2024 wieder den Kern des Ratings. Sie sollen dafür sorgen, dass du in jedem Fall eine einigermaßen ordentliche P2P Plattform erwischen wirst.

Die Plattform-Features sind “nice to have” und durchaus wichtig. Aber eher eine nette Nebensache.

Die Red und Green Flags sollen die Sicherheitsfaktoren nochmal verstärken und eine Plattform massiv ab- aber nur minimal aufwerten, sollte es besondere Events geben. Bis auf 2 Faktoren, nämlich der Stabilität in der Krise und dem Kommunikationsverhalten, sind alle Faktoren für jeden auch öffentlich nachvollziehbar.

Am Ende soll eine Bewertung dabei herauskommen, die über ein simples Punktesystem von 0 bis 42 zeigen soll, wo eine Plattform im P2P Plattform Rating steht. Das Rating wird immer im Rahmen meiner Quartalsberichte aktualisiert werden, damit es euch konstant und nachhaltig auf dem Laufenden hält.

Erreichbar sein wird es über das Plattform-Ranking auf der rechten Seite, in der Hauptnavigation und auch über den schon angesprochenen Reiter in der P2P Plattform Übersicht. Hier nochmal das System grafisch dargestellt:

Das aktuelle P2P Plattform Rating – Welche P2P Plattform ist die Beste?

Neben der Erklärung der einzelnen Faktoren, findest du auch das aktuelle Rating der von mir genutzten P2P-Plattformen quartalsweise aktualisiert in diesem Beitrag. Wie sich dieses dann schlussendlich zusammensetzt, findest du im weiteren Verlauf.

Zuletzt aktualisiert 03.04.2024

| 1. | Mintos | 37 |

| 2. | Estateguru | 33 |

| 3. | Twino | 31 |

| 4. | Robocash | 29 |

| 5. | Viainvest, InRento | 28 |

| 6. | Lande, HeavyFinance | 27 |

| 7. | Debitum | 26 |

| 8. | Bondora | 24 |

| 9. | Esketit, Peerberry | 23 |

| 10. | Crowdpear | 22 |

| 11. | Indemo | 21 |

| 12. | AxiaFunder | 17 |

| 13. | Income Marketplace | 16 |

| 14. | Monefit SmartSaver | 15 |

| 15. | Nectaro | 12 |

| 16. | Fintown | 7 |

| 17. | Lendermarket | 6 |

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Die einzelnen Faktoren und die Punkteverteilung des P2P Plattform Rating

Kommen wir als nächstes nun zur Beschreibung der einzelnen Faktoren. Die genaue Verteilung der Punkte zu jedem Faktor findest du in diesem Google Dokument. Aufgrund der Masse der P2P Plattformen, kann ich die Begründungen nicht alle aufführen. Falls dir aber was total unklar sein sollte oder du einen Fehler vermutest, frag einfach in den Kommentaren nach.

Die Sicherheits-Faktoren – Was steckt dahinter?

Als erstes schauen wir uns die Sicherheits-Faktoren an, welche insgesamt 33 Punkte geben. Hiervon gibt es insgesamt 14 Stück und sie machen den wichtigsten Anteil aus und geben bei den Plattformen den größten Ausschlag für eine gute oder schlechte Bewertung.

P2P Plattform älter als 5 Jahre?

Hier schauen wir auf das Alter der P2P Plattform. Denn wenn wir in die Vergangenheit blicken, waren die meisten Scams im Bereich der P2P-Kredite jünger als 5 Jahre. Und es ist ein Faktor, den man durchaus als Investor ganz einfach in seine Entscheidungen mit einfließen lassen kann.

Punktevergabe:

0 bis maximal 2 Punkte, da sicherheitsrelevant aus historischer Sicht.

Wie kommuniziert die P2P Plattform?

Dieser Faktor wurde 2023 neu hinzugefügt. Gute sowie schlechte Kommunikation wurde bisher nicht bewertet, was ein Unding für tolle Plattformen wie PeerBerry und ein Freifahrtschein für solche wie Bondster oder Moncera ist. Es soll honorieren, wenn die P2P Plattformen ihre Investoren regelmäßig auf dem neuesten Stand halten.

Punktevergabe:

0 bis maximal 3 Punkte, da sicherheitsrelevant aus historischer Sicht.

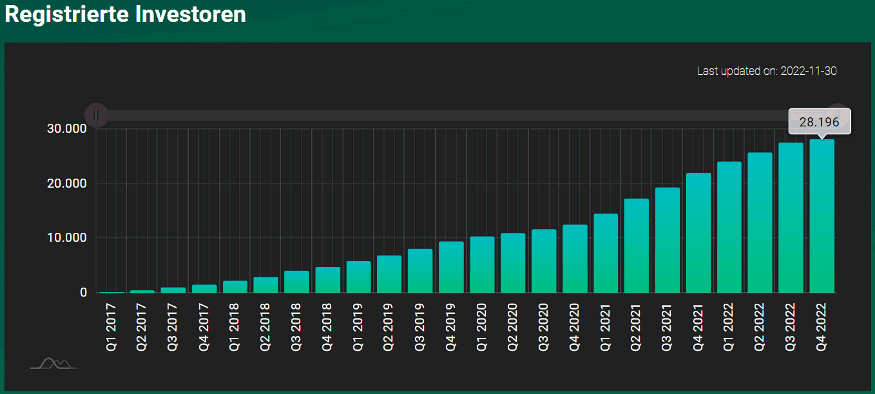

Wie viele Investoren sind auf der P2P Plattform?

Auch die Größe der Plattform kann eine Rolle spielen. Hat die Plattform eine kritische Größe erreicht, fangen diese in der Regel an transparenter zu werden und können immer weniger Dinge verstecken.

Punktevergabe:

0 bis maximal 2 Punkte.

Diversifizierung über mehrere Länder vorhanden?

Wenn die Plattform intern über mehrere Länder gestreut ist, entgeht man vielleicht Moratorien und anderen Dingen.

Ist man z.B. nur auf einen Markt konzentriert, kann durch Regulierungen und Moratorien innerhalb weniger Stunden die komplette Geschäftsgrundlage der P2P Kredite entzogen werden. Gesehen haben wir das erst 2020 mit dem armenischen Unternehmen Varks, dessen Lizenz entzogen wurde. Wäre Mintos nun komplett auf armenische Kredite konzentriert gewesen, wäre es das für die Plattform gewesen.

Weitere Beispiele sind der Krieg in der Ukraine (Russland & Ukraine komplett dich) oder die regulatorischen Anpassungen in Polen (fast alle Plattformen verließen Polen daraufhin).

Punktevergabe:

0 bis maximal 1 Punkte.

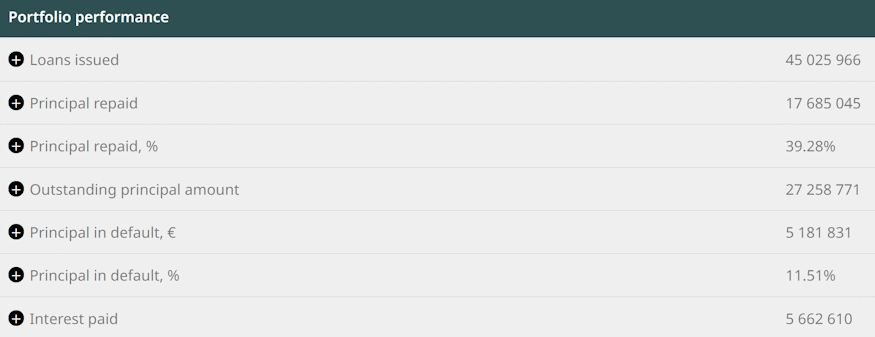

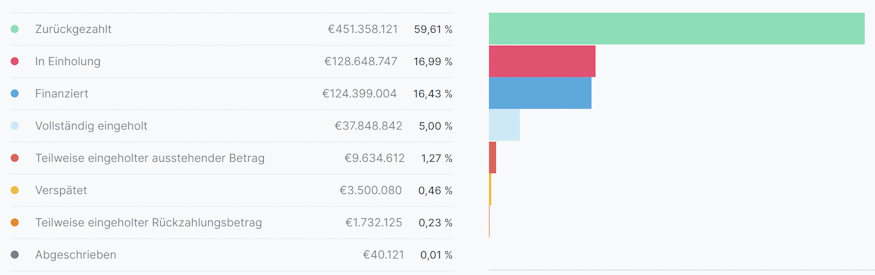

Bietet die P2P Plattform eine gewisse Transparenz?

Immer weniger P2P Investoren haben Lust in eine BlackBox zu investieren. Zu groß ist die Gefahr, dass sich die P2P Plattform irgendwann als Truthahn erweist und die Gelder von heute auf morgen weg sind. Dagegen helfen tut nur Transparenz in Form eines nachvollziehbaren Geschäftsmodells und aktuellen und umfangreichen Statistiken. Dieses Kriterium wurde 2024 neu hinzugefügt.

Punktevergabe:

0 bis maximal 3 Punkte.

Geschäftsbericht vorhanden, leicht zugänglich und auditiert?

Einsicht in die Geschäftszahlen der Unternehmen ist letzten Jahren immer wichtiger geworden. Jedoch halten P2P Plattformen noch sehr oft ihre Zahlen zurück. Die Veröffentlichung von Zahlen und ein einfacher Zugang als Grundlage gibt schonmal einen Punkt und ist ein Zeichen in die richtige Richtung.

Noch besser wäre es dann, wenn er auch noch extern geprüft ist, dafür gibt es dann die volle Punktzahl. Alle Top-Plattformen besitzen mittlerweile einen einfach aufzufindenden Investor Relations Bereich, wie es sich gehört. Mintos ist hierfür ein schönes Beispiel. Man erreicht den aktuellen Geschäftsbericht mit nur 2 Klicks.

Punktevergabe:

0 bis maximal 4 Punkte.

Ist die Plattform profitabel?

Auch wenn es sich bei den P2P Plattformen meist um Startups handelt, ist es immer ein gutes Gefühl, wenn man weiß, dass man in profitable Unternehmen investiert. Ist kein geprüfter Geschäftsbericht vorhanden, wird davon ausgegangen, dass das Unternehmen nicht profitabel ist.

Punktevergabe:

0 bis maximal 2 Punkte.

Ist auf der Plattform das Investoren-Vermögen nachweislich getrennt vom Firmenvermögen?

Durchweg alle Plattformen erzählen uns, dass unsere Gelder getrennt vom Firmenvermögen sind. Aber nur eine wirkliche und nachweisliche Trennung gibt die maximale Sicherheit. Diesen Faktor erfüllen mit der Regulierungswelle immer mehr Plattformen. Zu einer Trennung gehören beispielsweise eigene IBAN-Konten als auch Zahlungsdienstleister wie Paysera oder Lemonway.

Punktevergabe:

0 bis maximal 3 Punkte.

23.01.2021: P2P Plattform Rating 2021 – Mehr Klarheit für dein P2P Investment

31.10.2020: P2P Kredite | Vor- und Nachteile nach 6 Jahren Investment

05.09.2020: P2P Kredite Erfahrungen: Wie ich heute 10.000 EUR in P2P Kredite investieren würde

25.07.2020: P2P-Kredite nach dem Corona-Crash, was ist übrig geblieben?

04.04.2020: Nachhaltig investieren mit P2P Krediten – Möglich oder nicht?

22.02.2020: P2P Kredite Risiko – Wie du (vielleicht) kein Geld verlierst

02.11.2019: Die P2P Kredite Finanzkrise – Was dich wirklich erwartet

07.09.2019: Portfolio Performance – Wie du deine P2P Plattformen einfach verwalten kannst

06.04.2019: Investieren in P2P Kredite mit Fremdkapital

ᐅ Hier findest du weitere Artikel

Zahlungsstabilität in der letzten Krise?

Das ist der einzige Faktor, der vielleicht nicht immer nachvollziehbar ist und eher auf meinen eigenen P2P Kredite Erfahrungen beruht. Jedoch ist er in meinen Augen einer der wichtigsten. Denn P2P Plattformen, die im Shutdown-Crash 2020 oder im Ukraine Krieg 2022 gut agiert haben und keine Probleme hatten, werden in diesem Rating belohnt. PeerBerry und Twino sind beispielsweise solche Kandidaten.

Punktevergabe:

0 bis maximal 3 Punkte

Bietet die Plattform die Möglichkeit einer vollständigen Rückkaufverpflichtung ohne Folgekosten an?

Über diesen Faktor hatte ich viele Diskussionen mit den P2P Plattformen. Letztendlich und aufgrund der Erfahrungen in der Corona-Krise, habe ich mich dafür entschieden, hier keinen großartig ratingverändernden Wert mehr zu vergeben.

Denn die Geschichte hat gezeigt, dass man sich im Zweifel auf Rückkaufgarantien nicht verlassen kann. Daher hat Mintos diese auch richtigerweise in Rückkaufverpflichtung umbenannt. P2P Plattformen mit Rückkaufgarantie und ohne weitere Sicherheiten gehören mehr und mehr der Vergangenheit an. Allenfalls sichert man hiermit in Schönwetter-Zeiten eine stabile Rendite.

Punktevergabe:

0 bis maximal 1 Punkte, da evtl. sicherheitsrelevant, sofern der Kreditgeber in guter Verfassung ist.

Bietet die Plattform eine Gruppengarantie an?

Die Gruppengarantie dagegen könnte im Fall der Fälle interessanter sein. Denn oftmals stecken größere Firmen hinter P2P Plattformen, die zahlreiche Länder abbilden, beispielsweise bei PeerBerry. Geben diese Firmen den Anlegern das Versprechen für ein ausscheidenden Kreditgeber innerhalb der Gruppe einzutreten, gibt es einen Punkt. In der Vergangenheit konnten Anleger hierdurch bereits vor Verlusten bewahrt werden.

Punktevergabe:

0 bis maximal 1 Punkte, da evtl. sicherheitsrelevant, sofern der Kreditgeber in guter Verfassung ist.

Sind die Projekte einer Plattform mit echten Werten besichert?

Viel ehrlicher dagegen ist dieser Faktor. Denn haben die Projekte echte Werte hinterlegt, ist die Wahrscheinlichkeit sehr hoch, dass auch Geld im Falle eines Ausfalls zurückkommt. Hierfür ist Estateguru das beste Beispiel. Sie haben zwar Ausfälle, jedoch kaum Kapitalverlust (bisher)

Punktevergabe:

0 bis maximal 3 Punkte.

Gibt es einen Zweitmarkt oder ist ein Kreditverkauf möglich?

Hat man die Möglichkeit kurzfristig aus Krediten auszusteigen (auch wenn man vielleicht einen Verlust macht) trägt das durchaus zu einem ruhigeren Schlaf bei. Daher ist dieser Faktor für mich sicherheitsrelevant. Es gibt jedoch auch schwarze Schafe wie DoFinance, die seit jeher vorgaben einen Verkauf zu ermöglichen, die Funktion dann jedoch sperrten, als es schwierig wurde. Andere wie Bondora kommunizierten klar, wie es im Falle einer Krise laufen wird und man war darauf vorbereitet.

Punktevergabe:

0 bis maximal 2 Punkte.

Ist die Plattform reguliert?

Die Regulierung ist ein immer wichtigeres Thema und sorgt dafür, dass eine dritte Partei beteiligt ist. Nämlich eine Regulierungsbehörde. Das verhindert zwar keine geschäftsseitigen Verluste, jedoch kriminelle Aktivitäten. In der Regel ist mit Regulierungen auch maßgeblich die Zeit der Scams vorbei. Es gibt Ausnahmen, keine Frage, jedoch wird es immer schwieriger in einem regulierten Umfeld und starker Konkurrenz einen Scam zu realisieren.

Punktevergabe:

0 bis maximal 3 Punkte.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

Die Plattform-Features – Was steckt dahinter?

Nun kommen wir zu den Plattform-Features, welche insgesamt 8 Punkte geben. Sie werden nicht dazu beitragen, dass du dein Investment signifikant absicherst, sie sorgen aber dafür, dass du eine Plattform bekommst, die zu deinen Vorstellungen passt. Insgesamt 8 Faktoren gibt es in dieser Kategorie. Die genaue Verteilung entnehmt ihr bitte wieder dem Google-Sheet.

Auto Invest vorhanden?

Das wichtigste Feature für Investoren, die einen passiven Ansatz verfolgen so wie ich. Hierbei wird nicht in der Komplexität unterschieden. Der Auto Invest bei Mintos bekommt also genauso einen Punkt wie die super simple One-Click Lösung Bondora Go & Grow oder Monefit SmartSaver.

Punktevergabe:

0 bis maximal 1 Punkte

Mehrere Projekt- oder Kredittypen vorhanden?

Mehrere Projekt- oder Kredittypen innerhalb einer Plattform sorgen für mehr Auswahl. Ein Beispiel hierfür ist Mintos, wo für jeden etwas dabei ist. Das kann auch sicherheitsrelevant sein, jedoch habe ich es in der Sektion Plattform-Features platziert.

Punktevergabe:

0 bis maximal 1 Punkte

Deutsches Interface vorhanden?

Für viele Investoren noch immer ein Thema ist die deutsche Lokalisierung der Website.

Punktevergabe:

0 bis maximal 1 Punkte.

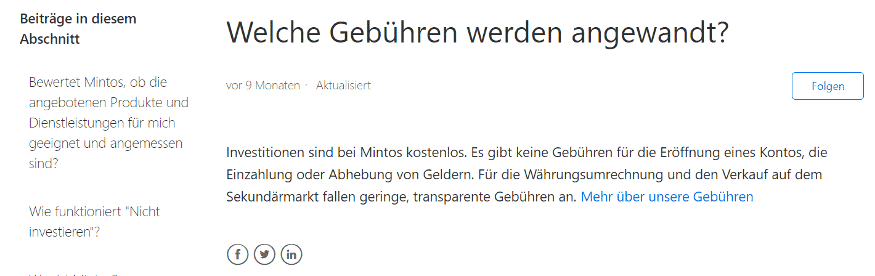

Ist die Plattform kostenfrei nutzbar auf dem Primärmarkt?

Ein weiteres wichtiges Thema für uns Deutsche. Wir wollen alles haben, am besten kostenfrei und ohne Risiko 🙂 Zum Glück bieten uns die meisten Plattformen die wichtigsten Funktionen kostenfrei an.

Punktevergabe:

0 bis maximal 1 Punkt.

Stellt die Plattform eine Steuerbescheinigung aus oder lassen sich Kontoauszüge erstellen?

Auch eines der meistgefragten Features. Die Steuerbescheinigung. Denn für die meisten ist nichts nerviger als eine Steuererklärung die durch fehlende Statistiken und Reports noch weiter verkompliziert wird.

Punktevergabe:

0 bis maximal 1 Punkt.

Gibt es auf der Plattform eine 2-Faktor-Authentifizierung?

Als ich vor Jahren bei meinem ersten Krypto-Investment eine App zur 2-Faktor-Authentifizierung auf meinem Smartphone installierte, dachte ich noch, es sei ein schlechter Scherz. Mittlerweile geht aber fast nicht mehr ohne. Auch wenn es hier um die Sicherheit geht, ist es eher ein Plattform-Feature, da es die Sicherheit der Plattform an sich nicht wirklich beeinträchtigt.

Punktevergabe:

0 bis maximal 1 Punkt.

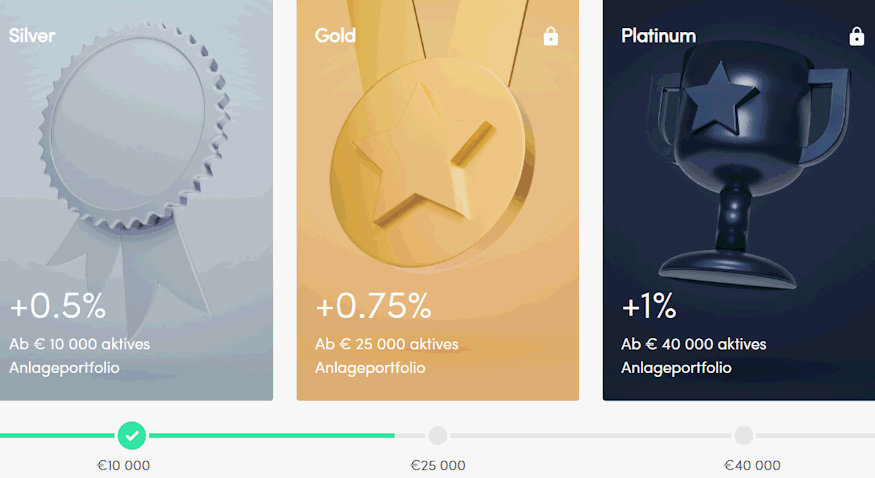

Gibt es ein Loyalty Program?

Treueprogramme oder im Englischen Loyalty Program werden immer beliebter. Oft bekommt man ab einer gewissen Investmentsumme bestimmte Vorteile auf einer Plattform. Beispielsweise höhere Zinsen, einen persönlichen Ansprechpartner, Merchandise etc.

Punktevergabe:

0 bis maximal 1 Punkt.

Gibt es eine Smartphone App für die Plattform?

Die liebe Smartphone App. Einige P2P Plattformen haben schon eine und weitere werden folgen. Auch viele von euch bevorzugen das P2P Investment via Smartphone, auch wenn es für mich eher kein Thema ist.

Punktevergabe:

0 bis maximal 1 Punkt.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Die Flaggen Faktoren – Was steckt dahinter?

Spaß mit Flaggen, das wollte ich schon immer mal in einen meiner Artikel einbauen 🙂 Und wo passen sie besser rein als ins P2P Plattform Rating. Die Flaggen-Faktoren habe ich deswegen eingeführt, weil es immer Dinge gibt, die relevant sind, aber nicht wirklich ins Rating passen. Es gibt grüne (maximal 1 Punkt) und rote Flaggen (maximal -10 Punkte), wobei rote Flaggen deutlich schwerer wiegen.

Grüne Flaggen

Die grünen Flaggen sind positive Dinge die passieren, aber niemand so richtig mitbekommt. Ein Klassiker den ihr oft im Rating findet ist eine freiwillige Eigenkapitalerhöhung oder auch unterjährige Berichterstattung.

Punktevergabe:

0 bis maximal 1 Punkt.

Rote Flaggen

Die roten Flaggen dagegen sind Dinge, die einfach nicht gehen. Beispielsweise wenn man 3 mal im Monat sein Bankkonto wechselt oder den Geschäftsbericht für 2020 erst 2022 abgibt 😀 Folgerichtig hauen Vergehen wie diese richtig rein und so soll es auch sein. P2P Plattformen die rote Flaggen kassieren, sollten von Investoren unter besonderer Beobachtung stehen.

Punktevergabe:

0 bis maximal -10 Punkte.

P2P Plattform Rating – Das Video zum Beitrag

Die einzelnen Faktoren und die Punkteverteilung des P2P Kreditgeber Rating

Als nächstes schauen wir uns die Kreditgeber im P2P Plattform Rating an. Viele von euch und auch ich selbst, vertrauen nicht mehr auf die One-Click Lösungen auf den Marktplätzen und auch die Diversifikation funktioniert hier eher schlecht als recht. Daher kommt man nicht umhin, sich die Qualität der Kreditgeber auf Basis der erhältlichen Zahlen anzuschauen.

Auch hier findest du die Bewertungen in diesem Google Dokument (ab Tabellen-Tab 2). Sie basiert auf 5 Kriterien, die insgesamt 18 Punkte geben. Zur erweiterten Übersicht, haben wir auch noch folgende Scores mit einfließen lassen, da wir sie für wichtig halten:

- Den Kreditgeber Score von Explore P2P

- Den ermittelten Mintos Risk Score

- Und die Kooperationsstruktur (auch von Mintos), da diese in der Vergangenheit immer wichtiger geworden ist (Stichwort Wowwo).

Beachte bitte dass lediglich die Mintos Kreditgeber in der Free-Version verfügbar sind. Alle anderen gibt’s im Premium Bereich. Darunter:

- PeerBerry

- Bondster

- IUVO

- Debitum

- Esketit

- Income Marketplace

- Lendermarket

- Viainvest

- Twino

- Swaper

- Robocash

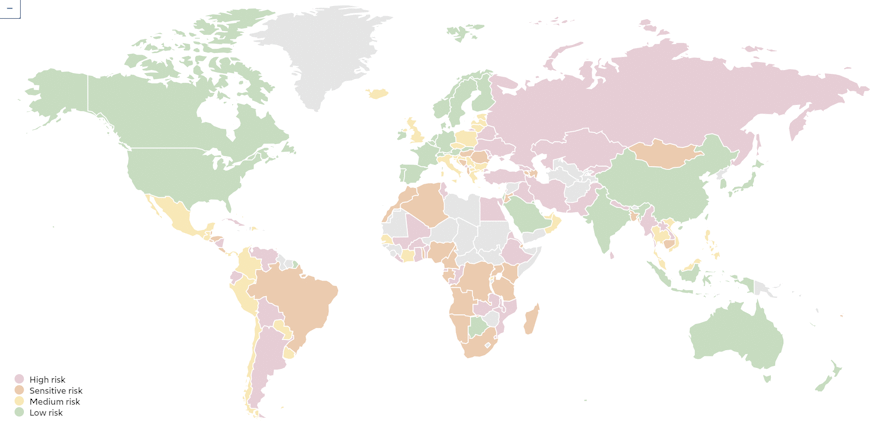

Länder

Wie schon bei den P2P Plattformen, ist das Land ein wichtiger Faktor. Oft ist ein Kreditgeber nur in einem Land tätig und umso wichtiger ist es, hier kein unnötiges Risiko einzugehen. Unser Länder-Rating ist angelehnt an offizielle internationale Ratings und sind nicht von uns erdacht.

Punktevergabe:

0 bis maximal 3 Punkte.

Berichtszeitraum

Zu aller erst bewerten wir den Berichtszeitraum. Denn auf diesem beruht die Qualität aller später ermittelten Zahlen. Ist ein Bericht schon 4 Jahre alt, kann man wenig bis gar nichts mit dem Ergebnis anfangen, egal ob gut oder schlecht. Im Grunde darf der Bericht nicht älter als 1 Jahr sein.

Punktevergabe:

0 bis maximal 3 Punkte.

Berichtsqualität

Die Berichtsqualität ähnelt dem Kriterium aus dem Plattform-Rating. Hier wird jedoch noch zusätzlich bewertet, ob der Bericht von einem angesehen Auditor geprüft und nach IFRS Standard aufgesetzt ist.

Punktevergabe:

0 bis maximal 3 Punkte.

Gewinn im Verhältnis zur Bilanzsumme in Prozent pro Jahr

Der nächste Faktor bewertet gleich 3 Kennzahlen. Und zwar den Gewinn, die Bilanzsumme und die Rentabilität. Aus dieser errechnet sich dann eine Prozentzahl (negativ bis größer 6%) die bestenfalls positiv sein sollte.

Punktevergabe:

0 bis maximal 3 Punkte.

Eigenkapital

Im nächsten Faktor schauen wir auf das Eigenkapital. Firmen mit einer hohen Kapitaldecke haben entsprechend bessere Chancen schlechte Zeiten zu überstehen. Je höher also das Eigenkapital, desto besser der Score. Dieser wird in einer Range von 0 bis 10 Millionen Euro gemessen.

Punktevergabe:

0 bis maximal 3 Punkte.

Fremdkapital im Verhältnis zum Eigenkapital

Hier setzen wir das Fremdkapital ins Verhältnis zum Eigenkapital und ermitteln, wie wie stark die Finanzen des Kreditgebers gehebelt sind. Die Range liegt hierbei bei einem Faktor 12 oder höher (0 Punkte) bis runter zu Faktor 3 oder niedriger (3 Punkte).

Punktevergabe:

0 bis maximal 3 Punkte.

P2P Kreditgeber Rating – Das Video zum Beitrag

Fazit zum P2P Kredite Plattform Rating

Ich hoffe, ich konnte dir mit der neuesten Version des P2P Plattform Rating wieder eine kleine Richtung geben, wohin die Reise bei den P2P Plattformen geht. Von meinem Gefühl her sollte das Rating die derzeitige “Gefühlslage” wie immer ziemlich gut treffen und es ist einfach nützlicher als ein simpler P2P Plattformen Vergleich, wo oftmals nur auf die Zinsen geschaut wird, die hier beispielsweise gar keine Rolle mehr spielen.

In den letzten Jahren hat das P2P Kredite Plattform Rating eine enorme Zusatzarbeit verursacht. Vor allem das ständige Monitoring & die Aktualisierung gehen richtig in die Zeit. In meinem Jahresrückblick 2020 habe ich angekündigt, dass ich den Blog ein bisschen unabhängiger von Anmeldeprovisionen machen möchte.

Und daher habe ich für euch das P2P Plattform Rating Premium geschaffen, was seitdem sehr rege genutzt und geschätzt wird. Ich möchte euch hiermit neben dem Standard-Rating, welches ihr schon kennt eine weitere Option mit Mehrwert an die Hand geben.

Was bietet das P2P Plattform Rating Premium?

Das P2P Plattform Rating Premium unterscheidet sich in folgenden Punkten vom kostenfreien Rating.

- Datenzugriff auf über 50 Plattformen statt 15 und es werden laufend neue hinzugefügt.

- Geschäftszahlen für über 100 Kreditgeber der P2P Marktplätze Mintos, PeerBerry, Bondster, Debitum Network, IUVO Group, Income und weiteren.

- Ständige Aktualisierung des Ratings, sobald etwas auffällt, statt einmal im Quartal.

- Telegram-Nachricht von mir direkt auf dein Smartphone, sobald sich was ändert.

- Alle Quellen zu den Punktevergaben (z.B. Geschäftsberichte) verlinkt zur eigenen Recherche, ohne eigenes Suchen.

- Erweiterte Kommentare zu den einzelnen Punkten zum besseren Verständnis.

- Eigener Mitgliederbereich mit allen wichtigen Informationen.

Ich habe mich ebenso dazu entschlossen, das Ganze so günstig wie möglich für euch zu machen, aber so, dass es auch meine Arbeitszeit ansatzweise ersetzen kann. Hier die Details:

- Der Premium-Service kostet dich 59 EUR inkl. Mehrwertsteuer (weniger als 5 EUR pro Monat).

- Die Mitgliedschaft hat eine Laufzeit von 12 Monaten.

- Kein Abonnement und keine automatische Verlängerung.

- Keine Preiserhöhung für dich in der Zukunft nach Abschluss zum aktuellen Preis.

- 1 Monat gratis pro durchgeführter Verlängerung (Treueprogramm).

Für eine Unterstützung meines Blogs über diesen neuen Service wäre ich dir höchst dankbar!

P2P Plattform Rating Premium jetzt kaufen!

Danke für das Lesen dieses Beitrags! Ich hoffe, dass wir es mit diesem Rating gemeinsam schaffen, die P2P Landschaft ein bisschen zu verbessern. Denn auch die P2P Plattformen selbst lesen diesen Blog und werden einige fehlende Punkte nicht auf sich sitzen lassen und sie in Zugzwang bringen! Ich hoffe auch, dass es für dich als Anleger damit ein bisschen einfacher ist in ein nachhaltiges und renditestarkes P2P Portfolio zu investieren.

Wie anfangs erwähnt, hier noch einmal der dringende Aufruf. Wenn du einen Faktor vermisst oder dir eine Einteilung komisch vorkommt, schreib es unbedingt in die Kommentare!

Über den Autor

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- TWINO Erfahrungen / TWINO Anmeldung* (20 EUR geschenkt ab 100 EUR Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- HeavyFinance Erfahrungen / HeavyFinance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- LANDE Erfahrungen / LANDE Anmeldung* (1,0 % Cashback nach 180 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Lendermarket Erfahrungen / Lendermarket Anmeldung* (1,0% Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 21 Tagen!)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Estateguru Erfahrungen / Estateguru Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,25 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Mintos Erfahrungen / Mintos Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Axiafunder Erfahrungen / Axiafunder Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Ich fände es sehr sinnvoll, einen Punkt zu vergeben, wenn die Plattform Gewinn macht und/oder eine vernünftige Eigenkapitalquote hat. Das senkt das Risiko einer Insolvenz der Plattform. Dann werden zwar Plattformen ohne Geschäftsbericht doppelt bestraft, das ist imho aber gut und richtig.

Hi Florian,

absolut, da jedoch so gut wie keine Plattform Geschäftsberichte hat, macht das (noch) nicht viel Sinn. Und hinzu kommt die Thematik, dass ich den Aufwand bei so vielen Plattformen nicht leisten kann und will. Aber es obliegt natürlich jedem selbst, dieses Rating als Grundlage zu nutzen und weiter zu verfeinern.

Viele Grüße

Lars

Hallo Lars, ich finde das auch eine tolle Idee!

Aber 2 Punkte hätte ich auch noch anzumerken:

1. Eine (für mich) interessante Unterscheidung ist auch die Frage, ob die Plattform selbst die Kredite vergibt (so wie ich das bei Bondora verstanden habe) oder ob sie nur vermittelt (wie bei Mintos). Ich bin mir allerdings nicht sicher, wie das in ein Punkterating passt, denn beides hat Vor- und Nachteile aus meiner Sicht. Wenn eine Plattform selbst die Kredite vergibt (und einen Teil selbst finanziert), kann sie halt theoretisch pleite gehen, wenn keiner der Kreditnehmer mehr zahlt. Andererseits kann sich die Plattform nicht “einfach so aus dem Staub machen”. Bei einem Marktplatz sehe ich die Möglichkeit einer Pleite viel geringer, aber theoretisch können die doch einfach den Laden zumachen, oder? Von daher bin ich nicht so sicher, ob das in dein System passen kann. Aber die Unterscheidung ist dennoch (gerade für Neulinge) sehr wichtig, finde ich!

2. Ich finde den ersten Punkt nicht sehr aussagekräftig, weil da so viel zusammengenommen ist. Warum nicht zwei getrennte Faktoren daraus nehmen? Eine Streuung über Länder ist für mich etwas anderes als über Darlehensanbahner. Mit einem einzelnen Punkt “Streuung über Darlehensanbahner” hätte man auch gleich meinen ersten Punkt ein bisschen mit drin 😉 Für mich persönlich wäre jetzt die Streuung über verschiedene Länder insofern interessant, als dass es zwei Risiken mindert meiner Meinung nach: a) wirtschaftliche Probleme/Arbeitslosigkeit, Leute können Kredite nicht zurückzahlen und b) politische Risiken (private Kreditvergabe wird verboten oder irgendwas beim Inkassovorgang verändert oder keine Ahnung).

DIe beiden Punkte sind für mich auch unabhängig voneinander, ich kann mehrere Darlehensanbahner in einem Land haben und einen, der in mehreren Ländern tätig ist.

Für mich hat das so nix miteinander zu tun – für die Unterscheidung der Geschäftsmodelle bringt das so nicht viel, finde ich.

Vielleicht kannst du da ja nochmal nachjustieren – oder du erklärst mir, warum du trotzdem die derzeitige Einteilung besser findest und meine Argumente Käse sind.

Bin gespannt auf deine und auch auf weitere Meinungen.

Viele Grüße

Anja

Hi Anja,

danke dir für deine Anregungen! Die Unterscheidung zwischen Marktplatz und Kreditgeber ist allerdings sehr schwer zu bewerten. Das würde für einen immer unfair sein, wenn ich mich hier auf eine Seite schlagen würde. Dein zweiter Vorschlag ist aber sehr cool (und kein Käse). Die Faktoren können durchaus einzeln gesehen werden! Ich werde das für die nächste Version so vorsehen und damit hast du dann auch deinen ersten Punkt etwas drin.

Viele Grüße

Lars

Hallo Lars,

erstmal vielen Dank für das Ausarbeiten dieses Ratings! Ist sicherlich noch nicht alles perfekt, aber dafür sind wir ja da 😉 Die Faktoren 7 bis 9 sind für mich zu sehr verbunden. So erhält ja jedes Fast Invest, auf dem Du für 5 Jahre mit 10€ investiert bist (solange die Plattform bis dahin durchhält) automatisch drei Punkte. Moment, sind sogar 4 Punkte, wenn man Faktor 2 dazuzählt. So belohnst Du die Langlebigkeit wiederum doppelt. zumal Du selbst bei den schlecht abschneidenden Plattformen eine positive Rendite vorzuweisen hast. Ich würde jedenfalls versuchen, das mehr zusammen zu fassen.

Als weitere Faktoren würde mir noch das monatliche Darlehensvolumen (bereits von Denny vorgeschlagen), (Ausfall-)Statistiken (zählt mit zur Transparenz) sowie Auswertungsmöglichkeiten (online sowie als Download für die eigenen Kredite) einfallen, denn das ist zumindest für mich bei der Auswahl von neuen Plattformen ebenfalls wichtig.

Hi Tommy,

genau so habe ich mir das vorgestellt 🙂 4 Jahre Distanz zwischen den beiden Faktoren erschien mir erstmal genug. Aber ich kann dein Argument durchaus verstehen. Vielleicht macht es Sinn, den Faktor mit dem einen Jahr komplett zu streichen.

Die beiden Faktoren Darlehensvolumen und Ausfallstatistiken sind leider nicht bewertbar, da der Aufwand des Ratings dann ins Unermessliche geht und ich auch nicht wüsste, was da der Maßstab sein sollte. Die Auswertungen allerdings gehören in Version 2 mit rein. Danke dir!

Viele Grüße

Lars

Hallo Lars,

eine tolle Liste hast du da zusammen gestellt, mich wundert nur, dass bei dir nie Fellow Finance auftaucht.

Hat das einen Grund bin mit ca. 10% Rendite da nämlich ganz zufrieden.

Gruß Torsten

Hi Torsten,

der Grund ist, dass ich nicht in Fello Finance investiert bin. Da ich nicht alle Punkte bei einer für mich fremden Plattform bewerten kann, nehme ich sie auch nicht ins Rating auf.

Viele Grüße

Lars

Hallo LArs

schöne Idee (wenn man auch sicher an der ein oder anderen Stelle streiten kann sowohl was das Kriterium angeht als auch die Bewertung 😉 ) – was ich mich gefragt habe ist wie ich bei Flender das deutsche Interface finde? Habe eben noch mal geschaut – finde nichts (nicht das mir das wichtig wäre hatte mich nur gewundert….) – was habe ich übersehen?

grüße

tbee

Moin moin,

danke für deinen Kommentar. Du hast nichts übersehen. Wie in meinem Kommentar bei Denny schon beschrieben, läuft die Arbeit am P2P Rating schon länger. Möglicherweise gab es den Faktor auch schon vor dem Relaunch der Website. Ist es vielleicht möglich, dass Flender damals ne deutsche Version hatte? Ansonsten war es mein Fehler. Ist korrigiert. Danke dir!

Hast du sonst noch Ideen für erweiterte Kriterien?

Lars

Hi Lars,

spannender Ansatz! Ich finde die Idee insgesamt positiv, dass man versucht eine Art Rating zu erstellen, um Neueinsteigern eine gewisse (Qualitäts-)Filterung vorzugeben. Die Schwierigkeit besteht dabei eine Balance zu finden, bei der möglichst alle Plattformen die gleichen Chancen auf eine möglichst gute Bewertung bekommen.

Beispiel: Ich halte die Erfahrung und Langlebigkeit einer Plattform ebenfalls für sehr wichtig. Dann aber mindestens 5 Jahre am Markt zu sein und 5 Jahre eine positive Rendite als Faktor reinzunehmen, benachteiligt jüngere Plattformen gleich doppelt. Stattdessen könnte man eine dynamischere Komponente reinnehmen, wie zum Beispiel den prozentualen Anstieg des Kreditvolumens in den letzten 6 oder 12 Monaten. Da sollten jüngere Plattformen mehr Chancen gegenüber bereits etablierteren Plattformen haben.

In die gleiche Richtung geht auch die Anzahl der Investoren ( >10.000). Vielleicht bietet sich hier ein Verhältnis aus Anzahl der Investoren mit dem Darlehensvolumen an. Bedeutet natürlich etwas mehr Aufwand bei der Erstellung des Ratings 😉

Übrigens waren wir im Oktober 2018 beim fünften Geburtstag von EstateGuru. Die freuen sich sicherlich auch über einen Punkt in der zweiten Kategorie 😀

Bin gespannt, wie sich das Scoring weiterentwickeln wird. Alles in allem eine spannende Idee.

VG,

Denny

Hi Denny,

danke für deinen Kommentar. Absolut, die Balance ist die Schwierigkeit. Zudem ist es auch eine schöne Arbeit, es aktuell zu halten. Plan ist, dieses einmal im Jahr zu machen und um Kriterien und Verbesserungen aus der Community zu erweitern.

Deine Vorschläge finde ich klasse, aber derzeit nicht durchführbar mit angemessenem Aufwand. Für die Version 2020 ist es aber notiert 🙂

Das mit Estateguru hast du prima erkannt. Die Ursache liegt wohl darin, dass die Grundzüge des Ratings bereits im Juli festgelegt wurden, als Estateguru noch keine 5 war. Danke dir für die Aufmerksamkeit. Habe ich angepasst.

Lars

Robo.cash hat mittlerweile ein deutsches Inderface.

Haben sie schon länger, allerdings sprechen wir hier von einem GUTEN deutschen Interface. Und teilweise sind da doch arge Lücken. Vielleicht bessern sie so noch einmal nach 😉

Hallo Lars,

Robocash bietet doch auch eine einigermaßen gute deutsche Oberfläche an. Hier würde ich also auch noch einen Punkt verteilen 😉

Ansonsten ist das Rating zwar eine kleine Investitionshilfe, aber inwieweit man daraus etwas von der Sicherheit abschließen kann ist grenzwertig. Hierzu müsste man viel mehr Infos von den einzelnen Anbietern erhalten.

Was wirklich von Interesse wäre, ist wie z.b. buyback garantiert wird und wie hoch die Reserven dafür z.b. sind. Solche internas wird aber keiner der Anbieter preisgeben, somit bleibt einem als Investor, das angelegte Kapital nur entsprechend aufzuteilen um das Risiko etwas zu minimieren.

Hi Martin,

danke für deinen Input, die schaue ich mir nochmal an. Vielleicht bin ich da zu hart ins Gericht gegangen 😀

Zum Thema Sicherheit: Ich habe es gerade schon bei Sebastian erwähnt. Das Rating soll nicht der Sicherheit an sich dienen, sondern der Entscheidungssicherheit. Vielleicht war der Titel etwas irreführend. Ich habe den mal angepasst und hoffe, es ist jetzt klarer. Eine tiefere Analyse ist aus Zeit- und Aufwandsgründen bei der Masse an Plattformen nicht möglich und auch nicht zielführend im ersten Schritt. Aber natürlich kann jeder Investor über die Tiefe der persönlichen Folgeanalyse selbst entscheiden.

Viele Grüße

Lars

Moin Lars,

ich finde die Idee echt gut. Ein Rating für die P2P-Plattformen fehlt vor allem in Bezug auf die Sicherheit.

Jeder Investor stellt sich immer wieder die Frage, wie sicher ist das hier eigentlich?

Daher ist der Ansatz “ein Rating für mehr Sicherheit” zu schaffen echt super.

Nach dem ersten Lesen finde ich aber einige der Kriterien sehr “weich” um Rückschlüsse auf die Sicherheit zu geben.

Was soll ein Autoinvestor bezüglich einer Sicherheitseinschätzung verbessern? Oder das “deutsche Interface”?

Auch die Anzahl der Investoren würde ich nicht unbedingt als ein gutes Kriterium ansehen, da die Geschichte zeigt, dass Gier schon immer große Massen blind machen konnte 🙂

Auch ob die Rendite über 10% liegt und ob ich die letzten Jahre dort erfolgreich Investieren konnte, haben auch schon ganz andere Ponzi und Schneeballsysteme zeigen können. Aber nicht das ich glauben würde, dass P2P Plattformen Ponzisysteme sind!

Als Bewertung, um P2P-Plattformen untereinander zu vergleichen, finde ich das Rating super. Da teile ich auch deine Meinung. Einzig das FastInvest drei Punkte bekommen hat … 🙂

Aber ob man damit ein mehr an Sicherheit erreicht, glaube ich persönlich nicht. Dafür müsste man viel mehr über die Darlehensanbahner und deren Geschäftszahlen erfahren und die sind leider oft sehr verschwiegen.

Schöne Grüße

Sebastian

Hi Sebastian,

danke für deinen Kommentar. Die Sicherheit war weniger darauf bezogen, wie sicher eine Plattform im allgemeinen ist, sondern auf die Sicherheit des Investors selbst, eine ordentliche Plattform auszuwählen. Und das sollte mit dem Rating gegeben sein. Stutzig geworden bin ich, weil viele neue Investoren in Plattformen wie Fast Invest stolpern und sie mit Bondora und anderen gleichsetzen. Die Differenzierung über weitere Faktoren sollte die Auswahl einfacher machen. Und zum Teil auch sicherer 😉

Und, nicht alle Faktoren sollen die Auswahl sicherer machen, sondern die Plattform nach Eignung für den Investor bewerten. Das werde ich heute Abend mal noch ergänzen, um es klarzustellen. Daher gehört ein Auto-Invest ins Rating, genauso wie das deutsche Interface.

Hast du weitere Vorschläge für neue Faktoren in Version 2? Nicht nur in Bezug auf die Sicherheit.

Viele Grüße

Lars

Hi Lars,

ok, dann habe ich die Überschrift falsch interpretiert.

Weitere Faktoren könnte man sicherlich aus den Geschäftsberichten entnehmen. Davon habe ich allerdings keine Ahnung. Zudem veröffentlichen nicht alle Plattformen ihre Zahlen.

Genauso bei den Kreditgebern, die meisten Antworten nicht mal auf E-Mail Anfragen 🙂

Wie du schon bei manchen deiner Kriterien geschrieben hast, ist das meiste was man bewerten könnte eben sehr subjektiv.

Hi Sebastian,

genau so sieht es aus. Es ist alles noch sehr weich. Aber das wird sich ja vielleicht über die Jahre ändern. Als erster Gradmesser sollte das reichen. Danke dir für deinen Input!

Lars

Grupeer kriegt einen Punkt für die Transparenz und Streuung. Bist du dir da sicher? Für mich ist Grupeer auf dem selben Niveau wie Fastinvest.

Mir scheint die Struktur der Firma etwas zwielichtig und sie haben immer noch kein “know your customer” für Bestandskunden hinbekommen auch wenn sie das schon vor längerer Zeit angekündigt hatten. Es mag zwar mehrere Länder und Anbieter beim investieren geben aber dafür wird der selbe Kredit zig mal in kleinen Häppchen eingestellt. Dadurch hat sich das Thema Streuung für mich hier eigentlich erledigt da man per Autoinvest ggf. mit größeren Summen in einem Kredit drin hängt.

Hi Christian,

danke für deinen Kommentar! Sicher bin ich mir bei nichts 🙂 Du hast bei Grupeer absolut recht. Die Gefahr, dass du in fast gleichartige Projekte investierst ist da. Nun ist halt die Frage, wie streng man das bewertet. Das Kriterium lautet ja, “Streuung über mehrere Dalehensanbahner und Länder” und das ist gegeben. Vielleicht könnte man hier noch mal ein weiteres Kriterium definieren für Version 2. Hast du eine Idee?

Zur Transparenz: Das ist ein subjektiver Faktor. Und ich finde im Vergleich zu Fast Invest sind hier Welten dazwischen. Man merkt bei Grupeer ganz klar, dass hier viel passiert. Zudem sind sie sehr auskunftsfreudig und vieles (sicher nicht alles) ist nachvollziehbar. Aber klar, es ist alles subjektiv.

Viele Grüße

Lars

“3. Automatische Investition möglich (messbarer Faktor)”

Hier haben fast alle Plattformen einen Punkt also ist es aktuell nicht besonders aussagekräftig. Evtl. ändert man das zu Automatische Investition mit Streuung über Anbahner möglich.

Ein guter Ansatz, jedoch wäre das unfair gegenüber Plattformen ohne Anbahner. UND, mir ist keine Plattform mit Anbahnern bekannt, bei dem das dann nicht integriert ist oder vergesse ich einen? Wie könnte man es noch definieren? Am Ende ist es übrigens gar nicht schlimm, wenn alle hier einen Punkt kriegen. Das soll ja letztlich auch das Ziel für die Plattformen sein. Vielleicht kann man also statt der Änderung des Faktors auch einen weiteren dazunehmen? Danke dir für deine Gedanken.