So würde ich heute 10.000 EUR in P2P Kredite investieren

In jedem Jahr kommt die allgemeine Frage auf: “Ich habe Summe X zur Verfügung und möchte sie in P2P Kredite investieren, wo soll ich das genau machen?” Erschwerend kommt auch 2023 wieder die Inflation hinzu und Anleger fragen sich, wie sinnvoll es überhaupt ist, Geld in P2P Krediten zu parken. Auch das Thema Cashdrag, also Geld das uninvestiert herumliegt, spielte in diesem Sommer eine stärkere Rolle als in früheren Jahren. Heute möchte ich dir auf Basis meiner 9 Jahre P2P Kredite Erfahrungen zeigen, wie du am besten startest bzw. wie ich es machen würde, wenn ich jetzt bei 0 EUR starten müsste.

Dieser Beitrag erscheint heute schon in seiner fünften Version und hat sich als Leitlinie für viele startende Investoren durchgesetzt. P2P Plattformen ändern sich aber über die Zeit und so müssen es auch Meinungen und Einschätzungen tun. Daher gibt es diesen Beitrag traditionell in jedem Jahr in einer aktualisierten Form.

Auch für alte Hasen die schon lange in P2P-Kredite investiert sind, ist dieser Beitrag eine Möglichkeit sie mit den eigenen Einschätzungen abzugleichen und mir natürlich auch ihre Meinung dazu zu hinterlassen (Kommentarfunktion nutzen!). Denn einige Plattformen auf meiner Liste heute, könnten erneut eine Überraschung für euch sein.

Natürlich gibt es kein Patentrezept, wie du dein Geld am besten verteilst, denn “Es kommt darauf an …” Nämlich auf dass, was DU willst und wie viel Risiko du eingehen willst. Niemand außer dir selbst trägt die Verantwortung für dein Geld und deine Rendite. Behandle diesen Beitrag also lediglich als eine Art Richtlinie.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keinerlei Anlageberatung und spreche keine Empfehlungen aus. Auf nahezu allen P2P Plattformen, über die ich berichte, bin ich selbst investiert. Alle Angaben erfolgen ohne Gewähr. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Entwicklungen! Alle Links zu den Investment-Plattformen sind in der Regel Affiliate/Werbe-Links (normalerweise mit * gekennzeichnet), bei denen du in der Regel Vorteile hast und ich eine kleine Provision verdiene.

Inhalte

- Wie würde ich das Geld überhaupt verteilen?

- Welche P2P Plattformen würde ich heute auswählen?

- Welche Plattform würde die Community wählen?

- Wo würde die Community nicht mehr investieren?

- Schön und gut, aber ich mag deine Vorschläge nicht! Was sind die Alternativen?

- Ich könnte niemals so viel anlegen, geht das auch mit weniger Geld?

- Fazit aus meinen P2P Kredite Erfahrungen

- Weitere Infos zu den aktiven P2P Plattformen

Wie würde ich das Geld überhaupt verteilen?

Bevor du dir die Frage stellst, auf welcher Plattform du das Geld investieren willst, sind andere Dinge wichtig. Du solltest dich zu allererst fragen:

- In welche Art von P2P Krediten willst du investieren?

- Auf wie viele P2P Plattformen ist es sinnvoll dein Geld zu verteilen?

- Welche Renditen möchtest du langfristig erreichen?

- Welchen Anteil am Gesamtvermögen sollen die P2P Kredite einnehmen?

- Wie aktiv möchtest du das Investment bespielen?

Das alles ist abhängig von deinem persönlichen Risikoprofil. Über die letzten Jahre haben sich die P2P Kredite enorm verändert und es gab Licht wie Schatten. Sie sind durch die Covid-19 Krise & den Ukraine-Krieg gegangen und mittlerweile zeigen sich einige Plattform äußerst stabil!

Eines ist aber klar. Das Geld einfach irgendwo anzulegen und sich nicht mehr darum zu kümmern, ist nicht immer die beste Idee. Du musst also sowohl etwas Interesse & Zeit sowie auch Risikobereitschaft mitbringen, wenn du hier langfristig erfolgreich sein willst.

So würde ich es machen

Ich würde bei einer Anlage von 10.000 EUR heute folgende Dinge berücksichtigen:

- Stecke nicht das gesamte Geld in eine P2P Plattform oder extrem wenige. Klingt offensichtlich, ist es aber scheinbar noch immer nicht.

- Investiere nicht nur in Konsumkredite. Die sind zwar beliebt und es gibt sie überall und immer, aber du solltest hier versuchen zu streuen.

- Ich persönlich würde auch heute noch anfangs gleichförmig 20% auf 5 Plattformen investieren.

- Achte auf das Thema Regulierung! Hiermit gehst du zu 99% sicher, dass du keinen Scam erwischt. Der Großteil deines Investments sollte daher aus regulierten P2P Investments bestehen.

Ein gesundes P2P-Portfolio kann man heutzutage viel intelligenter und stabiler aufbauen, als es zu meinen Anfangszeiten 2015 der Fall war. Heute haben wir neben den klassischen Konsumkrediten nicht nur auch Immobilienkredite, Geschäftskredite, Agrarkredite, sondern viele Plattformen sind auch vom Start weg reguliert, was uns zusätzliche Sicherheit bringt. Damit wachsen die Möglichkeiten der Diversifikation eines Starterportfolios enorm in die Breite und das solltest du unbedingt ausnutzen.

- Plutus Visa (Krypto Kreditkarte, Netflix, Amazon Prime etc. & 3% Cashback inklusive + 10$ Startguthaben, keine Kosten, Infos hier)

- Dividenden-Alarm (Unterbewertete Aktien finden, 12 Monate zahlen, 14 bekommen)

- Freedom24 (Internationaler Broker mit Zugriff auf nahezu alle Aktien weltweit + 3,61% aufs Tagesgeld –> Anleitung)

- LANDE (Besicherte Agrarkredite mit über 10% Rendite und 1 % Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver (Liquide verfügbare Anlagealternative mit 7,25 – 9,96% Rendite und 0,25% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Welche P2P Plattformen würde ich heute auswählen?

Aber jetzt mal ran an den Speck (und die Rendite). Welche P2P Plattformen würde ich heute auf Basis meiner P2P Kredite Erfahrungen zum Investieren auswählen?

Eines vorweg: Auch in diesem Jahr gibt es wieder keine Geschäftsdarlehen. Der wirtschaftliche Ausblick ist mir weiterhin zu ungewiss und die letzten Jahre haben gezeigt, dass die Kandidaten auch immer problembehaftet waren. Einzig Debitum ist hier ein Kandidat, der definitiv wieder besser da steht als es noch 2022 der Fall war.

Zudem gibt es in meiner Liste keine Plattformen wo in den letzten Wochen & Monaten übermäßig Cashdrag festzustellen war, denn das hilft neuen Investoren wenig und sie werden frustriert aufgeben. Es gilt also Sicherheit, Rendite und möglichst liquide Plattformen auszubalancieren.

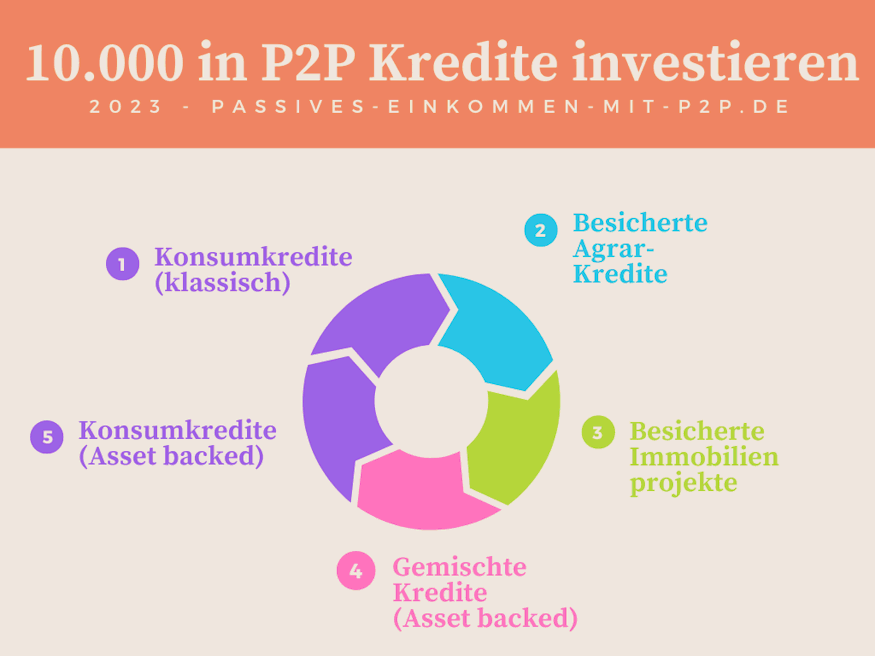

2023 würde ich das Ganze wie folgt verteilen:

- 20% klassische unregulierte P2P Kredite

- 20% Besicherte Agrardarlehen

- 20% Immobilienkredite (Asset backed & reguliert)

- 20% Gemischte Kredite (Asset backed & reguliert)

- 20% Konsumkredite (Asset backed / reguliert)

Als nächstes schauen wir uns die einzelnen P2P Plattformen an, die ich heute nutzen würde, um meine Zinsen zu kassieren. Und danach gebe ich dir noch einige Alternativen mit, falls du mit meiner Auswahl nicht einverstanden bist 🙂

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

1. PeerBerry – Meine derzeitige Nr. 1 für klassische P2P Kredite

PeerBerry* ist nach 2022, auch 2023 als Hauptkandidat für diese Liste gesetzt. Seit Jahren schon zeigt das kroatische Unternehmen mit litauischen Wurzeln eine super Performance und sie haben ein um das andere Mal das Vertrauen der Anleger gewonnen. Dass das alles andere als selbstverständlich ist, wissen viele Investoren nur allzu gut von anderen Plattformen.

Auf PeerBerry investierst du mittlerweile hauptsächlich in Konsumkredite. Es gibt auch noch einige Geschäftskredite auf der Plattform, aber mit der neuen regulierten Schwester-Plattform Crowdpear, ist der Verbleib auf PeerBerry aus meiner Sicht ungewiss.

Einziger Wermutstropfen ist nach wie vor die eher halbautomatische Diversifikation. Es gibt einfach viel zu viele Anleger auf zu wenig Kredite, was dazu führt, dass du auch manuell investieren müsstest, um das volle Diversifikationspotenzial abzuschöpfen. Generell gibt es aber keinen wirklichen Cashdrag und meine PeerBerry Auto Invest Anleitung, sollte dir helfen, das Thema automatisch zu bespielen. Hierzu habe ich schon super Feedback bekommen.

Das Wichtigste:

- Ca. 11% Rendite im Mittel

- Kurze Laufzeiten (unter 30 Tage) möglich

- Vollautomatisierung möglich

- Skin in the Game von mir: über 38.000 EUR

- Alles Wichtige zur Plattform erfährst du in meinen PeerBerry Erfahrungen.

- nicht reguliert!

0,5% Bonus-Zins auf Investments der ersten 90 Tage!*

29.07.2023: Der PeerBerry Auto Invest – Optimiere deine Investment-Strategie

13.06.2020: Peerberry – Der heimliche P2P-Gewinner der Corona-Krise?

04.05.2019: Peerberry Erfahrungen – 3 Gründe, warum ich die Plattform weiter ausbaue

03.02.2018: Peerberry – Die nächste P2P Plattform in meinem Portfolio

Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über Peerberry wissen musst

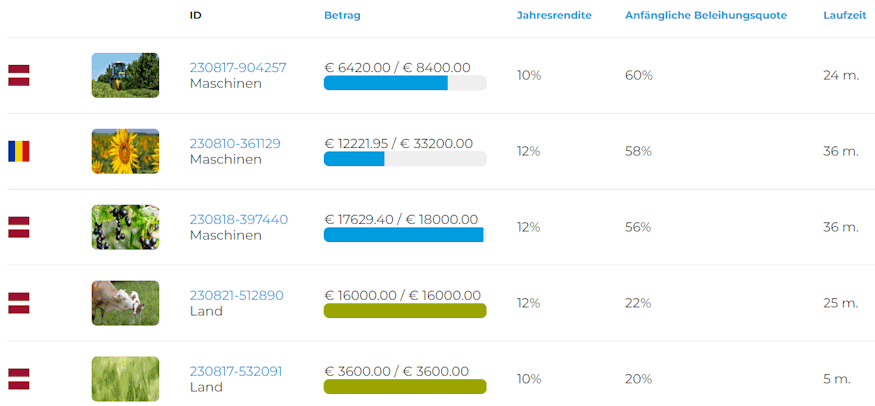

2. Lande – Besicherte Agrarkredite

Erneut dabei 2023 ist wieder LANDE*. Nach kleineren Auf und Abs hat man sich mit seinen aktuell fast 6.000 Investoren am Markt etabliert und hat mit dem Markteintritt in Rumänien sein Portfolio sinnvoll erweitert. In meinem eigenen Portfolio sieht es weiter gut aus und ich habe auch in meinem zweiten Jahr als Anleger keinerlei Kapitalverlust zu verzeichnen und dazu sind die letzten Kredite mit einer Verzinsung von 12 – 13% äußerst attraktiv gewesen. Das alles bei einem aus meiner Sicht sehr überschaubaren Risiko.

Auch in Zeiten von hoher Inflation sehe ich Agrarkredite keinesfalls als risikoreicher an. Ganz im Gegenteil haben wir hier durch relativ kurze Laufzeiten, einen Zweitmarkt und eine Zielgruppe die die Inflation an Konsumenten weitergeben kann sehr dynamische Möglichkeiten, die mir die Hoffnung geben, dass auch die nächsten Jahre für Agrarplattformen eine gute Basis bilden werden.

Das Wichtigste:

- Ca. 11% Rendite im Mittel

- Kurze Laufzeiten (unter 6 Monaten) möglich

- Vollautomatisierung möglich

- Skin in the Game von mir: über 8.000 EUR

- Alles Wichtige zur Plattform erfährst du in meinen LANDE Erfahrungen.

- nicht reguliert! (jedoch ist der Lizenzerhalt in unmittelbarer Umsetzung)

1% Cashback auf Investments der ersten 180 Tage!*

25.06.2022: LANDE – Sind Agrarkredite der nächste Baustein im P2P Portfolio? (P2P Lifestyle Teil 5)

05.03.2022: LendSecured – Warum brauchen Farmer eigentlich genau P2P Kredite?

ᐅ Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über Lande wissen musst.

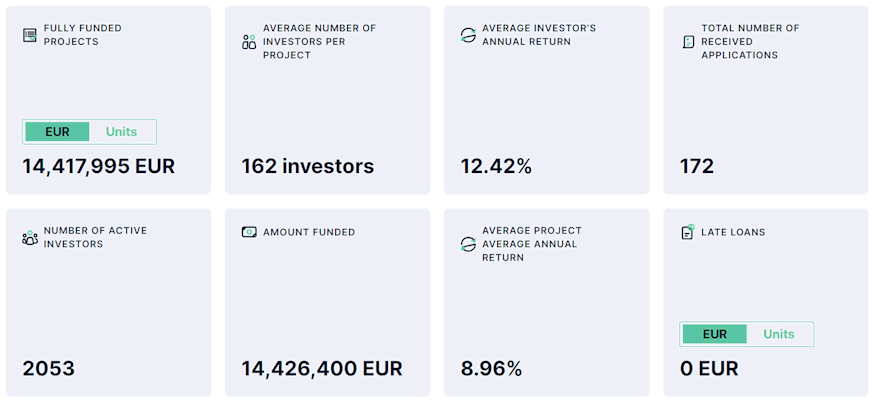

3. InRento – Besicherte Immobilien-Projekte

Im letzten Jahr hat InRento* die etablierte Plattform Estateguru ersetzt und diese kehrt auch 2023 nicht mehr zurück. Wer 2022 dieser Liste gefolgt ist, hat in Sachen Immobilien alles richtig gemacht. Während Estateguru zeitweise gefährlich nahe Richtung Abgrund getaumelt ist, hat sich InRento etabliert. Ähnlich wie bei LANDE gab es hier bis heute keinerlei Kapitalverlust. Noch viel besser, nicht einmal Verspätungen konnte ich in meinem Portfolio verzeichnen.

InRento hat sich noch immer auf erstrangig besicherte Miet-Immobilien mit oft vorab unterschriebenen Mietkontrakten oder Ausstiegsszenarien spezialisiert. Inzwischen kommt jeden Monat ein guter Schwung neuer Projekte rein und man hat eigentlich keinerlei Probleme hier sein Geld unterzubringen. Durch die Sicherheit der Projekte, finde ich auch die 500 EUR pro Projekt, die man noch immer berappen muss, vertretbar.

Das Wichtigste:

- Ca. 9% Rendite im Mittel

- Keine kurzen Laufzeiten, jedoch Zweitmarkt

- Projekte müssen manuell ausgewählt werden

- Skin in the Game von mir: über 8.000 EUR (InRento direkt + EvoEstate)

- Alles Wichtige zur Plattform erfährst du in meinen InRento Erfahrungen.

- Regulierte Investmentplattform

20 EUR Startguthaben nach erstem Investment!*

19.11.2022: InRento – Passives Einkommen mit Mietimmobilien aus Litauen

ᐅ Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über InRento wissen musst.

4. Mintos – Der Marktplatz-Klassiker feiert sein Comeback

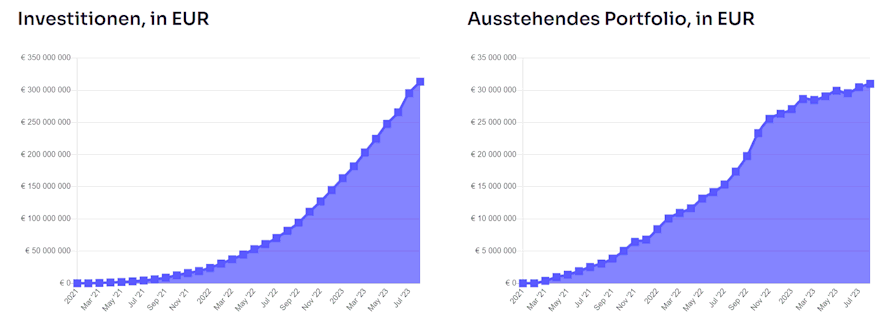

Sicherlich für viele eine Überraschung, ist der nächste Platz in meinem Listing. Der nach der Covid-19-Krise heruntergeprügelte Marktplatz Mintos* ersetzt den Neuling Income Marketplace, der den Erwartungen im letzten Jahr leider nicht standhalten konnte. Für mich ist das aber nicht wirklich eine Überraschung, haben sie doch seitdem hart an Themen wie der Kreditgeber-Qualität und der Investoren-Sicherheit in Form der neuen Mintos Notes und dem damit einhergehenden regulatorischen Umfeld gearbeitet.

Sicherlich, alte Investoren so wie ich tragen möglicherweise noch ein paar Altlasten in Form von Krediten in Rückholung mit sich. Startest du aber neu bei Mintos, bekommst du aktuell eine der größten, besten und lukrativsten P2P Plattformen in dein Portfolio!

Das Wichtigste:

- Ca. 12% Rendite im Mittel

- Kurze Laufzeiten (unter 3 Monaten) möglich

- Vollautomatisierung möglich

- Skin in the Game von mir: über 18.000 EUR

- Alles Wichtige zur Plattform erfährst du in meinen Mintos Erfahrungen.

- Regulierte Investmentplattform

06.05.2023: P2P Kredite aus Mexiko – Mein Besuch bei GoCredit und Credifiel

20.08.2022: Planet42 – So funktioniert “Rent-to-Buy”

02.04.2022: Die Mintos Krise begleitet uns auch 2022

13.07.2019: Mintos CEO Martins Sulte + Yerewan Reise (P2P Lifestyle Teil 2) [1/3]

15.09.2018: Wie du Mintos Auto-Invest richtig konfigurierst

Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über Mintos wissen musst

5. Viainvest – Besicherte Konsumkredite

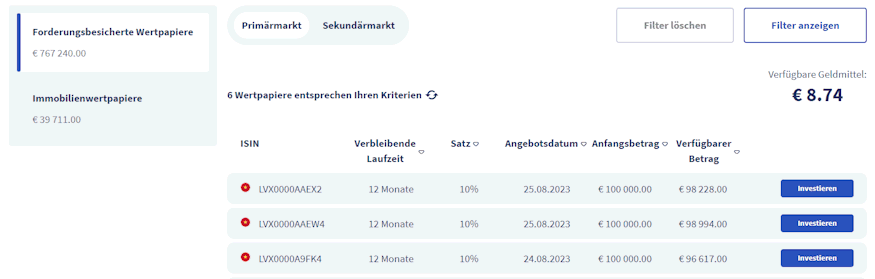

Im letzten Jahr hatte ich Esketit als letzten Kandidaten in meiner Liste. Diese Plattform ist auch 2023 noch eine gute Wahl, jedoch an seinen Grenzen angekommen, was das Angebot angeht. Das und die Tatsache, dass ich gerade Anfängern eher eine regulierte Alternative an die Hand geben möchte, hat mich zum Austausch gezwungen. 2023 wäre mein Kandidat hier Viainvest*, die ich nun selbst schon seit 2017 im Portfolio halte, ohne dass ich je einen Cent verloren habe.

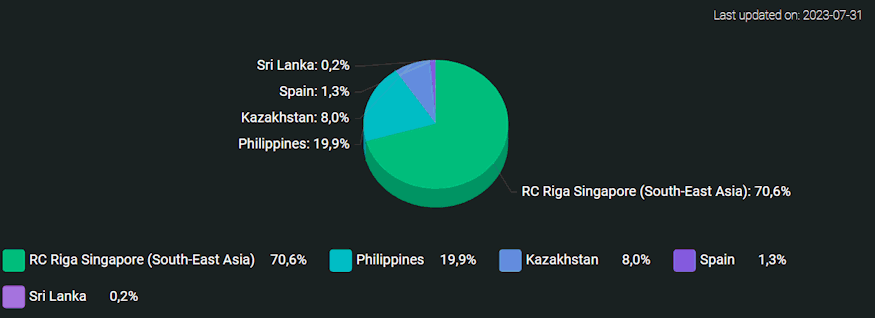

Die Plattform hatte im letzten Jahr schlechte Presse durch das Regulierungs-Chaos und gerade alte Anleger wie ich mussten hier eine kurze Leidphase durchleben, was Technik und Handling der Plattform angeht. Neue Investoren profitieren jedoch von der Umstellung und den neuen Asset Backed Securities, die ähnlich den Mintos Notes sind. Hier wird in ein Bündel von Krediten investiert, anstatt in einzelne Kredite und die Besicherung findet durch das Unternehmen im Hintergrund statt. Mein Besuch im Juli in Riga hat mich nochmal darin bestärkt, dass Viainvest auch weiterhin eine feste Position in meinem Portfolio ist.

Das Wichtigste:

- Ca. 13% Rendite im Mittel

- Laufzeiten betragen in der Regel mindestens ein halbes Jahr

- Vollautomatisierung möglich

- Skin in the Game von mir: über 13.000 EUR

- Alles Wichtige zur Plattform erfährst du in meinen Viainvest Erfahrungen.

- Regulierte Investmentplattform

Jetzt anmelden und 1% Cashback nach 90 Tagen kassieren!*

12.08.2023: Viainvest – Unterschätzt aufgrund schlechter Außendarstellung? (P2P Lifestyle Teil 6)

25.02.2023: Ist Viainvest 2023 wieder investierbar?

07.03.2020: Viainvest Erfahrungen – P2P Plattform bekommt Brokerlizenz und wird reguliert

10.11.2018: Viainvest – Meine P2P Kredite 2018 inkl. Interview

28.10.2017: Viainvest Review – Immer noch eine gute P2P Plattform?

ᐅ Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über Viainvest wissen musst

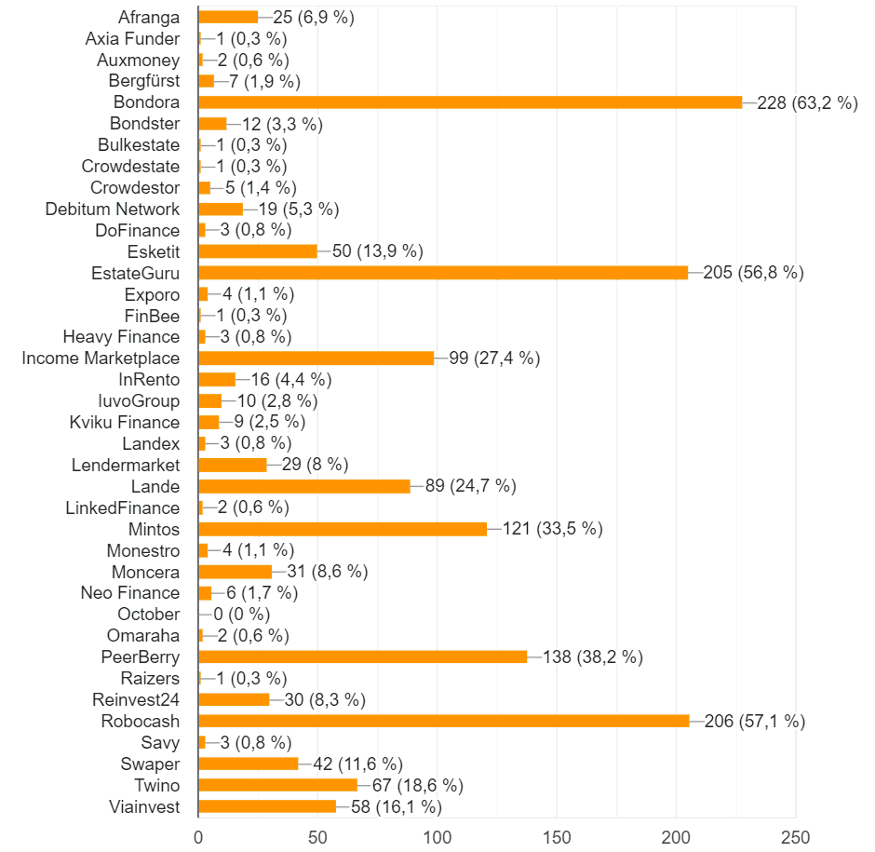

Welche Plattform würde die Community wählen?

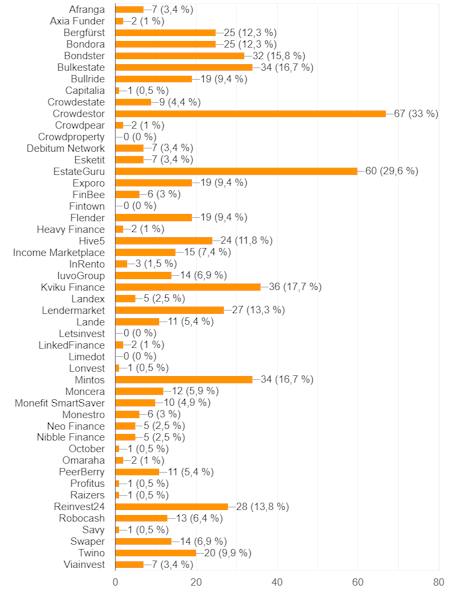

Wir P2P Investoren sind inzwischen eine starke Gemeinschaft geworden und lernen aus unseren gemachten P2P Kredite Erfahrungen. Tausende P2P Kredite Anleger tauschen sich täglich über das P2P Forum in Telegram und Facebook aus. Im Vorfeld dieses Artikels habe ich daher auch in diesem Jahr wieder die Frage gestellt, welche 5 P2P Plattformen dort für ein Investment in diesem Jahr in Frage kommen würden. Und das ist das Ergebnis von 2023:

Und dazu packe ich euch auch noch, das Ergebnis von 2022, damit ihr mal die Veränderung sehen könnt:

Auf den Plätzen 1 – 5 sind folgende Plattformen gelandet:

- Bondora (Im Vorjahr ebenfalls auf Platz 1, aber mit mehr Stimmen)

- Mintos (Im Vorjahr auf Platz 5, eine klare Verbesserung!)

- PeerBerry (Im Vorjahr auf Platz 4, hat sich erneut einen Platz verbessert)

- Robocash (Im Vorjahr auf Platz 2, ist zurückgefallen)

- Viainvest (Im Vorjahr nicht in den Top5, hat 2023 fast dreimal so viele Stimmen bekommen)

Auch 2023 haben sich 4 der 5 Namen nicht verändert, lediglich Viainvest ist neu in die Top 5 gerutscht. Verabschiedet hat sich dagegen Estateguru komplett. Hatte man 2022 noch über 200 Stimmen und lag mit Robocash fast gleichauf auf dem zweiten Platz, reichte es 2023 für gerade mal noch 100 Stimmen, das zeigt eine klare Meinung der Investoren.

Dicht an der Top 5 und auf den Plätzen 6-10 sind in dieser Reihenfolge: LANDE, Esketit, Estateguru, Swaper und Twino. Mein Top-Pick InRento konnte zwar mehr als doppelt so viele Stimmen wie 2022 sammeln, ist aber noch weit weg von irgendwelchen Top-Platzierungen, was vermutlich am Thema Immobilien liegt und der recht niedrigen Verzinsung. Anders kann ich es mir schwer erklären, hat die Plattform doch eine zu 100% makellose Bilanz.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

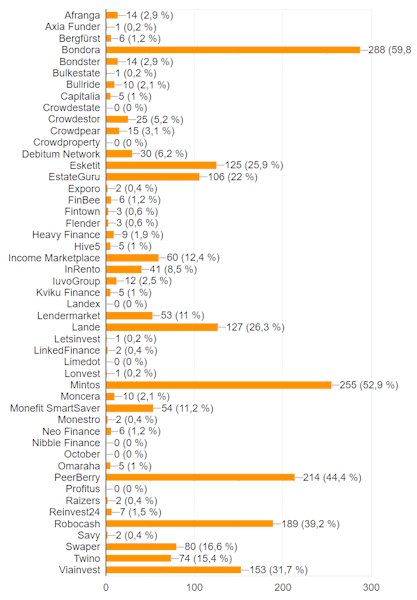

Wo würde die Community nicht mehr investieren?

Eine wichtige Frage ist zudem, wo die Community schlechte Erfahrungen gemacht hat bzw. die Plattform so schlecht einschätzt, dass man nicht mehr investieren würde oder gar nicht erst ein Investment anfängt. Mit über 200 Stimmabgaben war hier deutlich weniger Beteiligung (vielleicht möchte man sich schlechte Ergebnisse nicht eingestehen?), aber das Ergebnis ist dennoch relativ eindeutig.

Auf den Plätzen 1 – 5 sind folgende Plattformen gelandet:

- Crowdestor

- Estateguru

- Kviku Finance

- Bulkestate

- Mintos

Crowdestor schießt den Vogel ab. Kein Wunder, hat die Plattform ihr Geschäftskredit-Portfolio doch scheinbar vollständig aufgegeben. Richtig bitter ist das Ergebnis natürlich für Estateguru, die direkt hinter Crowdestor liegen. Gefolgt von Kviku Finance, Bulkestate und Mintos. Bei Mintos wundert mich eine hohe Platzierung nicht wirklich, hat man doch über eine halbe Million Investoren.

Allgemein ist das Feld aber deutlich dichter zusammen. Fast hätten die Plattformen Reinvest24, Bondster, Bergfürst, Lendermarket und Hive5 auch Top-Platzierungen erreicht. Diese Liste sollten neue Investoren im Hinterkopf behalten, wenn sie neu auf einer P2P Plattform investieren wollen.

Wieso ist Bondora erneut nicht in meiner Liste, bei der Community aber top?

Berechtigte Frage! Schon im letzten Jahr habe ich Bondora rausgeworfen aus meiner Liste. Nicht, weil ich die Plattform nicht gut finde, denn noch immer ist es meine größte P2P Position wie ihr ja selbst sehen könnt. Vielmehr sehe ich Bondora momentan nicht mehr als langfristiges Investment an, sondern eher als Möglichkeit sein Geld gut verzinst zu parken. Wenn wir aber über ein wirkliches P2P Investment sprechen, dann sehe ich definitiv aktuell bessere Optionen.

Was für Bondora gilt, gilt ebenso für Monefit SmartSaver. Diese haben erstmals in diesem Jahr an der Umfrage teilgenommen und konnten dafür schon erstaunlich viele Stimmen einheimsen. Von der Funktion her ganz genau wie Bondora Go & Grow aufgebaut, sehe ich auch Monefit SmartSaver eher als Geldparkplatz an. Wenn sich Monefit gut entwickelt, werden wir diese Plattform im nächsten Jahr sicher in den Top 10 sehen.

Das heißt aber nicht, dass beide Plattformen nicht dennoch als langfristiges Investment brauchbar sind. Gerade mit Bondora hat man eine Plattform an der Hand, die wohl den längsten Track Record aller P2P Plattformen hat und damit werden sie zurecht weiter von euch als eine der Top-Plattformen angesehen, was ich vollkommen unterschreiben kann. Wenn ich jedoch heute neu 10.000 EUR in P2P Kredite investieren wollen würde, dann möchte ich mehr als 6,75 bzw. 7,25% Rendite sehen.

Schön und gut, aber ich mag deine Vorschläge nicht! Was sind die Alternativen?

Das ist dein gutes Recht als P2P Investor, der Rendite machen will und als frei denkender Mensch. Und ich kann absolut nachvollziehen, dass du mit einigen Plattformen nicht einverstanden bist. Hier sind deine Alternativen:

PeerBerry Alternative – Robocash

Auch 2023 ist die PeerBerry Alternative noch immer Robocash*. 2022 noch hätte ich ohne den Krieg Robocash sogar anstelle PeerBerrys genannt, mittlerweile überzeugt mich aber PeerBerry definitiv mehr. Das liegt nicht zuletzt an meinem Besuch in Vilnius in diesem Jahr, wo ich erstmals hinter die Kulissen von PeerBerry sowie Crowdpear schauen konnte. Zudem hat Robocash bei mir auch Sympathien verloren durch ständige Zinssenkungen und zuletzt sogar der rückwirkenden negativen Anpassung des Loyalty Programms.

Dennoch ist Robocash eine gute PeerBerry-Alternative mit ähnlichen Strukturen, einer hohen Verlässlichkeit und einer solide Rendite. Anders als im letzten Jahr musst du bei Robocash jedoch aktuell mit Cashdrag bei kurzlaufenden Krediten rechnen.

Das Wichtigste:

- Ca. 10% Rendite im Mittel

- Kurze Laufzeiten unter 60 Tagen möglich

- Vollautomatisierung möglich

- Skin in the Game von mir: über 20.000 EUR

- Alles Wichtige zur Plattform erfährst du in meinen Robocash Erfahrungen.

- nicht reguliert!

LANDE Alternative – HeavyFinance

HeavyFinance* ist im so gut wie identischen Bereich wie LANDE tätig und kann daher als Alternative dienen. Es gibt wie immer Vor-und Nachteile. Nachteile wären beispielsweise die Quellensteuer in Litauen, eine höhere Ausfallquote und ein sehr opportunistisches Wachstum. Vorteile sind eine bessere Rendite, ein streng reguliertes Umfeld und eine breitere geographische Diversifikation. Im Prinzip könnte man sogar beide gut ins Portfolio aufnehmen.

Das Wichtigste:

- Ca. 12% Rendite im Mittel

- Laufzeiten unter 6 Monaten vereinzelt möglich

- Vollautomatisierung möglich

- Skin in the Game von mir: 0 EUR

- Alles Wichtige zur Plattform erfährst du in meinen HeavyFinance Erfahrungen.

- Regulierte Investmentplattform

InRento Alternative – Fintown

Im letzten Jahr war mangels Alternativen meine InRento-Alternative noch Estateguru, aber mittlerweile haben wir einen neuen Player am Markt, der sich auf Mietimmobilien spezialisiert. Die tschechische Plattform Fintown* arbeitet mit recht innovativen Konzepten und teils täglichen Zinsgutschriften. Der Cashflow kommt aus in der Regel bestehenden Ferien-Immobilien in Prag, in die man sich auch selbst jederzeit einmieten kann.

Das Wichtigste:

- Ca. 10% Rendite im Mittel

- Kurze Laufzeiten ab 30 Tagen möglich

- Manuelles Investment

- Skin in the Game von mir: 0 EUR

- Alles Wichtige zur Plattform erfährst du in meinen Fintown Erfahrungen.

- nicht reguliert!

Mintos Alternative – Esketit

Der große Marktplatz Mintos ist nur schwerlich zu ersetzen. Wen haben wir hier als Kandidaten? Lendermarket, die mit fast vollständiger Abhängigkeit zu Creditstar und Auszahlproblemen glänzen? Income Marketplace, von dessen innovativem Konzept nur noch Erinnerungen übrig sind? Oder doch eher Swaper, die jedes Jahr ihre Preise für den besten P2P Marktplatz in Europa abräumen, obwohl sie im Grunde abhängiger von der Wandoo Finance sind als Lendermarket von Creditstar?

Ich würde daher Esketit* vorschlagen mit einer Zukunftsperspektive. Esketit hat im letzten Jahr sehr viel Aufmerksamkeit bekommen und hat vor einigen Monaten angekündigt, ebenfalls ein Marktplatz sein zu wollen und den ersten Kreditgeber auf die Plattform geholt. Weitere werden wohl folgen. Da ich Esketit persönlich mag und sie sich bisher von einer guten Seite gezeigt haben, wäre das meine Alternative für Mintos. Jedoch musst du aktuell mit Cashdrag rechnen, weswegen sie aus meiner Top 5 geflogen sind.

Das Wichtigste:

- Ca. 12% Rendite im Mittel

- Kurze Laufzeiten (unter 6 Monaten) möglich

- Vollautomatisierung möglich

- Skin in the Game von mir: über 13.000 EUR

- Alles Wichtige zur Plattform erfährst du in meinen Esketit Erfahrungen.

- nicht reguliert!

Viainvest Alternative – TWINO

Vianvest war bisher noch nie in meiner Top-Liste des Jahres und wäre es wohl nach dem Chaos was sie 2022 veranstaltet haben wohl auch nicht. Die Zukunftsaussichten sehen aber ganz gut aus, jedoch kann ich jeden Investor verstehen, der nach den ganzen Problemen letztes Jahr hier nicht mehr investieren möchte. Und eigentlich haben wir auch eine ganz gute Alternative zu Viainvest, nämlich TWINO*.

Die Plattform wurde recht hart durch den Krieg in der Ukraine getroffen, verlor man doch einen guten Teil des Portfolios. Mittlerweile hat man die Lage aber wieder im Griff, die letzten Berichte sahen gut aus und kürzlich hat man ein neues Produkt gelaunched. TWINO scheint also wieder langsam zurückzufinden zu alter Stärke, auch wenn sie dort lange noch nicht sind. Von ihrer Struktur her eignen sie sich perfekt um Viainvest zu ersetzen, falls erforderlich. Lediglich die Zinsen sind aktuell geringer sowie das Angebot.

Das Wichtigste:

- Ca. 10% Rendite im Mittel

- Kredite laufen 6-12 Monate

- Vollautomatisierung möglich

- Skin in the Game von mir: über 14.000 EUR

- Alles Wichtige zur Plattform erfährst du in meinen TWINO Erfahrungen.

- Regulierte Investmentplattform

Ich könnte niemals so viel anlegen, geht das auch mit weniger Geld?

Absolut. Ich habe diese Summe nur gewählt, da sich viele am ehesten damit identifizieren können. Jedoch ist jeder an einem anderen Punkt im Leben. Für die einen sind 10.000 Euro eine Menge Geld, für die anderen ist das nur die Gurke auf dem Cheeseburger.

Das Schöne an den Plattformen ist, dass du bei fast allen schon mit sehr wenig Geld (1 – 100 EUR) einsteigen und dir mit entsprechender Dauer ein schönes Portfolio zusammensparen kannst. Einzige Ausnahme ist hier InRento, wo du 500 EUR mitbringen musst.

Bei der Diversifikation ist es das gleiche Thema. Für die einen sind 5 Plattformen viel bei der Summe, bei den anderen nicht. Schaue einfach, wie viel von deinem Vermögen dein gewünschter P2P Anteil ausmacht. Je mehr du hast, desto mehr solltest du diversifizieren. Ich persönlich empfinde 4-5 Plattformen bei der Summe als absolut ausreichend. Deine P2P Kredite Erfahrungen werden dich hier aber mit der Zeit immer sicherer machen.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Fazit aus meinen P2P Kredite Erfahrungen

Auch 2023 fällt mein Fazit auf die Frage: “Wohin mit den 10.000 EUR bei P2P” also zum Teil anders aus als viele von euch sicher erwartet haben. Mit Mintos und Viainvest kehren zwei regulierte Plattformen zurück ins Portfolio und dafür muss zum einen Income Marketplace weichen, welche die Erwartungen der Investoren nicht erfüllen konnten. Ebenso Esketit, diese konnten die Erwartungen massiv übertreffen, was aber eben auch zu Cashdrag führt. PeerBerry, LANDE und InRento dagegen, konnten ihren Trend bestätigen.

Für mich ist das 2023er Portfolio durch immer mehr regulierte Plattformen auch deutlich solider als jemals zuvor. Überhaupt wird sich der Regulierungstrend in der Szene weiter fortsetzen und schon im nächsten Jahr wird es wahrscheinlich deutlich weniger unregulierte als regulierte P2P Plattformen geben.

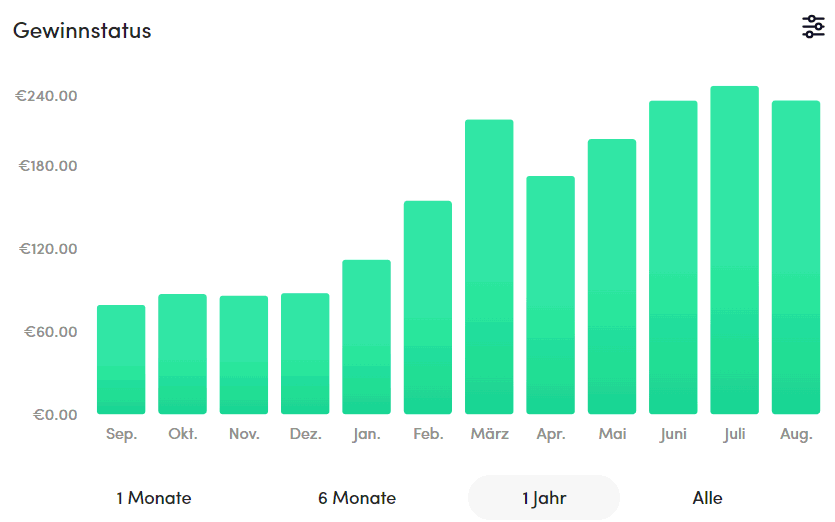

Bei mir selbst haben sich die P2P Kredite weiter als Cashflow-Instrument bestätigt und ich könnte heute allein von den Zinsen im Grunde sehr gut leben. Dennoch gilt weiterhin auch für mich, dass P2P Kredite nur eine Ergänzung zum Aktienportfolio sind und das auch bleiben werden. Mit meinem Maximal-Anteil von 20% fühle ich mich persönlich sehr wohl.

Vielleicht kann dir der Beitrag ein paar Denkanstöße mitgeben, wie du für dich dein perfektes Portfolio zusammenstellen kannst und worauf du achten musst. Beachte bitte, dass meine Auswahl nur eine Momentaufnahme ist, die in ein paar Wochen schon wieder ganz anders aussehen könnte.

Die 5 Key Takeaways für dich

- Achte nicht nur blind auf eine Diversifikation auf Plattformebene. Viel wichtiger ist es, verschiedene Kreditarten im Portfolio zu haben.

- Rendite sollte nie das Hauptkriterium der Auswahl sein.

- Die perfekte und pauschale Portfolio-Zusammensetzung gibt es nicht.

- Verkompliziere dein Investment nicht mit Dingen wie dem Handel von Fremdwährungen.

- Setze dir klare Ziele für das Investment auf einer P2P Plattform

Jetzt möchte ich von dir wissen, wie würdest du 10.000 EUR in P2P Kredite anlegen?

P2P Kredite Erfahrungen – Der Artikel als Video

Über den Autor

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- TWINO Erfahrungen / TWINO Anmeldung* (20 EUR geschenkt ab 100 EUR Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- HeavyFinance Erfahrungen / HeavyFinance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- LANDE Erfahrungen / LANDE Anmeldung* (1,0 % Cashback nach 180 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 21 Tagen!)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Estateguru Erfahrungen / Estateguru Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,25 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Capitalia Erfahrungen / Capitalia Anmeldung* (Prime Status nach dem ersten Investment)

- Mintos Erfahrungen / Mintos Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Axiafunder Erfahrungen / Axiafunder Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Hi Lars,

PeerBerry hat ein Rating von 18. Gleichzeitig ist sie die Empfehlung Nr. 1. Ist es deswegen so, weil alle anderen Plattformen im Bereich “klassische P2P Kredite” noch niedriger im Rating liegen?

Hi Max,

das Rating basiert auf klar nachvollziehbaren und öffentlichen Faktoren. Mein Beitrag hier aber auf subjektiven Erfahrungen und da ist PeerBerry einfach top!

Hi Lars,

erst mal wieder ein hochinteressanter Artikel, vielen Dank!

Eine Nachfrage hätte ich: du schreibst “Income Marketplace, von dessen innovativem Konzept nur noch Erinnerungen übrig sind? ”

Kannst du das näher erläutern, bzw. hast du dazu einen Artikel geschrieben, der mir verborgen geblieben ist? Dann gerne den Link!

Hi Olaf, nein, zu den aktuellen Problemen von Income Marketplace schreibe ich in der Regel in den wöchentlichen News. Es ist jetzt keine Katastrophe, alles gut. Aber damit starten würde ich heute eben nicht mehr. Derzeit gibt es bei diversen Kreditgebern Probleme, die nicht so schnell gelöst werden können, wie es sich Investoren wünschen.

Bist du bei dem neuen “Grand Sale” auf inrento dabei und schon komplett durchgestiegen, was genau hinter diesem Produkt steckt?

Hi Benny, nein, noch nicht drüber informiert, nur aus dem Augenwinkel gelesen.

Hallo,

darf ich fragen, wieso es gut ist in kurzlaufende Kredite zu investieren, bezogen auf Inflationsdynamik? Ich bin noch relativ neu was P2P Kredite angeht 🙂

Lg Lukas

Hi Lukas,

das ist einfach erklärt. Investierst du in kurzlaufende Kredite profitierst du stärker von Zinsänderungen. Dazu 2 Beispiele:

1. Du hast einen 10% Kredit mit 2 Jahren Laufzeit: In der Zeit steigen die Zinsen für die Kredite auf der Plattform um 2 – 3 Prozent, du bist jedoch weiter an deinen 10% Kredit gebunden.

2. Du hast einen 10% Kredit mit 30 Tagen Laufzeit: Auch hier steigen die Zinsen um 2 – 3 Prozent. Nach der Laufzeit kannst du diese Kredite direkt mitnehmen und von der Zinssteigerung profitieren.

Ich hoffe, das macht es etwas klarer. Der Vorteil wird übrigens zum Nachteil, wenn die Zinsen sich in die Gegenrichtung bewegen 😉

Wobei sich das, was Lars schrieb, relativiert, da die meisten Langläufer gar nicht so alt werden und vorzeitig zurückgekauft werden und man dadurch von den höheren Zinsen profitieren konnte und gleich wieder in den nächsten deutlich höher verzinsten Langläufer investieren kann…

Wäre interessant welche Strategie sich letztlich mehr lohnt, ich bin eher Team Langläufer!

Das stimmt, wobei das nur ein “meist” ist und du dich definitiv nicht darauf verlassen solltest. Bei ner kurzen Laufzeit, hast du eben ne kurze Laufzeit und daran ist nix zu rütteln.

Danke für den Beitrag

Nun zur deiner Frage, ich würde 10.000 € nicht auf 5 Plattformen verteilen da mir der Aufwand zu groß ist. Jede arbeitet etwas anders und so muss man sich 5 Mal einlesen und Erfahrung sammeln.

So viel Zeit habe ich nicht, daher freu ich mich da du deine Erfahrung teilst

Danke für dein Feedback Adam! Manchmal lohnt sich mehrfaches einlesen 😉

2000 EVOESTATE Mietobjekte

1500 Estateguru

1500 Debitum

1000 EVOESTATE Kredite Westeuropa

1000 LendSecured

1000 Twino oder Bondora

1000 Robocash

1000 Income Marketplace, davon 50% Finnland

Es geht mit hier um Verhältnisse. Ab 20.000 EUR würde ich mir die geografische Verteilung der Gelder noch genauer ansehen. Über 25.000 EUR würde ich weitere Plattformen wie Viainvest und Peerberry hinzunehmen. Ab 30.000 EUR müssten größere Anteile in Vermietungsprojekte und Geschäftskredite fließen. P2P könnte m.E. einen Anteil von 50% am Portfolio haben neben ETF ect.

Danke für deinen Kommentar Georg! Du musst die Gesamtsumme ja immer im Verhältnis zum Gesamtvermögen sehen. Von 50% würde ich persönlich stark abraten (habe selbst nur 10). Dafür ist die Branche einfach zu jung.

Hallo Lars,

Der Beitrag kam (für mich) zum richtigen Zeitpunkt. Ich hatte vor zum neuen Jahr eine weitere Plattform aufzunehmen. Dies wird nun Debitum, da ich Bondora/Mintos/Estateguru bereits bespare. Diese vorgestellte Art der Diversifikation macht absolut Sinn.

Viele Grüße

Frank

Danke für deinen Kommentar Frank und schön, dass ich dir hier einen Anstoß geben konnte! Viel Erfolg!

Hallo,

ich beabsichtige kurz vor Jahresende auch mal mit P2P-Investments anzufangen (kleine Beträge!) und wollte dazu natürlich auch gerne die 25€ “Startbonus” bei Moncera mitnehmen.

Kann mir jemand weiterhelfen und erläutern, wie da die Identifikation erfolgt, dazu finde ich leider nichts auf deren Website… Auch auf der Anleitungsseite steht nichts darüber, wie man identifiziert wird: https://passives-einkommen-mit-p2p.de/moncera-erfahrungen/

Also: PostIdent / VideoIdent (beides schlecht in Corona-Zeiten bzw. ohne funktionierendes Smartphone) oder nur Ausweis-Bild hochladen (wäre machbar^^)? Danke vorab!

LG und angenehme Feiertage!

Rene

Hi Rene, du musst bei der Verifikation lediglich deinen Ausweis hochladen (so war es bei mir vor ca. 2 Monaten).

Verstehe nicht wie man Anfängern Crowdestor empfehlen kann. P2P ist schon hochrisiko aber Crowdestor ist noch mal eine ganze andere Nummer. Viele Projekte sind bereits jetzt verzögert und Versprechen wurden nicht eingehalten.

Spätestens in ein paar Monaten gibt es wieder ein Drama

Es ist ja nur mein Vorschlag, es gibt durchaus Alternativen, wie du ja auch im Artikel lesen kannst. Ob die jetzt aber besser sind, wage ich zu bezweifeln. Da würde ich den Portfolio-Teil eher ganz weglassen.

Heute ist der 7.12.. Auf Mintos sind wieder 2 Kreditanbahner mit Problemen behaftet. Bisher sind es 4 Anbahner. Alle Projekte dieser 4 sind eingefroren. Geht Mintos vor die Hunde? Hat sich Mintos verzockt? Aus meinem Portfolio sind immerhin 40 Prozent eingefroren. Mail sehn wie es weiter geht.

Hi Gustavo,

ich denke, das ist ein ganz normaler Effekt eines wachsenden Startups. Sie werden an diesen Dingen wachsen. Wir alle wachsen durch Fehler. Du solltest dich aber fragen, warum es 40% deines Portfolios betrifft, wo nur 4 von über 70 Darlehensanbahnern betroffen sind. Hast du Anbahner-Picking betrieben? Zum aktuellen Fall ist auch nur ein Land betroffen (der Kosovo). Das Portfolio von Iute ist aber weitaus größer.

Viele Grüße

Lars