Die P2P Kredite Finanzkrise – Tatsachen, Mythen und was uns wirklich erwartet

Die P2P Kredite Finanzkrise. Das sie kommen wird, ist wohl mehr als sicher. Seit ich über das Thema blogge kursieren darüber Gerüchte, Spekulationen und Hobby-Propheten die täglich aus der Glaskugel lesen. Wenn es nach ihnen geht, wären P2P Plattformen wie Bondora und Mintos schon lange in der Insolvenz. Rund 5 Jahre verfolge ich schon Diskussionen zu dem Thema in Foren, Kommentaren, Facebook Communities, Live Events und Gott weiß wo noch.

Früher stellte man sich oft die Frage, ob man überhaupt in Kredite vor der drohenden Finanzkrise investieren solle, stand sie doch kurz bevor… also quasi wie heute 🙂 Alle die das damals nicht getan haben, verpassten viele Jahre an guten Zinsen und das Wachstum von heute über 100 P2P Plattformen in ganz Europa. Ich selbst möchte die etlichen tausende von Euro an Zinsen auf keinen Fall missen, die ich bis dato erwirtschaftet habe. In diesem heutigen Beitrag möchte ich einmal darauf eingehen, ob die ganzen Sorgen darum berechtigt sind und dir ein paar Tatsachen mitgeben. Tatsachen, die sich gewaschen haben. Damit solltest du gerüstet sein für das P2P-Endspiel, um im Fachjargon von einigen Schwarzmalern zu bleiben.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keinerlei Anlageberatung und spreche keine Empfehlungen aus. Auf nahezu allen P2P Plattformen, über die ich berichte, bin ich selbst investiert. Alle Angaben erfolgen ohne Gewähr. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Entwicklungen! Alle Links zu den Investment-Plattformen sind in der Regel Affiliate/Werbe-Links (normalerweise mit * gekennzeichnet), bei denen du in der Regel Vorteile hast und ich eine kleine Provision verdiene.

Inhalte

- Wie bewerte ich das Thema aus meiner langjährigen Erfahrung heute

- Ein Blick in die Vergangenheit?

- Die Folgen der Finanzkrise auf Kreditzahlungen

- P2P-Kredite in der Finanzkrise: gibt es konkrete Daten zu einer Plattform?

- Was ist eigentlich mit der Rückkaufgarantie? Sollte uns die nicht schützen?

- Fazit

- Die P2P Kredite Finanzkrise – Das Video zum Beitrag

- Weitere Infos zu den aktiven P2P Plattformen

Wie bewerte ich das Thema aus meiner langjährigen Erfahrung heute

Ich bin bei weitem noch kein P2P Kredite Dinosaurier. Aber ich habe schon so manches in meiner Zeit als P2P Investor erlebt. Ob Zinsdürren auf Mintos, die Ausfälle von Darlehensanbahnern, Pleiten von Collateral und Lendy und unzählig viele Kreditausfälle. Auf der anderen Seite bin ich auch Aktien Investor und auch dort ging es, ganz abseits der P2P Kredite zum Teil ganz schön rund. Wir hatten über die Jahre vereinzelt mehrere kleine Einbrüche, die nicht das Ausmaß der großen Krise 2007 – 2009 hatten, jedoch deutlich im Portfolio bemerkbar waren. Im Aktien Portfolio wohlgemerkt. Die Kreditnehmer auf der Gegenseite zahlten munter weiter ihre Zinsen.

Eines war jedoch in dieser Zeit sehr auffällig. Und zwar wie dünn das Nervenkostüm der Investoren ist, wenn es mal böse News gibt. Was wird und wurde nicht über die obigen Themen diskutiert. Wenn wir nun das Nervenkostüm der Investoren mit einer wirklichen Krise kombinieren, wird daraus eine explosive Mischung werden, da bin ich mir sicher. Das Gejammer von vielen, besonders unerfahrenen Investoren wird groß sein (Anmerkung 2022: und so ist es auch gekommen). Jedoch erkenne ich auch ein sehr großes schwarz und weiß Denken. Wie wahrscheinlich ist es eigentlich, dass eine kommende Krise die P2P Kredite so stark betreffen wird und was ist überhaupt 2008 eigentlich genau passiert? Waren die P2P Kredite dort auch schon betroffen bzw. gab es sie da schon?

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Freedom24* (Internationaler Broker mit Zugriff auf nahezu alle Aktien weltweit (bis 30.06.25. bis zu 20 Gratisaktien) –> Anleitung)

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Ein Blick in die Vergangenheit?

Schauen wir doch mal in die Vergangenheit. Die letzte Finanzkrise war zwischen den Jahren 2007 und 2009 und das Zinsniveau dort war so hoch, dass ein Investment in P2P Kredite für viele Privatanleger noch kaum in Frage kam. Wie viele wissen, war auch ich zu diesem Zeitpunkt mit meinem Geld noch auf der Jagd nach dem besten Tagesgeldkonto und bin damit auf die Nase gefallen. Aktien hatte ich zu diesem Zeitpunkt noch so gut wie gar nicht in meinem “Portfolio”, wenn man es denn überhaupt so nennen kann. Dafür hatte ich aber noch einen Auto Kredit, wenn ich mich recht entsinne. Immerhin etwas hat mich schon mit dem Thema verbunden 😀

Um Daten für P2P-Kredite aus der Finanzkrise zu bekommen, schauen wir also, wie so oft in die USA um einen Vergleich und eine Aussage über die Zukunft treffen zu können. Ich weiß, es bringt nichts, von der Vergangenheit auf die Zukunft zu schließen und doch erkennen wir hierbei einige interessante Dinge, die nützlich bei deinem Portfolio Aufbau sein können.

Prosper und Lending Club waren zu dieser Zeit in der USA schon am Markt und haben scheinbar die Krise überstanden. Denn beide existieren heute noch und vergeben nach wie vor Kredite. Plattformen wie Mintos oder Twino gab es noch nicht einmal als Zeichnung. Allerdings wurde z.B. Bondora in dieser Zeit gegründet. Aber die große Frage ist: wie haben die US-Plattformen exakt in dieser kritischen Zeit zwischen den Jahren 2007 und 2009 performed?

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Die Folgen der Finanzkrise auf Kreditzahlungen

Als die Finanzkrise ihr volles Ausmaß erreicht hatte, ging Angst umher, es war keineswegs eine schöne Zeit. Auch ich erinnere mich noch an eine Kurzarbeitsphase an meinem damaligen Arbeitsplatz. Und auch, dass sich mein damaliger Chef in der Zeit das dickste Auto ever gekauft hat 😀 Aber darum soll es hier nicht gehen, denn wir schauen in die USA. Dort sah es folgendermaßen aus:

- Ungefähr 15 Millionen Amerikaner verloren ihre Jobs und die Arbeitslosigkeit stieg auf mehr als 10%.

- Das Nettovermögen der Haushalte in den USA fiel um ganze 22%, was zusammengefasst heißt, dass ein durchschnittlicher Amerikaner ein Fünftel von dem verlor, was er besaß.

- Renten- und Vorsorgefonds an der Börse verloren 57% ihres Wertes innerhalb von nur 6 Monaten.

Durch diesen beispiellosen Absturz der Wirtschaft begann jeder normale Amerikaner sehr stark damit, mit seinen finanziellen Verpflichtungen zu kämpfen. Mit 15 Millionen Menschen, die in dieser Zeit keine Arbeitsstelle hatten, war auch jede Art von Kreditzahlung davon betroffen. Vom Hauskredit bis zur einfachen Kreditkarte, die die Amerikaner so sehr lieben.

Eine steigende Arbeitslosigkeit ist der Killer für Verbraucherdarlehen!

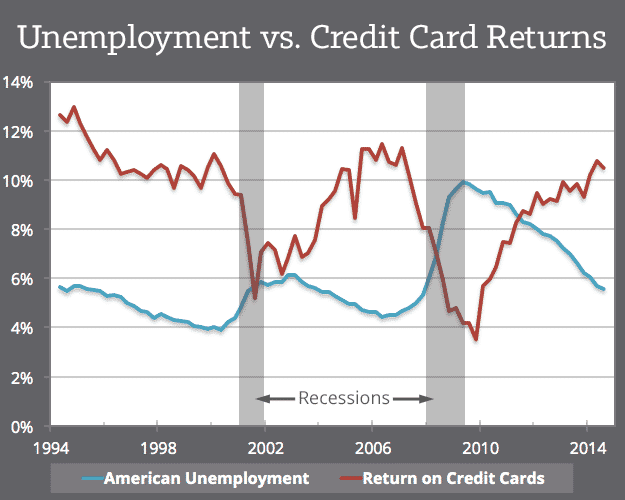

Wir können also festhalten: die größte Gefahr für Kreditzahlungen war in der Finanzkrise die Arbeitslosigkeit, da diese unmittelbaren Einfluss auf die Rückzahlungen von Verbraucherkrediten hatte. Eben genau solche Verbraucherkredite, in die wir heute auf P2P Plattformen wie Mintos, Bondora oder Viainvest investieren. Das US Bureau of Labor Statistics stellt folgende Grafik zur Verfügung, die die Arbeitslosigkeit ins Verhältnis zur Kreditrendite der Banken setzt.

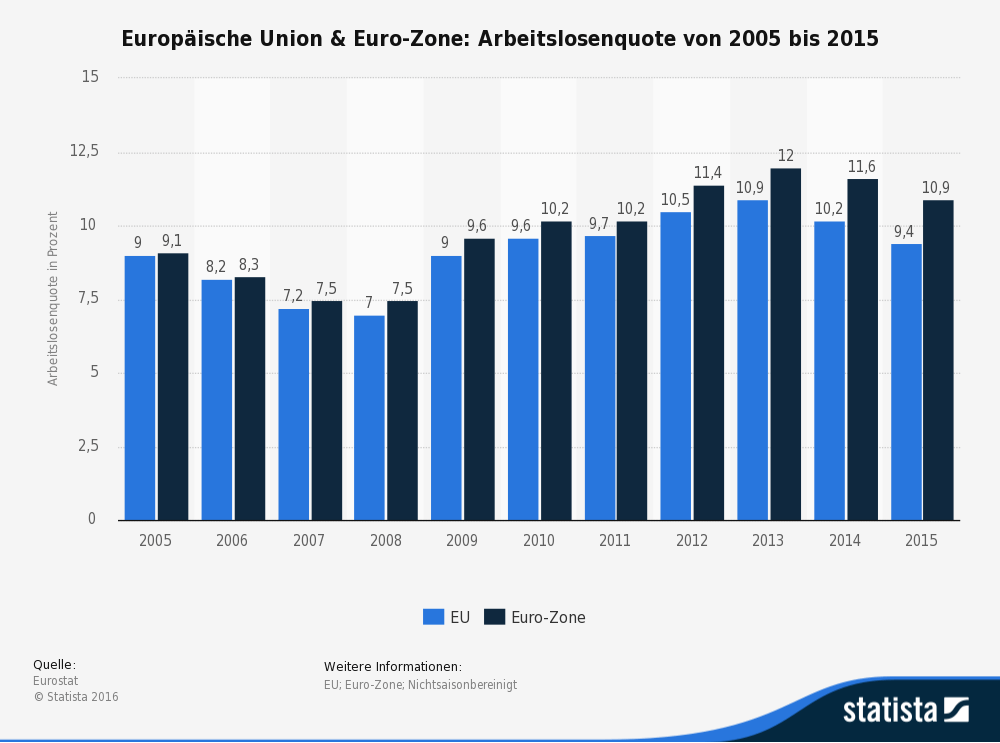

Sehr gut zu sehen ist hier, dass mit steigender Arbeitslosigkeit die Rendite der Banken bei Krediten sinkt. Zum Vergleich hierzu die Arbeitslosenzahlen aus Europa, welche sich in einem ähnlichen Rahmen bewegten und somit auch eine ähnliche Auswirkung auf die Kreditrendite von Finanzinstituten in der Finanzkrise gehabt haben müssen (leider fehlt mir hierzu eine öffentliche Informationsquelle):

Wir sehen anhand dieser Grafiken auch, dass obwohl Aktienindizes in der Finanzkrise um ca. 60% nach unten rauschten, die Banken aber mit Verbraucherkrediten tatsächlich noch immer Gewinn machten. Man sieht auch hier durch die Arbeitslosigkeit eine Korrektur nach unten. Allerdings steht diese in keinem Verhältnis zur damaligen Korrektur am Aktienmarkt. Eigentlich ein gutes Zeichen für P2P Kredite in der Finanzkrise oder?

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

P2P-Kredite in der Finanzkrise: gibt es konkrete Daten zu einer Plattform?

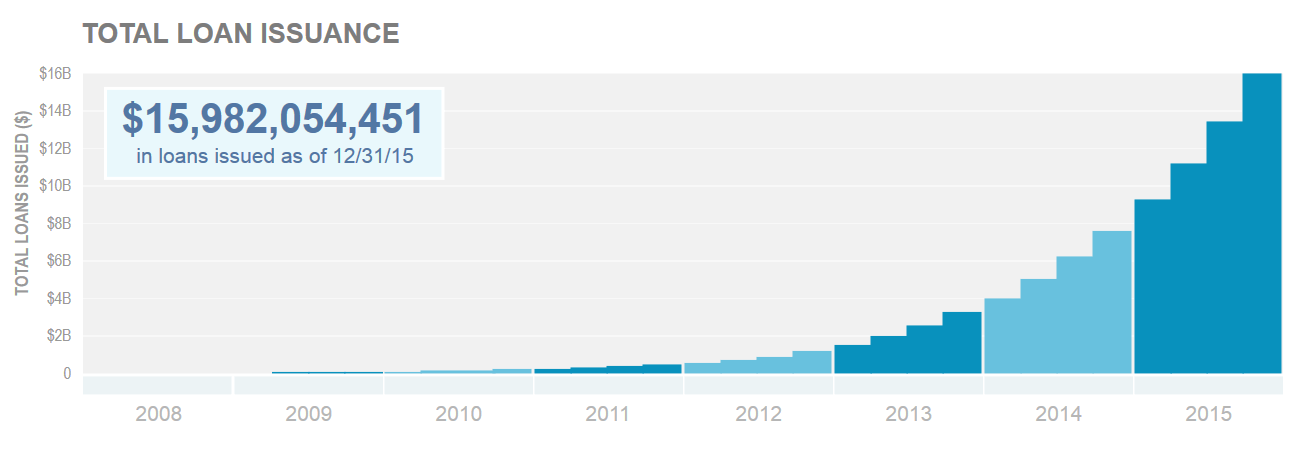

Ja, die gibt es. Lending Club war allerdings noch mit geradezu “lächerlichen” Beträgen im Gegensatz zur Gegenwart unterwegs, wie folgende Grafik zeigt:

Dennoch geben diese Werte einen Richtwert des Ausmaßes der Finanzkrise auf diese P2P-Plattform. Im Folgenden eine Grafik von Lending Club für die Rendite der Kredite zwischen 2007 und 2009:

Hierbei ist zu erkennen, dass Investoren, die auf bessere Bonitäten gesetzt haben, sogar komplett ohne Verluste durch die Krise gekommen sind. Aber selbst im Worst-Case wäre man noch recht gut bedient mit seinen P2P-Verlusten im Gegensatz zu den horrenden Verlusten am Aktienmarkt zu dieser Zeit. Ähnlich wie bei den Finanzinstituten hat die damalige P2P-Industrie die Finanzkrise also recht gut überstanden.

Scheinbar ist es so, dass sich die Renditereihenfolge einzelner Bonitätsklassen in einer Zeit hoher Arbeitslosigkeit quasi umdreht. In “sicheren” Zeiten werfen riskante Kredite im Verhältnis zu den vermeintlich sicheren Krediten eine überdurchschnittlich gute Rendite ab. In Krisenzeiten wechselt diese Rendite möglicherweise ins Minus und die besser bewerteten Kredite halten den Absturz aus. Hierdurch erkennen wir auch, warum ein ausgewogenes P2P-Portfolio nicht ganz unwichtig ist und eine automatisierte Streuung über viele Bonitätsklassen oder Kreditpools (wie Bondora Go & Grow es macht) durchaus Sinn ergibt, um die Vorteile zu maximieren und das Risiko zu senken.

Ob das Ganze natürlich im Fall der Fälle wirklich was bringt, sei mal dahingestellt und jede P2P Plattform hat auch seine eigene Art der Diversifikation. Beispiel: Nur weil im Krisenfall Bondora das Ganze gut abfedert, heißt das also noch lange nicht, dass das auch auf Viainvest zutrifft oder umgekehrt. Wir sind hier also im Blindflug unterwegs und müssen den Plattformen Vertrauen entgegenbringen. Oder halt eben nicht und gar nicht investieren.

Was ist eigentlich mit der Rückkaufgarantie? Sollte uns die nicht schützen?

Das weiß niemand. Die Rückkaufgarantie wird meist vom Darlehensanbahner zugesichert, welcher auch wieder seine eigenen Risikoberechnungen mitbringt. Auch hier vertrauen wir also wieder auf viele unterschiedliche Faktoren und Firmen, die auf die ganze Welt verstreut sind. Hier kommt dann wieder ein weiterer Aspekt, den man bedenken muss. Eine erneute Krise, wird sich nicht in jedem Land gleich auswirken. Manche werden stärker betroffen sein, andere weniger, andere vielleicht gar nicht.

Sicher ist jedoch, dass vermutlich kein Staat einspringen wird, um irgendwelche Darlehensanbahner zu retten, wie es bei großen Kreditinstituten gemacht wurde. Hier kann es also zu einem Massensterben von gerade gegründeten Startups kommen, die dann einfach nicht mehr funktionieren und auch nicht die notwendige Erfahrung mitbringen. Rückkaufgarantie hin oder her. Bei meinem Besuch bei Mintos Darlehensanbahner Kredit Pintar in Jakarta, sagte der CEO z.B. dass man mehr aus der IT-Branche kommt und gar nicht auf Finanzen spezialisiert sei. Kredit Pintar ist hier sicherlich kein Einzelfall. Das muss nicht primär schlecht sein, aber es ist unberechenbar.

Bei Marktplätzen halte ich es also für essentiell wichtig, nicht zu versuchen, sich die Rosinen unter den Anbahnern herauszupicken, sondern so breit wie möglich zu streuen. Bei P2P-Plattformen, die selbst die Kredite ausgeben, ist das nicht möglich. Die Rückkaufgarantie ist zu vernachlässigen, denn sie wird in meinen Augen keinen positiven Unterschied im Krisenfall machen.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Fazit

Für ein kommendes Aufeinandertreffen der P2P-Kredite in der Finanzkrise kannst du für dich als Investor also folgende Dinge festhalten:

- Sobald die Arbeitslosigkeit steigt, gibt es einen Einbruch bei der Rendite der Kredite. Dies wird sowohl klassische Finanzinstitute als auch P2P-Kredite betreffen, die P2P Plattformen wie Mintos ausgeben.

- P2P-Investoren können eine Krise durchaus mit Gewinn oder zumindest mit wenig Verlust überstehen. Natürlich gibt es hier niemals eine Garantie, aber die Möglichkeit besteht. Vor allem wenn man nur auf Kredite mit hoher Bonität (besser noch mit Absicherung) setzt, anstatt in Hochrisiko-Kredite zu investieren.

Heutzutage ist der P2P-Markt ungemein größer als zur damaligen Zeit. Bei Twino und Mintos und vielen anderen gibt es heute Sicherungstechniken wie z.B. die Rückkaufgarantie und wir haben derzeit mehr als 100 P2P-Plattformen in Europa am Markt und jede hat irgendwie ihre eigene Risikobewertung. Es würde also sicherlich sehr spannend für dein Portfolio werden und die Daten von damals geben keinen sicheren Rückschluss auf eine zukünftige P2P Finanzkrise.

Was du jetzt tun kannst, um dich gegen eine Finanzkrise abzusichern

Du kannst einige Dinge tun, damit du die Krise (vielleicht) mit wenig Verlusten überstehst und das Investieren in P2P Kredite als Vorteil für dich nutzen kannst:

- Halte die Diversifikation auf einer P2P-Plattform hoch und investiere (sofern möglich) über mehrere Bonitätsklassen und auch Kreditarten.

- Investiere auf verschiedenen Plattformen, um das Plattformrisiko zu senken. Mache dies aber mit Sinn und Verstand und nutze keine 3-4 P2P-Plattformen wo die Kreditnehmer einfache Konsumenten sind. Und schon gar nicht, wenn du mit nur einigen wenigen Euros rumhantierst. Dann pack sie lieber auf Mintos und fertig ist die Kiste.

- Nutze den großen Vorteil von P2P Krediten. Ein gut aufgestelltes P2P-Portfolio kann nämlich deine Verluste am Aktienmarkt begrenzen und abfedern. Das habe ich in der Vergangenheit schon selbst oft erlebt.

- Mit einem Marktplatz wie Mintos bist du immer besser gestreut, als mit einer Scam-Spelunke wie Fast Invest, wo du noch nicht einmal weißt, wer genau die Kreditnehmer sind. Setze den Fokus auf etablierte P2P Plattformen!

Du machst am Ende den Unterschied!

Die spannendste Frage für dich wird aber wie immer sein: wieviel Risiko bzw. zeitweisen Buchverlust kannst du aushalten? Wie du sicherlich weißt, überschätzen wir unsere Fähigkeiten auf diesem Gebiet sehr leicht. Eine gute Probe und ein kleiner Vorgeschmack für alle, die auch am Aktienmarkt investiert sind, waren sicherlich einige Szenarien der letzten Jahre, wo viele Indizes zeitweise bis zu 20% verloren haben.

Weißt du noch, wie du dich dort gefühlt hast? Wenn du kein Problem damit hast, dass auch dein P2P-Portfolio stark ins Minus wandert, kannst du natürlich voll auf Hochrisikokredite setzen. Wenn nicht, solltest du dies tunlichst unterlassen. Die Entscheidung liegt bei dir.

Letztendlich ist das alles nur Glaskugel lesen, wie du dir sicherlich denken kannst. Wir können nur vermuten, was passieren wird. Vielleicht passiert gar nicht viel? Vielleicht passiert genau das gleiche wie in den USA in der Finanzkrise? Möglicherweise rauchen auch alle P2P-Plattformen ab und du stehst ganz ohne dein Portfolio da? Wir werden es irgendwann erfahren.

Mach dir aber immer klar, dass du am Ende den Unterschied ausmachst. Es kann noch so viel um dich herum passieren, wichtig ist immer wie du damit umgehst und wie du dich im Vorfeld aufgestellt hast. Das sind die beiden essentiellen Faktoren, die dein Vermögen in einer Krise absichern werden und dabei spielt es absolut keine Rolle, wo du investiert bist.

Was denkst du? Was wird mit deinem P2P-Portfolio in einer Rezession passieren und wie stellst du dich auf? Eher risikoreich oder risikoarm? Schreib es in die Kommentare.

Die P2P Kredite Finanzkrise – Das Video zum Beitrag

Beitragsbild: pixabay.com @ MichaelGaida (Pixabay License)

Über den Autor

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Estateguru Erfahrungen / Estateguru Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Axiafunder Erfahrungen / Axiafunder Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Hallo Lars,

danke für den gut recherchierten Artikel. Eines ist sicher wir werden auch in Zukunft Krisen haben. Hier hilft nur ein breit diversifiziertes Portfolio und das Wissen, dass es wieder aufwärts geht. Die Zahlen von der letzten großen Krise 2008 / 2009 aus den USA lassen mich aber eher positiv stimmen. Mich würde noch interessieren ob es bereits wissenschaftliche Arbeiten zu dem Thema “P2P-Kredite/Konsumkredite in wirtschaftlichen Krisenzeiten” gibt?

Grüße und erfolgreiche Investments!

Georg

Danke für dein Feedback Georg. Alles verläuft in wellen, so ist das halt 🙂 Meines Wissens gibt es keine wissenschaftlichen Arbeiten zu Verhalten in der Krise. Nur für alternative Investments allgemein (wo auch P2P Kredite enthalten sind) von der Cambridge University.

Hallo Lars, Danke für den Artikel und deine Meinung dazu – ich sehe es ähnlich. Ich halte mich zwar bei Einzelinvestitionen im Aktienmarkt zurück, bespare meine ETF´s aber weiterhin. Ebenso halte ich P2P (10% vom GV) weiter und werde einen Teufel tun und mich da verrückt machen. Grüße, Stan

Danke für das Feedback Stan! Bleib dran!

Hallo Lars,

Ich bin bereits bei EsateGuru Investiert, doch möchte ich eine 2te P2P Plattform nutzen um Risiken zu minimieren. Was hältst du von Swaper ?

Viele Grüße

Hi Suno,

schau mal hier:

https://passives-einkommen-mit-p2p.de/category/swaper

Grüße

Lars

Hallo Lars

Klar wird in einer Krise so ziemlich alles leiden – der große Unterschied für mich ist halt das ein ETF Portfolio sich nach einer Krise wieder aktiv erholen wird (idR). Du aber bei ausgefallenen Krediten nicht davon ausgehen kannst. Sprich eine Aktie fällt nur (meistens) auf dem Papier in den Keller das bedeute noch lange nicht das deswegen die Firma keine Gewinne mehr macht oder Pleite geht. Ein ausgefallener Kredit kann zwar auch eingetrieben werden aber wir wissen alle das dies jetzt schon nicht gerade einfach läuft und in einer Krise gleich dreimal nicht. Sprich ich gehe nicht davon aus das sich bei einem nach der Krise folgenden Aufschwung dann das bisherige Kreditportfolio (eben im Gegensatz zu einem Aktienportfolio) wieder erholt….

Du siehst ich werde meinem Ruf gerecht und sehs mal wieder nicht so positiv wie du und bleib trotzdem “voll” investiert in P2P (natürlich bei weiterhin <10% meines GV!) 😉

Es erholt sich ebenso, aber anders als ein ETF. Die Erholung findet darüber statt, dass du weiterinvestierst (in neue Kredite). Daher ist es glaube ich ein riesiger Fehler in der Krise aufzuhören in P2P Kredite zu investieren.

Sehe schon darüber müssen wir uns im nächsten P2P Cafe unterhalten 😀 Schlechtem Geld gutes hinterherwerfen 🙂 Und Äpfel mit Birnen vergleichen (auch ETFs sollte man idealerweise in der Krise nachkaufen das gibt dann noch mal deutlich mehr Hebel nach oben). Endlich mal wieder was unharmonisches *g*

Ja, ein super Thema! Für mich ist das absolut logisch. Ist doch klar, dass du verlierst, wenn du genau dann aufhörst zu investieren, wenn alle deine Kredite ausfallen 😉

Hallo Lars,

vielen Dank für deinen Artikel.

Was mich noch interessieren würde, inwieweit hast du dein Portfolio geändert? Hast du deinen Gesamtanteil an P2P-Krediten reduziert und Cash erhöht? Fährst du weiter wie bisher?

Vielen Dank Dir.

Hi Ralf,

ich habe mich vor allem auf große und etablierte Plattformen konzentriert, daher gibt es auch das Plattform-Rating. Der Anteil an P2P-Krediten ist über die Jahre etwas gesunken, allerdings in Summe gestiegen, da mein Vermögen natürlich gestiegen ist seit dem Beginn.

Welche Plattformen sin denn auch ein Marktplatz wie Mintos?

Vielen Dank für eure Antworten im voraus.

Hi Mathias,

beispielsweise Viventor, Grupeer oder Peerberry. Es gibt aber noch weitere. Ich kann das mal in den Vergleich aufnehmen, wenn dir das hilft.

Hi Lars,

Interessanter Artikel, danke dafür! Ich vermute auch, dass sich der P2P-Markt in etwa so verhalten wird wie damals in den USA, aber mehr als vermuten kann ich natürlich auch nicht.

Ich persönlich habe den P2P-Anteil meines Portfolios auf Mintos (Konsumentenkredite), Estateguru (Immobilien) und Flender (Business) aufgeteilt. Dadurch bin ich von der Kreditart und auch geografisch ganz gut diversifiziert. Und auf den Plattformen selbst strebe ich auch eine möglichst hohe Diversifikation an.

Damit fühle ich wohl und für die nächste Krise gut gewappnet 😉

Schöne Grüße,

Carsten

Hi Carsten,

das hört sich nach nem Plan an. Wie zufrieden bist du mit Flender?

Hi Lars,

das einzige, was mich tatsächlich stört ist die geringe Anzahl an verfügbaren Krediten bzw. wie lange es dauert bis ein neues Projekt zum Investieren da ist. Auf meine Nachfrage hin meinten sie, dass das in Zukunft besser werden soll. Allerdings ist das auch schon wieder ein paar Monate her… ich bleib aber vorerst mal dabei.

Gruß,

Carsten

Jaja, die Versprechen der P2P Plattformen 🙂

Hallo,

da kann ich micht anschließen. Ansonsten bin ich persönlich mit der Rendite und Flender allegemein sehr zufrieden. Bin seit 15 Monaten dabei und habe noch keinen Ausfall bisher zu verzeichnen gehabt.

Ich bleibe auf jedenfall dabei.

VG

Hendrik

Viel Erfolg weiterhin Hendrik!