P2P Kredite | Vor- und Nachteile nach 6 Jahren Investment

Immer mal wieder habe ich mir vorgenommen, Grundlagenartikel auf diesem Blog zu veröffentlichen. Über die Vor- und Nachteile von P2P Krediten gibt es schon so einiges im Netz. Jedoch eher selten auf Basis langjähriger P2P Kredite Erfahrungen. Das möchte ich mit dem heutigen Beitrag einmal ändern und jeweils meine Top 5 Vor- und Nachteile beim Investment in P2P Kredite mitgeben. Denn nach vielen Jahren als Kreditgeber kann ich dir sagen, dass es eben nicht nur auf den Zinssatz ankommt.

Mit den Jahren habe ich extrem viel über die verschiedenen P2P Anbieter gelernt. Besonders das laufende Jahr bringt nochmal eine Wahnsinns-Lernkurve für mich und vermutlich auch die gesamte P2P-Kredite Community mit. Krisen haben den großen Vorteil, dass sich die Sicht verbessert und man deutlich klarer sehen kann, wenn sich der Staub erstmal gelegt hat.

Viel Spaß mit dem heutigen Beitrag!

Bitte beachte meinen Haftungsausschluss. Ich betreibe keinerlei Anlageberatung und spreche keine Empfehlungen aus. Auf allen P2P Plattformen, über die ich berichte, bin ich selbst investiert. Alle Angaben erfolgen ohne Gewähr. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Entwicklungen! Alle Links zu den Investment-Plattformen sind in der Regel Affiliate/Werbe-Links (ggf. mit * gekennzeichnet), bei denen du Vorteile hast und ich eine kleine Provision verdiene.

Inhalte

5 Vorteile von P2P Krediten

Kommen wir als erstes zu meinen wichtigsten Vorteilen von P2P-Krediten absteigend nach meiner persönlichen Priorität als Anleger.

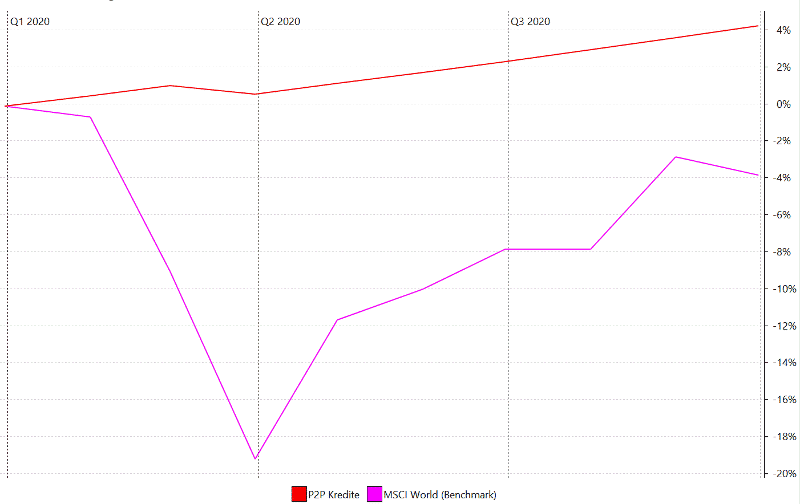

1. Diversifikation zum Aktienportfolio

Als ich 2014 in meinen ersten P2P Kredit investierte (damals bei Auxmoney), war es nur ein unbestätigter Verdacht. Nämlich der, dass P2P-Kredite stabiler sind als Aktien, wenn es mal hoch her geht am Aktienmarkt. Mit den Jahren kamen viele weitere P2P Plattformen hinzu. Auf einigen hast du Zugriff auf Kredite aus der ganzen Welt. Wie beispielsweise auf der lettischen Plattform Mintos.

Mit den Jahren gab es öfter mal einen Schluckauf an der Börse. Bei den P2P-Krediten und den Plattformen merkte man jedoch nichts. Die richtige Prüfung kam dann mit der Corona Krise dieses Jahr. Alle dachten, dass die Kreditnehmer nun reihenweise ausfallen. Das war jedoch nicht der Fall und für mich als Kreditgeber hat diese Krise die damalige Theorie bewiesen. P2P-Kredite sind für Investoren eine sinnvolle Ergänzung zum Aktienmarkt.

- Plutus Visa (Krypto Kreditkarte, Netflix, Amazon Prime etc. & 3% Cashback inklusive + 10$ Startguthaben, keine Kosten, Infos hier)

- Dividenden-Alarm (Unterbewertete Aktien finden, 12 Monate zahlen, 14 bekommen)

- Freedom24 (Internationaler Broker mit Zugriff auf nahezu alle Aktien weltweit + 3,88% aufs Tagesgeld –> Anleitung)

- LANDE (Besicherte Agrarkredite mit über 10% Rendite und 1 % Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver (Liquide verfügbare Anlagealternative mit 7,25 – 9,96% Rendite und 0,25% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

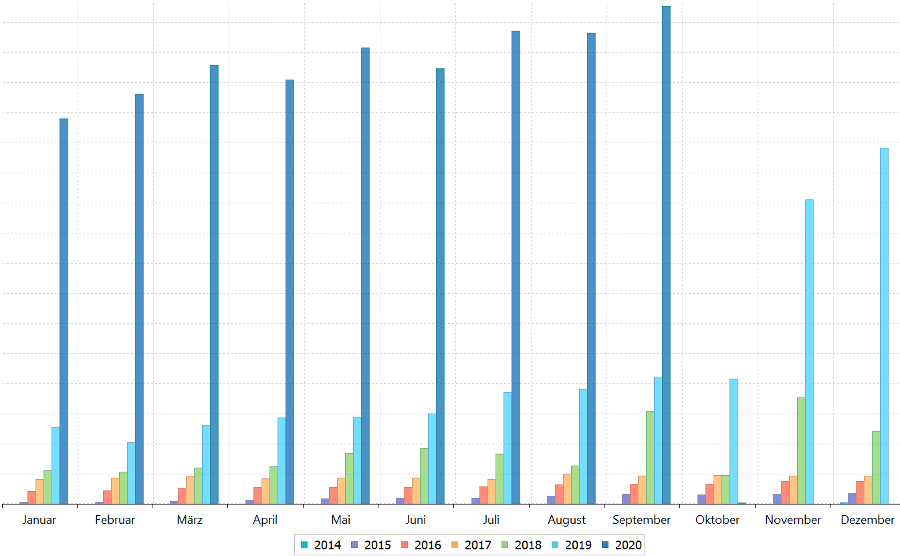

2. Perfekt geeignet für Einkommensinvestoren (wie mich)

In den letzten Jahren ist mein Weg als Investor immer klarer geworden. Mir geht es weniger um den Zinssatz oder die Rendite, als vielmehr um ein stabiles Einkommen. Auch dafür eignen sich die P2P Kredite aus meiner bisherigen Erfahrung. Natürlich fallen Darlehen aus und das vollkommen unabhängig von der Bonität des Kreditnehmers! Aber du hast immer einen kontinuierlichen Einkommensstrom, je nach P2P Plattform und Stabilität der Kreditnehmer. Anbieter mit einer Rückkaufgarantie sind hier besonders nützlich. Denn hält die Rückkaufgarantie, ist auch dein Einkommen planbar.

Wenn du meinen Blog und das P2P-Telegramm verfolgst, dann weißt du auch, dass alle meine Anlageklassen auf Ausschüttung fokussiert sind. Denn ich möchte im Zweifel meinen Lebensunterhalt davon bestreiten können. Wie wichtig solche alternativen finanziellen Standbeine sind, haben viele von euch wahrscheinlich spätestens in diesem Jahr gelernt.

Ich bekomme immer wieder das Argument, dass das ja steuerlich nachteilig sei, sich immer alles ausschütten zu lassen. Das ist richtig. Aber:

- Ich zahle gerne Steuern, je mehr desto besser. Denn das bedeutet auf der anderen Seite auch, dass ich mehr verdiene.

- Meine Lebenshaltungskosten sind sehr niedrig (aktuell zwischen 1200 und 1500 EUR pro Monat). Mein Wunsch der finanziellen Freiheit war also recht schnell erfüllt. Alles darüber hinaus ist Luxus und Luxus interessiert mich nicht, daher hat das Thema “Steuern Sparen” in meinem Leben eher eine untergeordnete Priorität.

3. Weitestgehend passives Investieren möglich

Ich bekomme immer wieder Kritik dazu, dass P2P-Kredite ja nicht passiv seien und dass es alles andere als passives Investment ist. Nun, das stimmt. Was aber viele missverstehen: Beim passiven Investieren geht es nicht darum, gar nichts zu tun. Sondern es geht darum, den Aufwand so gering wie möglich zu halten. Zudem muss man hier wieder nach den P2P Plattformen unterscheiden. Bei Mintos haben wir einen deutlich höheren Aufwand als beispielsweise bei Viainvest, wo man quasi gar nicht reinschauen muss.

Für mich sind und bleiben die P2P Kredite daher passiver als die meisten anderen Anlageklassen. Über den Grad der Passivität jedoch kannst du vollständig selbst entscheiden, was ich ebenso als Vorteil sehe. Aber auch für Faulpelze bietet sich das Investment an, deshalb sind Produkte wie Bondora Go & Grow so erfolgreich geworden.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

4. Solide P2P Plattformen setzen sich nach und nach durch

Als ich anfing in Kreditnehmer auf den unterschiedlichen Plattformen zu investieren, wusste man noch nicht wirklich, worauf man sich einließ. Natürlich hätte man sich mühsam in die Geschäftsmodelle jedes Anbieters eingraben können. Aber als Familienvater und ambitionierter Pokémon-Trainer habe ich für sowas keine Zeit.

Daher war meine Devise immer: schnell ins Investieren kommen. Und so testete ich über 20 P2P Plattformen mit kleinem Geld. Mit der Zeit hat sich aber von ganz allein gezeigt, wer seine Zinsen stabil zahlt und wer nicht. Einige P2P Plattformen haben sich damit sowohl in der Community als auch bei mir im Portfolio etabliert und werden weiter ausgebaut.

Äußerst solide Plattformen aus meiner Sicht, welche sehr wahrscheinlich auch eine Zukunft in meinem Portfolio haben werden sind:

In der Liste sind diese absteigend meiner persönlichen Priorität geordnet.

5. Extrem niedrige Einstiegshürde

Ebenso wie bei Banken und Brokern schauen viele Anleger auch bei P2P Krediten auf die Kosten des Einstiegs. Hätte Bondora beispielsweise damals eine Hürde von 500 Euro pro Kredit gehabt, wäre ich vermutlich niemals eingestiegen. Aber heute kannst du bei den meisten Anbietern mit 10 – 50 Euro zum Kreditgeber werden. So ist es fast jedem normalen Menschen möglich fröhlich weltweit Kredite zu vergeben.

Zudem bist du oft innerhalb weniger Minuten registriert und kannst Geld auf dein Investorenkonto überweisen. Zum Teil ist dieses sogar innerhalb von Minuten da, je nachdem welche Bank du nutzt.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

5 Nachteile von P2P Krediten

Als Anleger in Darlehen sind über die Jahre jedoch auch einige starke Nachteile hinzugekommen, die wir auch nicht vergessen wollen, wenn wir als Kreditgeber agieren.

1. Verhalten der Plattformen in einer Krise ist ungewiss!

Im ersten Halbjahr dieses Jahres haben wir es gesehen. Teils solide und gehypte P2P Plattformen wie Mintos schwächelten. Hier flog ein Darlehensanbahner nach dem anderen weg und damit auch Kredit für Kredit aus unseren Portfolios. Während sich andere augenscheinlich langweilige Plattformen wie Twino als die überraschenden Sieger erwiesen. Hier sammelte man fleißig neue Anleger und kam schnell aus dem Tal der Tränen heraus.

Und wieder andere erwiesen sich als total Luftnummern, wie Grupeer, DoFinance oder Fast Invest. Letztere war zugegebenermaßen keine Überraschung, denn das hier was nicht in Ordnung ist, stand lange vorher fest.

Das zeigte einmal mehr, Gewissheit gibt es nicht. Und nur, weil sich einige Plattformen jetzt als stark erwiesen haben, muss das in der nächsten Krise nicht zwangsläufig ebenso sein. Jedoch vergiss auch nicht den Spruch: Geschichte wiederholt sich nicht, aber sie reimt sich!

2. Wir agieren in einem weitestgehend unregulierten Geschäftsfeld

Es gibt Bestrebungen Lizenzen zu erhalten und sich regulieren zu lassen. Das würde den Investoren das Leben natürlich einfacher mache. Stand heute jedoch, ist so gut wie keine P2P-Plattform reguliert, wenn wir auf die folgende Übersicht aus meinem Plattform-Vergleich schauen. Diese beantwortet die Frage, welche P2P-Plattform reguliert ist und welche nicht.

Plattformen innerhalb meines Portfolios:

Neo Finance: Ja (durch die litauische FSA)

Crowdestor: nein

Reinvest24: nein

Bulkestate: nein

EvoEstate: nein

Bondster: ja (durch Gesetze der tschechischen Republik)

Bondora: ja (durch die Estonian Financial Supervision Authority)

Estateguru: nein

Swaper: nein

Mintos: nein (aber in Planung)

Peerberry: nein (aber in Planung)

Robocash: ja (durch die Gesetze der Republik Kroatien)

Viventor: nein (aber in Planung)

Viainvest: nein (aber in Planung)

Twino: nein (aber in Planung)

Flender: ja (durch die FCA)

Debitum Network: nein (aber in Planung)

DoFinance: nein

Auxmoney: ja (durch die BaFin)

Plattformen außerhalb meines Portfolios:

Savy: Ja (durch die litauische Zentralbank)

Finbee: Ja (durch die litauische Zentralbank)

Crowdestate: Nein

LendSecured: Nein (nutzt allerdings den Zahlungsanbieter LemonWay zur Trennung von Investorengeldern)

Lenndy: Nein

Moncera: Ja (durch die Estonian Financial Intelligence Unit)

Kviku Finance: Nein

Lendermarket: Nein

Linked Finance: Ja (durch die FCA)

Profitus: Ja (durch die litauische Zentralbank)

IUVO Group: Ja (durch die Estonian Financial Supervision Authority)

Coinloan: Ja (durch die Estonian Financial Supervision Authority)

Nibble: Nein

FellowFinance: Ja (durch die Financial Supervisory Authority of Finland)

Bergfürst: Ja (durch die BaFin)

Exporo: Ja (durch die BaFin)

Eine unregulierte P2P Plattform kann prinzipiell machen was sie will. Das haben wir in der Vergangenheit auch schon öfter gesehen. Solltest du deinem Kapital also mehr Sicherheit bescheren wollen, solltest du regulierte P2P Plattformen bevorzugen.

23.01.2021: P2P Plattform Rating 2021 – Mehr Klarheit für dein P2P Investment

31.10.2020: P2P Kredite | Vor- und Nachteile nach 6 Jahren Investment

05.09.2020: P2P Kredite Erfahrungen: Wie ich heute 10.000 EUR in P2P Kredite investieren würde

25.07.2020: P2P-Kredite nach dem Corona-Crash, was ist übrig geblieben?

04.04.2020: Nachhaltig investieren mit P2P Krediten – Möglich oder nicht?

22.02.2020: P2P Kredite Risiko – Wie du (vielleicht) kein Geld verlierst

02.11.2019: Die P2P Kredite Finanzkrise – Was dich wirklich erwartet

07.09.2019: Portfolio Performance – Wie du deine P2P Plattformen einfach verwalten kannst

06.04.2019: Investieren in P2P Kredite mit Fremdkapital

ᐅ Hier findest du weitere Artikel

3. Totalverluste sind eine reale Gefahr!

Für viele Investoren war die Gefahr eines Totalverlustes einer Plattform weit weg der Möglichkeiten. Das Ende des Jahres 2019 und der Beginn 2020 zeigten jedoch, dass dies ein Trugschluss ist. Erst gab es diverse Scams und dann gipfelte der bisherige Höhepunkt im vorzeitigen Abschied der gehypten P2P Plattform Grupeer. Hier habe auch ich erstmals Geld verloren. Allerdings nicht sonderlich viel. Ich habe jedoch Nachrichten von Personen bekommen, die hier leider massiv und auch fokussiert investiert haben. Für sie war Grupeer der kommende Stern am P2P Himmel. Daraus können wir 2 Dinge lernen:

- Mit einem Totalverlust muss man IMMER rechnen!

- Eine gewisse Diversifikation je nach Vermögensstand und Risikoempfinden ist Pflicht.

Einen schönen alten Artikel zum Thema “Diversifikation” habe ich auf Bondora von Claus Lehmann gefunden. Dieser ist zwar von 2018, jedoch ist das Thema zeitlos. Es gibt immer mal wieder sehr krasse Seitenhiebe gegen die Plattformdiversifikation. Hierbei muss man sich jedoch fragen:

- Wie hoch der Preis am Ende, wenn eine von wenigen Plattformen im Portfolio doch ausfällt?

- Welchen Anteil hat P2P am eigenen Portfolio?

- Wie gut ist eine Plattformkonzentration mit wenig Zeitaufwand vereinbar?

- Wann beginnt eine gesunde Diversifikation und wann hört sie auf? Es gibt hier keine Richtwerte.

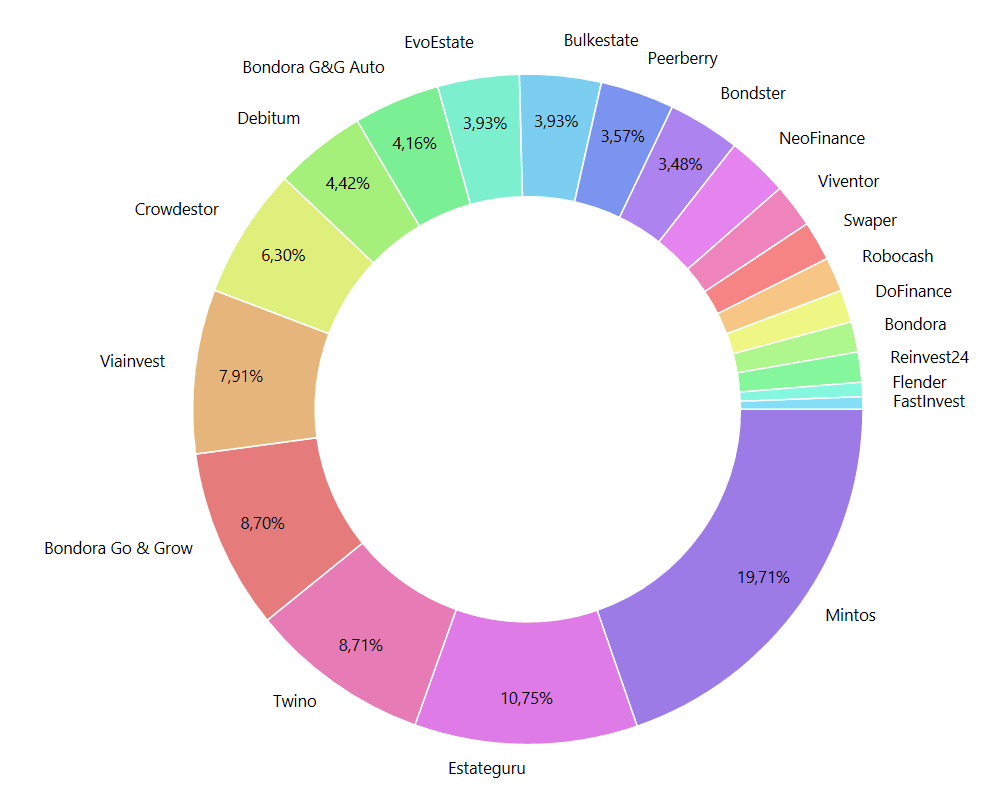

Letztlich muss man hier seinen Weg finden. In der Spitze war ich auf 22 P2P Plattformen aktiv. Lediglich 14 davon habe ich heute noch im Portfolio und nur rund 10 davon werde ich ernsthaft weiter ausbauen. Am Ende jedoch gewinnt statistisch immer die Diversifikation im Falle von Komplikationen auf dem Weg. Und das es die nicht gibt, ist äußerst unwahrscheinlich.

4. Angebot ist viel zu groß!

Es gibt mittlerweile unfassbar viele P2P Kredite Anbieter in Europa. Zwar haben wir noch nicht das Niveau von China erreicht, wo es mal über 3.000 P2P Plattformen gab, jedoch ist auch unser heutiger Stand zu viel für den startenden Investor. Sehr schön zeigt das die Plattform-Liste von Andreas von P2P-Anlage.de. Hier hat er europaweit extrem viele Plattformen aufgeführt, viele davon kannte ich selbst nicht.

Startest du gerade mit deinem P2P-Investment bist du hier total verloren und vielleicht ein gefundenes Fressen für betrügerische Plattformen. Achte daher besonders am Anfang auf den Start bei einer etablierten Plattform. Lasse am besten direkt alle Anbieter links liegen, die keine 10.000 Investoren haben, das schränkt die Auswahl schon massiv ein. Ein gutes Starterportfolio mit ein bisschen Eigeninitiative im Crowdfunding-Bereich habe ich dir hier mal ausgearbeitet.

5. Ausfall bedeutet, Geld weg!

Während man am Aktienmarkt davon ausgehen kann, dass der Wert eines Investments wieder zurückkehrt, kannst du das bei P2P Krediten vergessen. Die Wahrscheinlichkeit, dass Kreditnehmer ihren ausgefallenen unbesicherten Kredit zurückzahlen ist äußerst gering. Inkasso-Prozesse können zudem Jahre dauern.

Achte daher darauf, dass der Portfolio Anteil der P2P-Kredite in deinem Portfolio nicht zu groß ist! Und investiere auch in den ein oder anderen Kredit bei Anbietern mit einer ECHTEN Sicherheit im Hintergrund. Wie beispielsweise Estateguru oder EvoEstate. Zwar fallen auch hier Kreditnehmer aus, jedoch kann der Wert der Sicherheit immer zugunsten der Investoren in Kapital umgewandelt werden. Das hat in der Vergangenheit bisher gut funktioniert und wird es vermutlich auch in Zukunft.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Fazit P2P Kredite Vor- und Nachteile

Das waren meine P2P Kredite Vor- und Nachteile aus meiner heutigen Sicht und nach 6 Jahren Erfahrung als P2P Anleger. Viele vermissen sicher die hohen Zinsen / Rendite als Vorteil. Ich kann durchaus verstehen, dass man immer auf der Jagd nach den höchsten Zinsen ist. Jedoch geht mit steigendem Vermögen die Sicherheit des Kapitals vor Rendite. Daher ist sie für mich nicht mehr von Belang und eine hohe Rendite ist auch oftmals nicht planbar. Natürlich sollten es keine 3 Prozent sein, aber 20 oder 30 müssen es auch nicht sein. Hier muss jeder seinen Weg finden.

Und was ist mit der Moral als Nachteil? Ganz ehrlich, wer heute die P2P-Kredite noch immer über einen Kamm schert und meint, alles sei unmoralisch, sollte sich mit den Möglichkeiten nochmal genau auseinandersetzen. Denn du kannst hier sehr genau auswählen, wo und in was du investierst. Das Investment also nur deswegen zu verwerfen ist nicht die schlaueste Idee. Aber jeder wie er mag.

5 Key Takeaways

- Generelle P2P Kredite Vor- und Nachteile gibt es nur bedingt. Jeder muss für sich entscheiden, was wichtig sein kann.

- Ein Investment in Darlehen ist kein kurzfristiges Spiel. Ganz im Gegenteil solltest du hier mit einem Zeithorizont von 10 – 15 Jahren rechnen.

- Achte darauf, dass du in P2P Kredite Anbieter investierst, die solide sind und nicht gestern erst gegründet wurden.

- Die P2P-Kredite sind nun nachweislich eine sinnvolle Erweiterung eines Aktienportfolios.

- Die Investmentform hat ihre erste große Herausforderung mit der Corona-Krise gemeistert.

Welche P2P Kredite Vor- und Nachteile siehst du aus deiner Erfahrung? Schreib es jetzt in die Kommentare!

P2P Kredite Vor- und Nachteile – Das Video zum Beitrag

Beitragsbild: pixabay.com @ Tumisu (Pixabay License)

FAQ P2P Kredite Vor- und Nachteile

✅ Welches ist der wichtigste Vorteil von P2P-Krediten?

Der wichtigste Vorteil aus meiner Sicht ist die Erweiterung zu einem Aktienportfolio.

✅ Welches ist der schwerwiegendste Nachteil von P2P-Krediten?

Momentan die fehlende Regulierung. Man kann immer noch auf Betrüger hereinfallen.

✅ Was ist dein wichtigster Tipp für Beginner auf Basis deiner Erfahrungen?

Setze auf etablierte Anbieter und nicht auf solche, die gerade erste gegründet wurden.

✅ Was tue ich, wenn sich doch mal eine Plattform ausfällt?

Ruhe bewahren. Verluste gehören dazu, wenn man im Spiel der P2P-Kredite als Anleger mitspielen will. Sorge im Vorfeld für eine gesunde Diversifikation, dann wird dich ein Verlust auch nicht so hart treffen.

✅ Wo kann ich mich zu dem Thema mit anderen austauschen?

Diskussionen rund um die P2P Kredite Vor- und Nachteile findest du in unserer Community.

Über den Autor

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- TWINO Erfahrungen / TWINO Anmeldung* (20 EUR geschenkt ab 100 EUR Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- HeavyFinance Erfahrungen / HeavyFinance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- LANDE Erfahrungen / LANDE Anmeldung* (1,0 % Cashback nach 180 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Lendermarket Erfahrungen / Lendermarket Anmeldung* (1,0% Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 21 Tagen!)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Estateguru Erfahrungen / Estateguru Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,25 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Mintos Erfahrungen / Mintos Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Axiafunder Erfahrungen / Axiafunder Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Die Idee einer personengestützten Finanzierung ist einfach klasse. Bereits in den Schwellenländern gibt es ja solche Mikrokredite schon lange, wobei hier eher der helfende als der „lukrativ“ investierende Ansatz im Mittelpunkt steht. Aber für den Laien ist der Einblick, den Du gewährst, auf jeden Fall interessant, und man sollte sich das bei der aktuellen Zinslage auf jeden Fall mal überlegen, ob man nicht andere Wege einschlagen sollte.

Interessant ist bei Deinen Screenshots aber die Länderverteilung, ich hätte es mir etwas bunter vorgestellt. Aber wenn es ein Win-win-Ergebnis gibt, und irgendwem dadurch geholfen wird, warum nicht einfach mal probieren.

LG

Danke dir für deinen Kommentar dazu Renata!

Hi Lars,

immer wieder gut und zeitlos so eine Übersicht und Update über die P2P Plattformen.

Ich bin gespannt was das neue Jahr bringt und bin da zuversichtlich was P2P angeht.

2020 ist und war nicht so berausched für diesen Bereich. Es gibt zwar bei mir keine nennenswerten Verluste,

aber durch die Lage konnte man natürlich auch keine größeren Erträge erwarten (Zocken auf den Zweitmärkten wollte ich dann doch nicht). Auch weil ich dem Risiko entsprechend ein paar Plattformen reduziert habe. Nichtsdestotrotz zeigt sich, dass es auch gute Plattformen gibt und nicht alles nur Scam ist 😉

Und vielleicht brauchen einige Leute ja bald einen P2P Kredit für eine Impfstoff-Dose 😀

Viele Grüße

Dennis

Hi Dennis,

ich finde die P2P Industrie hat die Krise durchaus sehr gut gemeistert. Besser als ich es selbst erwartet hatte. Was ich nicht erwartet hatte, waren dermaßen viel Scams und das ist echt schade. Das wird aber die großen und seriösen Plattformen pushen 🙂

Viele Grüße

Lars

Hi Lars,

möchte einfach mal wieder ein fettes dankeschön für deine wertvolle Arbeit da lassen! Für mich persönlich sind besonders auch die recordeten Blogs wertvoll, da ich diese parallel im Gym oder sonst wo pumpen kann und somit die wichtigen Informationen und Erfahrungen zu Neuerungen, Fortschritt, etc., effizient, aufnehmen kann. Auch die Sound-Quali, Sprechgeschwindigkeit sind top und für mich super zu verarbeiten. – weiter so! Freue mich wenn man sich mal persönlich über den Weg läuft. Die Bücher von dir und Kolja sind auch top und haben mich vor zwei Jahren beim Einstieg in die P2P-Welt super geführt. Das nächste Asset, Krypto-Lending, Stakeing, teste ich jetzt auch mal. Super interessant. Trail and error 😉 LG aus Stuttgart, Simon

Danke dir für deinen Kommentar Simon! Vielleicht schaffst du es ja mal zu einem der Community-Treffen, da sieht man sich dann in jedem Fall mal 😉

Hi Lars!

Bin auch seit über drei Jahren P2P-Investor und habe mich gewundert warum Viainvest von dir, im Vergleich zu Mintos, als extrem passiv eingestuft wurde!

Ich nämlich finde Viainvest auch eine super Plattform, habe allerdings nie mein Investment aufgestockt, weil es mich extrem genervt hat, dass man die Buyback-Garantie für jeden Kredit im Verzug manuell aktivieren muss!

Das ist für mich alles andere als passiv!

Mag übrigens deinen Blog!! Weiter so!

Hi Andi,

gut, dass wird an dem Umstand liegen, dass mich das Thema nicht interessiert und ich noch niemals manuell einen Buyback ausgelöst habe 😀 Wenn ich das natürlich überall manuell machen würde, dann hätte ich auch meinen Spaß 🙂

Bin nun auch nachwuchsbedingt ambitionierter Pokemon- Trainer, da sollten wir doch glatt mal die Trainer- ID austauschen 😉

Das machen wir doch glatt! Mein Trainercode ist 9862 5896 6264 😉

Hallo Lars,

danke für sehr gute Übersicht! Ich selber bin erst seit knapp einem Jahr im P2P Bereich investiert. Mintos, Bondora, EstateGuru und seit Kurzem PeerBerry.

Bei den Nachteilen fehlt mir ein entscheidender Punkt, Liquidität. Bei meinem Depot, bestehend aus Aktien und ETFs, bin ich mir sicher, dass der angezeigte Wert, dem tatsächlichen Wert entspricht. Ich könnte diesen innerhalb von Minuten in Cash umwandeln.

Bei P2P habe ich immer dieses unsichere Bauchgefühl. Ich muss dem Anbieter vertrauen, dass sich diese Zahl, die ich da sehe, sich auch irgendwann mal in Cash umwandeln lässt. Und dieses Umwandeln hat doch eine ganz andere Komplexität als am Aktienmarkt. Ich muss warten bis alle Kredite zurückgezahlt sind bzw. hoffen, dass sich die Kredite am Zweitmarkt verkaufen lassen. Also um wirklich zu wissen was mein P2P Konto Wert ist, müsste ich es auflösen.

Gemacht habe ich das noch nie, aber es beschäftigt mich immer, wenn ich den “Wert” meiner Konten prüfe.

Daher bleibe ist erst mal bei meinen max. 10% P2P Anteil…

BTW: deine Ausgaben, Lars, reichen hier im Münchner Speckgürten nicht mal für 3/4 meiner Miete 🙁

Hi Kalle,

das ist ein valider Punkt, war aber für mich bisher noch kein Thema. Denn die Wahrscheinlichkeit, dass ich an das gesamte Geld schnell ran müsste, geht gegen 0. Das mag aber bei anderen anders sein und im Blitzcrash ist ja auch genau das vielen auf die Füße gefallen. Mir jedoch nicht, da ich auch nichts abgezogen habe. Es gibt aber durchaus Plattformen, wo ich regelmäßig die Zinsen problemlos abziehe, wie beispielsweise Bondora. Andere verhalten sich hier aber katastrophal (DoFinance).

Und, gut, dass ich nicht im Münchner Speckgürtel wohne, sondern in einer aramäischen Dorfsiedlung 😀

Zitat Meine Lebenshaltungskosten sind sehr niedrig (aktuell zwischen 1200 und 1500 EUR pro Monat).

Das ist meiner Meinung extrem hoch–Meine sind bei 400Euro–Nun gut vieleicht bin ich ein Geizkragen per exelence

Hi Max,

wohnst du noch bei deinen Eltern? Ansonsten ist der Kindesunterhalt an meinen Sohn wohl schon höher als deine Lebenshaltungskosten. Da gibts leider nicht viel zu sparen 😉

Ich bin von Vermieter Haien befreit. Mein Job ist zufuss erreichbar. Ich kaufe keine teuern Klamotten und schongarnicht alle 6Monate.Ich versuche mit, wenig Konsum- Mist zu leben—-in deinem fall hast du kinder .–ich noch nicht—da geht noch was nach oben bei mir —ich sag immer-zum ausgabenverhalten — weniger ist mehr

Gut, Kinder & Miete sind meine größten Posten 😉 Dann erklären sich deine niedrigen Kosten.