So würde ich heute 10.000 EUR in P2P Kredite investieren

In jedem Jahr kommt die allgemeine Frage auf: “Ich habe Summe X zur Verfügung und möchte sie in P2P Kredite investieren, wo soll ich das genau machen?” Heute möchte ich dir auf Basis meiner 11 Jahre P2P Kredite Erfahrungen zeigen, wie du am besten startest bzw. wie ich es machen würde, wenn ich jetzt bei 0 EUR starten müsste.

Dieser Beitrag erscheint heute schon in seiner siebten Version und hat sich als Leitlinie und Musterdepot für viele startende Investoren durchgesetzt. P2P Plattformen ändern sich aber über die Zeit und so müssen es auch Meinungen und Einschätzungen tun. Daher gibt es diesen Beitrag traditionell in jedem Jahr in einer aktualisierten Form und es ist auch gleichzeitig ein persönliches Fazit meinerseits für die besten Plattformen des Jahres.

Auch für alte Hasen die schon lange in P2P-Kredite investiert sind, ist dieser Beitrag eine Möglichkeit sie mit den eigenen Einschätzungen abzugleichen und mir natürlich auch ihre Meinung dazu zu hinterlassen (Kommentarfunktion nutzen!). Am Ende gibt es auch die Community-Votings, denn diese konnte unter 60 Plattformen ihre Tops und Flops für 2025 auswählen.

Natürlich gibt es kein Patentrezept, wie du dein Geld am besten verteilst, denn “Es kommt darauf an …” Nämlich auf dass, was DU willst und wie viel Risiko du eingehen willst. Niemand außer dir selbst trägt die Verantwortung für dein Geld und deine Rendite. Behandle diesen Beitrag also lediglich als eine Art Richtlinie.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

- Wie würde ich das Geld überhaupt verteilen?

- Welche P2P Plattformen würde ich heute auswählen?

- Welche Plattform würde die Community wählen?

- Wo würde die Community nicht mehr investieren?

- Schön und gut, aber ich mag deine Vorschläge nicht! Was sind die Alternativen?

- Ich könnte niemals so viel anlegen, geht das auch mit weniger Geld?

- Fazit aus meinen P2P Kredite Erfahrungen

- Weitere Infos zu den aktiven P2P Plattformen

Wie würde ich das Geld überhaupt verteilen?

Bevor du dir die Frage stellst, auf welcher Plattform du das Geld investieren willst, sind andere Dinge wichtig. Du solltest dich zu allererst fragen:

- In welche Art von P2P Krediten willst du investieren?

- Auf wie viele P2P Plattformen ist es sinnvoll dein Geld zu verteilen?

- Welche Renditen möchtest du langfristig erreichen?

- Welchen Anteil am Gesamtvermögen sollen die P2P Kredite einnehmen?

- Wie aktiv möchtest du das Investment bespielen?

Das alles ist abhängig von deinem persönlichen Risikoprofil. Über die letzten Jahre haben sich die P2P Kredite enorm verändert und es gab Licht wie Schatten. Sie sind durch die Covid-19 Krise, den Ukraine-Krieg und viele durch die Regulierung gegangen und mittlerweile zeigen sich einige Plattformen äußerst stabil!

Eines ist aber klar. Das Geld einfach irgendwo anzulegen und sich nicht mehr darum zu kümmern, ist nicht immer die beste Idee. Du musst also sowohl etwas Interesse & Zeit sowie auch Risikobereitschaft mitbringen, wenn du hier langfristig erfolgreich sein willst.

So würde ich es machen

Ich würde bei einer Anlage von 10.000 EUR heute folgende Dinge berücksichtigen:

- Stecke nicht das gesamte Geld in eine P2P Plattform oder extrem wenige. Klingt offensichtlich, ist es aber scheinbar noch immer nicht.

- Investiere nicht nur in Konsumkredite. Die sind zwar beliebt und es gibt sie überall und immer, aber du solltest hier versuchen zu streuen.

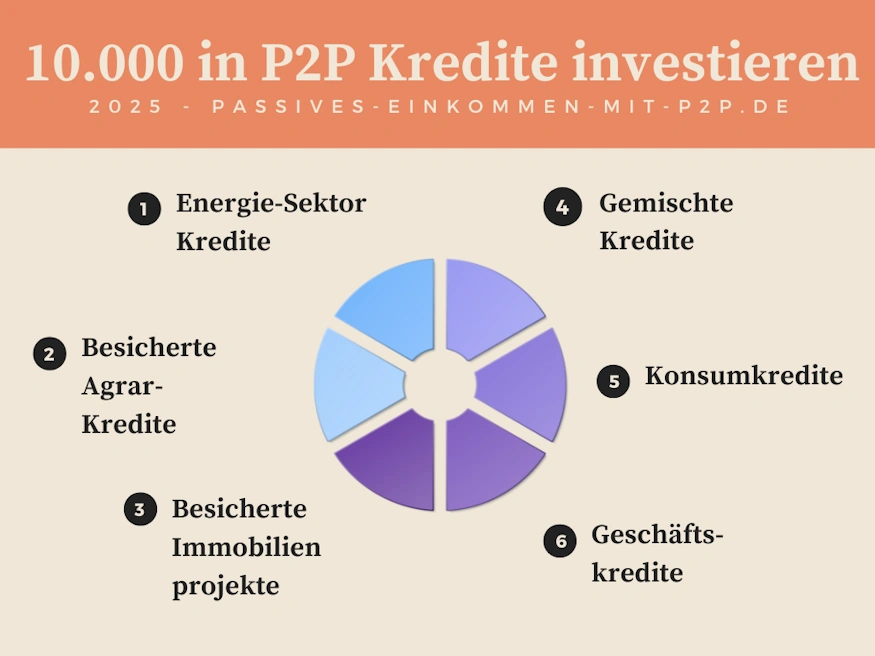

- Ich persönlich würde auch 2025 das Geld gleichförmig auf ca. 6 Plattformen verteilen (ca. 1.500 EUR je Plattform, wenn möglich).

- Achte auf das Thema Regulierung! Hiermit gehst du zu 99% sicher, dass du keinen Scam erwischt. Der Großteil deines Investments sollte daher aus regulierten P2P Investments bestehen.

Ein gesundes P2P-Portfolio kann man heutzutage viel intelligenter und stabiler aufbauen, als es zu meinen Anfangszeiten 2014 der Fall war. Heute haben wir neben den klassischen Konsumkrediten auch Immobilienkredite, Geschäftskredite, Agrarkredite und noch vieles mehr, sondern viele Plattformen sind auch vom Start weg reguliert, was uns zusätzliche Sicherheit bringt. Damit wachsen die Möglichkeiten der Diversifikation eines Starterportfolios enorm in die Breite und das solltest du unbedingt ausnutzen.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

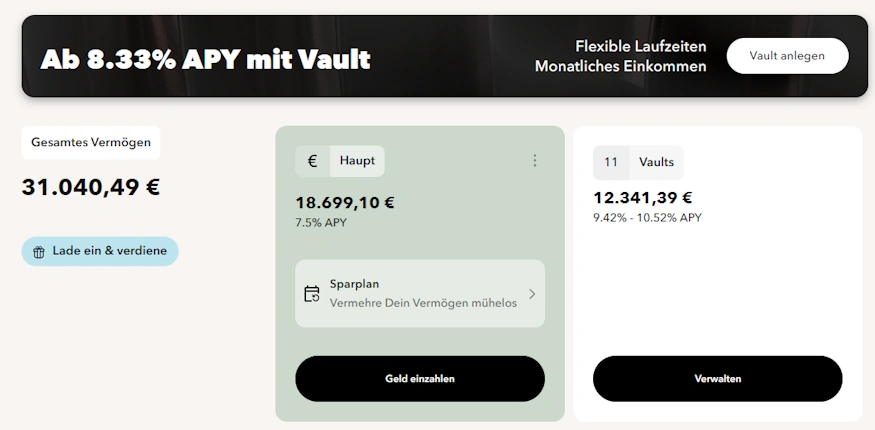

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Welche P2P Plattformen würde ich heute auswählen?

Aber jetzt mal ran an den Speck (und die Rendite). Welche P2P Plattformen würde ich heute auf Basis meiner P2P Kredite Erfahrungen zum Investieren auswählen?

2025 würde ich das Ganze wie folgt verteilen:

- Energiesektor-Kredite

- Gemischte Kredite

- Immobilienkredite

- Agrardarlehen

- Konsumkredite

- Geschäftskredite

Als nächstes schauen wir uns die einzelnen P2P Plattformen an, die ich heute nutzen würde, um meine Zinsen zu kassieren. Und danach gebe ich dir noch einige Alternativen mit, falls du mit meiner Auswahl nicht einverstanden bist 🙂

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

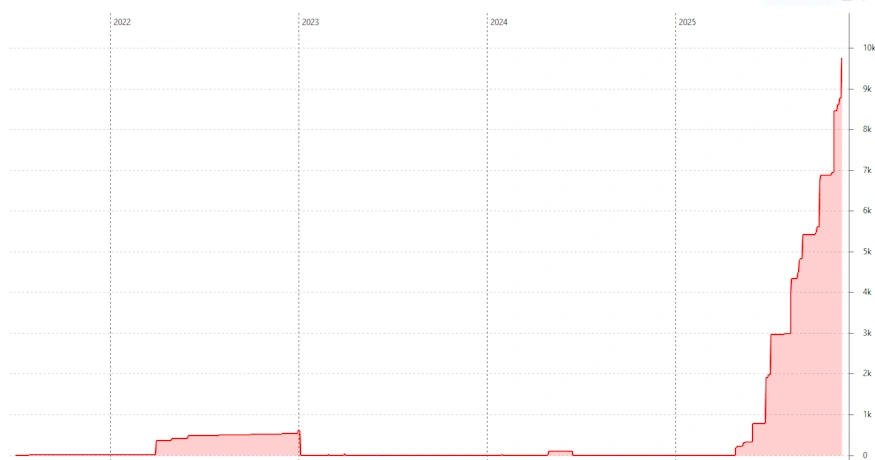

1. Ventus Energy – Der Baustein für die Rendite

2022 – 2024 hatte ich PeerBerry als meinen Favoriten gesetzt und die P2P Plattform gehört immer noch zu meinen Lieblingen. Jedoch ist sie nicht mehr für Anleger geeignet, die sich ein P2P Portfolio aufbauen wollen, da ohne Loyalty Level einfach nicht genug Angebot vorhanden ist. Auch bei der Rendite muss man sich dann fragen, ob der Aufwand den Ertrag wert ist. Ich bin mit PeerBerry rundum zufrieden, aber neue Anleger beschweren sich in der Regel.

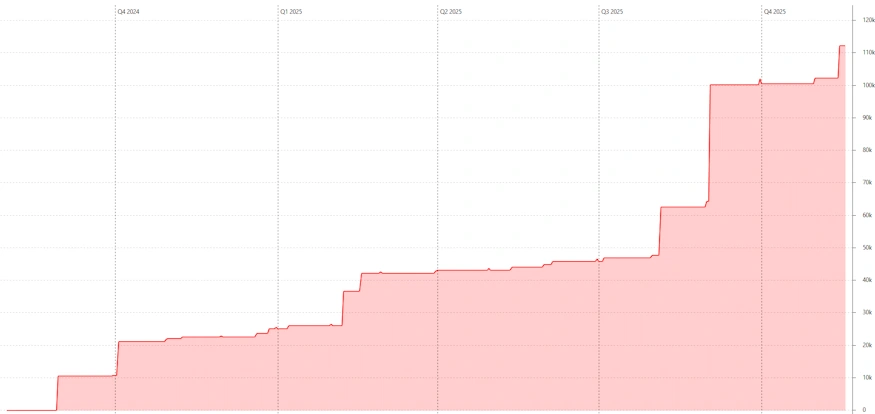

Wenn wir aber auf 2025 in meinem Portfolio schauen, dann wird es niemanden wundern, dass ich die erste Position mit Ventus Energy* belege. Ich habe in diesem Jahr auf keiner P2P Plattform mehr investiert und es hat sich auch keine auch nur annährend so gut entwickelt. Ventus Energy ist natürlich keine klassische P2P Plattform, dafür haben wir später noch andere Kandidaten.

Jedoch ist es ein Anbieter mit einer extrem guten Verzinsung, quasi wartungsfrei und man kann sein Investment transparent verfolgen. Wenn man Lust hat, kann man in vielen Fällen sogar hinfahren und sich die Kraftwerke bei der Arbeit anschauen. Aufgrund des Unternehmensalters und der immer höher werdenden Verschuldung ist es jedoch auch weiterhin eine Risikoposition. Dennoch wäre es aus meiner eigenen Sicht unglaubwürdig, wenn ich Ventus Energy nicht in die 2025er Liste aufnehmen würde.

Das Wichtigste:

- Ca. 17,9% Rendite im Mittel

- Lange Laufzeiten, jedoch kann man nach 6 Monaten aussteigen.

- Vollautomatisierung möglich

- Skin in the Game von mir: über 110.000 EUR, investiert seit 2024

- Alles Wichtige zur Plattform erfährst du in meinen Ventus Energy Erfahrungen.

- nicht reguliert!

Jetzt auf Ventus Energy anmelden und + 1% Cashback kassieren!*

20.09.2025: Ventus Energy nach 1 Jahr: Hat sich das Risiko gelohnt?

ᐅ Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über Ventus Energy wissen musst.

2. Mintos – Der Marktplatz-Klassiker stärker als je zuvor

Auch wenn Mintos* 2025 von mir nicht viel Geld bekommen hat, so darf die Plattform dennoch im Grunde in keinem Starterportfolio fehlen. Nirgendwo kann man mehr lernen, nirgendwo hat man mehr Möglichkeiten. Mintos ist mittlerweile weit mehr als nur eine P2P Plattform, denn neben P2P Krediten kann man auch noch in Anleihen, ETFs, Immobilien und Geldmarktfonds (SmartCash) investieren und ich bin mir recht sicher, dass es hier noch nicht zu Ende sein wird.

2025 gab es keine schlechten Nachrichten rund um Mintos und das verwaltete Kreditportfolio stieg um fast 100 Millionen EUR auf zuletzt 518,7 Millionen EUR. Keine P2P Plattform in der Industrie verwaltet ein größeres Portfolio in dem Bereich und wir reden hier nur über die Kredite. Die anderen Bereiche sind hier nicht mit eingerechnet.

Jedoch ist Mintos auch weiterhin prädestiniert dafür, sich zu verrennen und teure Fehler zu machen. Diese Fehler macht man dann jedoch in der Regel auf anderen Plattformen nicht mehr, daher finde ich Mintos seit Jahren schon hervorragend als “Lernplattform” für angehende P2P Anleger. Als passives Einkommen wie Ventus Energy, sollte man Mintos also nicht unbedingt sehen. Vor allem bei den Krediten sollte man nicht auf die Ratings von Mintos vertrauen, sondern sich lieber unabhängige Ratings herbeiziehen, wie das P2P Rating auf diesem Blog.

Das Wichtigste:

- Ca. 11,5% Rendite im Mittel

- Kurze Laufzeiten (unter 3 Monaten) möglich

- Vollautomatisierung möglich

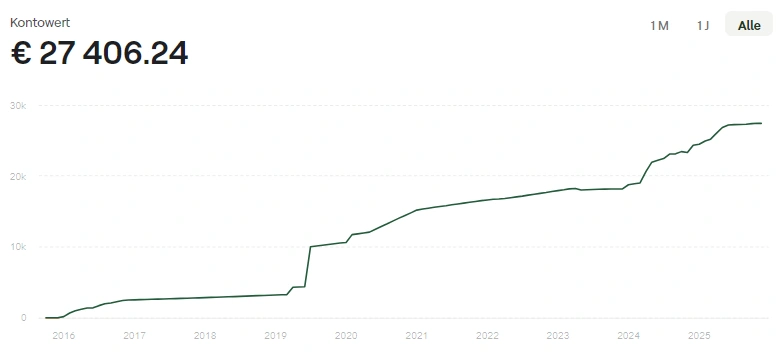

- Skin in the Game von mir: über 27.000 EUR, investiert seit 2015

- Alles Wichtige zur Plattform erfährst du in meinen Mintos Erfahrungen.

- Regulierte Investmentplattform

Jetzt auf Mintos anmelden und bis zu 500 EUR kassieren!*

06.05.2023: P2P Kredite aus Mexiko – Mein Besuch bei GoCredit und Credifiel

20.08.2022: Planet42 – So funktioniert “Rent-to-Buy”

02.04.2022: Die Mintos Krise begleitet uns auch 2022

13.07.2019: Mintos CEO Martins Sulte + Yerewan Reise (P2P Lifestyle Teil 2) [1/3]

15.09.2018: Wie du Mintos Auto-Invest richtig konfigurierst

Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über Mintos wissen musst

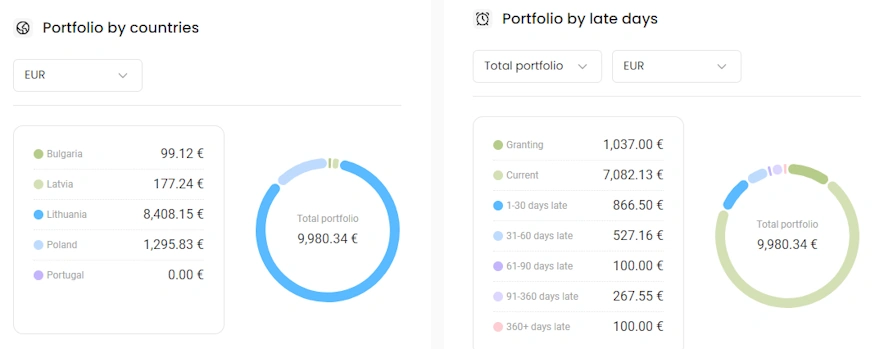

3. InRento – Weiße Weste seit 3 Jahren

Auch wenn auf der Immobilien-Plattform InRento* die Nachfrage mittlerweile sehr hoch ist, darf auch sie nicht fehlen, denn immerhin ist sie 2025 in unserem P2P Plattform Rating auf Platz 1 vorgerückt und damit direkt vor Mintos. Anders als auf Mintos haben Anleger auf InRento noch niemals einen Cent verloren und das trotz stetig steigendem Wert des verwalteten Portfolio, hat InRento es auch 2025 geschafft, die weiße Weste zu behalten.

In meinem Portfolio hat InRento somit auch in diesem Jahr wieder ordentlich zugelegt und mittlerweile kassiere ich jeden Monat mindestens 100 EUR Zinsen von der litauischen Plattform. Neue Anleger müssen aber Geduld mitbringen, denn die Projekte kommen selten und sind dann auch schnell ausverkauft, teilweise in Minuten (je nach Größe des Projekts). Es ist jedoch weiterhin möglich sein Geld unterzubringen.

Wer es geschafft hat, sein Geld zu investieren, hat auch 2025 ein wirklich stressfreies Immobilien-Investment im P2P Bereich gehabt. Auch die Rendite hat sich sehr erfreulich entwickelt und liegt nun im Mittel deutlich über 10%. Irgendwann wird aber sicher auch mal der erste Ausfall kommen. In diesem Jahr war es jedoch noch nicht so weit.

Das Wichtigste:

- Ca. 11,5% Rendite im Mittel

- Keine kurzen Laufzeiten, jedoch Zweitmarkt

- Projekte müssen manuell ausgewählt werden

- Skin in the Game von mir: über 16.000 EUR, investiert seit 2022

- Alles Wichtige zur Plattform erfährst du in meinen InRento Erfahrungen.

- Regulierte Investmentplattform

20 EUR Startguthaben nach erstem Investment!*

19.11.2022: InRento – Passives Einkommen mit Mietimmobilien aus Litauen

ᐅ Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über InRento wissen musst.

4. LANDE – Solide und unkorrelierte Landwirtschaftskredite

Auch der Agrar-Sektor hat sich mittlerweile in meinem Portfolio etabliert und ich habe 2025 InSoil Finance als zweites Standbein mit aufgebaut. Dennoch bleibt LANDE* alternativlos in diesem Segment. Während man bei InSoil Finance weiter mit hohen Ausfallquoten zu kämpfen hat und die Transparenz gegenüber Investoren deutlich zurückschraubte, war LANDE genau das Gegenteil.

Man hat seine Ausfälle gut eingefangen und bei mir persönlich gab es 2025 nicht einen einzigen Ausfall. Mein letzter Ausfall ist von Ende 2024. LANDE scheint also an der Performance gearbeitet zu haben und das ist auch größeren Institutionen nicht verborgen geblieben. Denn die Plattform sicherte sich nicht nur eine wichtige Refinanzierung von Krediten über eine Bank, sondern auch 10 Millionen Euro des EIF (European Investment Funds).

2025 ist die P2P Plattform bei mir wie InRento in die Ausschüttungsphase übergegangen und ich lasse mir meine Zinsen seitdem monatlich auszahlen. Ich bin aber aufgrund der soliden Performance in diesem Jahr nicht abgeneigt die Plattform im kommenden Jahr etwas weiter aufzustocken.

Das Wichtigste:

- Ca. 11% Rendite im Mittel

- Laufzeiten meist bei 12 – 36 Monaten (Ausstieg über Zweitmarkt möglich)

- Vollautomatisierung möglich

- Skin in the Game von mir: über 15.000 EUR, investiert seit 2021

- Alles Wichtige zur Plattform erfährst du in meinen LANDE Erfahrungen.

- Regulierte Investmentplattform

3% Cashback auf Investments der ersten 30 Tage!*

25.06.2022: LANDE – Sind Agrarkredite der nächste Baustein im P2P Portfolio? (P2P Lifestyle Teil 5)

05.03.2022: LendSecured – Warum brauchen Farmer eigentlich genau P2P Kredite?

ᐅ Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über Lande wissen musst.

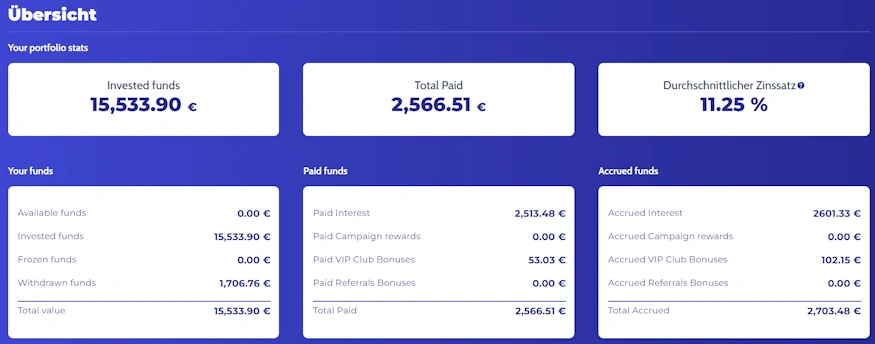

5. Viainvest – Weiter auf dem Höhenflug

Im letzten Jahr hat Viainvest* die Plattform Esketit in meinem persönlichen Ranking ersetzt und die Änderung war goldrichtig, denn mit Esketit ging es im darauf folgenden Jahr 2025 abwärts. Viainvest bliebt jedoch stark und konnte auch 2025 das Portfolio weiter ausbauen und die Rendite weitestgehend stabil halten. Es gibt daher keinen Grund für einen Wechsel der Position.

Das verwaltete Vermögen stieg in diesem Jahr um 10 Millionen Euro auf nun über 55 Millionen Euro. Das ist natürlich kein Mintos-Niveau, aber das kann man bei keiner Plattform wirklich erwarten. Für eine Plattform wie Viainvest ist das eine ordentliche und respektable Größe.

Ansonsten war das Jahr für Viainvest eher ruhig und wie immer hörte man wenig von der P2P Plattform. Aber das ist auch gut so, denn so konnte man gut die Balance zwischen Angebot und Nachfrage halten und so war das Investment für mich im Grunde wartungsfrei. Neue Gelder hat jedoch auch Viainvest nicht bekommen und auch hier lasse ich mir die Zinsen monatlich auszahlen.

Das Wichtigste:

- Ca. 12% Rendite im Mittel

- Laufzeiten betragen in der Regel 3 – 6 Monate.

- Vollautomatisierung möglich

- Skin in the Game von mir: über 14.000 EUR, investiert seit 2017

- Alles Wichtige zur Plattform erfährst du in meinen Viainvest Erfahrungen.

- Regulierte Investmentplattform

Jetzt anmelden und 1% Cashback nach 90 Tagen kassieren!*

12.08.2023: Viainvest – Unterschätzt aufgrund schlechter Außendarstellung? (P2P Lifestyle Teil 6)

25.02.2023: Ist Viainvest 2023 wieder investierbar?

07.03.2020: Viainvest Erfahrungen – P2P Plattform bekommt Brokerlizenz und wird reguliert

10.11.2018: Viainvest – Meine P2P Kredite 2018 inkl. Interview

28.10.2017: Viainvest Review – Immer noch eine gute P2P Plattform?

ᐅ Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über Viainvest wissen musst

6. Capitalia – Solide Geschäftskredite im Baltikum

Auf der letzten Position gab es nochmals einen Tausch. Hatte ich hier im Vorjahr Debitum als Plattform für Geschäftskredite stehen, hat sich in diesem Jahr gezeigt, dass man dort im Grunde nur noch einen großen Waldinvestment-Fonds finanziert hat. Das funktioniert zwar gut und ist auch sehr ertragreich, aber mangels Streuung würde ich für ein Starterportfolio daher eine andere Plattform wählen.

Und zwar die äußerst solide Crowdfunding Plattform Capitalia*, die im Plattform Rating auch den dritten Platz einnimmt. Daher ist in meiner Startaufstellung nun die Top 4 mit InRento, Mintos, Capitalia und LANDE enthalten. In meinem eigenen Portfolio habe ich Capitalia nun auf über 10.000 EUR gehoben.

Auf Capitalia ist die Nachfrage aufgrund der Popularität jedoch höher, was dazu führen kann, dass es etwas dauert, bis man sein Geld unterbekommen hat. Auch wenn es interessant ist die Projektsteckbriefe zu lesen, würde ich daher hier lieber auf Streuung setzen und per Auto Invest anlegen.

Das Wichtigste:

- Ca. 11% Rendite im Mittel

- Laufzeiten betragen in der Regel 12 – 36 Monate (es gibt keinen Zweitmarkt für einen frühzeitigen Ausstieg).

- Vollautomatisierung möglich

- Skin in the Game von mir: über 10.000 EUR, investiert seit 2024

- Alles Wichtige zur Plattform erfährst du in meinen Capitalia Erfahrungen.

- Regulierte Investmentplattform

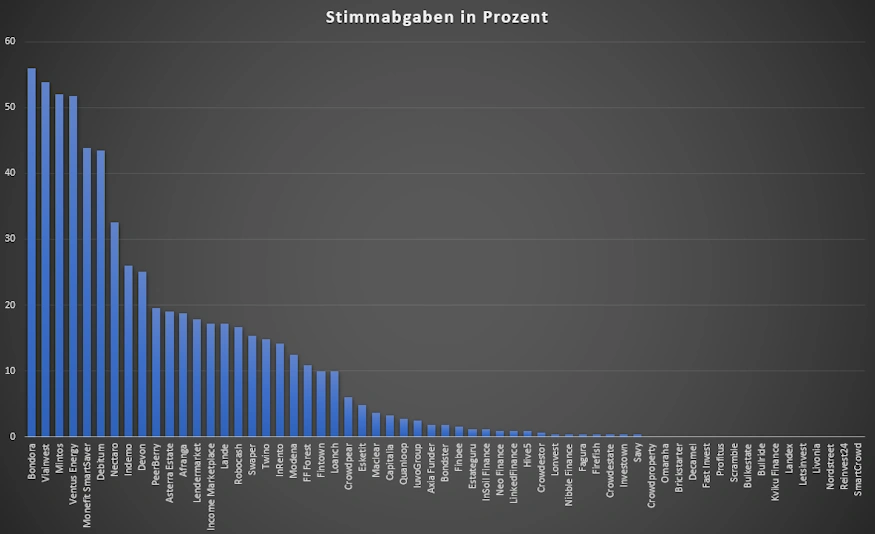

Welche Plattform würde die Community wählen?

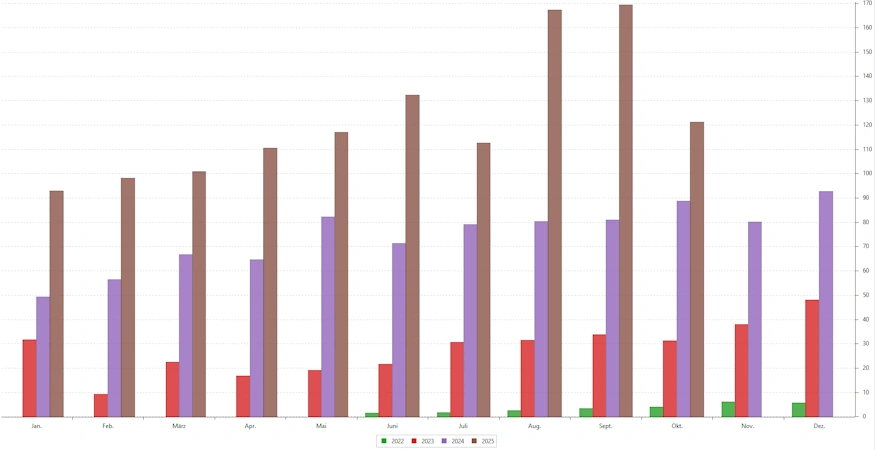

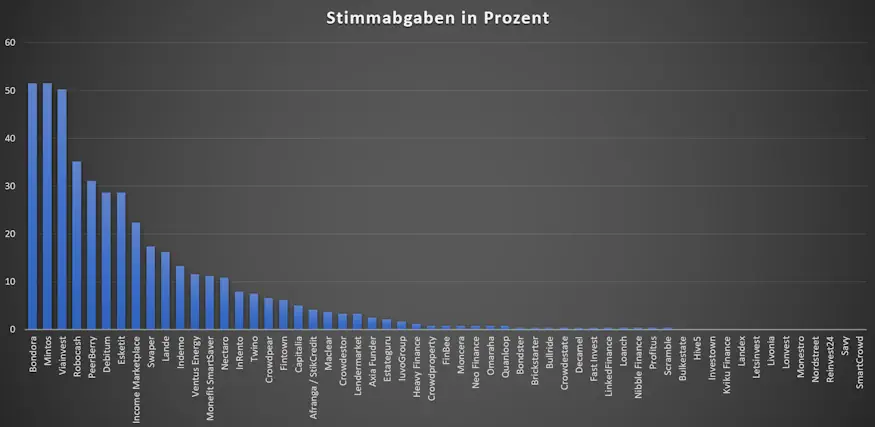

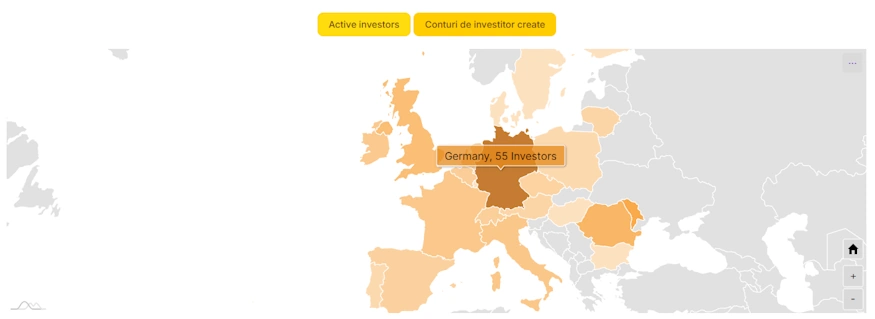

Wir P2P Investoren sind inzwischen eine starke Gemeinschaft geworden und lernen aus unseren gemachten P2P Kredite Erfahrungen. Tausende P2P Kredite Anleger tauschen sich täglich über das P2P Forum in Telegram und Facebook aus. Im Vorfeld dieses Artikels habe ich daher auch in diesem Jahr wieder die Frage gestellt, welche P2P Plattformen dort als aktuelle Top-Plattformen gehandelt werden. Jeder Teilnehmer hatte 10 Votes. Und das ist das Ergebnis von 2025, welches in Teilen durchaus unerwartet ist:

Und dazu packe ich euch auch noch, das Ergebnis von 2024, damit ihr die Veränderung sehen könnt:

Auf den Plätzen 1 – 5 sind folgende Plattformen gelandet:

- Bondora (Im Vorjahr ebenfalls auf Platz 1, 4,4% mehr Stimmen als im Vorjahr)

- Viainvest (Im Vorjahr auf Platz 3 und erneut eine Verbesserung. 3,6% mehr Stimmen als im Vorjahr)

- Mintos (Im Vorjahr auf Platz 2, konnte die Position also nicht halten, obwohl man 0,5% mehr Stimme bekam)

- Ventus Energy (Im Vorjahr auf Platz 12, springt damit in die Top5! Mit 40,1% mehr Stimmen als im Vorjahr den höchsten Anstieg aller P2P Plattformen)

- Monefit SmartSaver (Im Vorjahr auf Platz 13, schaffte ebenfalls den Sprung in die Top5! 32,6% mehr Stimmen als 2024)

Robocash und PeerBerry (vorher Platz 4 und 5) verlassen die Top 5 und befinden sich jetzt auf den Plätzen 10 (PeerBerry) und 16 (Robocash). Beide Plattformen haben deutlich Stimmen eingebüßt, wobei Robocash das zweitschlechteste Ergebnis überhaupt hinnehmen musste. Ich nehme an vorwiegend wegen den niedrigen Zinsen. Spannend finde ich, dass das auf Bondora aber nicht zutrifft, denn diese haben ja ebenfalls die Zinsen gesenkt. Jedoch konnten sie ihren Vorsprung sogar ausbauen.

Nach Monefit SmartSaver, die ebenfalls ein tolles Ergebnis einfahren konnten, kommen übrigens die Plattformen Debitum, Nectaro, Indemo und Devon. Dieses Jahr sind 3 meiner persönlichen Favoriten nicht in der Top 10 vertreten. Nämlich LANDE, Capitalia und InRento, was mich wundert, da die 3 zu den mit am besten bewerteten Plattformen laut Rating gehören.

Als kleinen Trend für 2026: Die meisten Stimmen dazu gewinnen konnten in der Reihenfolge: Ventus Energy, Monefit SmartSaver, Nectaro, Debitum und Afranga. Die meisten Stimme verloren in der Reihenfolge: Esketit, Robocash, PeerBerry, Income Marketplace und Crowdestor.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

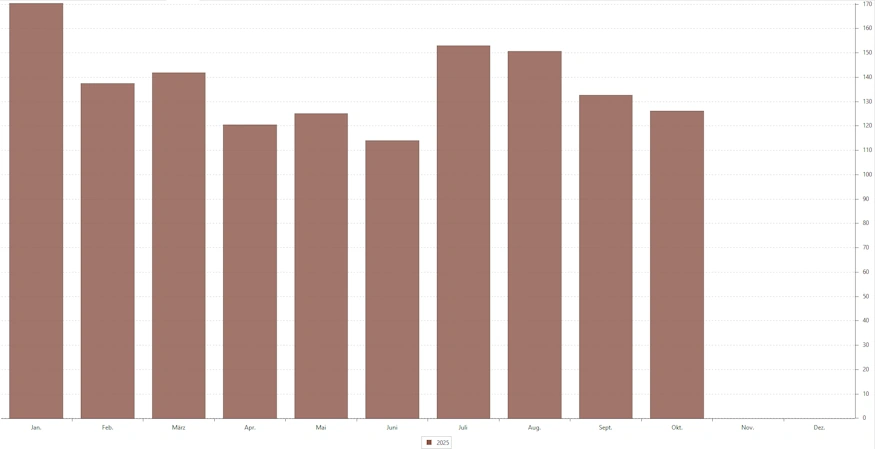

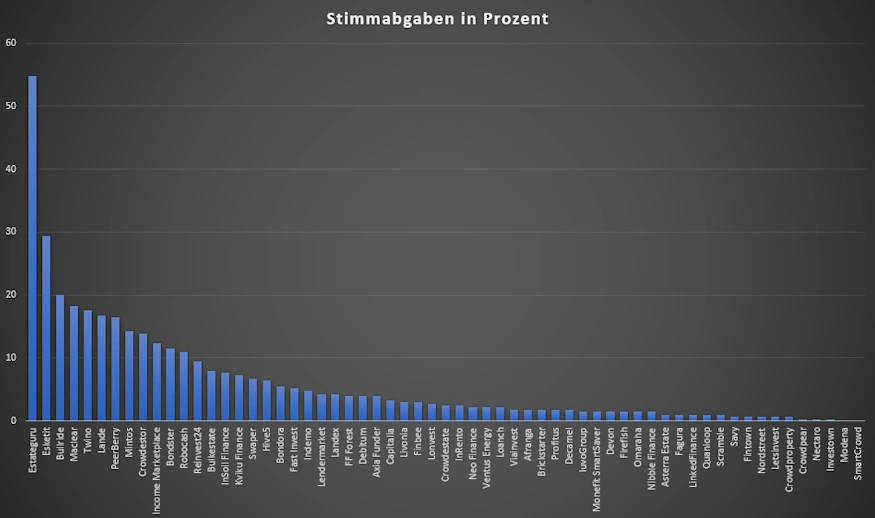

Wo würde die Community nicht mehr investieren?

Eine wichtige Frage und ein Kontra-Indikator zu den Top-Plattformen ist zudem, wo die Community schlechte Erfahrungen gemacht hat bzw. die Plattform so schlecht einschätzt, dass man nicht mehr investieren würde oder gar nicht erst ein Investment anfängt. Das Ergebnis ist zwar wie schon 2024 sehr eindeutig, aber es gab einige spannende Veränderungen.

Auch hier wieder das Ergebnis von 2024 zum Vergleich:

Auf den Plätzen 1 – 5 sind folgende Plattformen gelandet:

- Estateguru (behält die “Top-Position”, kann jedoch 8,7% der Stimmen gutmachen)

- Esketit (neu in der Flop 5, im letzten Jahr noch auf Platz 19. 24,8% mehr Stimmen als 2024)

- Bullride (auch neu in der Flop 5, im letzten Jahr noch auf Platz 7. 8% mehr Stimmen als 2024).

- Maclear (neu in der Flop 5, im letzten Jahr noch auf Platz 56. 18,2% mehr Stimmen als 2024).

- Twino (im letzten Jahr noch auf Platz 3. 5,2% weniger Stimmen als 2024).

Die Flop 5 2025 ist durchaus eine Überraschung. Gleich 3 Positionen wurden neu besetzt und im Grunde sind alle erklärbar. Estateguru ist immer noch Platz 1, konnte jedoch Stimmen gutmachen. Esketit ist sicherlich die größte Enttäuschung und hat am meisten neue Flop-Votes eingesammelt. Grund dürfte wohl die entzogene Liquidität der Altkredite durch den Umzug nach Kroatien sein. Bullride hat sich endgültig in die Verlustzone verabschiedet, das Thema wird aber für viele 2026 enden.

Was aber super interessant ist, das ist Maclear. Eine Plattform die an vielen Ecken unter Scam-Verdacht steht, aber im Grunde solide läuft und keine Ausfälle produziert. Dennoch wählten rund 18% der Abstimmenden sie als Flop. Das zeigt schon ziemlich klar, dass dort irgendwas nicht stimmt. Auf Platz 5 folgt dann noch Twino, die sich jedoch verbessert haben gegenüber dem Vorjahr und auf einem guten Weg sind. Auf den Plätzen 6-10 folgen dann Lande, PeerBerry, Mintos, Crowdestor und Income Marketplace.

Auch hier einen kleinen Trend für 2026: Die meisten negativen Stimmen dazu gewinnen konnten in der Reihenfolge: Esketit, Maclear, Bullride, Income Marketplace und Robocash. Die meisten negativen Stimmen gutmachen konnte in der Reihenfolge: Lendermarket (im Vorjahr noch in den Flop 5), Estateguru, Twino, Landex und Reinvest24. Letztere beiden aber wohl eher aus dem Grund, da sich kaum noch jemand für sie interessiert, weil tot. Diese Liste sollten neue Investoren im Hinterkopf behalten, wenn sie neu auf einer P2P Plattform investieren wollen.

Die One-Click Plattformen sind weiterhin bei euch beliebt!

Auch wenn ich One-Click Plattformen mag, also Plattformen, wo man im Grunde nur Geld überweisen muss und “that’s it”, habe ich sie auch 2025 nicht in meiner Favoriten-Liste aufgenommen. Diese bergen immer zu sehr die Gefahr, dass man sich jahrelang nicht mehr um das Investment kümmert, was zu bösen Überraschungen führen kann. In dieser Hinsicht bekomme ich echt oft verrückte Nachrichten. Leute die sich wundern, dass sie nach 5 Jahren ihr Geld bei Mintos nicht “abheben” können, nur um dann festzustellen, dass es in Kreditgebern hängt, die schon vor Jahren in die Insolvenz gegangen sind. Zudem ist die Rendite nicht so attraktiv.

Bondora und auch Monefit SmartSaver sind aus meiner Sicht aber weiterhin tolle Produkte, aber sie fördern eben genau sowas. Und wie ihr seht ist Bondora weiterhin bei euch sehr beliebt und auch Monefit hat gegenüber 2024 keine Stimmen eingebüßt. Ganz im Gegenteil gehört sie ebenfalls zu den Top-Plattformen laut Votes. Als Geldparkplatz und wenn man weiß, was man tut, sind die Plattformen durchaus gute Möglichkeiten. Und auch ich nutze beide sehr intensiv und das wird sich auch 2026 vorerst nicht ändern. Übrigens schlägt auch Newcomer Modena in eine ähnliche Kerbe und konnte 2025 enorm viele Stimmen sammeln und liegt bereits auf Platz 20. Sie könnte für 2026 durchaus auch ein Thema für viele werden, da sie eine deutlich höhere Rendite vorzuweisen hat als Bondora oder Monefit, aber ähnlich einfach ist.

Das die Plattformen hier nicht weiter genannt sind heißt aber nicht, dass sie nicht dennoch auch als langfristiges Investment brauchbar sind. Gerade mit Bondora hat man eine Plattform an der Hand, die wohl den längsten Track Record aller P2P Plattformen hat und damit werden sie zurecht weiter von euch als eine der Top-Plattformen angesehen, was ich vollkommen unterschreiben kann. Wenn ich jedoch heute neu 10.000 EUR in P2P Kredite investieren wollen würde, dann möchte ich mehr als 6,00 bzw. 7,50% Rendite sehen.

Schön und gut, aber ich mag deine Vorschläge nicht! Was sind die Alternativen?

Das ist dein gutes Recht als P2P Investor, der Rendite machen will und als frei denkender Mensch. Und ich kann absolut nachvollziehen, dass du mit einigen Plattformen nicht einverstanden bist. Hier sind deine Alternativen:

Ventus Energy Alternative(n) – Die WLS Plattformen

Gleich vorweg: Es gibt keine wirkliche Alternative zu Ventus Energy. Das Geschäftsmodell kombiniert mit den aktuellen Verdienstmöglichkeiten, ist einzigartig! Jedoch gibt es Plattformen in einem anderen Segment, die prinzipiell genauso aufgebaut sind und die im Grunde sogar aus dem gleichen Haus kommen. Die Plattformen der White Label Solutions (WLS).

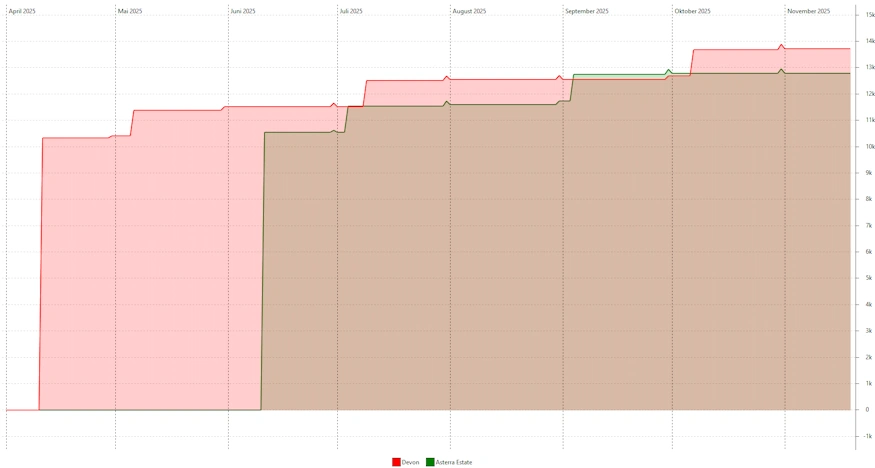

Sie sehen genauso aus wie Ventus Energy und die Renditen sind äußerst attraktiv. Aktuell gibt es mit Devon* und Asterra Estate* 2 davon am Markt, jedoch befinden sich weitere in den Startlöchern.

Hier investiert man bei beiden Unternehmen in die Immobilien der dahinterliegenden Gruppen. Beide wurden ca. 9 Monate nach Ventus Energy gegründet und sind daher ähnlich alt. Beide waren bisher sehr lukrativ!

Das Wichtigste:

- Ca. 16% Rendite im Mittel

- Lange Laufzeiten, jedoch kann man nach 6 Monaten aussteigen.

- Vollautomatisierung möglich

- Skin in the Game von mir: ca. 13.000 EUR bei den jeweiligen Plattformen, investiert seit 2025.

- Alles Wichtige zur Plattform erfährst du in meinen Asterra Estate und Devon Erfahrungen.

- nicht reguliert!

Jetzt auf Devon anmelden und + 1% Cashback kassieren!*

Jetzt auf Asterra Estate anmelden und + 1% Cashback kassieren!*

LANDE Alternative – InSoil Finance

InSoil Finance*, 2024 noch Heavy Finance ist weiterhin die einzige Alternative zu LANDE. 2025 sind sie aber meiner Meinung nach weiter vom Weg abgekommen. Die Finanzen sehen nicht wirklich gut aus und seit kurzem haben sie auch ihre monatlichen Performance Reports scheinbar eingestellt. Die Rendite der Plattform ist aber weiterhin gut, sofern man sich auf den Heimatmarkt Litauen fokussiert.

Ich habe InSoil selbst als Diversifikation im Portfolio und die litauische Plattform wird in diesem Jahr auch fünfstellig werden bzw. ist es schon fast. Aber ich würde dennoch LANDE immer den Vorzug geben, da die Zahlen einfach besser sind.

Das Wichtigste:

- Ca. 13% Rendite im Mittel

- Laufzeiten unter 6 Monaten vereinzelt möglich, meist jedoch länger (Zweitmarkt Verkauf ist möglich)

- Vollautomatisierung möglich

- Skin in the Game von mir: 10.000 EUR, investiert seit 2024

- Alles Wichtige zur Plattform erfährst du in meinen InSoil Finance Erfahrungen.

- Regulierte Investmentplattform

InRento Alternative – Fintown

Auch in diesem Jahr ist die InRento Alternative wieder Fintown*. Mittlerweile ist die Plattform bereits ein bisschen dabei und hat sich in der Szene gesetzt. Auch auf Fintown gibt es wie bei InRento seit einiger Zeit mehr als nur Mietimmobilien. Aktuell investieren wir dort überwiegend in Entwicklungsprojekte, aber die Mietobjekte werden hoffentlich wiederkommen, sobald einige Bauten fertigstellt sind. Zumindest warte ich darauf, damit ich die Plattform auf 25.000 EUR und damit aufs letzte Loyalty Level heben kann.

2025 habe ich Fintown weiter leicht ausgebaut und inzwischen befindet sich die tschechische Plattform in der Entnahmephase. Ich ziehe also die Zinsen monatlich ab. Der Ausbau wird voraussichtlich 2026 weitergehen, ist aber noch nicht in Stein gemeißelt.

Das Wichtigste:

- Ca. 11% Rendite im Mittel

- Aktuell eher längere Laufzeiten ab 18 Monaten (vereinzelt früherer Ausstieg möglich).

- Manuelles Investment

- Skin in the Game von mir: ca. 15.000 EUR, investiert seit 2024

- Alles Wichtige zur Plattform erfährst du in meinen Fintown Erfahrungen.

- nicht reguliert!

Mintos Alternative – Afranga

Der große Marktplatz Mintos ist weiter im Grunde nicht ersetzbar. Er hat jedoch 2025 aus meiner Sicht einen neuen Ersatz bekommen. Income Marketplace tausche ich aus gegen den bulgarischen Marktplatz Afranga*. Wir haben hier gegenüber Income einige Vorteile wie beispielsweise eine europäische Lizenz sowie eine fehlerfreie und nicht ewig ladende Website. Zudem ist das Angebot auch noch größer.

Afranga habe ich selbst schon lange im Portfolio, jedoch erst nach dem Relaunch in diesem Jahr deutlich ausgebaut. Man konnte sich anfangs StikCredit Kredite für 16% sichern. Das geht mittlerweile nicht mehr, aber dennoch ist Afranga ein würdiger Ersatz für Mintos und ich denke einer der Newcomer fürs kommende Jahr, was auch schon die Ergebnisse der Community Umfrage andeuten.

Das Wichtigste:

- Ca. 11% Rendite im Mittel

- Kürzeste Laufzeiten liegen bei 12 Monaten (es gibt keinen vorzeitigen Ausstieg)

- (noch) manuelles Investment

- Skin in the Game von mir: über 10.000 EUR, investiert seit 2021

- Alles Wichtige zur Plattform erfährst du in meinen Income Marketplace Erfahrungen.

- Regulierte Investmentplattform!

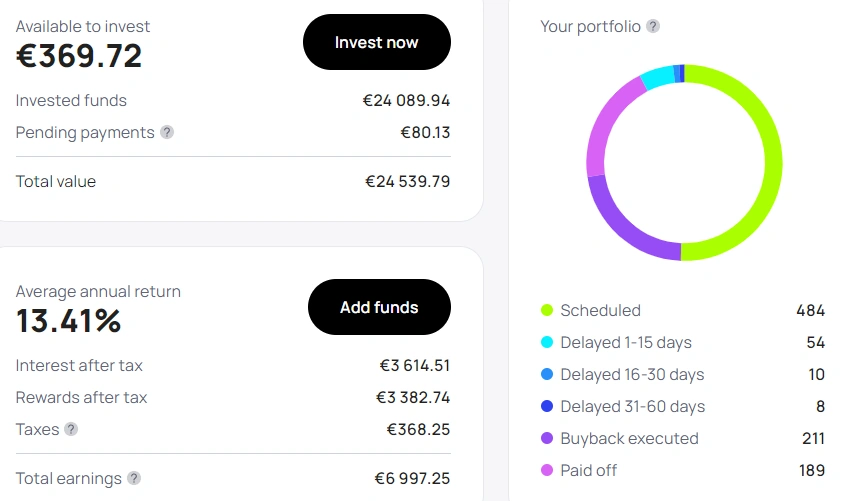

Viainvest Alternative – Nectaro

Die Viainvest Alternative ist auch 2025 erneut Nectaro*. Die noch junge Plattform hat sich hervorragend entwickelt und der Zinssatz ist weiterhin hoch attraktiv. Ich bin hier schon sehr früh eingestiegen und das hat sich bis heute mehr als nur ausgezahlt.

Zwar sind die Zeiten wo eine Cashback-Kampagne die andere jagte vorbei, da man in der Zwischenzeit 10.000 Anleger eingesammelt hat und gut über die Runden kommt, aber dennoch kann man sie für 2026 als Top-Kandidaten sehen was Popularität in der Community angeht. Zumindest solange der Zinssatz auf dem Niveau bleibt.

Das Wichtigste:

- Ca. 13% Rendite im Mittel

- Kredite laufen 2 – 48 Monate (ein vorzeitiger Ausstieg ist nicht möglich)

- Vollautomatisierung möglich

- Skin in the Game von mir: über 24.000 EUR, investiert seit 2023

- Alles Wichtige zur Plattform erfährst du in meinen Nectaro Erfahrungen.

- Regulierte Investmentplattform

Capitalia Alternative – Fagura

Als Capitalia Alternative wähle ich dieses Mal mangels Möglichkeiten einen echten Underdog! Die moldawische Plattform Fagura*, die ich erst kürzlich ins Las Vegas Portfolio aufgenommen habe. Es gibt abgesehen von der “schweizer” Plattform Maclear ansonsten nichts am Markt, was Capitalia in Bezug auf das Geschäftsmodell ähnlich nahe kommt und auch zinstechnisch attraktiv ist. Da ich persönlich aus unterschiedlichen Gründen Maclear aber nicht für seriös halte, ist Fagura hier meine Wahl.

Ich habe bisher wenig Erfahrungen mit Fagura sammeln können, aber es handelt sich hierbei um keine unseriöse Bude, die unbesicherte Kredite in Moldau vergibt. Man besitzt die europäische Crowdfunding Lizenz und kann sein Geschäft somit europaweit ausbauen, womit sie in Rumänien schon begonnen haben. Für mich definitiv eine Plattform, die man im Hinterkopf behalten sollte. Alleine schon wegen den attraktiven Zinssätzen.

Das Wichtigste:

- Ca. 12% Rendite im Mittel

- Kredite laufen im Schnitt 28 Monate (Zweitmarkt zum vorzeitigen Ausstieg ist vorhanden).

- Vollautomatisierung möglich

- Skin in the Game von mir: nur ca. 750 EUR, investiert seit 2025

- Alles Wichtige zur Plattform erfährst du in meinen Fagura Erfahrungen.

- Regulierte Investmentplattform

Ich könnte niemals so viel anlegen, geht das auch mit weniger Geld?

Absolut. Ich habe diese Summe nur gewählt, da sich viele am ehesten damit identifizieren können. Jedoch ist jeder an einem anderen Punkt im Leben. Für die einen sind 10.000 Euro eine Menge Geld, für die anderen ist das nur die Gurke auf dem Cheeseburger.

Das Schöne an den Plattformen ist, dass du bei fast allen schon mit sehr wenig Geld (1 – 100 EUR) einsteigen und dir mit entsprechender Dauer ein schönes Portfolio zusammensparen kannst. Es gibt natürlich Ausnahmen wie InRento oder Ventus Energy wo du 500 – 1.000 EUR mitbringen musst, aber dafür gibt es dann eben die Alternativen, wenn es nicht ins Budget passt.

Bei der Diversifikation ist es das gleiche Thema. Für die einen sind 6 Plattformen viel bei der Summe, bei den anderen nicht. Schaue einfach, wie viel von deinem Vermögen dein gewünschter P2P Anteil ausmacht. Je mehr du hast, desto mehr solltest du meiner Meinung nach diversifizieren. Ich persönlich empfinde 5 – 6 Plattformen bei der Summe als absolut ausreichend. Deine P2P Kredite Erfahrungen werden dich hier aber mit der Zeit immer sicherer machen.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

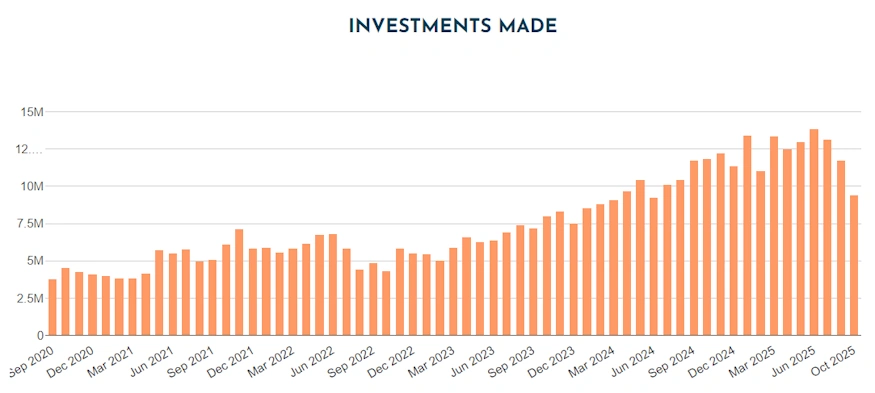

Fazit aus meinen P2P Kredite Erfahrungen

2025 fällt mein Fazit auf die Frage: “Wohin mit den 10.000 EUR bei P2P” ein bisschen anders aus als 2024. Das ist natürlich vor allem von meinem persönlichen Investments und meiner Erfahrung getrieben. 2024 war bereits ein sehr gutes Jahr für P2P Kredite, aber 2025 setzt dem nochmals die Krone auf und war bei mir mein bisher profitabelstes Jahr überhaupt. Viele der hier genannten Plattformen hatten einen hohen Anteil an diesem Erfolg.

Das 2025er Portfolio steht weiter sehr solide da und ich sehe momentan auch nichts, was das 2026 bremsen wird. Mal schauen ob sich die Liste im nächsten Jahr etwas ändert, denn dann möchte ich weitere P2P Plattformen mit hinzunehmen, die nicht im Baltikum angesiedelt sind. Ob sie es jedoch Ende 2026 dann in diese Liste schaffen ist ungewiss.

Bei mir selbst haben sich die P2P Kredite weiter als Cashflow-Instrument bestätigt und seit nunmehr 10 Jahren etabliert. Heute muss ich immer ein bisschen schmunzeln, wenn mir Leute erzählen wollen, dass P2P Kredite langfristig nicht funktionieren werden. Ich könnte immerhin schon recht lange allein von den Zinsen im Grunde sehr gut leben. Dennoch gilt weiterhin auch für mich, dass P2P Kredite nur eine Ergänzung zum Aktienportfolio sind und das auch bleiben werden. Mit meinem Anteil von rund 20% an meinem investierten Gesamtvermögen fühle ich mich aktuell persönlich sehr wohl.

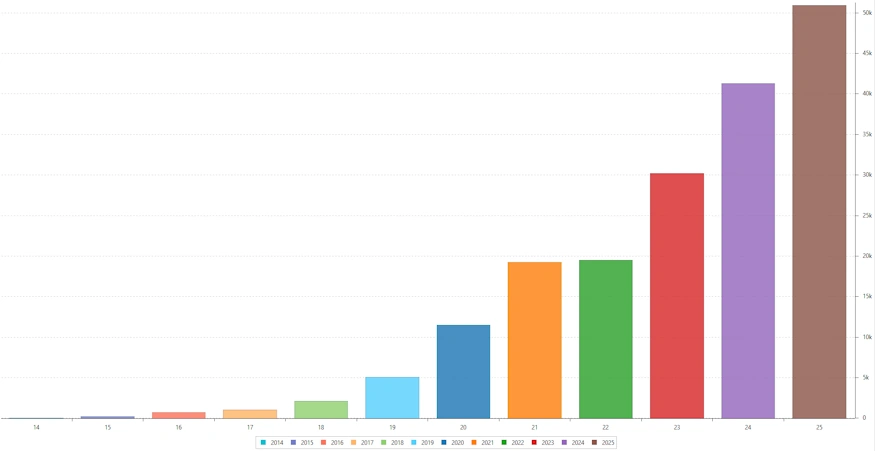

Mein jährlicher Zinsertrag aus P2P Krediten hat 2025 erstmals die 50.000 EUR passiert (die Monate November und Dezember sind hier noch nicht abgerechnet und fehlen sogar noch. Es werden wahrscheinlich noch 60.000 werden).

Vielleicht kann dir der Beitrag ein paar Denkanstöße mitgeben, wie du für dich dein perfektes Portfolio zusammenstellen kannst und worauf du achten musst. Beachte bitte, dass meine Auswahl nur eine Momentaufnahme ist, die in ein paar Wochen schon wieder ganz anders aussehen könnte.

Die 5 Key Takeaways für dich

- Achte nicht nur blind auf eine Diversifikation auf Plattformebene. Viel wichtiger ist es, verschiedene Kreditarten im Portfolio zu haben.

- Rendite sollte nie das Hauptkriterium der Auswahl sein.

- Die perfekte und pauschale Portfolio-Zusammensetzung gibt es nicht.

- Verkompliziere dein Investment nicht mit Dingen wie dem Handel von Fremdwährungen.

- Setze dir klare Ziele für das Investment auf einer P2P Plattform

Jetzt möchte ich von dir wissen, wie würdest du 10.000 EUR in P2P Kredite anlegen?

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Was mich auch wunder ist das Rating, klar über die wenigen Daten die man vom Kreditnehmer hat kann man nicht viel Beurteilen. Aber ich habe z.B. einen Fall mit A Rating. Hat einen Kredit mit 850 EUR aufgenommen. Hat ungeprüfte monatliche Nettoeinnahmen von 3033EUR. Muß für das neue Darlehn 31 EUR im Monat Zahlen und hat bereits andere Verpflichtungen in Höhe von 2036,39 EUR. Also mehr als zwei drittel des Gehaltes gehen für Schuldtilgungen rauf, und so einer soll Rating A habe?

Hi, es gibt oft hunderte von Kennzahlen im Hintergrund, nach denen das Rating ermittelt wird. Du kannst es nicht nur am Gehalt festmachen. Versuche nicht die Arbeit zu machen, worin andere Experten sind 😉

Hallo in die Runde,

bei mir liegt die Konzentration meines p2p- Engagement mit knapp 55T€ bei Mintos und das gleiche nochmal als freie Liquidität und etwa 150T in verschiedenen Fonds und Einzelwerten…

Bei Mintos habe ich im AutoInvest nur Kredite in den beiden höchsten Ratingstufen und Zentraleuropa/ wo ich die volkswirtschaftliche Lage halbwegs einschätzen kann…

Auf gute Investments!

Da bist du schon ganz schön gut investiert. Dir auch weiterhin gute Investments und danke für die Einblicke!

Hi Lars,

auch wenn das Ganze nicht als Empfehlung gedacht war, habe ich mal so angelegt – bisher aber nur 8.000 Euro. Je 2.000 Euro in Bondora G&G, Mintos, Estateguru und Flender. Die drei Erstgenannten laufen gut, bei Flender geht es etwas schleppend und ca. 500 Euro warten noch darauf, vom AutoFlend investiert zu werden.

Ich stelle mir nun die Frage, ob es sinnvoll ist, eine weitere Plattform hinzu zu nehmen. Ich sympathisiere aktuell mit Peerberry, Twino oder Viainvest. Oder ist es besser, bei den vorhandenen Plattformen (zumindest bei denen, die schon voll investiert sind) den Betrag zu erhöhen?

Moin Manfred! Ja, Flender dauert etwas länger, da auch deutlich weniger Kredite als bei den anderen verfügbar sind. Du könntest hier alternativ LinkedFinance noch dazunehmen (bin ich aber noch nicht investiert) oder die 3 erstgenannten erhöhen… oder… einfach abwarten 🙂

Moin Lars,

mit Mintos und Estateguru bin ich jetzt jeweils bei 2.500 angekommen. Mintos hat alles innerhalb weniger Minuten investiert, Estateguru wird wie gewohnt noch ein paar Tage brauchen, aber das ist ja kein Ding. Bei Flender übe ich mich in Geduld, inzwischen sind 1.900 investiert und irgendwann im Laufe des Jahres werden dann hoffentlich auch die 2.500 erreicht sein. Bondora G&G nutze ich für einen Sonderzweck (im Jahresdurchschnitt werden es auch ca. 2.500 Euro sein).

Nun sollen noch 2-4 neue Plattformen her, die ich mittelfristig ebenfalls mit jeweils 2.500 Euro ausstatten will. Was wäre aus deiner Sicht noch sinnvoll? LinkedFinance klingt ja ganz interessant und wäre ein weiterer Ire. Ansonsten Peerberry? Twino? Viainvest?

Moin Manfred, danke für deinen Kommentar und deine Erfahrungen! Tja, was wäre sinnvoll. Nach aktuellem Stand würde ich zu Viainvest, Viventor, Peerberry und… Crowdestor raten 🙂 Viainvest ist ein solides Unternehmen, Viventor und Peerberry Marktplätze und Crowdestor was zum Spielen 😉

Moin Lars,

danke dir! Ach weißt du, ich probiere die von dir genannten Plattformen plus Twino glaub ich alle mal mit ein paar Euro aus. Mein Spieltrieb ist irgendwie stärker als die passive Faulheit… 😉

Passive Faulheit ist definitiv die schlechteste Variante, da hast du Recht 😀

5.000 Euro in Bondora und 5.000 Euro in Mintos. Natürlich alles nur mit Fremdfinanzierung, um die EK-Rendite zu steigern 🙂

Puh, das “kann” man machen 🙂 Muss man aber nicht 😉

Hi Lars,

dann gebe ich auch mal meinen Senf dazu 🙂 Ich habe vor ca 2 Jahren mit Auxmoney angefangen. Dort gefiel mir aber einiges nicht, daher habe ich angefangen, (dank deiner Seite :)) nach und nach auf folgenden Plattformen zu investieren:

Robocash

Swaper

Peerberry

Mintos

Grupeer

Da der Gesamtbetrag nur ca. bei ca 5000€ liegt, dachte ich die Verteilung auf 6 Plattformen ist in Ordnung. Wobei ich jetzt überlege, dass ich auf jeden Fall noch Bondora testen sollte. Ich würde gerne alle testen, aber dafür ist, meiner Meinung nach, der Gesamtbetrag zu gering. Danke nochmal für den tollen Beitrag!

Hi Patrick,

danke dir für deinen Kommentar. Bei deinem Betrag sind die Plattformen meiner Meinung nach vollkommen ausreichend. Bondora sollte aber langfristig in meinen Augen in keinem P2P-Portfolio fehlen 😉

Viele Grüße

Lars

Hallo Lars, ich bin einig mit Dir, dass eine breite Diversifikation sinnvoll ist, sowohl was Plattformen anbetrifft, als auch Kreditarten, die finanziert werden. Ich selbst habe noch deutlich breiter gestreut und verteile meine Mittel auf mehrere Plattformen, die alle von Dir genannten Kreditarten abdecken, u.a. auch Flender, Estateguru, bulkestate, mintos, bondora, peerberry. Auf den jeweiligen Plattformen investiere ich dabei dann ebenfalls eher kleine Beträge pro Kredit, d.h. durchgehend 10 bis max. 50 Euro.

Viele Grüße

Andreas

Hi Andreas,

das klingt nach einem validen Plan. Ich habe ja auch noch deutlich mehr Plattformen, aber prinzipiell sollte man immer versuchen, einen guten Mittelweg zwischen vielen Plattformen und sinnvoller Diversifikation finden.

Viele Grüße

Lars

Hi Lars,

Sehe ich das richtig bei Flender z.b. letztfinanziertes Projekt Neary’s Subaru & Mitsubishi Dealership 10,2% Zins über die gesamte Laufzeit von 24 Monaten zu erhalten und nicht 10,2% p.a.; dadurch schmälert sich die Rendite auf die Hälfte bzw. bei einer Laufzeit von 36 Monaten auf ein Drittel umgerechnet auf den Zins pro Jahr. Flender sehe ich zwar auch wie du als Diversifikationsmöglichkeit aber mit dem Hintergrund nur relativ geringe Renditen einfahren zu können gegenüber vielen anderen Plattformen.

Schöne Grüße

Michael

Hi Michael,

danke für deinen Kommentar!

Bei den Flender-Krediten handelt es sich um Annuitätendarlehen, also gilt der Zinssatz nicht für die gesamte Laufzeit, sondern pro Jahr.

Viele Grüße

Lars

Bist du dir da sicher Lars? Das passt nämlich nicht mit den “expected returns” die pro Kredit angegeben werden (und auch den monatlichen Zinszahlungen) zusammen. Für mich sieht das eher so aus, als wären die Zinsen auf die gesamte Laufzeit bezogen.

nur bei dem Projekt? Bei vielen älteren die ich habe, passt das aufs Jahr und nicht auf die gesamte Laufzeit.

Hallo Lars,

Bei den FAQs wird anhand eines Beispiels gut erklärt wie sich der Zinssatz bei Flender zusammensetzt und zwar wirklich über die gesamte Laufzeit und nicht pro Jahr was leider ziemlich schade und wenig ist für die risikoreiche Anlageform.

How is potential return calculated?

The percentage that we show as potential return is the annual interest rate that is charged on a decreasing balance loan.

For example if you lend a Borrower €10,000 at a 10.48% interest rate over 48 months the monthly repayments to you will be €255.94.

So you will get back €12,284.99 in total (i.e. a return of €2,284.99, or 23% of the loaned amount). Dividing that 23% by four years gets to 5.7%, but that 5.7% is not a rate of return, because it’s not compounded.

In order to achieve an annual rate of return of 10.48%, you’d simply reinvest the monthly repayments from this loan into other loans, and then also get the benefits of compound interest.

Felix -> rechne dein Beispiel noch mal durch das ist ein Annuitätendarlehn – d.h. Zins und Tilgung kommen zurück ! Die 10,48% sind pro Jahr in dem Beispiel zeigen sie die wieso du in Summe eben nur 2284€ Zinsen bekommst und eben nicht um die 4000 € bei 4 Jahren (wie bei einem Endfälligen Darlehn) – Weil die 10.48% eben immer uaf die Restschuld gezahlt werden. Und du die Tilgung (+Zinsen) ja selbst wieder neu anlegen kannst….

Das war nicht mein Beispiel, sondern Michaels 😉 Aber danke für die Aufklärung.

Ich hatte mir bei einigen aufgelegten Projekten das mal angeschaut und da entsprach der angezeigte potenzielle Gewinn nämlich immer dem Prozentsatz an Zinsen auf die angelegte Summe, völlig unabhängig davon wie lange der Kredit lief. Deshalb meine Vermutung, dass die Kredite über die Gesamtlaufzeit verzinst werden und nicht p.a.

Danke für die Aufklärung Heiner 😉

Hallo Lars,

mein Investment steckt zur Zeit 50/50 in einem ETF Portfolio und in p2p.

Beim p2p wiederum bin ich bei

– bondora – hier 50/50 übliche Kredite und Liqui Reserve Go&Grow

– mintos – verzinst im Moment um die 10%

– peerberry – wie Du geschrieben hast – sehr schleppend

– robocash – hier sind z.Z. nur ca. 40 planmäßig, was mich etwas bedenklich stimmt

Darüber hinaus läuft ein Sparplan auf ein 4 Konten Modell

Haus – Auto -Versicherung – Urlaub , so das nach 12 Monaten für die entsprechenden Einmalzahlungen immer die benötigte Summe zur Verfügung steht.

Vielen Dank für deine super Erfahrungsberichte!

Grüße

Sven

Hi Sven,

danke dir für deine Erfahrungen zu dem Thema! Es ist immer interessant zu sehen, wie andere investieren. Du solltest dir aber bewusst sein, dass du hier sehr “konsumlastig” unterwegs bist. Vielleicht macht eine Hinzunahme von z.B. Estateguru langfristig Sinn.

Viele Grüße

Lars

10.000 Euro ist eine schwierige Zahl! Ich würde 8000 Euro in Wertpapiere (Aktien, ETF) anlegen, wobei ich 800-1000 Euro in XETRA-Gold und oder EUWAX Gold 2 anlegen würde.

Die 2000 restlichen Euro würde ich in ein oder zwei P2P-Platformen investieren.

Zu Mintos: Was mich am meisten stört ist, das regelmässig (zu viele) Kredite vorzeitig gekündigt werden. Ich bleibe zwar bei Mintos, werde aber vorraussichtlich kein neues Geld reinstecken. Ich habe bei Mintos 1100 Euro reingesteckt.

Zu AuxMoney (ich weiß, das ist eine ungeliebte Plattform): Hier komme ich gerade in eine interessante Phase. Ich habe zirka 2300 oder 2500 Euro in AuxMoney laufen, habe aber insgesammt 2700 Euro in Krediten stecken. Von den Krediten ist einer vorzeitig zurückgezahlt worden, von einem , der insolvent gegangen ist, habe ich momentan etwa 6 Euro wiederbekommen, zwei andere Kredite, die vorzeitig beendet wurden, haben bis dato brav ihre Zahlungen geleistet aber noch nicht den kompletten Betrag zurückgezahlt (ich hoffe, das geschieht im nächsten Monat.

Ich finde AuxMoney immer noch recht interessant.

Bondora und Flender sollte ich mir mal ansehen, aber dieses Jahr mache ich kein drittes P2P-Projekt mehr auf.

Hi Karsten,

danke für deinen Kommentar!

Der Fokus lag bei dem Beitrag ja bewusst bei P2P. Also, wie würde ich 10.000 EUR NUR IN P2P anlegen.

Danke für die Meinungen zu den Plattformen von dir. Ich bin gespannt, wie deine Auxmoney Erfahrungen langfristig sind. Kommentiere die dann vielleicht mal unter dem passenden Artikel dazu.

Viele Grüße

Lars

Wenn ich das Geld nur in P2P-Plattformen investieren darf, dann würde ich mich bei 10.000 Euro auf zwei, maximal drei Plattformen beschränken.

Ich meine das so 5000 Euro bei einer Plattform OK ist.

Bei vier Plattformen beschränkt sich der Betrag auf 2500 Euro, was ich schon ein bisschen grenzwertig finde.

Andererseits kann man die Beträge auf den Plattformen ja ausbauen.

Aus eigener Erfahrung kenne ich bisher Auxmoney und Kontos. Ich überlege mir, noch bei Bondora reinzugehen.

Hi Karsten,

danke für deinen Kommentar! 2500 je Plattform sind in der Regel problemlos möglich. Als ich anfing in P2P zu investieren (2014), waren es meist sogar nur 250 mit denen ich begann zu testen. Mittlerweile sind es zwischen 1000 und 2500.

Grüße

Lars

Inzwischen hat sich meine Meinung in einigen Punkten geändert. Allerdings ist auch meine Situation speziell! Ich habe ein Aktiendepot und auch andere Sachwerte.

Wenn ich also jetzt 10.000 Euro in P2P investieren würde, würde ich das auschließlich bei Mintos investieren. Ich bin auch bei Crowdestor und Envestio, und da macht es meiner Erfahrung keinen Sinn mehrere tausend Euro auf einen Schlag reinzuinvestieren, weil die Projekte so peu a oeu herein tropfen.

Insgesamt würde ich vielleicht auch bei Crowdestor 10.000 Euro investieren, aber sicher nicht auf einmal.

Danke für dein Feedback Karsten. Inzwischen geht es bei Crowdestor ganz schön rund. 10k kannst du da mittlerweile recht schnell problemlos unterbringen.

Eine schöne Alternative oder besser Ergänzung zu der von Lars empfohlenen Plattform Flender ist Linked Finance. LF ist schon längerals Flender am Markt wirkt sehr professionell und hat eine deutlich höhere Kreditfrequenz d.h. man kann sich schneller ein Portfolio aufbauen und eben in Kombination mit Flender dann auch schnell seine 50 verschiedenen Iren zusammenstellen 😉

LF habe ich in meinem Blog hier näher vorgestellt: http://p2p-game.com/linked-finance-die-irische-perle

Hey Heiner,

danke für die Ergänzung. Mit Linked Finance habe ich leider noch keine Erfahrungen, daher sicher eine super Möglichkeit für Leute, die Flender nicht mögen.

Viele Grüße

Lars