P2P Kredite Steuern – Wie du die Zinserträge für deine Steuererklärung ermittelst

“Eine Steuererklärung mit P2P-Gewinnen gebe ich lieber gleich an einen Steuerberater….”

P2P Kredite Steuern. Für viele steht zu Anfang jeden Jahres eine der unangenehmsten Aufgaben an. Die Steuererklärung 🙂 Was genau bei P2P Krediten und der Steuer zu beachten ist, habe ich dir hier schon einmal genau aufgeschrieben. Im Grunde ist es alles ganz einfach und es gibt keine spezielle Mintos Steuererklärung oder sonstigen Kram. Es ist am Ende nur eine simple Rechnung.

Im heutigen Beitrag geht es aber um die Ermittlung der Zinsen auf jeder P2P Plattform für genau diese Rechnung. Danach wird es ein leichtes für dich sein, die Werte in deine Steuererklärung zu übertragen. Bitte beachte, dass ich hier nur die Wege bei den P2P Plattformen zeigen kann, wo ich selbst investiert bin.

Dieser Artikel wird mit jedem Anbieter, den ich in mein Portfolio aufnehme, aktualisiert werden. Vermutlich immer passend zu deiner Steuererklärung Anfang des Jahres. Also wird es sich lohnen, hin und wieder reinzuschauen. Er ist auch in meinen FAQ verlinkt.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

Was es sonst noch zu wissen gibt

Mittlerweile hat sich richtig was getan, was die Besteuerung der Kapitalerträge aus P2P Kredite Zinsen angeht. Beispielsweise kannst du mittlerweile Verluste beim Finanzamt gelten machen. Ich persönlich habe das noch nie in Anspruch genommen, aber prinzipiell geht es. Zudem gibt es auch noch eine weitere Variante der Besteuerung der Einkünfte. Du kannst dich auch entscheiden deine P2P-Kredite alternativ zu versteuern. Das ist jedes Jahr aufs Neue ein heiß diskutiertes Thema in unserer Community. Am Ende kann es deine Rendite aber deutlich erhöhen. Denke aber daran, dass wir alle keine Steuerberater sind.

Aber nun schauen wir uns die P2P Plattformen mal alle im Detail an. Egal ob es um Mintos, Bondora oder EstateGuru geht. Am Ende wirst du wissen, wo alles zu finden ist 🙂

08.02.2020: P2P Kredite Steuern – Wie du die Zinserträge für deine Steuererklärung ermittelst

13.04.2018: Verluste aus P2P Krediten: Begradigung an der Steuerfront

22.07.2017: Alternative Besteuerung von P2P Krediten

13.02.2016: Wie du deine P2P-Gewinne versteuerst

P2P Kredite Steuern ermitteln

Bondora

Bondora* war die erste ausländische Plattform mit der ich 2014 begann und somit auch die erste, wo ich die Einnahmen für meine Steuerklärung selbst ermitteln musste. Die Website hat sich seitdem gefühlt 1000-mal verändert und auch der Weg zur Zinsermittlung. Ich hoffe inständig, dass ich diesen Weg nicht schon in der nächsten Woche wieder ändern muss 🙂

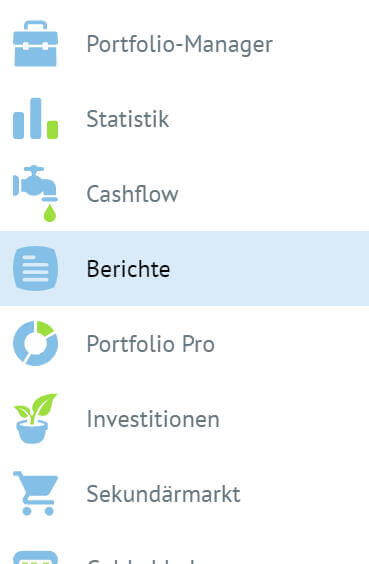

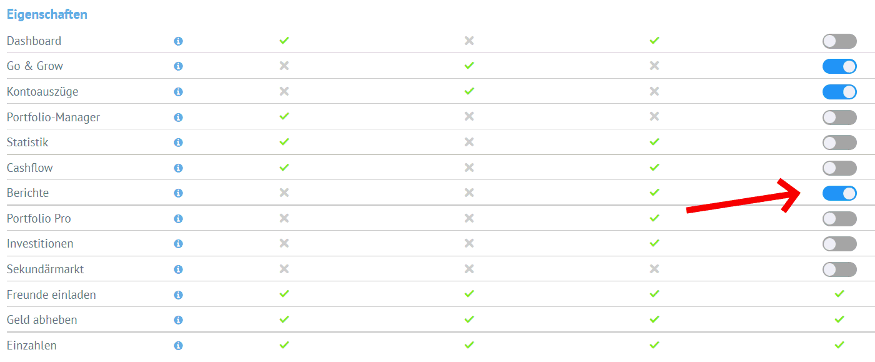

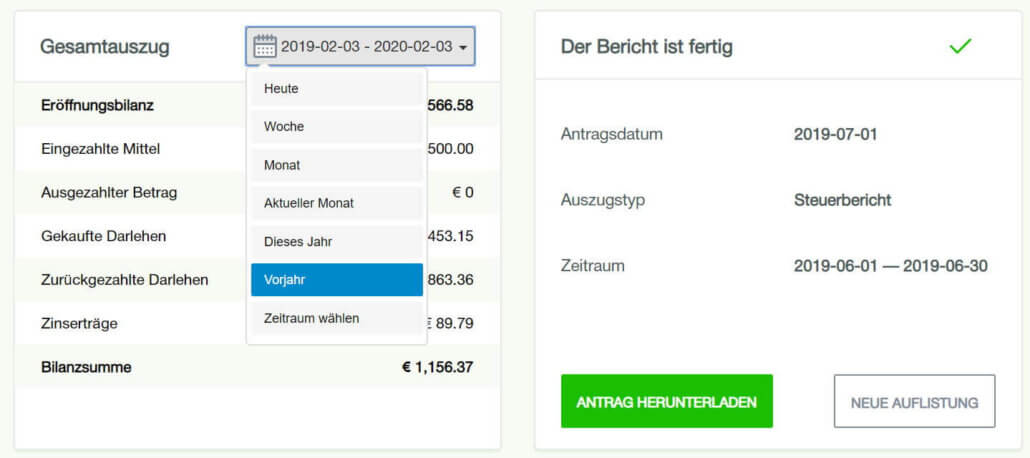

Wenn du das Bondora-Dashboard auf deutsche Sprache eingestellt hast, gehst du auf der linken Seite auf den Bereich “Berichte”. Hast du diesen nicht, kannst du ihn über deine Profileinstellungen (auf deinen Namen rechts oben klicken) und dem Punkt “Ansicht ändern” aktivieren.

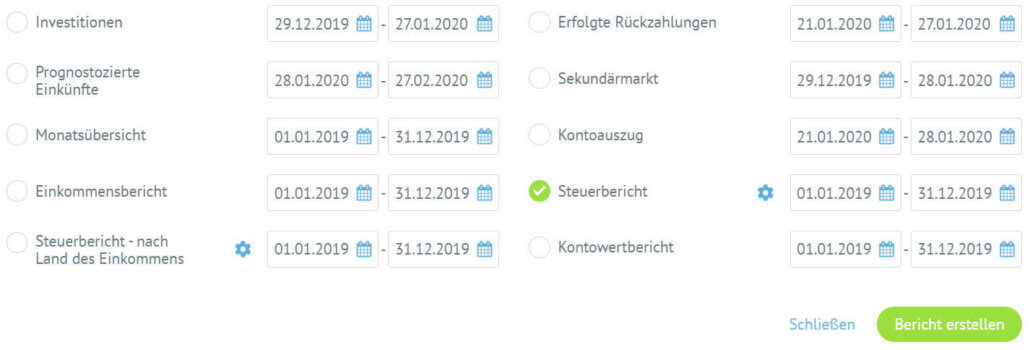

Nachdem du in den Berichten bist, drückst du auf die neu erschienene Schaltfläche “Bericht erstellen”. Im nächsten Menü werden dir nun die verschiedenen Arten von Berichten angezeigt, die du dir erstellen lassen kannst. Seit 2017 gibt es nun den “Steuerbericht” auf Bondora. Diesen wählst du aus und gibst das Datum an, für welchen Zeitraum du den Bericht haben möchtest. Meist natürlich der 1.1 – 31.12:

Nun dauert es ein paar Minuten und dein Bericht steht zum Download als Excel-Datei bereit. Die Daten kannst du in deine Steuerklärung übernehmen, und den Wisch auf Wunsch vorlegen. Du siehst, auch die ausländischen Plattformen stellen sich immer mehr auf deutsche Investoren ein. Somit wird auch deine Bondora Go and Grow Steuererklärung und auch die für Unlimited zum Kinderspiel.

Möchtest du mehr über Bondora wissen, dann kannst du dir die grundlegenden Dinge in meinen Bondora Erfahrungen durchlesen. Speziell zu Bondora Go & Grow und auch Unlimited gibt es ebenfalls Anleitungen. Für neue Investoren gibt es nach wie vor 5 EUR Startbonus*.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Bondster

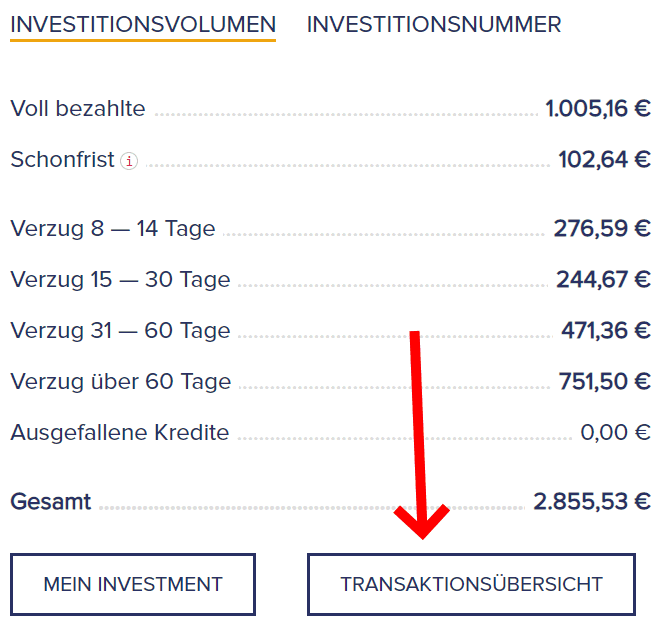

Bondster* ist eine Anlage, die es noch nicht allzu lang in meinem Portfolio gibt. Seit 2019 bin ich hier investiert, aber auch hier wird es kaum Probleme geben. Du kannst deine Zinsen auf Bondster ganz einfach ermitteln. Bist du in deinem Account eingeloggt, gehst du unter der Auflistung deines Investments auf “Transaktionsübersicht”.

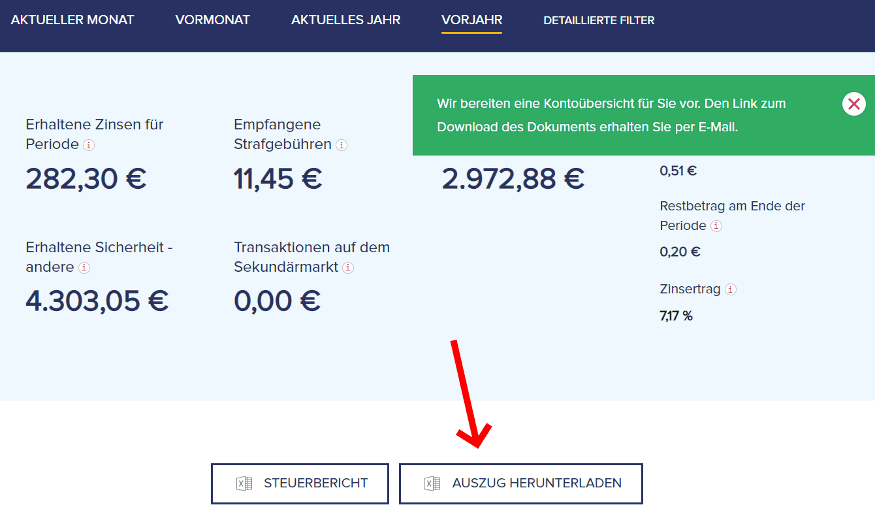

Bist du dort angelangt, wählst du in der Leiste oben das Vorjahr aus und gehst dann auf “Auszug herunterladen”. Den Bericht gibt’s direkt in dein Postfach und aus die Maus.

Möchtest du mehr über Bondster wissen, dann kannst du dir die grundlegenden Dinge in meinen Bondster Erfahrungen durchlesen. Die Plattform bietet einen allgemeinen Anmeldebonus von 1,0%* auf deine Investments in den ersten 90 Tage.

Bullride

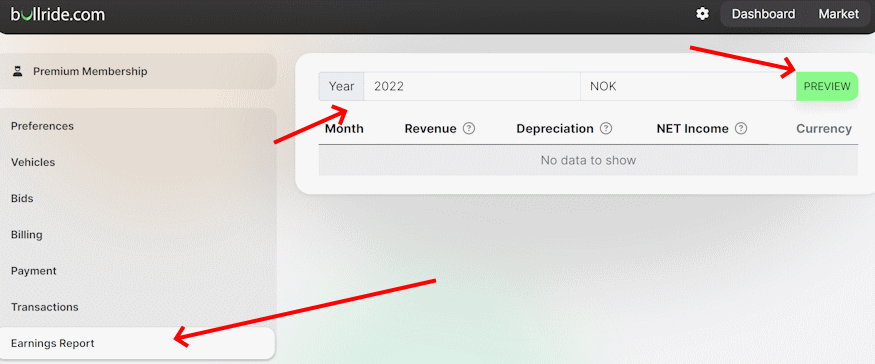

Für die norwegische eMobility Plattform Bullride gibt es erst seit relativ kurzer Zeit einen Steuerbericht. Diesen erreichst du in deinem Profil (kleines Zahnrad oben rechts) unter dem Punkt “Earning Report”. Hier kannst du dir deine Einnahmen für die verschiedenen Jahre auflisten lassen.

Beachte bitte bei Bullride, dass die Einnahmen immer in der Währung angezeigt werden, in der du sie verdient hast. Hattest du also Scooter in Norwegen, so wie ich, ist die Ausgangswährung die Norwegische Krone (NOK).

Debitum Network

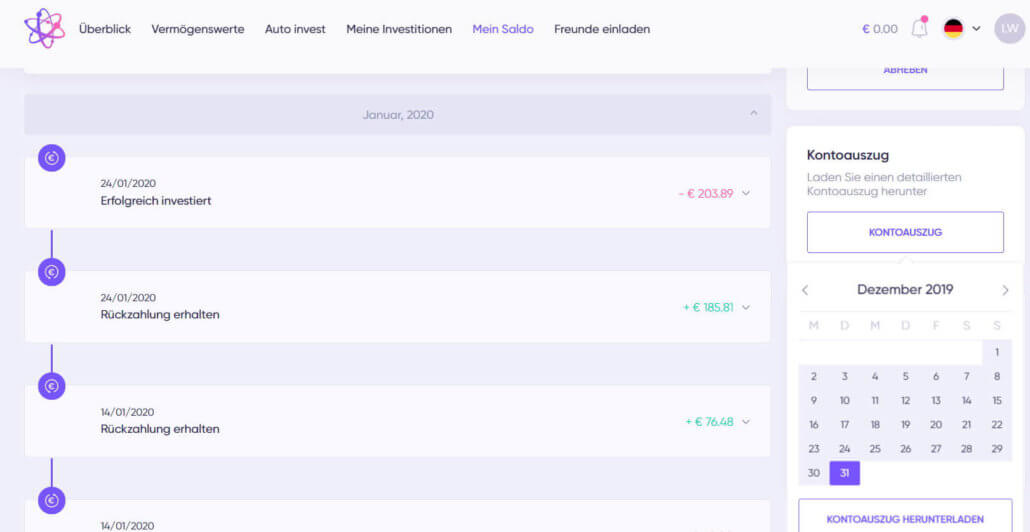

Auf Debitum Network* war die Zinsermittlung anfangs auch katastrophal. Auch hier gab es ein Update der Website. Seitdem kannst du dir selbst eine Übersicht erstellen, indem du nach dem Login auf “Mein Kontostand” gehst. Dann siehst du auf der rechten Seite die Option zur Erstellung eines Kontoauszuges. Hier wählst du das Datum aus und klickst auf “Kontoauszug herunterladen”.

Danach erhältst du eine Excel-Datei mit zwei Tabellenblättern und allen deinen Zinsen aus Krediten. Auf der ersten Seite siehst du die Zusammenfassung und die Details gibt’s auf der zweiten Seite.

Möchtest du mehr über Debitum Network wissen, dann kannst du dir die grundlegenden Dinge in meinen Debitum Network Erfahrungen durchlesen. Für neue Investoren gibt es 20 EUR Startbonus* bei einem Investment ab 1.000 EUR.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

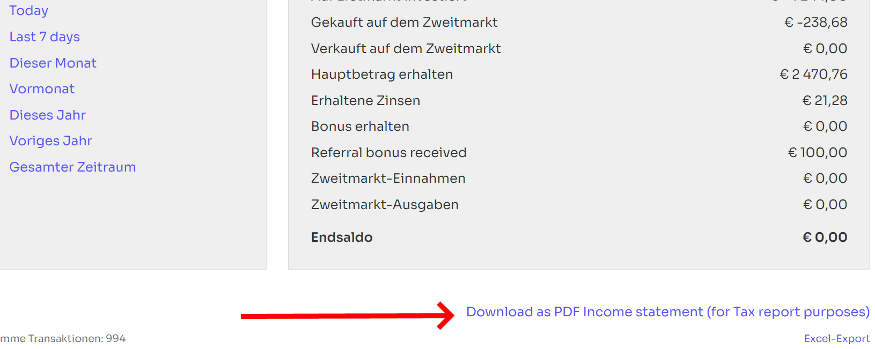

Esketit

Esketit* ist eine der neuesten Plattformen in meinem Portfolio, die aber direkt sehr professionell gestartet ist. Das gilt auch für die Bereitstellung der Steuerbescheinigung. Diese bekommst du, wenn du in den Bereich “Bericht” wechselt. Dort kannst du auf der linken Seite einen individuellen Datums-Bereich auswählen oder direkt einen der Links nutzen. Z.B. für die Werte des Vorjahres. Danach kannst du weiter unten den Link “Download as PDF Income Statement (for Tax report purposes)” nutzen. Damit bekommst du ein Dokument für deine Steuererklärung.

Möchtest du mehr über Esketit wissen, dann kannst du dir die grundlegenden Dinge in meinen Esketit Erfahrungen durchlesen. Die Plattform bietet einen allgemeinen Anmeldebonus von 1,0%* auf deine Investments in den ersten 90 Tage.

Estateguru

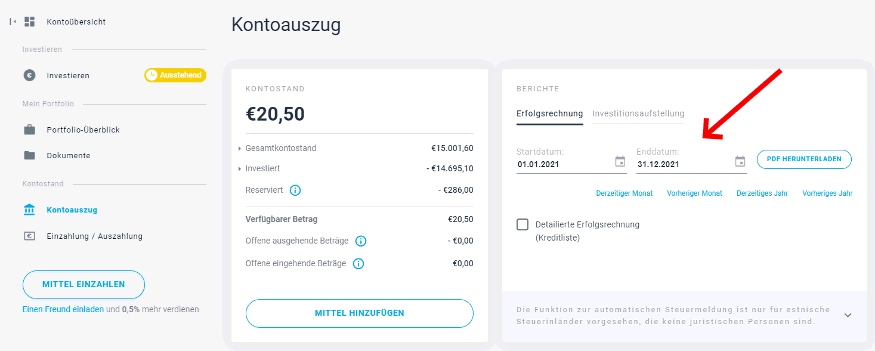

Bei Estateguru* wird es wieder spannend, denn hier sieht das Dashboard anders aus, als wir es normalerweise gewohnt sind. Auch wenn alles leicht überfrachtet wirkt, kannst du hier deine Werte für die Steuerklärung ganz einfach herausfinden. Gehe dazu auf den Bereich “Kontoauszug” in deinem Account und setze den Datumsfilter im Bereich “Erfolgsrechnung” rechts auf die von dir gewünschte Periode. Danach bekommst du eine schicke PDF mit allen notwendigen Informationen zu deinen Aktivitäten.

Möchtest du mehr über EstateGuru wissen, dann kannst du dir die grundlegenden Dinge in meinen EstateGuru Erfahrungen durchlesen. Die Plattform bietet einen allgemeinen Anmeldebonus von 0,5%* auf deine Investments in den ersten 90 Tage.

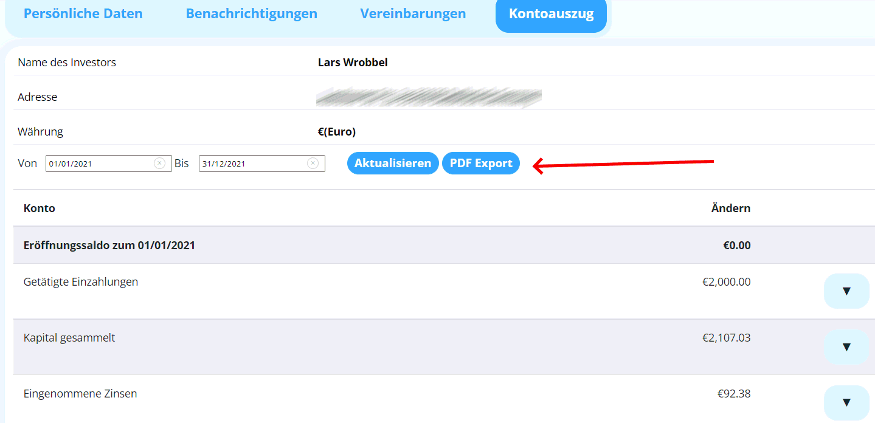

Income Marketplace

Income Marketplace* ist ein noch sehr neuer Marktplatz ähnlich wie Mintos. Dementsprechend gibt es auch die Möglichkeiten der Zinsermittlung noch nicht allzu lang. Um deine Zinsen für die Steuererklärung zu ermitteln, gehst du rechts oben auf dein Profil in den Bereich “Kontoauszug”. Dort kannst du dann deine Daten für das abgelaufene Jahr eingeben und auf “Aktualisieren” und danach auf “PDF Export” klicken.

Möchtest du mehr über Income wissen, dann kannst du dir die grundlegenden Dinge in meinen Income Erfahrungen durchlesen. Die Plattform bietet einen 10 EUR Startguthaben nach 40 Tagen bei mindestens 1 EUR Investment*.

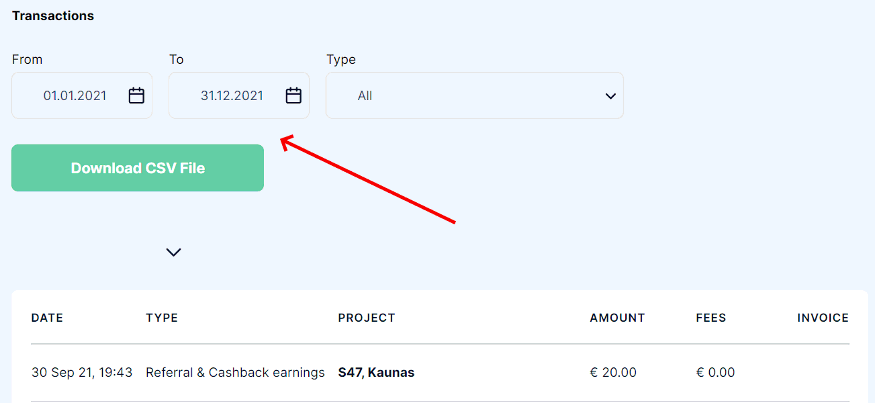

InRento

Auf der litauischen P2P Plattform InRento* könnt ihr euch mit wenig Geld ein Imperium von Mietimmobilien aufbauen. Geht es an die Steuerbescheinigung, gibt es hier lediglich eine CSV-Datei, die ihr euch herunterladen könnt und die alle Transaktionen beinhaltet. Ihr findet diese in eurem Dashboard unter “Transactions”. Hier könnt ihr einen Datums-Bereich auswählen und für diesen die entsprechenden Daten herunterladen.

InRento vergibt 20 EUR Startguthaben* für das erste Investment auf der Plattform. Die Mindestanlage pro Projekt liegt bei 500 EUR. Die wichtigsten Kennzahlungen und Infos zum Unternehmen in meinen InRento Erfahrungen

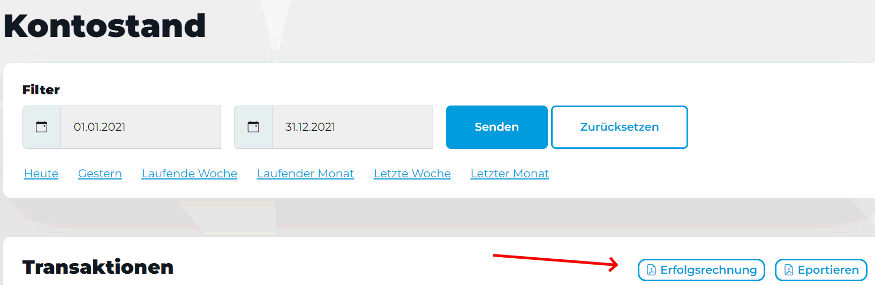

LANDE

Ebenso neu wie Income ist auch LANDE*. Hier geht es um Agrarkredite in die du investieren kannst und für die du natürlich auch eine Steuerbescheinigung brauchst. Um an deine relevanten Steuerbeträge zu kommen, klickst du in der Hauptnavigation auf “Guthaben”. Dort kannst du dann wieder deine Datumsangaben machen, auf “Senden” klicken und dir danach deine “Erfolgsrechnung herunterladen.

Möchtest du mehr über LANDE wissen, dann kannst du dir die grundlegenden Dinge in meinen LANDE Erfahrungen durchlesen. Die Plattform bietet einen allgemeinen Anmeldebonus von 1% * auf deine Investments in den ersten 180Tagen.

Mintos

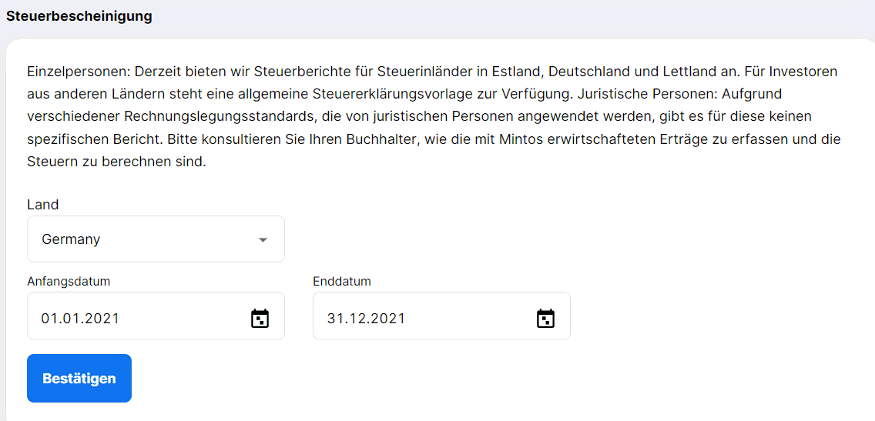

Von P2P Anlage-Riese Mintos* sollte man eigentlich erwarten, dass es kein Problem ist, die Daten für die Steuer zu ermitteln. Das stimmt auch! Bist du in deinem Dashboard gehst du rechts oben auf dein Konto und dort wählst du den Menüpunkt “Steuerliche Details”. Hier wählst du dann einfach die entsprechenden Daten aus, drückst auf “bestätigen” und der Mintos Steuerbericht landet in deinem Postfach.

Möchtest du mehr über Mintos wissen, dann kannst du dir die grundlegenden Dinge in meinen Mintos Erfahrungen durchlesen. Die Plattform bietet einen allgemeinen Anmeldebonus von 1% ab einem Investment von mindestens 1.000 EUR* auf deine Investments in den ersten 90Tagen.

Moncera

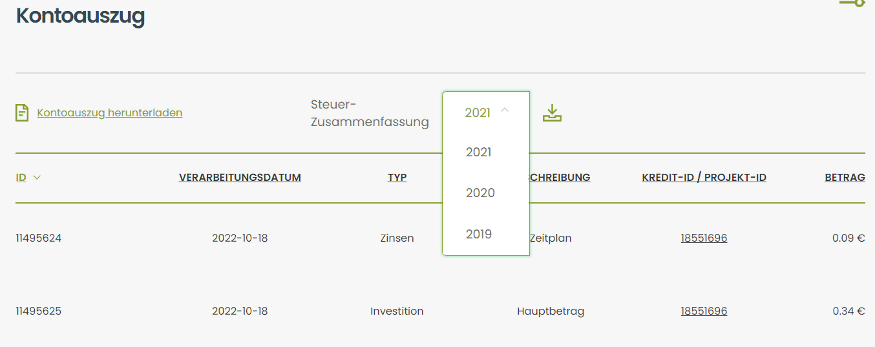

Moncera* ist eine recht kleine Plattform und ein Ableger des Mintos-Kreditgeber Placet Group. Dennoch haben sie das Thema “Steuern” ganz einfach gelöst. Bist du bei Moncera angemeldet, gehst du in den Bereich “Kontoauszug”. Hier findest du ein Feld “Steuer-Zusammenfassung”, was nichts anderes ist als eine Steuerbescheinigung. Die Bescheinigung enthält alle Werte, die du benötigst.

Möchtest du mehr über Moncera wissen, dann kannst du dir die grundlegenden Dinge in meinen Moncera Erfahrungen durchlesen. Die Plattform bietet einen Anmeldebonus von 0,5%* auf deine Investments in den ersten 60 Tagen..

Neo Finance

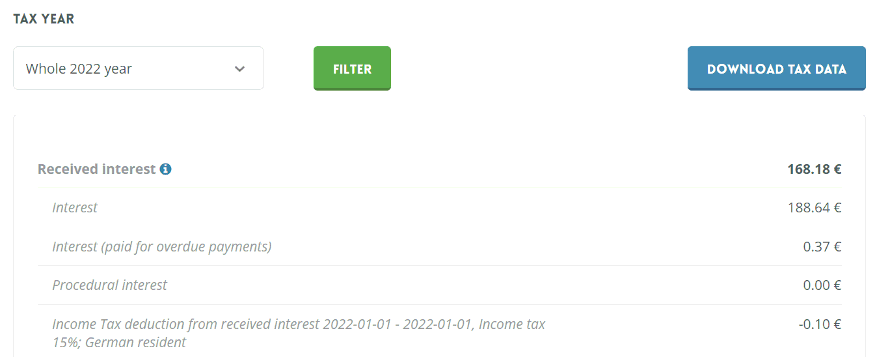

Auf der litauischen P2P Plattform Neo Finance* ist alles ein bisschen komplizierter. Das gilt auch für den Erhalt der Steuerbescheinigung, denn es ist ein langer Weg dorthin. Bist du in deinem Account eingeloggt, gehst du auf “Setting” in deinem Account (kleines Zahnrad oben rechts). Bist du dort angelangt, öffnet sich eine weitere Reiterleiste wo du zu “Tax Data” wechselst. Hier kannst du nun für einen beliebigen Zeitraum deine Steuerdaten abrufen (über “Download Tax Data”).

Möchtest du mehr über Neo Finance wissen, dann kannst du dir die grundlegenden Dinge in meinen Neo Finance Erfahrungen durchlesen. Die Plattform bietet einen Anmeldebonus von 10 EUR*.

Peerberry

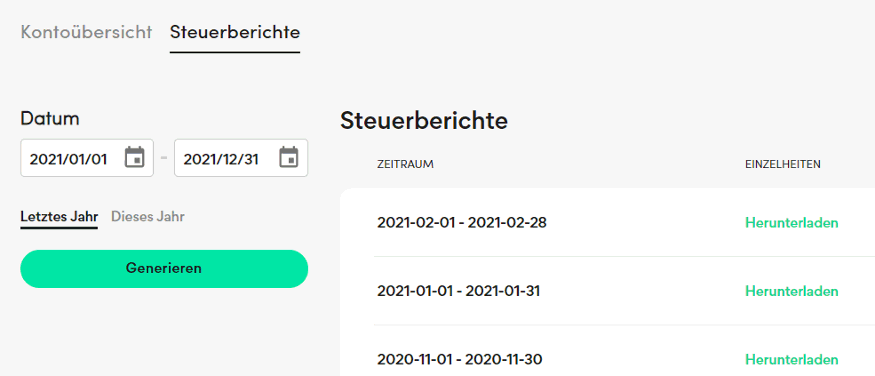

Beim Thema Investieren ist Peerberry* ganz vorne mit dabei. Auch die Zinsen aus deinen Krediten bekommst du relativ schnell heraus. Aus deinem Dashboard gehts in den Bereich “Kontoauszug”. Dort wählst du den Reiter “Steuerberichte” aus. Dann wie gewohnt Daten auswählen, generieren und den Steuerbericht herunterladen. Kleiner Tipp: Sollte die Generierung sehr lange dauern, einfach mal die Website aktualisieren.

Möchtest du mehr über PeerBerry wissen, dann kannst du dir die grundlegenden Dinge in meinen PeerBerry Erfahrungen durchlesen. Die Plattform bietet einen allgemeinen Anmeldebonus von 0,5%* auf deine Investments in den ersten 90 Tage.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

Reinvest24

Reinvest24* ist eine einfache und hochverzinste Alternative zu EstateGuru. Mittlerweile gibt es auch regelmäßig neue Projekte auf der Plattform. Über die Jahre haben sie viel an ihrer Website gearbeitet und so kommst du über einen Klick auf deinen Namen in den Bereich “Income Report”.

Hier kannst du dann oben das Datum auswählen und bekommst deine Zinsen (hier heißen sie Dividenden) des letzten Jahres angezeigt.

Möchtest du mehr über Reinvest24 wissen, dann kannst du dir die grundlegenden Dinge in meinen Reinvest24 Erfahrungen durchlesen. Über diesen Link* gibt es 10 EUR Startguthaben für dich.

Robocash

Robocash* ist bei vielen eine beliebte Plattform, jedoch war sie nicht immer simpel, wenn es um die Ermittlung der Werte für die Steuererklärung geht. Inzwischen ist das Problem aber gelöst und mit dieser Anleitung solltest du es sowieso problemlos schaffen. Log dich in dein Konto ein und gehe in der Navigationsleiste auf den Menüpunkt “Kontoauszug”. Beim Datum-Feld neben “Gesamtauszug”, stellst du nun das Datum ein. Du kannst auch ganz einfach über eine Schaltfläche das Vorjahr auswählen.

Danach werden dir deine erreichten Werte nach einer kurzen Ladezeit angezeigt und du kannst den Bericht auch herunterladen. Es geht aber auch noch einfacher und schmaler. Über die Schaltfläche “neue Auflistung” auf der rechten Seite neben dem Download-Button, kannst du den Antragstyp auf “Steuerbericht” umstellen. Hier bekommst du eine generierte Word-Datei, welche die erreichten Zinsen aufzeigt. Ein manipulierbares Word-Dokument ist natürlich nicht das Wahre für das Finanzamt, aber besser als gar nichts.

Möchtest du mehr über Robocash wissen, dann kannst du dir die grundlegenden Dinge in meinen Robocash Erfahrungen durchlesen. Die Plattform bietet einen allgemeinen Anmeldebonus von 1%* auf deine Investments in den ersten 30 Tagen.

Swaper

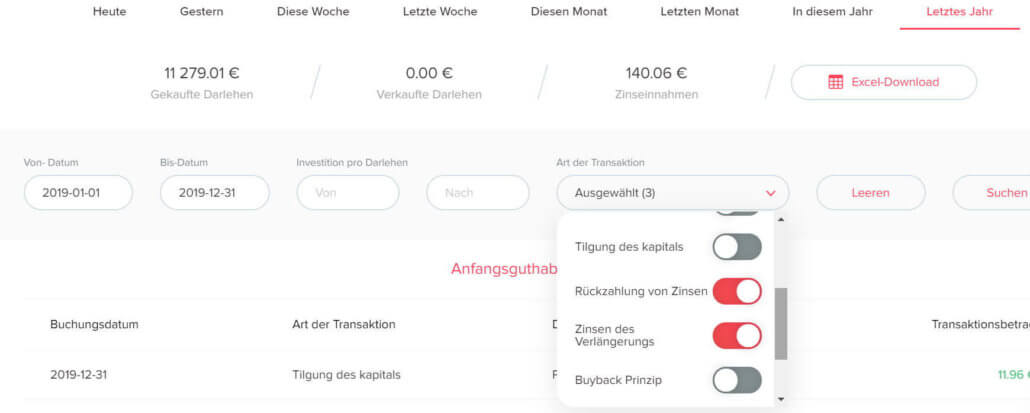

Auch die Ermittlung bei Swaper* geht relativ einfach. Um an deine Daten zu kommen, gehst du nach dem Login auf “Meine Investitionen” und dann auf “Kontoauszug”. Nun wählst du den entsprechenden Zeitraum aus. Da Swaper unter anderem eine Rückkaufgarantie und eine Kreditverlängerung anbietet, musst du auch die Zinsen hieraus berücksichtigen. Dazu wählst du die Transaktionsarten “Rückzahlung von Zinsen”, “Zinsen der Verlängerung” und “Buyback Zinsen” aus:

Die Ergebnisse kannst du dir auch wieder per Excel-Download ziehen, summieren und deiner Steuererklärung beilegen.

Möchtest du mehr über Swaper wissen, dann kannst du dir die grundlegenden Dinge in meinen Swaper Erfahrungen durchlesen. Eine Anmeldung auf der P2P Plattform ist hier* möglich.

Twino

Twino* läuft ziemlich automatisch und bietet kaum Reporting- und Statistikmöglichkeiten. Aber dafür stellt Twino alle erforderlichen Daten für deine Kapitalerträge mit wenigen Klicks bereit.

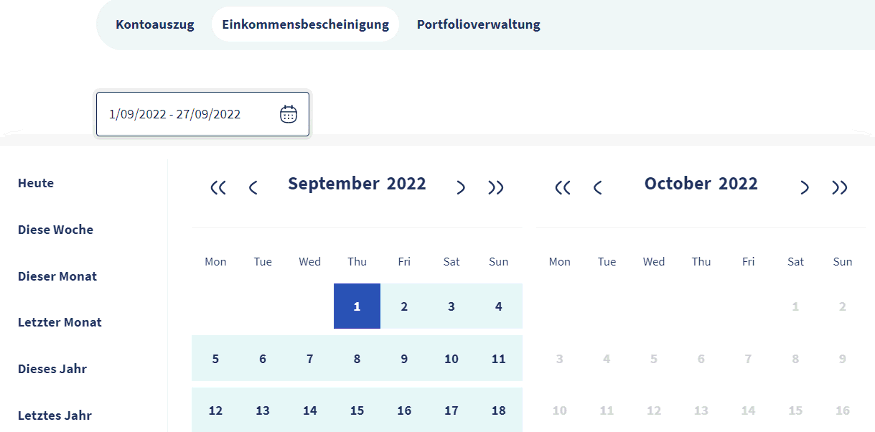

In deiner Übersicht gehst du in dein Profil in den Bereich “Berichte”. Dort kannst du dann die “Einkommensbescheinigung” auswählen. Innerhalb dieser kannst du nun einfach den Zeitraum festlegen, für den du die Bescheinigung brauchst:

Du kannst dir das Dokument herunterladen und die Daten in die Steuerklärung übertragen.

Möchtest du mehr über TWINO wissen, dann kannst du dir die grundlegenden Dinge in meinen TWINO Erfahrungen durchlesen. Die Plattform bietet einen allgemeinen Anmeldebonus von 20 EUR * ab einem Investment von 500 EUR, also 4% Cashback!

Viainvest

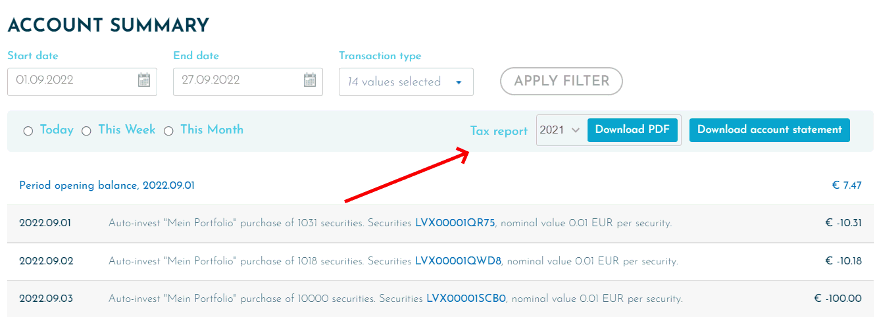

Auf Viainvest* gehst du in den Bereich “Statements”. Dort kannst du dir deine Steuerbescheinigung mit wenigen Klicks abholen, denn du brauchst lediglich auf “Tax Report” gehen, das entsprechende Jahr auswählen und auf “Download PDF” klicken.

Achtung! Die PDF selbst ist unterteilt in die einzelnen Unterfirmen der VIA SMS Group. Du benötigst natürlich die Zinsen jeder einzelnen.

Möchtest du mehr über Viainvest wissen, dann kannst du dir die grundlegenden Dinge in meinen Viainvest Erfahrungen durchlesen. Auf der P2P Plattform gibt es noch immer ein Startguthaben von 10 EUR über meinen Link*

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Fazit für deine Steuererklärung

Bondora Go and Grow Steuern, Mintos Invest & Access etc. Alles gar nicht so schlimm! Du musst deine Steuererklärung nicht sofort in fremde Hände geben, nur, weil du vielleicht ein paar Filter manuell setzen musst. Steuern auf P2P Kredite musst du nun mal zahlen und dieser Artikel sollte dir gezeigt haben, dass das Ganze wirklich einfach und schnell gehen kann. Abgesehen davon stellen sich immer mehr ausländische Plattformen auf deutsche Investoren ein. Und falls du Angst vor vielen Zahlen hast. Du musst nicht jede Zinseinnahme einzeln zum Finanzamt schicken, sondern musst sie nur aufsummieren. Bei Nachfrage kannst du die Dokumente immer noch nachschicken.

Wie eingangs schon beschrieben, wird dieser Artikel mit jeder neuen P2P-Plattform, die ich ins Portfolio aufnehme, erweitert. Schaue also wieder rein, wenn du Informationen dazu benötigst.

Denke daran, dass du dir auch alle anderen Artikel über die Versteuerung zur Gemüte führen solltest, um ein Gefühl für das Thema zu bekommen.

Wie gefällt dir meine Übersicht zur Ermittlung der Zinsen? Fehlt dir noch etwas? Schreib es in die Kommentare!

P2P Kredite Steuern – Wie du die Zinserträge für deine Steuererklärung ermittelst, das Video zum Artikel

Beitragsbild: pixabay.com @ stevepb (Creative Commons CCO)

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- MyPeak Finance/ MyPeak Finance Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Hallo zusammen,

bei Bondora läuft bei mir seid 8 Stunden diese Kreis mit Bericht wird erstellt aber es passiert nichts.

Hat das Problem noch jemand?

VG

Hendrik

Hi Hendrik,

hast du mal F5 gedrückt und die Seite aktualisiert?

Grüße

Lars

Hi Lars,

ja habe ich, danach auch mal ab und wieder angemeldet.

Ändert sich leider nicht.

VG

Hendrik

Dann ist das ganz klar ein Fall für den Support, da es kein generelles Problem zu geben scheint.

Hi Lars,

danke für deinen Artikel zum Thema Steuern. Ich habe dazu eine Frage bzw. Anmerkung. Wenn ich mir (wie du beschrieben hast) bei Bondora und Mintos eine Steuerbescheinigung für 2019 ausstellen lasse, dann gibt Mintos Erträge an und Bondora 0 EUR. Ich habe bei beiden Plattformen die Zinsen und das platzierte Kapital einfach laufen lassen und in 2019 nichts zurücküberwiesen. Da ich in 2019 bei beiden Zinsen erwirtschaftet habe, interpretiere ich daraus, dass Bonfora die “alternative Versteuerung” zugrunde legt – also vom “Zuflussprinzip” ausgeht. Mintos macht es anders. Jetzt frage ich mich, was mir die Steuerbescheinigungen nutzen, wenn ich mich für ein Steuermodell entscheide? Beim Zuflussprinzip kann ich die Mintos-Bescheinigungen nicht gebrauchen und bei der klassischen Versteuerung der erzielten (wenn auch nicht abgerufenen) Zinsen reicht die Bonfora-Bescheinigun nicht aus. Wie gehst du damit um?

Hi Jochen,

naja, ich kann auch nur maximal das versteuern, was mir die Plattformen ausweisen. Wenn Bondora sagt, 0 EUR, kann ich dem Finanzamt auch nix anderes angeben 😉 Es gibt dazu auch ein Video von Roland Elias (im Basis-Steuerartikel, ganz oben verlinkt), da wird das ganz schön erklärt.

Viele Grüße

Lars

Hallo Lars

Dein interessanter Bericht betreffend P2P Plattformen und Steuern betrifft nur den sogenannten Zinsausweis (=Einkommen). In der Schweiz muss man auch das Vermögen per Ende Steuerjahr (bei natürlichen Personen immer per 31.12.) deklarieren. Man benötigt neben dem Zinsausweis also auch einen Kapitalausweis (Vermögen) auf diesen Zeitpunkt. Das Kapital besteht aus der Summe die man per 31.12. in laufenden Krediten stecken hat + dem nicht investierten Betrag per 31.12. auf dem P2P Konto. Keine der Plattformen, auf denen ich per Ende 2019 investiert war (Mintos, Grupeer, Bondster), schafft es, die beiden Zahlen sauber/ansprechend auf einen individualisierten Tax Report oder auf deren Standard Report rauszubringen.

Mintos hat mir auf einschlägige Anfrage innert Kürze die Zahl geliefert (Screenshot kann hier leider nicht eingefügt werden).

Dieser individuelle Report ist von der reinen Zahl her zwar ok. Umständlich ist, dass man ihn jedes Mal anfordern muss. Unschön ist, dass auf dem entsprechenden Dokument nicht mal der Name von Mintos draufsteht (den Kapitalausweis mass man der Steuerbehörde u.U. einreichen). Zweckmässig wäre es natürlich auch, sowohl den Zinsausweis als auch den Kapitalausweis auf demselben Report zu haben. Meine Anregung, das Kapital per Ende Jahr in den bestehenden automatisierten Tax Report aufzunehmen, hat man bei Mintos nicht aufgegriffen.

Grupeer hat mir auf Anfrage die Zahl ebenfalls auf einem individuellen Report geliefert (Screenshot kann hier leider nicht eingefügt werden).

Umständlich auch hier, dass man das individuell anfordern muss. Die beiden Zahlen (Invested in loans on 31.12.2019 und Closing balance on 31.12.2019) sind leider nicht zusammengezählt. Meine Anregung, den Kapitalausweis per Ende Jahr in den bestehenden automatisierten Tax Report aufzunehmen, hat man bei Grupeer bislang nicht aufgegriffen.

Bondster hat seinen standardisierten Tax Report (Kontoübersicht per …) im Januar 2020 geändert. Früher konnte man ein excel file generieren. Heute wird ein pdf file zum Download bereitgestellt (Screenshot kann hier leider nicht eingefügt werden).

Das macht optisch und vom Layout her als Steuerausweis eine gute Falle und erfreulich ist, dass sie versuchen, den Kapitalausweis in ihren Standardreport einzubauen, hat aber 2 Unzulänglichkeiten. Die ganze Darstellung des Cash-Flows interessiert die Steuerbehörde nicht (nur 2 Zahlen sind wichtig: 1. Erhaltene Zinsen/Boni etc. vom 01.01.-31.12., 2. Kapital per 31.12.). Sodann ist auch hier die relevante Zahl für das Kapital (Summe per 31.12. in laufenden Krediten investiert + nicht investierter Betrag per 31.12. auf dem P2P Konto) nicht ersichtlich. Man muss sie selbst ausrechnen.

Inzwischen bin ich auch auf ViVentor, Swaper (werde dort wahrscheinlich wegen des argen cashdrags wieder aussteigen), Peerberry und Lendermarket investiert. Mal sehen wie die Ende dieses Jahres mit dem Problem umgehen….

Gruss Andreas

Hi Andreas,

danke dir für das Feedback bezüglich der Schweizer Anlagen. Die kann ich leider nicht berücksichtigen, es ist hier schon genug Arbeit, das alles zusammenzuhalten 🙂

Viele Grüße

Lars

Hi Lars,

danke für deine Übersicht. Ich bin letztes Jahr im August in die P2P Welt eingestiegen. Dementsprechend muss ich jetzt auch das erste Mal die Steuer für die P2P Einnahmen durchführen.

Ich bin auf den Plattformen Mintos und Bondora unterwegs. Ich habe mir, wie du es im Artikel schön gezeigt hast, bei Mintos den Bericht per Mail zusenden lassen.

In der E-Mail steht dann unter dem steuerpflichtigen Betrag ein Absatz mit “Bitte beachten Sie”

Hier kommt dann irgendwann ein “hier”, welches per Link zu einer Hinweis Seite von Mintos führt. Auf dieser Hinweisseite wird erklärt, wie die Einnahmen aus P2P Krediten in Deutschland versteuert werden. Dort ist ein Beispiel mit folgendem Satz:

“Die Erträge aus der im Jahr 2019 getätigten Investition belaufen sich auf 24 EUR unter der Annahme, dass alle Zinszahlungen, die das Steuerjahr 2019 betreffen, im Jahr 2019 und den 10 darauffolgenden Tagen in 2020 eingegangen sind.”

Mich verwirrt nun, dass hier die Rede ist von 10 darauffolgenden Tagen. Muss ich also den 10. oder 11. Januar 2020 als Stichtag nehmen, oder wie du oben einfach den 31.12.2019. Wie hast du das immer gemacht? Wie sind da deine Erfahrungen? War das Finanzamt mit dem 31.12. des vorangegangen Jahres zufrieden?

Danke für deine klasse Arbeit hier im Blog. Das hat mir super geholfen mich in der P2P Welt zurechtzufinden.

Gruß

Lukas

Hi Lukas,

ich habe noch nie auf die 10 Tage geachtet ehrlicherweise, guter Hinweis von dir, danke dir! Aber wenn auf der Zinsbescheinigung steht 1.1 – 31.12 sollte dem FA das reichen.

Viele Grüße

Lars

Hi Lars,

danke für deine schnelle Antwort.

Dann werde ich das auch so machen. Letztlich werden ja immer 365 Tage besteuert. Das Finanzamt kriegt dann von den ersten 10 Tagen 2020 halt nächstes Jahr was ab.

Gruß

Lukas

Hallo Lars,

vielen Dank für die gute Übersicht!

Wenn ich mir jedoch bei Bondora den Steuerbericht für 2019 herunterlade steht bei “Go&Grow Zinsen erhalten” der Wert 0 (habe dort nur ein G+G Konto).

Sollte mich vielleicht im Hinblick auf die Steuern freuen 🙂

Faktisch ist das natürlich falsch. Ist das ein Fall für den Support oder muss ich evtl. noch irgendwo etwas ergänzen?

Gruß,

Erik

Hi Erik,

das ist gut möglich. Hast du denn von G&G etwas auszahlen lassen auf deinen Account? Ansonsten gilt es noch als investiert. Bondora schreibt dir erst Zinsen bei Auszahlung gut.

Viele Grüße!

Ja, ich habe mehrmals etwas ein- und auch wieder etwas ausgezahlt. Von daher bin ich davon ausgegangen, dass Bondora hier die Zinsen angibt.

Vielleicht schreibe ich doch mal den Support an.

Viele Grüße,

Erik

Hi Erik,

mach das mal. Wäre cool, wenn du dann hier nochmal Feedback dazu gibst.

Viele Grüße

Lars

Der Steuerbericht von Bulkestate ist noch nicht korrekt. Aktuell sieht er folgendermaßen aus:

– “Interest payments” ist der Zinsanteil von zurückgezahlten endfälligen Krediten. (Entspricht “Rückzahlung der Investition” in der Invetitionsübersicht.)

– “Repayments of the principal” sind nur die erhaltenen Zinsen von monatlich auszahlenden Krediten, aber gerade keine Tilgungen. (“Monatliche Rückzahlung in der Investitionsübersicht)

Um den Wert zu ermitteln, den man für die Steuererklärung braucht (nämlich alle Zinsen), muss man beide Werte addieren. Wird aber sicher noch korrigiert.

Danke dir für das Feedback Oliver! Das leite ich mal an Bulkestate weiter

Hallo Oliver,

dank dir für das Feedback. Leider kann ich dieses nicht ganz nachvollziehen.

Der Teil ‘Interest Payments’ liefert dir alle Zinserträge in dem gewählten Zeitraum – unabhängig davon, ob endfällig oder monatlich.

Der Teil ‘Repayments of the principal’ hat mit den Zinserträgen nichts zu tun, denn er gibt lediglich Aufschluss darüber, wie viel, Deines anfangs investierten Kapitals, Du in dem Zeitraum wiederbekommen hast. Dieses ist für die Erfassung der Kapitalerträge nicht zu berücksichtigen, denn sonst würdest du neber der 25 % Abgeltungssteuer für deine Zinserträge noch einmal 25 % auf Dein ursprüngliches Kapital bezahlen.

Oder habe ich dein Feedback falsch verstanden? Melde Dich sonst gerne direkt bei mir unter timo.neu@bulkestate.com

Danke dir Timo! Sehr cool eine so schnelle Reaktion hier direkt von Bulkestate zu bekommen!

Hallo,

wie komm ich denn zu dem Report? Wurde er wieder entfernt?

Unter “Transaktionen” kann ich nur nach Zeitraum filtern und Kategorien auswählen. Allerdings gibt es keine Kategorie Zinserträge (Interest Payments) zum Auswählen.

Und ein Button zum “Report generieren” wird mir auch nicht angezeigt.

Hallo Rene,

der Report wurde aus technischen Gründen noch einmal für ein paar Tage offline genommen. Folge uns am besten auf Twitter, dann bekommst du die neuesten Informationen immer direkt.

Viele Grüße

Timo

Hallo 🙂

Bei Swaper ist es nicht nötig, bei den Kontobewegungen nach Transaktionsart zu filtern und in Excel selbst aufzusummieren.

Man kann auch einfach auf “My Profile” und dann auf “Income Statement” gehen.

Dort einfach das Jahr auswählen und das PDF runterladen, wo schon die Summen draufstehen.

Und auch bei Fast Invest geht es ähnlich und ein Selber-Aufsummieren ist nicht nötig.

Auch dort kann man ein PDF downloaden, wo bereits die Summe der Zinsen drauf steht.

Hi Rene,

danke dir für die Tipps. Habe ich gar nicht gesehen bei Swaper. Korrigiere ich in der nächsten Version. Bei Fast Invest wird es wohl nicht mehr lange nötig sein 😀

Viele Grüße

Lars

Bzgl Fast Invest: same here 🙂

Bin dort seit dem Jahreswechsel wieder komplett raus.

Hallo zusammen,

bei Flender ähnlich da wird direkt auf der Startseite der Einkommensbericht zum download Angeboten.

Japp, aber im Zweifel haste da 100 Seiten, je nach deiner Projektanzahl 🙂

Hallo Lars,

Danke für diesen wieder einmal gut recherchierten und ausführlichen Artikel. Bei den altbekannten Plattformen hat sich in den letzten Jahren tatsächlich viel getan, was die Ermittlung der zu versteuernden Kapitalerträgen betrifft. Auch Blogs wie Deiner einer ist, tragen erheblich zu Verbesserungen und mehr Transparenz, der diversen P2P Plattformen bei. Vielen Dank dafür.

Dein Bonus Angebot bzgl. Anmeldung bei Grupeer kommt für mich leider 4 Tage zu spät:-)

Viele Grüße

Daniel

PS: Bei Bondora gibt’s den Steuervericht auch sehr übersichtlich als PDF für das Finanzamt (bei Bedarf)

Hi Daniel,

danke dir sehr für das Feedback und den Hinweis bei Bondora!

Viele Grüße

Lars

Danke für diesen schönen Überblick – tatsächlich ist das Thema kinderleicht, auch wenn ich es erst nächstes Jahr im Januar ausprobieren werden muss.

Danke dir fürs Feedback! Dann freue dich schonmal drauf 🙂

Hallo Lars,

Danke für diesen Artikel. Hilft bestimmt vielen Investoren.

Wie macht Du es denn nun bei der Steuererklärung? Erklärst du die Zinsen jedes Jahr, oder gehst Du nach der alternativen Besteuerung (erst bei Auszahlung) vor.

Wie ist das mit Verlusten bei der alternativen Besteuerung? Zum Beispiel, ich habe Verluste 2020, lasse mir aber erst Zinsen in 2021 (oder einem anderen Jahr) auszahlen. Kann ich dann die Verluste von 2020 in 2021 (oder in dem späteren Auszahlungsjahr) erklären?

Viele Grüße

Rolf

Hi Rolf,

ich erkläre meine Zinsen jedes Jahr, da wo es geht. Wie das genau mit den Verlusten bei der alternativen Versteuern funktioniert, kann ich dir leider nicht sagen.

Viele Grüße

Lars

Hi Lars,

MUSS man Zinses jedes Jahr erklären oder ist es in Ordnung, wenn man es erst nach Auszahlung erledigt. Angenommen man hat 801 € im aktuellen Jahr bereits überschritten und möchte weniger im aktuellen Jahr abgeben.

MfG

Roman

Hi Roman,

schau mal hier, da findest du die Antworten darauf.

Grüße

Lars