Alternative Besteuerung von P2P Krediten

Im Jahr 2017 hat Bloginhaber und Buchautor Luis Pazos erstmalig über die alternative Besteuerung von P2P Krediten geschrieben. Seitdem gab es hunderte, wenn nicht gar tausende Diskussionen darüber auf verschiedensten Medien unserer Community.

Heute, 3 Jahre später nutzen viele P2P Investoren (und auch Luis selbst) diese Form der Besteuerung von P2P Krediten. In dieser Zeit sind zudem einige Dinge passiert, die Investoren der konventionellen Besteuerung klar negativ beeinträchtigt haben. Wie z.B. der Ausfall diverser P2P Plattformen, auf dessen “Erträge” aber vorweg Steuern gezahlt wurden.

Grund genug also, dass sich Luis dieses Konzept noch einmal erneut vorgenommen hat um es auf den aktuellsten Stand zu bringen! Und natürlich erneut viele spannende Diskussionen anzustoßen! Viel Spaß beim Lesen des heutigen Gastbeitrages!

Bitte beachte meinen Haftungsausschluss. Ich betreibe keinerlei Anlageberatung und spreche keine Empfehlungen aus. Auf allen P2P Plattformen, über die ich berichte, bin ich selbst investiert. Alle Angaben erfolgen ohne Gewähr. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Entwicklungen! Alle Links zu den Investment-Plattformen sind in der Regel Affiliate/Werbe-Links (ggf. mit * gekennzeichnet), bei denen du Vorteile hast und ich eine kleine Provision verdiene.

Inhalte

- Steuerrechtlicher Haftungsausschluss

- Die alternative Besteuerung wird erwachsen

- Zufluss und wirtschaftliche Verfügungsmacht

- Die Architektur von P2P Krediten

- Der alternative Ansatz in der Praxis

- Fazit zur alternativen Besteuerung von P2P Krediten

- Alternative Besteuerung von P2P Krediten – Das Video

- FAQ Alternative Besteuerung – Die 5 meist gestellten Fragen

- Weitere Infos zu den aktiven P2P Plattformen

Steuerrechtlicher Haftungsausschluss

Die nachfolgenden Ausführungen geben die persönliche Ansicht des Autors zum Thema wider. Sie stellen keine steuerliche Beratung dar! Für rechtssichere Informationen und individuelle Auskünfte ist der Gang zum Steuerberater unerlässlich!

08.02.2020: P2P Kredite Steuern – Wie du die Zinserträge für deine Steuererklärung ermittelst

13.04.2018: Verluste aus P2P Krediten: Begradigung an der Steuerfront

22.07.2017: Alternative Besteuerung von P2P Krediten

13.02.2016: Wie du deine P2P-Gewinne versteuerst

Die alternative Besteuerung wird erwachsen

Gut drei Jahre sind seit der erstmaligen Vorstellung der „alternativen Besteuerung“ von Erträgen aus P2P-Krediten vergangen. Drei Jahre, in denen nicht nur diese junge Anlageklasse einige Umwälzungen erfahren sowie ihre erste Bewährungsprobe bestehen musste. Und dies mit durchaus zwiespältigen Ergebnissen.

Zwei Dinge sind jedoch gleichgeblieben. Zum einen ist hierzulande der Steuerspartrieb nach wie vor deutlich ausgeprägter als der Fortpflanzungstrieb! Zum anderen liebt der Bürger sein Finanzamt mit der gleichen Leidenschaft wie der Metzger den Vegetarier.

Den letztgenannten Umständen ist es auch zu verdanken, dass sich das Thema der Besteuerung von Erträgen aus P2P-Krediten ungebrochener Beliebtheit erfreut. Und insbesondere die Vertretbarkeit des alternativen im Vergleich zum konventionellen Ansatz sehr kontrovers diskutiert wurde.

Um es gleich vorwegzunehmen: Eine rechtliche Würdigung des Sachverhalts seitens der Finanzgerichtsbarkeit steht nach wie vor aus. Dafür gibt es mittlerweile Erfahrungsberichte zahlreicher Anleger, welche den alternativen Ansatz gegenüber dem Finanzamt gefahren haben. Wie bereits seinerzeit vermutet, mit unterschiedlichem Ausgang. In vielen Fällen wurde die „alternative Besteuerung“ akzeptiert, bisweilen jedoch auch abgelehnt und die Steuerschuld auf konventionelle Art und Weise berechnet.

Konventionelle Versteuerung von P2P Krediten

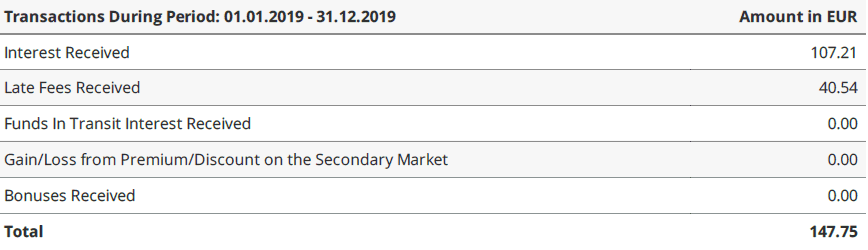

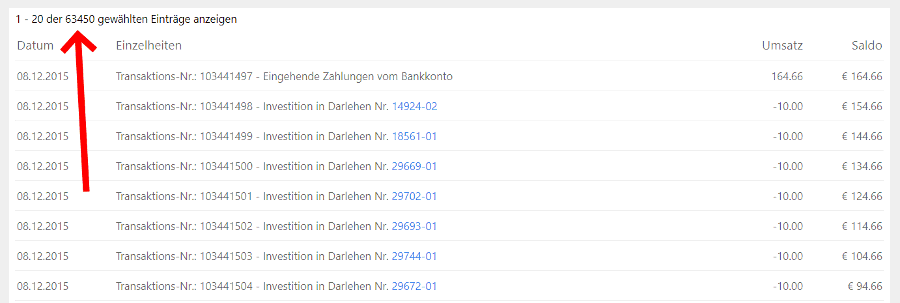

Bei der konventionellen Berechnung werden die Einkünfte aus P2P-Krediten als Zinserträge im Jahr der Einnahme versteuert. Zu diesem Zweck stellen die allermeisten Plattformen eine Zinsbescheinigung aus. Ersatzweise kann hierfür auch der Kontoauszug herangezogen werden.

Die Summe der bescheinigten Zinsen je Kalenderjahr und Plattform hat der Anleger in der Anlage KAP zur Einkommensteuererklärung einzutragen. Versteuert wird dieser Betrag dann in aller Regel pauschal mit der Abgeltungssteuer zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

Mit diesem Vorgehen machen P2P-Investoren sicherlich nichts verkehrt – schließlich zahlen sie so zu früh und indirekt auch zu viel Geld. Und daran hat sich der Fiskus seit jeher bekanntlich nicht gestört. Dieses Ergebnis ist jedenfalls dann vertretbar, wenn die deutsche Steuergesetzgebung nebst Rechtsprechung auf die technische Umsetzung von P2P-Kreditmarktplätzen projiziert wird.

Dem gegenüber steht die „alternative Besteuerung“, die zwischenzeitig sowohl mit Steuerberatern als auch Finanzbeamten diskutiert und als vertretbar eingestuft wurde. Zur Einordnung: Juristen teilen die Welt bekanntlich nicht in richtig und falsch, sondern vertretbar und nicht vertretbar.

Der Begriff “Alternative Besteuerung”

Bevor es in die Details geht, noch ein Wort zum durchaus streitbaren Begriff, an dem sich die Geister scheiden. Kritiker bemängeln zu Recht, dass es eine „alternative Besteuerung“ im engeren Wortsinn nicht gibt. Das stimmt natürlich, korrekterweise handelt es sich hierbei um einen alternativen Ansatz zu Ermittlung des steuerbaren Einkommens aus P2P-Beteiligungen bei ausländischen Plattformen ohne Lizenz als Zahlungsdienstleister. Da dieser Bandwurmbegriff offensichtlich unpraktikabel ist, wird in diesem Beitrag auf die mittlerweile ohnehin einer Marke gleich etablierte Verkürzung zurückgegriffen.

- Plutus Visa (Krypto Kreditkarte, Netflix, Amazon Prime etc. & 3% Cashback inklusive + 10$ Startguthaben, keine Kosten, Infos hier)

- Dividenden-Alarm (Unterbewertete Aktien finden, 12 Monate zahlen, 14 bekommen)

- Freedom24 (Internationaler Broker mit Zugriff auf nahezu alle Aktien weltweit + 3,88% aufs Tagesgeld –> Anleitung)

- LANDE (Besicherte Agrarkredite mit über 10% Rendite und 1 % Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver (Liquide verfügbare Anlagealternative mit 7,25 – 9,96% Rendite und 0,25% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Zufluss und wirtschaftliche Verfügungsmacht

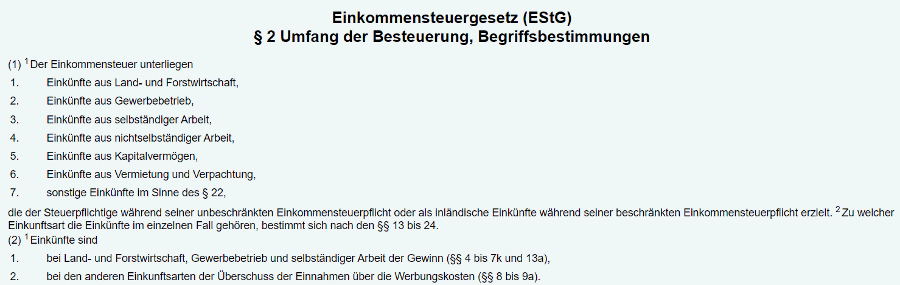

Das deutsche Einkommenssteuergesetz (EStG) kennt sieben Einkunftsarten. Eine davon sind Einkünfte aus Kapitalvermögen (§ 2 Abs. 5 EStG). Was alles zu dieser Einkunftsart gehört wird in § 20 EStG akribisch ausgeführt. Nach Abs. 7 fallen hierunter „Erträge aus sonstigen Kapitalforderungen jeder Art“, was letztlich auf Zinsen aus P2P-Krediten zutrifft, die über eine Plattform administriert werden.

Damit ist die Besteuerungsgrundlage hinsichtlich Art und Höhe der Erträge klar bestimmt. Offen bleibt die Frage der zeitlichen Zuordnung der Zinszahlungen und damit der Fälligkeit der Steuer.

Für diese und andere Zahlungen gilt im deutschen Einkommenssteuerrecht das sogenannte Zuflussprinzip (§ 11 Abs. 1 EStG). Es besagt, dass Einnahmen steuerlich dem Kalenderjahr zuzuordnen sind, in dem sie dem Steuerpflichtigen zugeflossen sind. Als zugeflossen gilt eine Einnahme, wenn der Steuerpflichtige die wirtschaftliche Verfügungsmacht hierüber erlangt hat.

Genau an dieser Nahtstelle zwischen Einkommenssteuerrecht und Finanztechnologie ist das Internet, in Anlehnung an ein bekanntes Zitat Angela Merkels, nach wie vor Neuland. Die entscheidenden Fragen lauten: Wann werden Gewinne aus P2P-Krediten zu Einnahmen? Und wann erlangt der Anleger über diese die wirtschaftliche Verfügungsmacht?

Der Zeitpunkt des wirtschaftlichen Zuflusses zählt!

Da wie bereits erwähnt eine Positionierung der Rechtsprechung zu genau diesen Fragen aussteht, muss in guter Tradition auf bestehende Gesetze, Urteile und Kommentare zur wirtschaftlichen Verfügungsmacht zurückgegriffen werden, um diese dann analog auf P2P-Kredite zu übertragen.

In durchweg jedem Fall kommt es bei der Verfügungsmacht nicht auf die rechtliche Fälligkeit an. Sondern den tatsächlichen Zugriff auf eine Geldleistung. Bei Bargeld ist dies ab dem Zeitpunkt der Übergabe, bei Überweisungen mit dem Zahlungseingang der Fall. Gleiches gilt für Dividenden-, Zins- und sonstige Kapitalertragsgutschriften.

Gemein ist allen Sachverhalten die Tatsache, dass es sich um Einnahmen handelt, die zumindest theoretisch für weitere Rechtsgeschäfte (Kaufverträge, Kreditverträge, Mietverträge etc.) eingesetzt werden könnten. Also um sogenanntes Nettogeldvermögen. In diesem Sinne bezeichnen Einnahmen den Zugang von Zahlungsmitteln.

Dies können auch Forderungen sein, die eine sogenannte „Leistung an Erfüllungs statt“ ermöglichen. Hierzu zählen beispielsweise Guthaben auf dem Girokonto (Buch- oder Giralgeld). Diese sind zwar kein gesetzliches Zahlungsmittel, aber werden im Geschäftsverkehr an Stelle von Bargeld allgemein akzeptiert. Als liquiditätsnahes Buchgeld gehören auch Gutschriften auf Spar-, Termin- oder sonstige Geldkonten zum Nettogeldvermögen.

Letztendlich orientiert sich die Jurisprudenz hier an den sogenannten Geldmengenaggregaten, wie sie beispielsweise die Europäische Zentralbank (M0, M1, M2) definiert. Unabhängig vom Grad der Liquidität ist diese ferner immer Folge einer Buchung auf einem individuellen Konto, auf das der Zugriff des rechtmäßigen Eigentümers auch nicht verweigert werden darf.

Zwischenfazit zur Besteuerung von P2P Krediten

Der Zufluss steuerpflichtiger Einnahmen ist an drei Voraussetzungen geknüpft:

- Einen tatsächlichen Zugriff

- Das Vorhandensein von Nettogeldvermögen

- Die Verknüpfung beider Größen mit einem (Buch-)Geldkonto.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Die Architektur von P2P Krediten

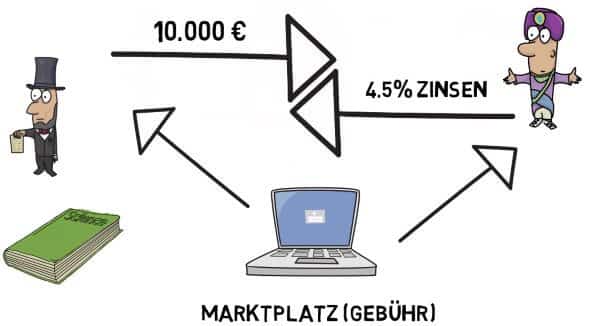

Wechseln wir nunmehr die Perspektive und betrachten die finanzielle Architektur einer typischen P2P-Plattform. Wie eingangs erwähnt gelten die folgenden Betrachtungen ausschließlich für ausländische Plattformen ohne Zahlungsanbieterlizenz (Begründung folgt). Dabei kommt es übrigens nicht darauf an, ob der Plattformbetreiber selbst Kredite vergibt oder diejenigen angegliederter Darlehensanbahner vermittelt.

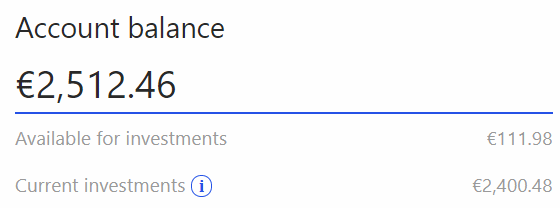

Im Rahmen der Anmeldung müssen sich potenzielle Anleger mit ihren persönlichen Daten registrieren sowie ihre Identität nachweisen. Anschließend erfolgt die Zuweisung eines Accounts mit personenbezogener Nummer durch den Plattformbetreiber. Nach Freischaltung können Anleger unter Angabe ihrer Accountnummer (im Feld „Verwendungszweck“ des Überweisungsträgers) Überweisungen auf das Bankkonto der Plattform vornehmen.

Die erste Überweisung dient dabei in aller Regel auch als Referenzkonto für ein- und ausgehende Zahlungen. Geldeingänge werden entsprechend den Vorgaben des Anlegers direkt oder indirekt in verfügbare Kredite (mit-)investiert.

Gleiches gilt umgekehrt auch für Zins und Tilgung. Diese gehen auf das Konto des Betreibers ein und werden anteilig dem Account des Anlegers zugeordnet. Möchte dieser Geld von der Plattform abziehen, muss er die Auszahlung beim Plattformbetreiber beantragen. Diese erfolgt dann vom Bankkonto des Betreibers auf das Referenzkonto des Anlegers.

Ausländisches Fintech trifft deutsches Steuerrecht

Wie ist diese Finanzarchitektur im Hinblick auf die drei Kriterien zu beurteilen, die den Zufluss steuerpflichtiger Einnahmen definieren? Zum einen ist bereits der tatsächliche Zugriff nicht gegeben. Vom Zeitpunkt der Einzahlung bis zu dem der Rückzahlung auf das Girokonto des Anlegers ist das Geld dem Zugriff der Investoren vielmehr sogar entzogen.

Tatsächlich hat der Plattformbetreiber die alleinige wirtschaftliche Verfügungsmacht über sämtliche Mittel – sonst könnte er es ja auch gar nicht kreditieren. Das gilt natürlich auch für Zins und Tilgung, die ebenfalls an die Plattform und eben nicht den Anleger fließen.

Zum zweiten erhöhen aus genau diesem Grund die Zinszahlungen des Kreditnehmers auch nicht das Nettogeldvermögen des Anlegers. Er erwirbt weder Bargeld noch Buchgeld sondern lediglich eine Forderung auf Buchgeld gegen den Plattformbetreiber. In keinem Fall kann er den Betrag auf dem Plattformaccount für Rechtsgeschäfte und als Zahlungsmittel nutzen.

Die mangelnde Liquidität ist dabei drittens auf den Umstand zurückzuführen, dass es sich beim Account eben nicht um ein Geldkonto handelt. Der Account ist allein eine Echtzeitberechnung. Sie informiert darüber, welcher Anteil am Vermögen der Plattform dem jeweiligen Anleger zusteht. Es handelt sich hierbei lediglich um den Eintrag in einer Datenbank, bestenfalls also ein rein virtuelles Metakonto.

Dieses ist qualitativ keineswegs mit dem Buchgeldkonto eines Finanzinstituts vergleichbar. So werden Zinsen immer nur „gezeigt“, aber eben nicht gezahlt. Rechtlich betrachtet gewähren Anleger der Plattform also ein unbesichertes Privatdarlehen. Ob diesem „Frontend“ auch ein „Backend“, sprich ein Kreditportfolio, gegenübersteht, kann spätestens seit den Leistungsstörungen der Plattformen Envestio und Kuetzal Ende 2019 mit einem Fragezeichen versehen werden.

Solange das einmal eingezahlte Geld beim Plattformbetreiber verbleibt, dürfte es sich demnach bei Zinsen auf P2P-Kredite nicht um steuerpflichtiges Einkommen handeln. Die Steuerpflicht wird vielmehr erst dann ausgelöst, wenn ein beantragter Auszahlungsbetrag auf dem Referenzkonto des Anlegers eingegangen ist.

Es gibt aber Ausnahmen

Anders sieht es übrigens aus, sobald die Plattform über eine Zahlungsanbieterlizenz verfügt und die Accounts der Investoren als IBAN-Konten geführt werden. Diese sind bankenrechtlich einem Giro- oder Geldkonto gleichgestellt und unterliegen somit zumindest innerhalb der Europäischen Union (EU) auch der gesetzlichen Einlagensicherung. In diesem Fall löst dann auch der Eingang der Zinsgutschriften auf dem IBAN-Konto des Investors den Zufluss sowie die Verfügungsmacht aus.

Ein Beispiel hierfür ist die litauische Plattform NeoFinance. Eine andere Frage ist natürlich, ob die Einlagensicherungssysteme ausgewählter Länder im Fall einer Pleite die Anleger vollständig und zügig entschädigen können und wollen. Im Fall einer bulgarischen Bank begann das Entschädigungsverfahren beispielsweise erst sechs Monate nach der Insolvenz und nur auf Druck der EU-Kommission.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

Ein stichhaltiges Gegenargument

Nun könnte jedoch ein stichhaltiger Einwand gegen obige Darlegung ins Feld geführt werden. Tatsächlich gehört es seit 1968 zur ständigen Rechtsprechung, sprich der gelebten Praxis des Bundesgerichtshofs (BGH), die wirtschaftliche Verfügungsmacht nicht nur an den tatsächlichen „Erfolg“ (sprich die empfangene Zahlung). Sondern auch an die Möglichkeit, „den Leistungserfolg herbeizuführen“ anzuknüpfen.

So hat die höchste zivilrechtliche Instanz beispielsweise verfügt, dass bereits der Empfang eines Schecks den Zufluss des entsprechenden Geldbetrags auslöst und nicht erst dessen Einlösung („Scheckurteil“). Gleiches gilt für bestimmte Zahlungsansprüche. Beispielsweise stehen gelassene oder reinvestierte Zinsen sowie temporär zurückbehaltene Provisionen.

Wenn hierin „nicht nur das buchmäßige Festhalten einer Schuldverpflichtung zu sehen ist, sondern darüber hinaus zum Ausdruck gebracht wird, dass der Betrag dem Berechtigten von nun an zur Verwendung zur Verfügung steht“. Voraussetzung hierfür ist eine entsprechende Vereinbarung zwischen beiden Parteien. Der Gläubiger muss ferner zumindest theoretisch in der Lage (gewesen) sein, die Zahlung „ohne weiteres Zutun des im Übrigen leistungsbereiten und leistungsfähigen Schuldners herbeizuführen“.

Über diesen Umweg könnten die „gezeigten“ Zinsen aus P2P-Krediten auf den ersten Blick tatsächlich eine Steuerpflicht auslösen. Nun hat aber der BFH in einem weiteren Grundsatzurteil zum „buchmäßigen Festhalten einer Schuldverpflichtung“ bestimmt, dass der Schuldner in derartigen Fällen „den für die Zahlung vorgesehenen Betrag von seinem Vermögen so separiert, dass der Gläubiger den Betrag ohne weiteres abholen, abrufen oder verrechnen kann. Eine derartige Separation wird regelmäßig dadurch vollzogen, dass der Schuldner den Betrag auf einem für den Gläubiger gesondert geführten Konto gutschreibt (Geschäftsfreundekonto, Verrechnungskonto, Kontokorrentkonto usw.).“

Diese Forderungen spiegeln sich nun aber definitiv nicht in der digitalen Realität wider: Die Finanzarchitektur von P2P-Plattformen sieht gerade keine Separation vor. Ganz im Gegenteil laufen sämtliche Zahlungseingänge und Zahlungsausgänge ausschließlich über das Geschäftskonto des Plattformbetreibers.

Alles läuft über eine zentrale Stelle

Nur der fortschreitenden Digitalisierung ist es zu verdanken, dass diese massenhaft über eine parallel geführte Datenbank und nicht über gesondert geführte Konten administriert und zugeordnet werden können. Sie allein ermöglicht das Geschäftsmodell der P2P-Plattformen, dem ein „buchmäßiges Festhalten“ gemäß BFH-Urteil die Grundlage entziehen würde.

Der Anleger befindet sich hier also im Gegensatz zu konventionellen (Bank-)Kontensystemen ganz klar außerhalb des Zahlungs- und Verrechnungssystems. Aus dem Grund kann er Zahlungen auch nicht „ohne weiteres abholen“. Vielmehr muss er hierfür einen Antrag stellen. Erst nach Prüfung durch den Betreiber erfolgen die Freigabe und Auslösung der Zahlung. Genau daran lassen die betreffenden Plattformen auch keinerlei Zweifel aufkommen, wie die automatisierten Antworten auf Auszahlungswünsche verdeutlichen:

- „Wir haben Ihren Antrag zur Auszahlung erhalten. Sobald die Mittel auf Ihr Bankkonto überwiesen werden, erhalten Sie eine Bestätigungs-E-Mail.“

- „Bitte beachten Sie, dass wir zweimal täglich an allen estnischen Arbeitstagen Kontozahlungen bearbeiten. Aufgrund der durch den einheitlichen europäischen Zahlungsraum eingeführten Beschränkungen kann es jedoch vorkommen, dass Ihre Bank bis zu drei Tage benötigt, um die Zahlung abzuwickeln und auf Ihrem Konto zu verbuchen.“

- „Your withdrawal request is being processed! Your withdrawal will be checked by our administrator and you will get an email notification when your funds are released to your bank account.“

- „Ihre Auszahlungsanforderung wurde angenommen und wird innerhalb von 2 Werktagen bearbeitet“

- „We have received your withdrawal request. We will process it shortly.“

Auch dies spricht klar gegen eine wirtschaftliche Verfügungsmacht seitens der Anleger, zumal Auszahlungswünsche selbstverständlich nur dann realisiert werden können, wenn die Plattform erstens selbst über die entsprechende Liquidität verfügt und zweitens auch auf ihr Geschäftskonto zugreifen kann. Beispielsweise war Ersteres im Zuge des Shutdown-Crashs bei Bondora zeitweise nicht gegeben (zur Bondora Anleitung), Zweiteres führte nach eigenen Angaben dazu, dass die Plattform Grupeer seit März 2020 „dicht“ ist.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Bonität und Vermögensmehrung

Für diese Auffassung sprechen zudem die Ausführungen des BFH im bereits erwähnten „Scheckurteil“. Zur Demonstration des Zuflussprinzips hebt dieser exemplarisch auf den Unterschied zwischen Scheck und Wechsel ab: „Im Gegensatz zum Scheck, der dem Zahlungsverkehr dient, ist der Wechsel ein Kreditmittel.

Der Wechselbetrag ist regelmäßig nicht auf Sicht, sondern erst zu einem bestimmten, oft mehrere Monate entfernt liegenden Zeitpunkt zu zahlen. Hier ist es gerechtfertigt (auch zur Vermeidung der schwierigen Frage der Bonität der Wechselbeteiligten […]), frühestens bei Diskontierung des Wechsels eine Verfügungsmacht über die Wechselsumme und damit einen Zufluss dieser Summe zu bejahen.

Diese Schwierigkeiten ergeben sich bei dem regelmäßig innerhalb kurzer Frist vorzulegenden Scheck […] nicht.“ Neben dem Liquiditätsgrad betont das Gericht die Bedeutung der Bonität des Schuldners, auf hiesige Betrachtung übertragen des Plattformbetreibers. Wie es um diese steht, sei mal dahingestellt. Zumal in einem Land wie beispielsweise Lettland, dessen Einlagensicherung für reguläre Banken von der Stiftung Warentest bezweifelt wird.

Tatsächlich sind Liquidität und Bonität die Damoklesschwerter, welche permanent über jeder Investition schweben. Und dies gibt immer wieder Anlass zu Ängsten, Sorgen und Nöten der Anleger, wie das in jüngerer Zeit schlagend gewordene Plattformrisiko demonstriert.

Dies gilt insbesondere für ausländische Betreiber, die zudem noch einer fremden, eventuell nicht ganz so durchsetzungsstarken Jurisdiktion unterstehen. In diesem Zusammenhang schadet es Anlegern übrigens nicht, die Bilanzen der P2P-Plattformen zu studieren, sofern sie denn verfügbar sind. Deren Liquiditätspolster ist meist dünn und selbstverständlich unmittelbar von den Zahlungen der Kreditnehmer respektive Kreditanbahner abhängig.

Weitere Urteile

Ein weiteres Urteil jüngeren Datums, diesmal des Finanzgerichts Köln, stützt diese Auffassung. Bezeichnenderweise hatten die Richter in diesem Fall über den Status von Scheinzinsen zu urteilen. Im Jahr 2002 entschieden sie, dass „keine Vermögensmehrung im Sinne einer objektiven Bereicherung bei dem Darlehensgläubiger gegeben ist“, wenn keine Gutschrift der Zinsen auf einem Darlehenskonto – ein Darlehenskonto ist ein „debitorisch geführtes Bankkonto“ – erfolgt ist. Und nicht feststeht, dass der Schuldner zum Fälligkeitszeitpunkt zur Zahlung der Zinsen fähig und bereit war.

Auch dies ist bei P2P-Kreditbeteiligungen aufgrund der oben skizzierten Plattformarchitektur nun regelmäßig der Fall. Ein schlichter, automatisierter Datenbankeintrag kann kaum eine „Vermögensvermehrung im Sinne einer objektiven Bereicherung darstellen“. Und Darlehenskonten werden ohne Zahlungsanbieterlizenz in der Regel nicht geführt.

Aber gibt es nicht auch Urteile deutscher Gerichte, die eine Steuerpflicht von Scheingewinnen aus Schneeballsystemen bejahen? Das stimmt, die gibt es. So entschied beispielsweise der BFH am 11. April 2014, dass Gutschriften aus Schnellballsystemen zu Einnahmen aus Kapitalvermögen führen können. Allerdings weicht der Fall in ganz wesentlichen Punkten von den hier skizzierten Parametern ab.

So kam der Anbieter des Schneeballsystems Auszahlungsanträgen der Anleger zunächst regelmäßig entgegen und überwies die scheinbaren Erträge anstandslos auf deren Girokonten. Im weiteren Verlauf ging er dann dazu über, die Anleger telefonisch zur Wiederanlage der fälligen Erträge ohne Auszahlung zu überreden, teils mit Erfolg, teils ohne. Und genau aus diesem Grund bejahte das Gericht schließlich deren Steuerpflicht. Übertragen auf P2P-Plattformen könnte das Urteil dann zur Anwendung kommen, wenn diese sämtliche Zinsgutschriften standardmäßig auf Giro- beziehungsweise Bankkonten der Anleger überweisen würden. Genau das ist aber nicht der Fall.

Tritt jetzt der größten deutschen P2P Community auf Facebook bei! Diskutiere mit mehr als 5000 anderen Investoren und auch den Plattformen über deine Erfahrungen und profitiere vom Schwarmwissen.

Der alternative Ansatz in der Praxis

Nun soll noch erörtert werden, wie Einkünfte aus P2P-Krediten nach der alternativen Besteuerung versteuert gehören. Dies erfolgt analog zu Entnahmen aus einer Investment- oder Versicherungspolice. Hierbei werden Auszahlungen mit ihrem Ertragsanteil besteuert, das heißt den auf den Auszahlungsbetrag entfallenden anteiligen Gewinn am zurechenbaren Vermögen.

Hierzu ein Beispiel: Ein Anleger zahlt 1.000 Euro in eine Police ein. Die Rendite nach 12 Monaten beträgt acht Prozent, das in der Police gebundene Vermögen demnach 1.080 Euro. Der Ertragsanteil beläuft sich gerundet auf 7,4 Prozent (80 Euro Rendite geteilt durch 1.080 Euro Vermögen). Von den 1.080 Euro lässt sich der Investor umgehend 100 Euro auszahlen. Der in dieser Summe enthaltene Ertragsanteil beläuft sich entsprechend auf 7,4 Prozent von 100, also 7,40 Euro. Diese müsste der Investor als Einkünfte aus Kapitalvermögen deklarieren.

Beispielrechnungen

Wie berechnet sich der Ertragsanteil bei einer Anlage in P2P-Krediten? Ist das angesichts zahlreicherer und unterschiedlich hoher Ein- und Auszahlungen nicht ziemlich kompliziert? Keineswegs, wie folgendes Beispiel belegt:

Angenommen, ein Anleger ist im Januar 2017 zunächst mit 200 Euro Ersteinlage bei einer ausländischen P2P-Plattform eingestiegen. Von Februar bis November 2017 stockt er die Summe monatlich um 100 Euro auf, im Dezember überweist er einmalig 800 Euro. Zudem sind dem Nutzerkonto im Laufe des Jahres 90 Euro Zinsen gutgeschrieben worden. Anfang 2018 erhöht er seine Investition um weitere 1.000 Euro. Bis Mitte 2018 fließen ihm Zinsen in Höhe von 190 Euro zu. Stand des Nutzerkontos am 30.06.2018 vor Auszahlung:

- Summe Einzahlungen: 3.000 Euro

- Summe Zinsen: 280 Euro

- Summe Kapital: 3.280 Euro

Zu diesem Zeitpunkt beschließt der Anleger, sich insgesamt 1.000 Euro auszahlen zu lassen, um das Geld anderweitig zu investieren. Dies zieht folgende Berechnung nach sich:

- Höhe der Auszahlung: 1.000 Euro

- Zinsanteil: 280 Euro / 3.280 Euro = 8,54 Prozent

- Ertragsanteil: 1.000 Euro * 8,54 Prozent = 85,40 Euro

- Kapitalrückzahlung: 1.000 Euro – 85,40 Euro = 914,60 Euro

Die ausgezahlten 1.000 Euro setzen sich demnach aus 914,60 Euro Rückzahlung des eingebrachten Kapitals und aus 85,40 Euro Zinserträgen zusammen. Die 85,40 Euro sind dann 2019 als Einkünfte aus Kapitalvermögen des Jahres 2018 zu deklarieren. Stand des Nutzerkontos am 30.06.2018 nach Auszahlung:

- Summe Einzahlungen: 3.000 Euro – 914,60 Euro = 2.085,40 Euro

- Summe Zinsen: 280 Euro – 85,40 Euro = 194,60 Euro

- Summe Kapital: 3.280 Euro – 1.000 Euro = 2.280 Euro

Den Rest des Jahres lässt der Anleger seine Investition unangetastet. Ende 2018 stockt er diese nochmal um 500 Euro auf, zwischenzeitig konnte er weitere 140 Euro an Zinsen verbuchen. Bis Ende 2019 erfolgen keinerlei weitere Ein- und Auszahlungen, an Zinsen fließen dem Anleger 350 Euro zu. Stand des Nutzerkontos am 30.12.2019 vor Auszahlung:

- Summe Einzahlungen: 2.585,40 Euro

- Summe Zinsen: 684,60 Euro

- Summe Kapital: 3.270,00 Euro

Am Jahresende entschließt sich der Anleger, 2.000 Euro abzuziehen. Diesmal sieht die Berechnung wie folgt aus:

- Höhe der Auszahlung: 2.000 Euro

- Zinsanteil: 684,60 Euro / 3.270,00 Euro = 20,94 Prozent

- Ertragsanteil: 2.000 Euro * 20,94 Prozent = 418,80 Euro

- Kapitalrückzahlung: 2.000 Euro – 418,80 Euro = 1.581,20 Euro

Die ausgezahlten 2.000 Euro setzen sich diesmal aus einer Kapitalrückzahlung in Höhe von 1.581,20 Euro sowie 418,80 Euro Zinserträgen zusammen. Letztere sind 2020 als Einkünfte aus Kapitalvermögen des Jahres 2019 zu deklarieren. Stand des Nutzerkontos am 30.12.2019 nach Auszahlung:

- Summe Einzahlungen: 2.585,40 Euro – 1.581,20 Euro = 1004,20 Euro

- Summe Zinsen: 684,60 Euro – 418,80 Euro = 265,80 Euro

- Summe Kapital: 3.270,00 Euro – 2.000 Euro = 1.270,00 Euro

Löst der Anleger nun am 01.01.2020 sein Nutzerkonto auf, erhält er sein gesamtes Kapital in Höhe von 1.270,00 Euro gut geschrieben. Dieses setzt sich aus 1.004,20 Euro Kapitalrückzahlung und 265,80 Euro Zinsen zusammen. Die Zinsen muss er dann im Jahr 2021 als Einkünfte aus Kapitalvermögen deklarieren.

Somit sind dann sämtliche Zinserträge (die Früchte) erfasst und versteuert worden, während die Einlage (der Stamm) ungeschmälert zurückgeflossen ist. Nachweisen lassen sich die Zahlen in aller Regel übrigens relativ einfach über den jeweiligen Kontoauszug.

Wer ist am Ende eigentlich der Sieger?

Jetzt noch eine spannende Frage: Wer profitiert von der alternativen im Gegensatz zur konventionellen Besteuerung? Die verblüffende Antwort: Sowohl der Anleger als auch das Finanzamt! Dieses Paradoxon lässt sich ebenfalls am besten anhand eines Beispiels demonstrieren. Hierzu betrachten wir zwei Anleger. Beide investieren einmalig 1.000 Euro auf der gleichen P2P-Plattform. Sie erwirtschaften dort durchgehend eine Rendite von 12 Prozent pro Jahr.

Dank der Rückkaufgarantie fällt auch kein Darlehen aus. Sämtliche Erträge werden wieder angelegt. Der einzige Unterschied: Anleger A versteuert seine Erträge nach konventioneller Art, Anleger B nach dem alternativen Ansatz. Das heißt: A zahlt auf die jährlich „gezeigten“ Zinsansprüche vor Wiederanlage 26,375 Prozent Abgeltungssteuer inklusive Solidaritätszuschlag. Anleger B zahlt diese erst am Ende der 10 Jahre, nachdem er sich sein gesamtes Guthaben auf sein Referenzkonto hat überweisen lassen.

| Parameter | Anleger A | Anleger B |

| Einmalanlage | 1.000,00 EUR | 1.000,00 EUR |

| Zinsatz | 12 Prozent | 12 Prozent |

| Laufzeit | 10 Jahre | 10 Jahre |

| Endvermögen | 2.331,77 EUR | 2.550,43 EUR |

| Steuerbelastung | 477,09 EUR | 555,42 EUR |

| Vermögensdifferenz | – | +9,38% |

| Steuerdifferenz | – | +14,22% |

Das Ergebnis

Gut neun Prozent mehr für den Anleger und 14 Prozent mehr für das Finanzamt – wie kommt dieses der Intuition widersprechende Ergebnis zustande? Ganz einfach: Der Ertrag von Anleger B wird nicht um 26,375 Prozent pro Jahr geschmälert. Das heißt dieser, Anleger A nicht zur Verfügung stehende Betrag wird reinvestiert und erwirtschaftet selbst wiederum Erträge, die A nicht erzielen kann. Allein die endfälligen Steuern auf diese Zusatzerträge überkompensieren den Betrag, den A über die Zeit an das Finanzamt zahlt.

Das Steuerparadoxon macht dabei auch die langfristig drastischen Opportunitätskosten selbst moderater Steuersätze deutlich. Was das für die private wie unternehmerische Kapitalbildung innerhalb einer Volkswirtschaft bedeutet, mag sich ein jeder selbst ausrechnen.

Eine korrekte Rechnung darf natürlich nicht außer Acht lassen, dass im Fall B der Fiskus theoretisch entgangene Zinsen (oder realistischer: Zinsen für eine erforderliche Brückenfinanzierung) geltend machen könnte. Schließlich macht es einen Unterschied, ob 455,79 Euro über 10 Jahre verteilt oder 526,46 Euro auf einen Schlag am Ende dieser Periode zufließen.

Diese Zinskosten liegen aktuell jedoch deutlich unter null. So beläuft sich die Rendite 10-jähriger Bundesanleihen Ende August 2020 bei minus 0,4 Prozent per annum. Erst bei einem Kalkulationszinssatz von mehr als 3,9 Prozent pro Jahr und ansonsten gleichen Rahmenbedingungen stünde sich der Gläubiger bei der konventionellen Besteuerung besser.

Genau diese Rahmenbedingungen dürften sich allerdings im Fall eines so deutlichen Zinsanstiegs aller Wahrscheinlichkeit nach auch auf P2P-Kredite auswirken und die entsprechenden Renditeforderungen nach oben treiben. Schließlich spiegelt dieser Anstieg ja nichts anderes als Entwertungsrisiken wider, sei es durch Zahlungsausfall oder Inflation.

Kennst du schon meine Facebookseite? Wenn nicht, abonniere sie hier und ich informiere dich regelmäßig über interessante Neuigkeiten!

Fazit zur alternativen Besteuerung von P2P Krediten

Folgt man der hier vertretenen Auffassung, wird ein steuerrechtlich relevanter Vorgang erst dann ausgelöst, wenn eine beantragte Auszahlung auf dem Referenzkonto des Anlegers gutgeschrieben wird. Vorher nicht. Die auf dem Account vermerkten Zinsansprüche stellen hingegen (noch) keine Einkünfte aus Kapitalvermögen dar.

Dies ist insofern von praktischer Relevanz, da langjährige Anleger untergegangener oder illiquider Plattformen im ungünstigsten Fall Steuern auf gezeigte, nun nicht mehr zu realisierende Zinsen gezahlt haben. Zudem sollten Investoren davon ausgehen, dass die nächste Pleite oder Schließung einer ausländischen Plattform vermutlich nur eine Frage der Zeit ist.

Sehr wahrscheinlich verlorenes Geld im Grupeer Account, bei konventioneller Versteuerung doppelt ärgerlich!

Natürlich haftet diesem Fazit eine spekulative Note an. Das kann mangels höchstrichterlicher Urteile, die den hier besprochenen Kontext abdecken, auch nicht anders sein. Bis diese vorliegen, dürften Stand heute nach wie vor noch einige Jahre vergehen. Wie die dann zuständigen Richter entscheiden und ob sie sich an den für die „analoge“ Finanzwelt erlassenen Leitlinien orientieren, lässt sich nicht seriös prognostizieren, zumal es erfahrungsgemäß immer auch auf die Besetzung der Gremien ankommt. Einmal mehr gilt: Vor Gericht und auf hoher See sind wir in Gottes Hand!

Bis dato sind P2P-Anleger in Puncto korrekter Besteuerung auf Analogieschlüsse zu bestehenden Referenzurteilen angewiesen. Zumindest sollten obige Ausführungen ausreichen, die steuerbaren Erträge aus P2P-Krediten vertretbar zu ermitteln und im Rahmen der Steuererklärung anzugeben.

Selbst bei einer gegenteiligen Auffassung der Finanzbehörden sollte damit weder der Tatbestand der Steuerverkürzung und erst recht nicht derjenige der Steuerhinterziehung erfüllt sein. Dazu bedarf es einer fahrlässig beziehungsweise vorsätzlich pflichtwidrigen Sorgfaltsverletzung, welche bei vollständiger Dokumentation und schlüssiger Herleitung der Angaben auszuschließen ist.

Wie denkst du über die alternative Besteuerung von P2P Krediten? Welche Variante ist die richtige? Schreib es jetzt in die Kommentare!

Der alternative Besteuerung auf dem Prüfstand

Die alternative Besteuerung von P2P Krediten wurde übrigens auch schon von einem Steuerberater geprüft. Roland Elias von SteuernMitKopf hat sich das Konzept ebenfalls mal genauer angeschaut.

Alternative Besteuerung von P2P Krediten – Das Video

Beitragsbild: pixabay.com @ Webandi (Creative Commons CCO)

FAQ Alternative Besteuerung – Die 5 meist gestellten Fragen

✅ Was ist die alternative Besteuerung?

Bei der alternativen Besteuerung von P2P Krediten wird nur der Zinsanteil versteuert, der wirklich auf deinem Bankkonto eingeht.

✅ Wer bekommt am Ende mehr Geld, ich oder das Finanzamt?

Das ist das Tolle an der Sache. Beide Parteien profitieren. Im Artikel findest du eine Berechnung dazu.

✅ Ist die alternative Besteuerung Steuerhinterziehung?

Nein, denn alle Argumente zur Versteuerung auf diese Art und Weise sind schlüssig und können mit dem Finanzamt diskutiert werden.

✅ Funktioniert die Alternative Besteuerung bei jeder P2P Plattform?

Nein, P2P Plattformen mit einem getrennten IBAN Account für dich (wie z.B. Neo Finance), kommen hierfür nicht in Frage.

✅ Ist der Erfolg beim Finanzamt garantiert?

Nein, jede Steuererklärung und jeder Sachbearbeiter ist individuell.

Über den Autor

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- TWINO Erfahrungen / TWINO Anmeldung* (20 EUR geschenkt ab 100 EUR Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- HeavyFinance Erfahrungen / HeavyFinance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- LANDE Erfahrungen / LANDE Anmeldung* (1,0 % Cashback nach 180 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Lendermarket Erfahrungen / Lendermarket Anmeldung* (1,0% Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 21 Tagen!)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Estateguru Erfahrungen / Estateguru Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,25 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Mintos Erfahrungen / Mintos Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Axiafunder Erfahrungen / Axiafunder Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Hi,

gibt es denn wirklich Kriterien, wie man feststellen kann ob auf einer Plattform die alternative Versteuerung angewendet werden kann und wann nicht?

Am Beispiel Mintos: woran kann ich nun erkennen, dass Mintos wirklich getrennte Konten für mich eingeführt hat? Eine eigene IBAN habe ich nicht erhalten, Einzahlungen würde ich immer noch auf ein Konto von “Mintos Marketplace AS” vornehmen, Auszahlungen erhalte ich weiterhin nach einem Auszahlungsantrag vom “Mintos Marketplace AS” Konto.

Und: Voll ausgeschrieben heisst das ja “alternativer Ansatz zu Ermittlung des steuerbaren Einkommens aus P2P-Beteiligungen bei ausländischen Plattformen ohne Lizenz als Zahlungsdienstleister”. Bedeutet die IBF-Lizenz nun, dass Mintos eine Lizenz als Zahlungsdienstleister erhalten hat?

Zur Vollständigkeit: ich sitze noch auf einem Restbestand von “klassischen” Krediten bei Mintos und habe nie in eine “neue” Notes investiert. Hat der Erhalt der IBF-Lizenz dazu geführt, dass auch die klassischen Kredite nicht mehr alternativ zu versteuern sind obwohl das in der Vergangenheit zutreffend war?

Danke!

Hi Hanni,

einzig die Regulierung oder Lizenzen. Bei einer unregulierten Plattform kannst du nicht von einer Kontentrennung ausgehen. Bei einer regulierten schon, da das eine der Vorgaben ist. Das beantwortet auch deine Frage über Mintos 😉 Die haben zu 100% getrennte Konten. Ich würde also sagen: ja, du musst alles regulär versteuern. (keine Steuerberatung)

Hi Lars,

danke für deine Rückmeldung. Dann anders herum gefragt: im Rahmen der Lizensierung hat Mintos nachgewiesen, dass Kundengelder separat geführt werden und dies unter anderem durch technische Maßnahmen auch sichergestellt (u.a. durch Reconcillations). Aber: muss eine Firma denn zwingend die Lizenzierung durchlaufen um Kundengelder separat zu verwahren oder könnte eine Firma nicht analog zu Mintos technisch alle Maßnahmen durchführen und trotzdem auf die Lizenz verzichten? Dann steht der gesamte Ansatz der alternativen Versteuerung doch auf wackligen Füßen weil der Ansatz darauf beruht, anzunehmen, dass die Kunden-Gelder nicht ausreichend getrennt geführt werden obwohl es ggfs. doch der Fall ist.

Natürlich steht diese Versteuerung auf wackligen Füßen. Aber solange es hier keine eindeutige Rechtsprechung gibt und die Plattformen nicht klar nachweisen können, dass es sich nur um Datenbank-Einträge handelt, geht das durchaus gut. Es gilt aber immer dies individuell mit dem Finanzamt abzuklären.

Hi Lars,

ich bin wieder mal über diese Seite gestolpert, nachdem ich nun seit einer Weile erfolgreich das alternative Verfahren im Einverständnis des Finanzamts anwende. Nun ist mir jedoch aufgefallen, dass bei Mintos automatisch 10% bzw 20% “Witholding Tax” abgeführt werden und es scheint nicht möglich zu sein, diesen Wert auf 0% zu senken.

Wie gehst du damit um? Hierdurch gehen ja auch die Zinsenzinseffekte verloren beim Besparen und der Vorteil der alternativen Besteuerung ist somit dahin?

Hängt das evtl damit zusammen, dass Mintos inzw eine IBF Lizenz hat? Kannst du vielleicht einen kurzen Überblick geben, welche Plattformen sich deiner Meinung nach aktuell überhaupt noch zur alt. Besteuerung eignen und welche definitiv nicht?

Vielen Dank!

Hi Valentin,

die alternative Versteuerung ist bei Mintos im Grunde nicht mehr möglich, da die Plattform nun reguliert ist (wie du richtig vermutet hast). Dadurch fällt die Grundlage dafür weg. Es gibt auch einen Überblick dazu, den findest du hier.