Mein P2P Kredite Regelwerk

In unserer Community gibt es immer wieder Diskussionen über ein P2P Kredite Regelwerk an das man sich halten kann. Gerade Anfängern fehlt oft der rote Faden und auch ich habe 2015 recht planlos angefangen in P2P Kredite zu investieren. Zu neu war die Anlageklasse und die Plattformen als dass es Sinn gemacht hätte, sich hier irgendwelche Regeln zu setzen. Ebenso war mein Portfolio noch deutlich kleiner und ich musste mir um ein paar Euro im Verlustfall keine großen Sorgen machen.

Heute, 8 Jahre später sieht es anders aus. Mit den Jahren sind immer mehr “Richtlinien” in mein Portfolio gewandert, um die Stabilität zu erhöhen und Verlustjahre wenn möglich vollständig zu vermeiden. Mit Erfolg bisher, denn ich hatte noch nie ein Jahr mit negativer Rendite. Im folgenden Beitrag findest du mein persönliches P2P Kredite Regelwerk an das ich mich größtenteils halte oder darauf hin arbeite. Beachte bitte, dass dieses immer wieder erweitert oder verändert werden kann, wenn ich es für nötig erachte. Für dich soll es eine Hilfe und ein Denkanstoß sein, dein P2P Investment im Sinne deines gesamten Portfolios einzubauen und klare Ziele zu verfolgen.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Wozu braucht man ein Regelwerk und was steckt drin?

Immer wieder höre ich die Frage, wozu ein Regelwerk eigentlich notwendig ist. Planlose Investoren beantworten sich diese Frage meist selbst, wenn es stressig am Finanzmarkt wird (Shutdown-Crash, Kriegsbeginn in der Ukraine etc.) und Fehler gemacht werden. Hier mal 9 Punkte, die in einem Regelwerk ganz allgemein enthalten sein können, aber nicht müssen.

- Definition der Anlageziele, d.h. was der Investor durch Investitionen erreichen möchte (z.B. Kapitalerhalt, Ertragsmaximierung, Diversifikation).

- Festlegung der Anlagestrategie, d.h. wie der Investor beabsichtigt, die Anlageziele zu erreichen (z.B. Auswahl von Anlageklassen, Allokation von Kapital).

- Definition der Risikotoleranz und Festlegung von Regeln zur Risikokontrolle (z.B. maximale Verlustgrenzen, Diversifikation).

- Festlegung der Anlageklassen, in die investiert werden darf (z.B. Aktien, Anleihen, Immobilien, Rohstoffe).

- Festlegung des Anlageprozesses, d.h. wie Investitionsentscheidungen getroffen werden sollen (z.B. Fundamentalanalyse, technische Analyse etc.).

- Fixierung der Asset-Allokation, d.h. wie das Kapital zwischen den verschiedenen Anlageklassen aufgeteilt wird.

- Festlegung der Regeln zur Portfoliokonstruktion, d.h. wie Anlagen innerhalb jeder Anlageklasse ausgewählt und gewichtet werden.

- Definition der Regeln zur Überwachung der Performance des Portfolios und zur Durchführung von Rebalancing, um sicherzustellen, dass das Portfolio den definierten Zielen und Risikotoleranzen entspricht.

- Definition der zulässigen Gebühren und Kosten, die mit dem Investmentprozess verbunden sind.

Betrachte es einfach als Art “Leitplanke”, damit du nicht vom Weg abkommst. Ich selbst habe für jede Anlageklasse mein eigenes Regelwerk ausgehend von diesen Regeln und ein übergreifendes für mein gesamtes Portfolio. Für P2P Kredite habe ich die Regeln aber für mich etwas heruntergebrochen und vereinfacht.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Regelwerk für P2P Kredite

Hier nutze ich nämlich nur 6 der 9 Kriterien, die ich zudem leicht abgewandelt habe. Hinzugefügt habe ich noch den Umgang mit Verlusten.

- Anlageziel: Was will ich mit P2P Krediten erreichen?

- Anlagestrategie: Wie will ich mit P2P Krediten das Ziel erreichen?

- Risikomanagement: Wie viel bin ich bereit zu verlieren?

- Portfoliokonstruktion: Auf welchen Plattformen investiere ich?

- Überwachung der Ausschüttung: Was passiert nach dem Erreichen eines Plattformziels?

- Umgang mit Verlusten: Wann beginne ich interne Abschreibungen?

Nach diesen Kriterien habe ich mein P2P Portfolio in den letzten Jahren aufgehbaut und sie perfektioniert. Diese schauen wir uns nun einmal mit Beispielen an.

1. Anlageziel

Zu Beginn ist es wichtig für dich festzulegen, was du mit deinem P2P Investment erreichen willst. In meinem Fall waren P2P Kredite immer eine nicht mit dem Aktienmarkt korrelierende Ergänzung meines Portfolios. War das 2015 nur bloße Theorie, hat sich die Vermutung mit der Zeit bestätigt.

Seit meinem ersten P2P Investment im Oktober 2014 gab es, abgesehen von Covid-19, keine wirkliche Korrelation in meinem Portfolio gegenüber dem breiten Finanzmarkt, hier dargestellt als MSCI World und S&P500.

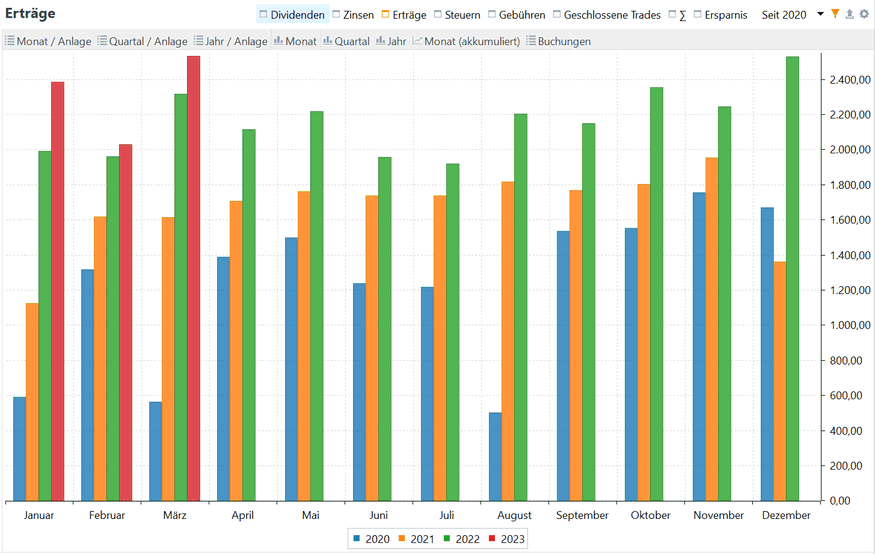

Mit steigendem Portfoliowert ist dann ein weiteres Ziel für mich persönlich hinzugekommen. Nämlich die Etablierung eines Einkommens aus P2P Krediten. Diese Entscheidung zwang mich unter anderem auch dazu zu überlegen, wie und wann ich Zinsen entnehmen möchte.

Eine regelmäßige Entnahme macht sich nicht nur gut in den persönlichen monatlichen Finanzen, sondern senkt auch das Verlustrisiko auf den P2P Plattformen erheblich! Denn was du bereits entnommen hast, kannst du nicht mehr verlieren. Ein Beispiel aus meinem eigenen Portfolio ist hier Robocash*, eine Plattform die sich schon lange in der Auszahlphase befindet. Hier stehen mittlerweile ca. 30.000 EUR Einlagen ungefähr 11.000 EUR Entnahmen gegenüber.

2. Anlagestrategie

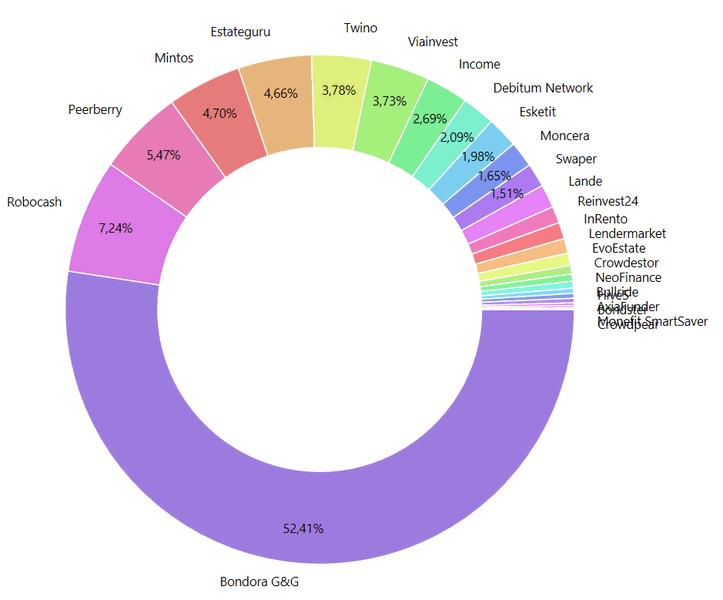

Von Anfang an war klar, dass ich mich nicht auf eine oder wenige P2P Plattformen verlassen wollte. Aber zu Beginn gab es kaum Plattformen, denen ich zugetraut habe, dass sie lange in meinem Portfolio verweilen. Irgendwann war meine Regel hier, dass ich mein Anlageziel mit einer Streuung von bis zu 20 Plattformen erreichen möchte. Es können auch deutlich weniger sein, ich mache mir hier keine klare Vorgabe. Bis heute habe ich 18 im Portfolio, aber wahrscheinlich sind nicht alle davon langfristig geeignet, um mein Anlageziel zu unterstützen.

Mit der Zeit habe ich gelernt, dass die Streuung über P2P Plattformen zwar die “Management-Kosten” (in Form von Zeit und Nerven) erhöht und auch hier und da für Verluste sorgt, das P2P Portfolio aber niemals in ernsthafter Gefahr ist. In meiner gesamten Zeit als P2P Investor war ich bereits auf über 35 P2P Plattformen investiert. Viele davon existieren heute nicht mehr.

Zudem soll mein P2P Investment niemals mehr als 20% Anteil an meinem gesamten Investmentportfolio haben. Sollte es dazu kommen, werde ich mein Re-Investment vorläufig stoppen, wie es schon einige Male in der Vergangenheit zeitweise geschehen ist. Die Grenze von 20% habe ich einmalig hochgesetzt, anfangs lag sie bei 15%.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

3. Risikomanagement

Als 2019 / 2020 einige P2P Plattformen ausfielen und ich auch meine ersten Verluste erlitt, war klar: Es musste ein Risikomanagement her, damit es nur sehr schwer oder überhaupt nicht möglich ist, ein P2P Jahr mit Verlust zu beenden.

Hierfür habe ich mir folgendes ausgedacht: Eine P2P Plattform darf nicht größer sein, als die Zinsen, die ich im Jahr aus meinem gesamten P2P Portfolio bekomme. Aktuell ziehe ich ungefähr 2.800 EUR Zinsen aus P2P Krediten pro Monat, was im Umkehrschluss bedeutet, dass eine P2P Plattform in meinem Portfolio derzeit nicht größer als ca. 34. 000 EUR sein darf.

Eine euch sicher bekannte Ausnahme ist Bondora Go & Grow, da ich hier der Meinung war, durch meine Kontakte immer einen besseren Einblick zu haben als irgendjemand sonst. Meine Risikotoleranz hat sich jedoch 2022 aufgrund der geopolitischen Veränderungen gewandelt! Ich plane nun auch Bondora langfristig auf meinen Zielkorridor zuzubewegen und die überschüssige Summe in andere gleichwertige ausschüttende Investments im P2P Bereich oder an der Börse zu verteilen.

Dieser Prozess wird einige Zeit in Anspruch nehmen, da ich es hier auch nicht eilig habe. Seit Start der Re-Allokation sind jedoch schon über 20.000 EUR abgeflossen. Ansonsten sind bereits alle anderen P2P Plattformen in meinem Portfolio im angedachten Zielkorridor.

4. Portfoliokonstruktion

Zu Anfang meiner P2P Karriere habe ich so gut wie in alles investiert, was nicht bei 3 auf dem P2P Baum war. Als mir die ersten P2P Plattformen jedoch suspekt vorkamen, habe ich hier auf die Bremse getreten. Eine weise Entscheidung, die mich 2020 vor hohen Verlusten bewahrt hat, als Scams aufflogen und der Shutdown-Crash obendrauf kam.

Ich habe jedoch bis heute keine klare Linie, was die Auswahl von Plattformen angeht und orientiere mich hier grob an meinem eigenen Rating, meinen Hintergrundinformationen und meiner Erfahrung. Jedoch tendiere ich klar dazu, mehr auf P2P Plattformen zu investieren, die schon länger am Markt sind.

Ich investiere auch gerne in Plattformen, wo ich das Gefühl habe, dass sie Dinge anders angehen. Income Marketplace* war so ein Fall als sie gestartet sind. Auch wenn Plattformen vom Start weg reguliert sind, gibt es mir persönlich das Vertrauen, dass man hiermit etwas früher starten kann, da die Regulierungs-Hürde für Scams in der Regel zu hoch ist.

Anbei eine Liste meiner P2P Plattformen der Größe meines Investments nach. Es ist somit kein Zufall, dass die ältesten Plattformen in der Regel auch gleichzeitig meine größten sind.

| Plattform | Jahre am Markt | Reguliert |

|---|---|---|

| Bondora | 14 | nein |

| Robocash | 6 | nein |

| PeerBerry | 6 | nein |

| Mintos | 8 | ja |

| Estateguru | 9 | ja |

| Twino | 8 | ja |

| Viainvest | 7 | ja |

| Income Marketplace | 3 | nein |

| Debitum Network | 5 | ja |

| Esketit | 3 | nein |

| Moncera | 3 | nein |

| Swaper | 7 | nein |

| Lande | 4 | nein |

| Reinvest24 | 5 | nein |

| InRento | 3 | ja |

| Lendermarket | 4 | nein |

| Monefit SmartSaver | 1 | nein |

| Bullride | 3 | nein |

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

5. Überwachung der Ausschüttung

Beim fünften Punkt in meinem P2P Kredite Regelwerk konzentrieren wir uns auf das Erreichen meines Zieles “Einkommensgenerierung” und das Management der Auszahlungen. Diesen habe ich angelehnt an mein Investment an der Börse, welches auch vollständig ausschüttend ist. Streng nach meinem 100 EUR Schein Prinzip baue ich hier Positionen bis zu einer Ausschüttungshöhe von minimal 100 EUR auf und widme mich dann meiner nächsten Position. Es gibt Ausnahmen die auch 250 EUR oder 500 EUR ausschütten, aber bevor sie nicht die 100 EUR erreichen, ist für mich der Aufbau nicht abgeschlossen.

Ebenso halte ich es bei den P2P Krediten. Erreicht eine P2P Plattform die 100 EUR, fange ich in der Regel an, von dieser monatlich die erwirtschafteten Zinsen abzuziehen. Wie weiter oben schon erwähnt, sinkt mit der kontinuierlichen Entnahme von Zinsen auch das Risiko eines Totalverlustes.

Die Auszahlungen werden von mir strikt überwacht und richten sich nach dem folgenden Schema:

- Hat eine P2P Plattform 3 Monate in Folge ihr Auszahlungsziel (z.B. 100 EUR) erreicht, fange ich an diese monatlich auszuzahlen.

- Fällt eine Plattform unter die Auszahlgrenze (z.B. durch Zinssenkungen), stoppe ich die Auszahlungen vorerst und akkumuliere die Zinsen bis Fall 1 wieder eintritt.

- Möchte ich das Portfolio weiter aufbauen (beispielsweise die Auszahlgrenze von 100 auf 200 EUR erhöhen), stoppe ich natürlich ebenfalls alle Auszahlungen und konzentriere mich auf das neue Ziel.

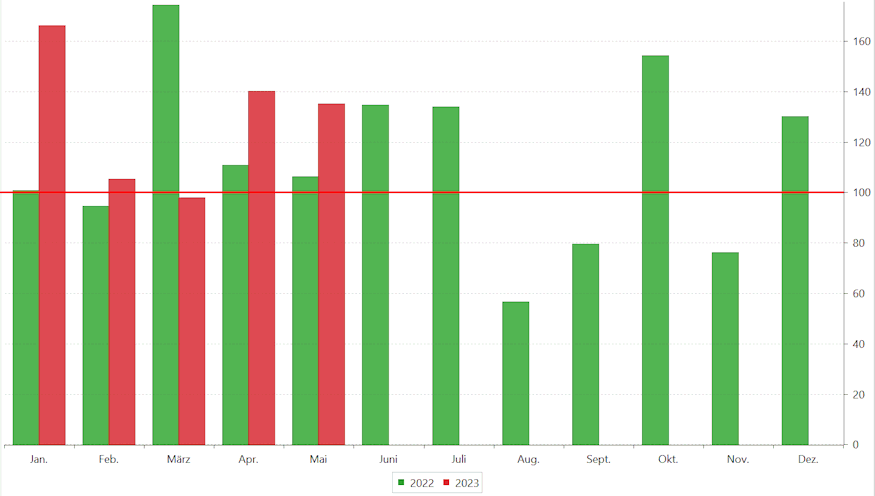

Anbei ein Beispiel der Plattform Viainvest. Diese war im Juni und Juli 2022 in der Auszahlphase und musste danach pausieren, aufgrund der unregelmäßigen Zinsgutschrift im Rahmen der Regulierung. Sollte der Monat Juni 2023 wie zuletzt wieder über 100 EUR liegen, startet die Auszahlphase erneut.

6. Umgang mit Verlusten

Wie du in einem meiner letzten Beiträge erfahren hast, kommt es auch bei mir immer wieder mal zu Fehlinvestitionen. Leider ist bei den P2P Krediten oft nicht klar, ob es wirklich Verluste sind oder nicht. Investments stecken in der Regel über Jahre fest. Ich habe daher für mich die folgenden zwei Regeln dahingehend definiert.

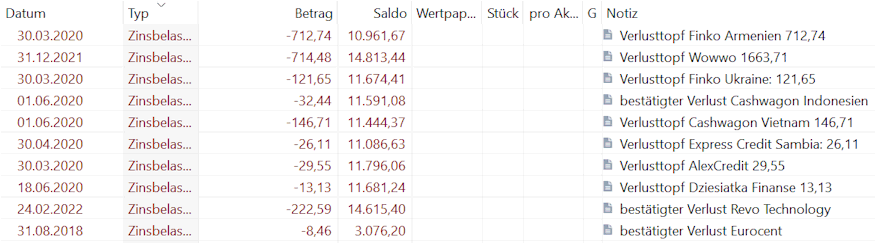

Erstens: Ist für mich klar, dass von einem Investment sehr wahrscheinlich kein Geld mehr zurück kommt, buche ich in Portfolio Performance diese Position direkt vollständig aus (Zinsbelastung), damit es performance-relevant ist und mir mein P2P Portfolio ein reales Ergebnis zeigt. So habe ich es beispielsweise bei Grupeer 2020 gemacht.

Zweitens: Ist nicht absehbar, ob ein Investment zurückkommt, warte ich in der Regel ein Jahr ab und beginne dann monatlich mit 5% Abschreibung (Zinsbelastung).

Ein Beispiel dazu: Der türkische Kreditgeber Wowwo ist auf Mintos im Dezember 2021 ausgefallen. Ein Jahr später steckte das Geld noch immer fest. Ich habe dann (nicht ganz nach 12 Monaten) angefangen rückwirkend für 2021 eine Zinsbelastung aufzubauen (da hier der Ausfall war). Diese “Verlusttöpfe” erhöhe ich monatlich um 5%, so dass der Betrag nach spätestens 20 Monaten ausgebucht ist. Sollte der Betrag oder ein Teilbetrag dann irgendwann dennoch zurückkommen, nehme ich den entsprechenden Euro-Wert wieder von der Zinsbelastung runter.

Nur so, bekommt ihr einen ehrlichen Wert über eure Performance! Schleppt die Verluste nicht jahrelang mit euch herum, sondern verabschiedet euch davon.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Fazit zu meinem P2P Kredite Regelwerk

Solltet ihr ernsthaft in P2P Kredite investieren oder auch in Aktien und ETFs, dann kann ich euch nur ans Herz legen, für euch feste Regeln für den Umgang mit eurem Investment zu definieren. Hiermit werden jegliche Zweifel ausgeräumt und ihr wisst wie ihr euch wann zu verhalten habt. Eure Rendite wird es euch danken 🙂

Betrachtet das Regelwerk jedoch nicht als starres sondern als ein dynamisches Konzept. Es wird mit eurer Erfahrung (Fehlern wie Erfolgen) stetig wachsen und sich hier und da verändern. Ich habe beispielsweise meinen P2P Anteil von 15 auf 20% angehoben, weil ich der Meinung war, dass ich fähig genug in diesem Bereich bin um auch einen größeren Betrag hier erfolgreich verwalten zu können.

Meine Kollegen Kollegen Luis Pazos und Anton Gneupel haben zudem auch einen Podcast zum Thema “Regelwerk” aufgenommen, bei dem du noch einmal weitere Tipps bekommen und für dich umsetzen kannst. Dabei wünsche ich dir viel Erfolg!

Wie sieht es bei dir aus? Hast du bereits Regeln für dein P2P Investment oder eine Ergänzung für mich? Schreib es jetzt in die Kommentare!

Das P2P Kredite Regelwerk – Der Artikel als Video

Den Beitrag zum P2P Kredite Regelwerk inklusive eines Einblicks in mein Portfolio gibt es auch bei YouTube.

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- MyPeak Finance/ MyPeak Finance Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Danke für deinen Beitrag, lars.

Ich bin mit etwa 80% meines Vermögens in p2p und 25% in Aktien sowie etwa 10% in BDC (weiter steigend) investiert. Über 100% resultiert aus meinem Fremdkapitalhebel- in Summe etwa 375T€.

Ich empfehle diese Aufteilung niemanden weiter, für mich passt es jedoch gut (ich bin seit 2007 in Aktien und seit 2016 in p2p aktiv).

Happy Investing!

Danke für deinen Kommentar Brezelchen! Wow, mutiger Fremdkapital-Hebel, da wäre ich raus 🙂 Respekt!