P2P Kredite Steuern 2025 einfach erklärt

Da sich fast jede zweite Frage, die mich per Mail erreicht, um das Thema “P2P Kredite Steuern” dreht und auch bald für viele der Tag der Steuererklärung naht, habe ich für dich die Problematik recherchiert. In diesem Beitrag erkläre ich dir den grundlegenden Ablauf bei der Besteuerung von P2P-Krediten auf Plattformen wie Bondora, Mintos, Monefit SmartSaver etc.

Aber, ich bin kein Steuerberater und meine Informationen beruhen auf persönlicher mehrjähriger Erfahrung und eigener Internetrecherche 🙂 Ich möchte einfach, dass von meinem schönen kostenlosen DKB Privatkonto so wenig Geld wie möglich vom Finanzamt abgebucht wird.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

- Müssen Gewinne aus P2P-Krediten versteuert werden?

- Muss ich auch eine Steuererklärung abgeben?

- Kann ich bei meiner Plattform einen Freistellungsauftrag stellen?

- Bekomme ich eine Steuerbescheinigung von meiner P2P-Plattform ausgestellt?

- Darf ich meine Verluste bei den P2P Kredite Steuern gegenrechnen?

- Wie sieht es aus, wenn ich Student bin?

- Was passiert mit den Gewinnen des Zweitmarktes?

- Was ist mit Cashback- und Bonus-Aktionen?

- Wo müssen die Kapitalerträge in der Steuererklärung angegeben werden?

- P2P Kredite Steuern erst bei Auszahlung?

- P2P Steuern in Österreich

- Mein Tipp für deine P2P Kredite Steuern

- P2P Kredite Steuern – Der Beitrag als Video

- Weitere Infos zu den aktiven P2P Plattformen

Müssen Gewinne aus P2P-Krediten versteuert werden?

Ja, Gewinne aus P2P-Krediten gelten als Zinseinkünfte und werden wie andere Kapitalanlagen (z.B. Aktien und Anleihen) mit der pauschalen Abgeltungssteuer von 25% zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer versteuert. Damit sind wir in Summe zwischen 26,38 und 27,9 Prozent. Somit gilt natürlich auch der Sparerpauschbetrag von derzeit (im Jahr 2024) 1.000 EUR (bei Ehepaaren 2.000 EUR).

Nur er begeht keine Steuerhinterziehung, er darf das

Du musst also erst eine Steuer auf Einkünfte aus P2P-Krediten bei Plattformen wie Mintos oder Bondora zahlen, wenn du deine persönliche Freigrenze mit deinen gesamten Kapitaleinkünften überschreitest.

Hinzu kommt noch ein möglicher Vorteil: sollte dein persönlicher Steuersatz niedriger liegen als der Abgeltungssteuersatz, wird dieser durch die Günstigerprüfung auf die zu zahlenden Beträge oberhalb deines Freibetrags angerechnet.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Muss ich auch eine Steuererklärung abgeben?

Das musst du und zwar zwingend! Sobald du dich entscheidest, P2P Investor zu werden, entscheidest du dich auch gleichermaßen dazu, eine Steuererklärung abzugeben. Das liegt daran, dass die P2P Plattformen auf deine Gewinne nicht automatisch die Kapitalertragssteuer abführen bzw. auch gar nicht abführen dürfen. In Deutschland gibt es hier jedoch seit 2021 eine Änderung. Plattformen wie Auxmoney führen die Gelder dann automatisch für dich ab.

Allgemein jedoch handelt es sich bei den P2P Plattformen nicht um Finanzinstitute wie Banken, die zum Einbehalt der Steuer berechtigt sind. Niemand weiß also von deinen Gewinnen. Und um dies zu ändern, bist du verpflichtet eine Steuererklärung abzugeben, auch wenn du unter dem Freibetrag liegst. Eine Nichtangabe der Zinsen, bedeutet Steuerhinterziehung! Siehe auch dazu das Video von Roland Elias von Steuern mit Kopf:

Kann ich bei meiner Plattform einen Freistellungsauftrag stellen?

Nein, denn sowohl fast alle deutschen wie auch die außerdeutschen (z.B. Mintos) P2P-Plattformen führen keinerlei Steuer für dich ab, somit kannst du auch keinen Freistellungsauftrag bei ihnen stellen.

Wie gerade angedeutet, heißt das für dich, dass du deine Einnahmen angeben solltest, um für das Finanzamt transparent zu bleiben. Hiermit belegst du dann auch eindeutig und nachweisbar für die Zukunft, dass du wirklich unter deinem Steuerfreibetrag in dem zu veranlagenden Jahr lagst. Fang nicht erst mit der Bekanntgabe an, wenn du schon über deinem Steuerfreibetrag liegst.

Laut meinen Internetrecherchen und diesem Artikel auf steuertipps.de ist eine genaue Angabe zwingend erforderlich. Aber du kannst dich natürlich auch dafür entscheiden zu sagen: “Nö, ich lag unter dem Freibetrag” und kannst dir den Rest solange sparen, bis du die Freigrenze überschreitest. Ich empfehle dir hier aber ganz klar auch die Abgabe der Steuererklärung. Steuertipps ist übrigens auch bekannt für die Software Steuersparerklärung* die ich privat ebenfalls nutze für meine P2P Investments.

08.02.2020: P2P Kredite Steuern – Wie du die Zinserträge für deine Steuererklärung ermittelst

13.04.2018: Verluste aus P2P Krediten: Begradigung an der Steuerfront

22.07.2017: Alternative Besteuerung von P2P Krediten

13.02.2016: Wie du deine P2P-Gewinne versteuerst

Bekomme ich eine Steuerbescheinigung von meiner P2P-Plattform ausgestellt?

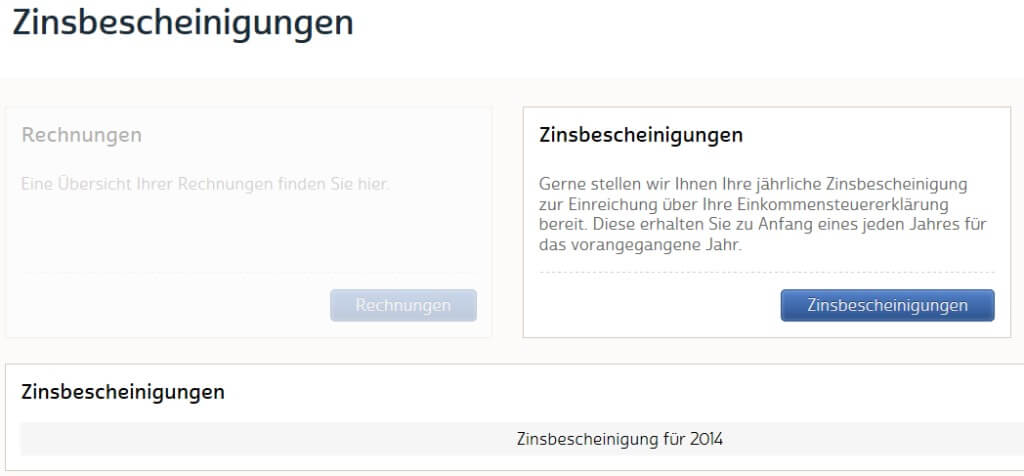

Das hängt davon ab, ob du bei einer deutschen oder bei einer außerdeutschen Plattform investierst. Bei den deutschen Plattformen bekommst du einmal jährlich eine schriftliche Bescheinigung für das Finanzamt, welche du einfach den Anlagen deiner Steuererklärung beilegen kannst. Meist wird diese im ersten Quartal ausgestellt (bei Auxmoney z.B. Mitte Februar). Du findest sie dort im Bereich “Verwaltung” in deinem Anlegercockpit:

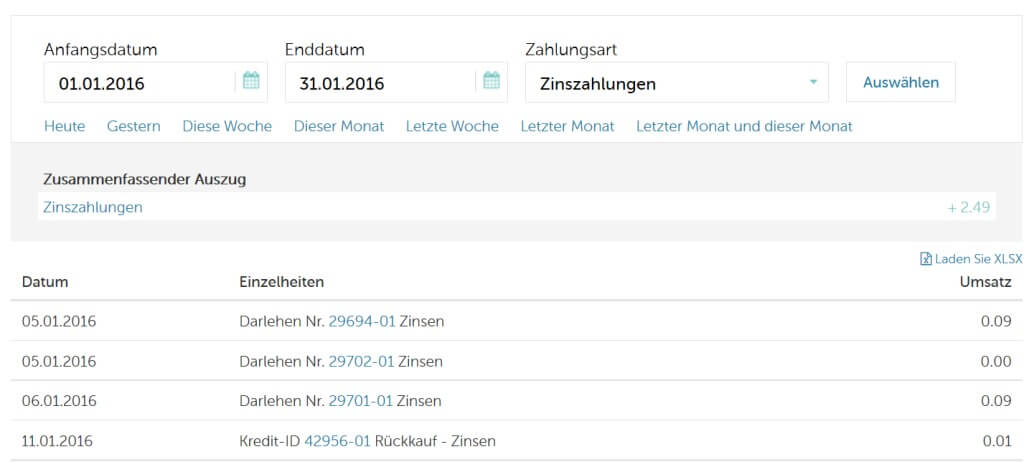

Bei außerdeutschen Plattformen wie Bondora oder Mintos wird die Sache interessanter. Du bist hier zum Teil gezwungen, dir deine Zinseinkünfte über die bereitgestellten Recherchetechniken selbst zusammenzusuchen. Auch wenn es bei den beiden genannten Plattformen mittlerweile Zinsbescheinigungen gibt, habe ich die Recherche mal exemplarisch in meinem Mintos-Portfolio gemacht:

Die Werte kannst du selbst also ganz einfach ermitteln, indem du auf den Bereich Kontoauszug gehst, einen Zeitraum angibst und nach der Zahlungsart “Zinsen” filterst. Beachte jedoch, dass eventuell noch andere Zahlungsarten für die Auswertung in Frage kommen können. Eine genaue Anleitung für den Abzug der Daten bei den verschiedenen Anbietern, bekommst du hier.

Immer mehr ausländische Plattformen stellen aber mittlerweile die Zinsbescheinigung aus, die alle deine Einkünfte belegen. Sollte das mal nicht der Fall sein, kannst du statt der Eigenrecherche auch den Support der P2P Plattform anschreiben. Oft schicken sie dir diese auch manuell zu.

Darf ich meine Verluste bei den P2P Kredite Steuern gegenrechnen?

Bis vor einiger Zeit galt die Regelung, dass, wenn Zinsen nicht gezahlt werden, man sie auch nicht als Verlust ansetzen konnte. Es lagen also einfach keinerlei Zinseinnahmen vor, kein Verlust. Hier mal ein Beispiel, wie es bisher lief.

Ein einfaches Beispiel

Hans ist P2P-Investor und hat 200 EUR in einen Kredit mit 5 Jahren Laufzeit investiert und bekommt dafür jährlich seine Zinsen. Da er mit seinen restlichen Kapitaleinnahmen schon über seinem Freibetrag liegt, muss er sofort die Steuer zahlen:

- Erste Zinszahlung von 10 EUR im ersten Jahr, welche voll versteuert werden muss.

- Zweite Zinszahlung von 10 EUR im zweiten Jahr, welche voll versteuert werden muss.

- Dritte Zinszahlung von 10 EUR im dritten Jahr, welche voll versteuert werden muss.

- Vierte Zinszahlung von 10 EUR im vierten, welche voll versteuert werden muss.

- Im fünften Jahr fällt der Kredit aus. Es muss keinerlei Steuer mehr gezahlt werden. Allerdings bleibt Hans auf dem restlichen Verlust sitzen.

Das Verfahren zur Verrechnung der Verluste bei den P2P Kredite Steuern hat sich jedoch geändert! Die Erklärung dazu ist aber zu lang für diesen Beitrag. Daher findest du alles detailliert in diesem Artikel.

In der Praxis ist das Verfahren zur Anrechnung übrigens sehr träge, denn der Inkassoprozess dauert oft viele Monate oder Jahre und man weiß erst am Ende, wieviel Verlust man tatsächlich mit einem Investment gemacht hat. In der Zwischenzeit sind es einfach nur fehlende Zinsen.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Wie sieht es aus, wenn ich Student bin?

Solltest du noch Student sein und dein Einkommen ist ohnehin relativ gering, greift hier der allgemeine steuerliche Freibetrag von aktuell 11.604 EUR (im Jahr 2024). Solltest du also im Jahr mit deinen gesamten Einkünften (auch Kapitalanlagen) unter dieser Grenze liegen, zahlst du keinerlei Steuer. Da ich aber selbst kein Student bin, kann ich dir hier keine Erfahrungswerte mitgeben, wende dich bitte im Zweifel an deinen Steuerberater.

Was passiert mit den Gewinnen des Zweitmarktes?

Hier wird es interessant. Denn die Gewinne aus Veräußerungsgeschäften muss man prinzipiell mit angeben. Hier kann man dann natürlich auch seine Transaktionskosten ansetzen. Da ich aber selbst den Zweitmarkt wegen meiner passiven Anlagestrategie nicht nutze, kann ich dir hier aufgrund fehlender Erfahrung keine detaillierten Informationen preisgeben.

Allerdings gibt es in unserer Community diverse Diskussionen darüber. Schau einfach mal dort nach und wenn du eine sehr spezielle Frage hast, dann stell sie einfach. Einige der User haben schon mehrere Jahre Erfahrung und können dir bestimmt weiterhelfen. Auch im Forum von Claus gibt es viele alteingesessene Investoren und die meisten dort werden sich schon mehr als einmal um ihre P2P Kredite Steuern gekümmert haben. Auch hier lohnt sich sicher eine Nachfrage.

Was ist mit Cashback- und Bonus-Aktionen?

Immer wieder gibt es Sonderaktionen von den Plattformen. Ein beliebter Kandidat für sowas ist die lettische Plattform Mintos. In diesem Fall bekommst du zusätzliche Gutschriften auf dein Konto überwiesen. Musst du auch diese versteuern? Hierzu habe ich SteuernMitKopf-Experte Roland Elias gefragt und er teilte mir mit:

“Im geringen Umfang sind Leistungen nach § 22 Nr. 3 EStG und bis 256 Euro (Freigrenze) steuerfrei. Wenn es aber gewerbliche Auswüchse annimmt, dann ist es zu versteuern.”

Diese Grenze sollten die meisten Cashback-Aktionen nicht erreichen. Mach dir hier also nicht allzu viel Gedanken.

Wo müssen die Kapitalerträge in der Steuererklärung angegeben werden?

Die Werte müssen in der Anlage KAP in der Zeile eingetragen werden, die für dich zutreffend ist. Du hast hier zwei Möglichkeiten:

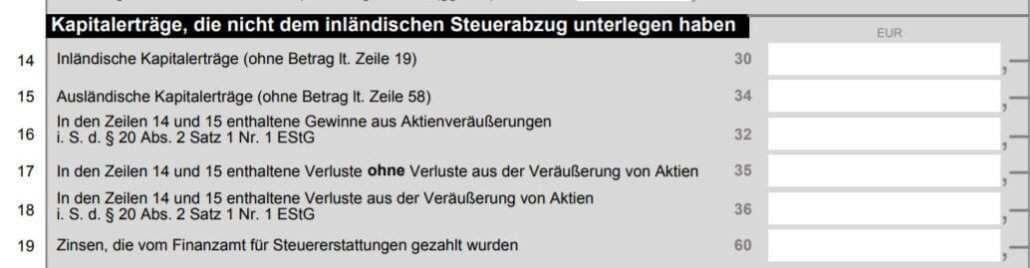

Auszug aus der Anlage KAP

Inländische Kapitalerträge

Das gilt für z.B. Auxmoney. Deutsche Plattformen stellen dir den zuvor genannten Ausweis der Zinseinnahmen zur Verfügung. Hier kannst du sehen, wie hoch deine Zinseinkünfte im letzten Jahr waren.

Der darin ersichtliche Betrag muss in der Anlage KAP der Steuererklärung im Bereich „Kapitalerträge, die nicht dem inländischen Steuerabzug unterlegen haben“ in Zeile 14 („Inländische Kapitalerträge“) eingetragen werden. Achtung! Die Zeilennummer kann von Jahr zu Jahr variieren.

Solltest du Einkünfte aus mehreren deutschen Plattformen erzielen, kannst du die Einzelbeträge einfach addieren und die Gesamtsumme in das Feld eintragen.

Ausländische Kapitalerträge

Das gilt für z.B. Mintos, Bondora oder Estateguru. Ausländische P2P Plattformen stellen zwar wie schon erwähnt, immer öfter auch einen Ausweis der Zinsgewinne zur Verfügung. Die Regel ist das aber noch nicht. Im zweiteren Fall müssen die Zinsgewinne daher selbst berechnet werden, was weiter oben schon erklärt wurde.

Für die Steuererklärung müssen alle Zinserträge, Verzugszinsen etc. der von dir genutzten P2P-Plattformen nun aufsummiert werden. Diese Gesamtsumme trägst du wiederum im Anhang KAP der Steuererklärung ein. Hier ist die Zeile 15 („Ausländische Kapitalerträge“) im Abschnitt „Kapitalerträge, die nicht dem inländischen Steuerabzug unterlegen haben“ relevant. Achtung! Auch hier kann die Zeilennummer von Jahr zu Jahr variieren. Am einfachsten ist es, wenn du ein Steuerprogramm verwendest, dann musst du dir darüber keine Gedanken machen.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

P2P Kredite Steuern erst bei Auszahlung?

Immer wieder hört man davon, dass einige Menschen ihre P2P Kredite erst bei Auszahlung versteuern. Das funktioniert nicht bei jedem, aber es gibt diverse Berichte aus der Community, wo das Finanzamt diese sogenannte “alternative Versteuerung” akzeptiert hat.

Dieses System erfordert jedoch etwas mehr Aufwand und du musst dich mit der Thematik im Detail auseinandersetzen. Es kann die Zeit jedoch wert sein. Einige P2P Plattformen machen das übrigens auf natürlichem Wege so. Beispielsweise Bondora Go & Grow.

P2P Steuern in Österreich

Ich persönlich befasse mich nicht mit dem österreichischen Steuerrecht, jedoch habe ich scheinbar ein großes Publikum dort. Denn es gibt immer wieder E-Mails mit Fragen zur Besteuerung in Österreich. Unser fleißiges Community-Mitglied Christian hat nachgefragt und eine Antwort bekommen. Diese möchte ich hier mit dir teilen:

“Die von Ihnen angesprochene Thematik wird bereits in Rz 6225a der Einkommensteuerrichtlinien 2000 behandelt. Demnach stellen Einkünfte aus Darlehen von Privatdarlehensvermittlern (z.B Onlineplattformen für Privatkredite) Einkünfte aus Darlehen und nicht verbrieften sonstigen Forderungen, denen kein Bankgeschäft zu Grunde liegt, dar und sind demnach mit dem progressiven Einkommensteuertarif zu versteuern.

Die Besteuerung von Privatdarlehen erfolgt im Rahmen der Einkommensteuerveranlagung; dazu ist eine Einkommensteuererklärung abzugeben. Im Rahmen einer Arbeitnehmerveranlagung kann die Erklärung nicht erfolgen. Daher haben Sie allenfalls vorab einen Erklärungswechsel durchführen (von Arbeitnehmerveranlagung (L 1) auf Einkommensteuererklärung (E 1)). Dies ist in FinanzOnline unter dem Menüpunkt “Eingaben/Anträge/Erklärungswechsel” (Antrag auf Wechsel der Einkunftsart und der abzugebenden Erklärungen) möglich. Weiters relevant ist das Formular E1kv (Beilage zur Einkommensteuererklärung E 1 für Einkünfte aus Kapitalvermögen) und bei Einkünften aus Privatdarlehen die Kennzahl 857. In dieser Kennzahl sind die saldierten Einkünfte (Gewinn abzüglich Verluste) anzugeben.

Sofern Sie Einkünfte aus Privatdarlehen beziehen, sind Sie grundsätzlich verpflichtet, jeweils für ein abgeschlossenes Kalenderjahr eine Einkommensteuererklärung abzugeben. Dabei haben Sie sämtliche Einkünfte zu erklären, die Ihnen in diesem Kalenderjahr, für das die Erklärung abgegeben wird, zugeflossen sind und unabhängig davon, ob und wann eine Überweisung ins Inland erfolgt. Die Erklärungsfrist endet am 30. April des Folgejahres oder bei elektronischer Übermittlung der Erklärung am 30. Juni des Folgejahres.

Sofern in Ihrem Einkommen eines Kalenderjahres lohnsteuerpflichtige Einkünfte enthalten sind, kann eine Veranlagung unterbleiben soweit Sie keine anderen Einkünfte bezogen haben, die den Gesamtbetrag von 730 Euro übersteigen. Zu den anderen Einkünften zählen grundsätzlich sämtliche nicht lohnsteuerpflichtigen Einkünfte, wobei Grundstücks- und Kapitalvermögenseinkünfte, die den besonderen Steuersätzen unterliegen, ausgenommen sind.”

Danke dir Christian für deine Nachfrage. Ich denke, damit ist schonmal alles grundlegende geklärt.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Mein Tipp für deine P2P Kredite Steuern

Wenn du deine Steuererklärung selbst erstellst, wird sie aus Erfahrungen leben. Das bedeutet, jedes Jahr wird es dir ein bisschen einfacher fallen. Es ist also nichts anderes, als ein Lernprozess und irgendwann ist es kein Problem mehr, wobei es das in meinen Augen auch jetzt schon nicht ist.

Mir ist bewusst, dass sich viele beim Thema “Steuer” wehren, sich nicht damit beschäftigen wollen und deshalb sogar das P2P-Investment verwerfen. Aber glaubt mir, so schlimm ist es keineswegs. Mein Tipp für dich: gebe lieber zu viel Informationen als zu wenig an. Wenn dir das alles zu kompliziert erscheint, setze entweder nur auf deutsche Anbieter oder ziehe einen Steuerberater hinzu. Weiterhin könnte auch das alternative System für dich interessant sein.

Wie hat dir der Beitrag gefallen? Schreib es in die Kommentare! Ich würde auch sehr gerne mehr über deine Erfahrungen mit der Steuererklärung und den P2P-Krediten wissen.

P2P Kredite Steuern – Der Beitrag als Video

Beitragsbild: pixabay.com @ yourschantz (Pixabay License)

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- MyPeak Finance/ MyPeak Finance Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Hallo Lars, hab mir die Steuerbescheinigung 2018 von Mintos heruntergeladen. Die zu versteuernden Zinsen stimmen aber nicht mit dem Kontoauszug überein. Wie kann ich das verstehen?

Viele Grüße

Hi Spezi,

danke für deinen Kommentar. Das kann ich dir aber leider nicht beantworten. Diese Antwort zu deinem Konto müsstest du dir von Mintos direkt holen.

Viele Grüße

Lars

Etwas weiter oben ist ein Kommentar, in dem Erwähnt wird, dass eh hier wohl ca. 10 Tage Differenz zw. Anzeige und Anrechnung gibt. Könnte damit zusammenhängen.

Hallo Lars,

ich habe mir diesen Artikel jetzt wiederholt durchgelesen. Danke dafür. Ich werde mich zunächst für die alternative Besteuerung entscheiden und darüber einen kurzen Artikel veröffentlichen. Das Original ist Klasse, jedoch auch – sicher der Materie geschuldet – ziemlich ausführlich.

Viele Grüße

Jan

Hi Jan,

danke dir für deinen Kommentar. Die alternative Besteuerung ist sicherlich auch eine Option. Viel Erfolg damit!

Viele Grüße

Lars

Hallo Lars,

ich finde es schade, dass in dem Artikel nur auf 0815 Dinge eingegangen wird. Leider überhaupt nicht, wie ich die ausländische Quellensteuer anzugeben habe und wie das gegen gerechnet wird mit der Kapitalertragssteuer.

Weiter oben in den Kommentaren habe ich etwas gelesen von “bei P2P-Krediten zahlst du keine Quellensteuer”. Diese Aussage ist so nicht korrekt (damals eventuell schon), auf jeden Fall 2018/2019 ist sie nicht korrekt. Ich bin bei zwei Plattformen investiert, wo ich auch Quellensteuer zahle. Bei NeoFinance und bei Finbee. Dort kann man z.B. auch ein Formular einreichen (DAS-1), damit die Quellensteuer von 15 auf 10 % reduziert wird. Aber die 10 % sind weiterhin zu zahlen.

Beste Grüße

Thorsten

Hi Thorsten,

ich finde ebenfalls die extrem hohen Ansprüche an einen Hobbyblogger ganz schön schade 🙂 Nur weil die beiden Themen nicht dabei sind, sollte man es nicht als 0815 abstempeln. Ich kenne keinen Artikel im Netz der das Thema umfangreicher beleuchtet als dieser hier. Ich schreibe hier größtenteils aus meinen eigenen Erfahrungen, und daher kann ich auch nichts über Quellensteuer oder Anrechnung schreiben. Wenn du selbst Erfahrungen dazu gemacht hast, nehme ich die sehr gerne in den Artikel auf, damit alle etwas davon haben.

Viele Grüße

Lars

Hi, ich bin 18 und noch Schüler und möchte gerne erste Erfahrungen im Bereich p2p machen. Wenn ich jetzt anfange in p2p zu investieren, müsste ich dann obwohl ich sonst keine Einkünfte habe, aufgrund von meinetwegen 30 Euro Zinsertrag im Jahr eine Steuererklärung abgeben?

Würde mich sehr über eine Antwort/Hilfe freuen.

Hi Felix,

meiner Meinung nach ja. Schau mal hier:

https://passives-einkommen-mit-p2p.de/wie-du-deine-p2p-gewinne-versteuerst/#Muss_ich_auch_eine_Steuererklaerung_abgeben

Natürlich liegt die Entscheidung am Ende bei dir. Da die Steuererklärung bei dir aber ein Mini-Aufwand sein sollte, mach sie einfach 🙂 Dann übst du das Verfahren auch direkt für später.

Viele Grüße

Lars

Hallo Felix, vielleicht rentiert sich ja eine Steuererklärung für dich aus folgendem Grund: Verlustvortrag. Du kannst Aufwendungen die du hast für spätere Jahre anmelden und dann Steuern sparen wenn du ‘richtig’ verdienst. Aber da musst du dich selber kümmern ob und wie das geht. Jan

Hi Lars,

danke für deinen Beitrag!

Sind die Bonuseinkommen von z.B. Bondora zu vesteuern?

Bondora schreibt im TaxReport: “Bitte beachten Sie, dass Sie Ihr Bonuseinkommen abhängig von Ihrem Wohnsitzland versteuern müssen.”

VG

Hi Daniel,

der Punkt ist hier im Artikel erwähnt:

https://passives-einkommen-mit-p2p.de/wie-du-deine-p2p-gewinne-versteuerst/#Was_ist_mit_Cashback-Aktionen

Sollte recht easy sein 🙂

Viele Grüße

Lars

Muss ich diese Erträge denn trotzdem angeben? Auch wenn sie unterhalb des Freibetrages liegen?

Das kann ich dir nicht mit Sicherheit sagen, ich denke aber nicht.

Muss ich die Summe der Cashback-Aktionen irgendwo eintragen, wenn die Summe unterhalb der Freigrenze bleibt? Wenn ja, wo?

Hi Thomas,

ich denke nicht. Solange du alles nachweisen kannst ist das kein Problem. Oberhalb der Grenze sind es vermutlich dann selbstständige Einnahmen würde ich schätzen. Alle Angaben ohne Gewähr 😉

Viele Grüße

Lars

Moin,

heißt das erst wenn ich das Geld im Ausland abziehe muss ich das bei der Steuererklärung angeben ?

Solange das Geld und alle Gewinne drauf bleiben brauche ich nichts zu tun ?

Danke

Hi,

nur wenn du das Modell der alternativen Versteuerung nutzt. Ansonsten gilt: Versteuert wird bei Zinsertrag, wie hier im Artikel beschrieben.

Viele Grüße

Lars

Hey, wollte mal wissen, ob es erst ab der auszahlung Steuerpflichtig ist und somit das anhäufen des Geldes auf dem Konto nicht versteuert werden muss?

Danke im vorraus

Hi Sven,

wie du ja in dem Artikel lesen kannst, ist das leider nicht der Fall. Es gibt aber einen Artikel über die alternative Versteuerung von P2P Krediten, der dich interessieren könnte.

Viele Grüße

Lars

Hi,

ich (verheiratet) gebe seit Jahren eine Steuererklärung ab. Auch wenn wir wohl noch nicht den Freibetrag überschritten haben, hat es immer eine hübsche Rückerstattung gegeben. Und wenn man einmal beim FA gelistet ist, sollte man immer wieder eine Steuererklärung abgeben. Das bisschen KAP ist dann auch kein Problem mehr. Zumal es mit ElsterFormular sowieso recht easy ist.

Nun zu meinem ursprünglichen Anliegen. In Bezug auf die Investitionen in Fremdwährungen bei Mintos habe ich mich nun ein bisschen schlau gemacht. Wenn auch nicht direkt über‘s Finanzamt oder einen Steuerberater. Ich denke aber, dass die Informationen ausreichend sind, wenn auch nicht offiziell und verbindlich.

Zunächst stehen in folgendem Dokument vom Bundesfinanzministerium die wesentlichen Informationen:

BMF v. 18.01.2016 – IV C 1 – S 2252/08/10004 :017 BStBl 2016 I

Findet man bei Tante Google. In den Absätzen 85 und 247 steht das Nötigste dazu. Die Umrechnungskurse (Devisenbriefkurs) sind also demnach für das jeweilige Datum herauszusuchen, an dem die Zinsen gezahlt wurden. Die Kurse kann man z. B. hier entnehmen:

http://sdw.ecb.europa.eu/browse.do?node=9691296

Dort im Filter die Frequenz auf “[D] Daily” setzen und dann die jeweilige(n) Währung(en) und den Zeitraum auswählen. GEL gibt es dort leider nicht. Hier kann man unter

https://www1.oanda.com/lang/de/fx-for-business/historical-rates

fündig werden. Hier werden aber nur die Kurse der letzten 180 Tage angezeigt (kostenlose Version mit eingeschränkten Funktionen). Dann die Währung und den Zeitraum auswählen. Dann muss man sich die einzelnen Kurse rausschreiben. Ist etwas zeitraubend. Aber mit LibreOffice (Excel geht auch :)) vereinfacht sich dann zumindest die Umrechnung und die Ausgabe der jeweiligen relevanten Euro-Beträge. Die Zinszahlungen kann man sich bei Mintos als Excel-Daten ausgeben lassen. Ich habe also alle Euro-Beträge (auch die meiner anderen P2P-Plattformen) zusammengerechnet und in der Steuererklärung unter „ausländische Kapitalerträge in KAP“ eingetragen. Eine zusätzliche Zusammenstellung der Euro-Beträge habe ich zwar vorbereitet, wurde aber vom Finanzamt nicht abgefordert. Ich habe (wie im ElsterFormular empfohlen) KEINE einzigen Belege mitgeschickt. Die Steuerrückerstattung ist inzwischen erfolgt, sodass ich von einer erfolgreichen Aktion ausgehe.

Interessant ist noch der Zeitraum für die steuerrelevanten Beträge bei Mintos. Ich dachte zunächst, dass man als Zeitraum für den Kontoauszug 01.01.17 bis 31.12.17 angeben muss. Da ergaben sich aber andere Beträge als die von Mintos per E-Mail zugesandten (TaxReport). Auf Nachfrage bei Mintos (super Support übrigens) sagte man mir, dass die Zinsen immer etwas verspätet gezahlt würden (10 Tage). Von daher ist folgender Zeitraum zu berücksichtigen: 11.01.2017 – 10.01.2018. Dann stimmte es wieder überein.

Das sind zumindest meine Erfahrungen. Vielleicht ändert sich die Situation, wenn man (auch durch die ausländischen Kapitalerträge) über den Steuerfreibetrag hinaus kommt.

Hi Thomas,

wow, danke für deinen mega hilfreichen Kommentar zu dem Thema! Der wird hoffentlich vielen Leser helfen.

Viele Grüße

Lars

Ich habe einen Mitarbeiter vom Finanzamt gefragt: Er sagte ist unlogisch und überflüssig eine Steuererklärung abzugeben oder KAP , wenn man sowieso unterhalb des Freibetrags liegt.

Nur wenn man deutlich drüber liegt dann JA!

Vieleicht wenn man 1 mal drüber ist,eine KAP ausfüllen.

Beim 2 mal wenn man drunter ist und in Zukunft so bleibt,dem Steuerberater mitteilen,ein Schreiben aufzusetzten an das Finanzamt,das der Betroffene in Zukunft drunter bleibt und keine KAP ausfüllen muss.

Wäre eine Möglichkeit! Oder wenn man eine Steuererklärung machen muss,kann man ja gleich die KAP mitmachen(transparenz)

Die aber auch im Einkommen drunter des Freibetrags sind,sollten sich sowas nicht antun!

Ist meine momentane Meinung zu diesem Schmuddelthema!

Hi,

klar, in erster Linie geht es um Transparenz. Das Finanzamt kriegt halt von deinem Einkommen im Ausland nichts mit, sofern du es nicht angibst. Ich denke, da wird jedes Finanzamt seine eigene Meinung zu haben.

Viele Grüße

Lars

Es gibt klare Regeln/Vorschriften, wann man aufgrund von Kapitalerträgen eine Steuererklärung abgeben muss, sprich eine Anlagen KAP ausfüllen muss.

Und wann es sich lohnt, eine abzugeben, aber man dazu nicht verpflichtet ist.

Aber so Aussagen wie “vielleicht wenn man 1 mal drüber ist…” klingen ziemlich schwammig für mich.

Hi Fredo,

so sieht es wohl aus!