Regulierte vs. unregulierte P2P Plattformen – Ist der Zauber der Regulierung verflogen?

Nach großen Skandalen wie dem Grupeer-Fall 2020 wurde der Ruf nach einer Regulierung der P2P-Plattformen laut. Die Aussicht auf klare gesetzliche Vorgaben wurde damals gefeiert und galt als vermeintliches Allheilmittel gegen Betrug, Intransparenz und unseriöse Anbieter. P2P-Investoren witterten die Chance auf ein stabileres, sichereres Umfeld. Viele Plattformen strebten daraufhin aktiv nach einer Lizenz – sei es in Lettland, Litauen oder durch die neue EU-Verordnung für Crowdfunding-Dienstleister.

Doch einige Jahre später zeigt sich: Nicht alles, was reguliert ist, bringt auch bessere Ergebnisse. Während einige regulierte Plattformen wie Mintos oder Debitum in vielen Bereichen durchaus Professionalität und Transparenz ausstrahlen, scheinen unregulierte Anbieter wie Monefit SmartSaver, PeerBerry oder auch das noch recht neue Ventus Energy aktuell erfolgreicher darin zu sein, Investoren mit attraktiven Konditionen, Einfachheit und weniger Verlusten zu begeistern. Das zeigt sich auch in meinem eigenen Portfolio: Der Anteil unregulierter Plattformen ist zuletzt wieder gestiegen, obwohl ich selbst ein großer Unterstützer der Regulierung war und auch noch bin.

Doch was heißt das konkret für uns Anleger? Wo stehen regulierte Plattformen heute wirklich und welche Rolle spielen unregulierte Angebote? Und kann man beide sinnvoll kombinieren, um langfristig erfolgreich zu investieren? Genau diesen Fragen gehe ich im folgenden Beitrag auf den Grund.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

- Aktuelle Situation regulierter Plattformen

- Warum genau boomte die Regulierung?

- Schlüssel-Trends seit den Scams

- Unregulierte P2P Plattformen – Chancen & Risiken

- Regulierte P2P Plattformen – oft das schlechtere Investment

- Vergleich Unreguliert vs. Reguliert

- Fazit – Beides hat seine Daseinsberechtigung

- Weitere Infos zu den aktiven P2P Plattformen

Aktuelle Situation regulierter Plattformen

Seit den Betrugsfällen 2020 haben viele etablierte P2P Plattformen ihre Geschäftsmodelle an regulatorische Vorgaben angepasst. Sie wurden entweder lokal reguliert oder haben eine europaweite Lizenz erhalten. Aktuell gibt es hier verschiedene Möglichkeiten.

- EU-Regulierung nach Verordnung 2020/1503 (ECSP): Alle europäischen Crowdfunding-Dienstleister müssen hier registriert sein und in einem öffentlichen Register geführt werden.

- Lokale Überwachung in Lettland, vormals bekannt als IBF: In Lettland ansässige Plattformen benötigen eine Lizenz um dort operieren zu können.

- Überwachung durch die litauische Zentralbank: Plattformen in Litauen werden durch die dortige Zentralbank in ihren Aktionen kontrolliert und regelmäßig geprüft.

- FCA-Lizenz in UK: Mindeststandards und Anlegerschutz sollen das Vertrauen fördern.

- PolyReg Selbstregulation in der Schweiz: Hier ist mir nicht ganz klar, was es Anlegern überhaupt bringt. Plattformen müssen hier wohl lediglich bestimmte Standards einhalten, die jedoch nicht geprüft werden.

Es gibt noch weitere Möglichkeiten, aber das sind diejenigen, die für die meisten eurer Portfolios und auch für meins am relevantesten sind, da viele P2P Plattformen aus diesen Regionen kommen. Schaue ich in unser Plattform Rating, welches momentan rund 60 P2P Plattformen umfasst, dann zähle ich derzeit exakt 30 regulierte und 30 unregulierte Plattformen und damit einen vollkommen ausgeglichenen Stand. 4 Jahre lang gab es einen klaren Trend Richtung Regulierung, seit 2024 holen jedoch die unregulierten Plattformen wieder auf.

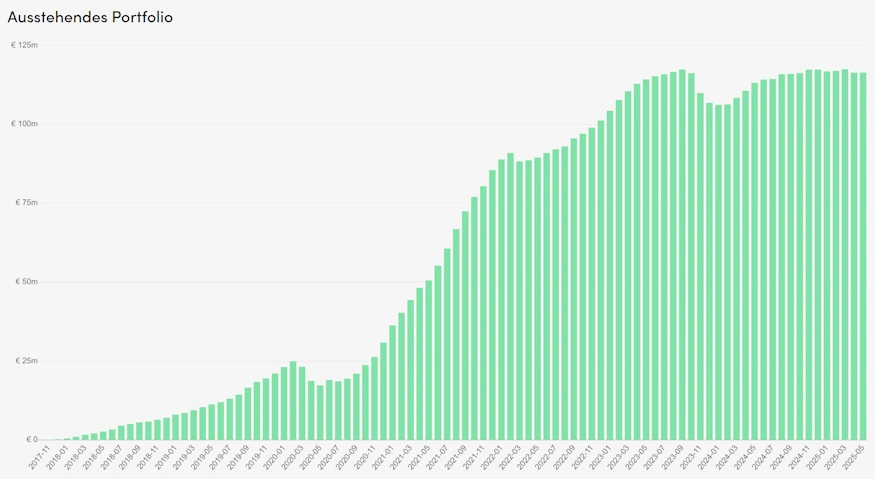

In meinem eigenen Portfolio überwiegen noch sehr klar investierte Gelder in regulierte Plattformen, aber auch dort hat sich der Trend abgeschwächt.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Warum genau boomte die Regulierung?

Schauen wir nochmal zurück, warum die Regulierung auf einmal so beliebt geworden ist. Denn dafür gab es maßgeblich 2 klare Gründe.

- Vertrauensverlust nach Scams (Grupeer, Kuetzal etc.). Investoren haben dadurch der Branche schlagartig Millionen entzogen.

- Institutionelles Kapital forderte regulierte Strukturen (kein Insti hat Lust mit Betrügern zu arbeiten). Das “große” Geld anzuziehen, wird mit Kleinanlegern langfristig schwer.

Es ging also in aller erster Linie darum, das verlorene Vertrauen wieder zurückzugewinnen und das hat man aus meiner Sicht geschafft.

Die Regulierung brachte klare Prozesse, mehr Transparenz und ein auf regionaler Ebene einheitlicheres Marktumfeld mit sich. Viele Plattformen konnten davon profitieren, insbesondere in Hinblick auf neue Anlegergruppen und langfristige Glaubwürdigkeit.

Darüber hinaus erhofften sich viele Investoren auch eine Art Qualitätsfilter: Wer reguliert ist, muss bestimmte Standards erfüllen. Diese Hoffnung hat sich zumindest teilweise bestätigt, auch wenn sie nicht vor Enttäuschungen und Verlusten schützt, wie wir gleich noch sehen werden.

Schlüssel-Trends seit den Scams

Seit Grupeer ist viel passiert, unabhängig davon ob reguliert oder unreguliert, jedoch erkennt man klare Tendenzen in den Werkzeugen mit denen gearbeitet wird, sowohl bei unregulierten als auch regulierten Plattformen. Diese sollen klar mehr Sicherheit ausstrahlen.

| Trend | Auswirkungen |

|---|---|

| Transparenz & Reporting | Quartals- und Jahres-Reports werden Standard, Statistiken werden umfangreicher. |

| Rückkauf- und Gruppengarantien | Stabilisieren Renditen und verbessern Planbarkeit. |

| Zweitmärkte & Early Exit Optionen | Wachsende Bedeutung für Liquidität sowie Ausstiegsmöglichkeit. |

| Lizenzierung | P2P Plattformen mit offizieller Lizenz haben definitiv einen besseren Ruf. |

| Hintergrundinformationen | Die Informationsdichte zu Kreditgebern sowie Projekten ist deutlich angestiegen. |

So schlecht die Betrugsfälle damals auch für die Geldbeutel betroffener Investoren waren, so haben sie doch vieles zum Positiven geändert, was andernfalls niemals so schnell passiert wäre.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Unregulierte P2P Plattformen – Chancen & Risiken

Waren sie damals brandgefährlich, sind auch die unregulierten Plattformen besser geworden und es geht in erster Linie nicht mehr darum, Anleger über den Tisch zu ziehen, wie wir auch erst kürzlich in unserem Gespräch mit Income Gründer Kimmo festgestellt haben. Vielmehr geht es darum:

- freier agieren und entscheiden zu können (hier fängt es schon bei Kleinigkeiten an, beispielsweise wie periodische Reports auszusehen haben, wie sie Mintos anbietet),

- alternative Projekte zu finanzieren,

- und innovative Werkzeuge zu nutzen, die nicht erst monatelange Genehmigungsverfahren benötigen.

Manchmal gehen P2P Plattformen der Regulierung auch aktiv aus dem Weg, in Incomes Fall aber beispielsweise ist gar keine Regulierung möglich, weil die Gesetzesgrundlage fehlt. Und so haben wir aktuell die Situation, dass wir wieder viele unregulierte Plattformen am Markt haben. Die Rendite muss dabei nicht unbedingt besser sein, wie wir z.B. bei PeerBerry oder Robocash sehen, ist es aber dann doch in vielen Fällen. Vor allem gerade startende Plattformen müssen Investoren mit deutlich höheren Renditen anziehen, um attraktiv zu sein.

Das Risiko liegt aber klar auf der Hand. Unregulierte Plattformen waren und sind auch bis heute noch weitestgehend unüberwacht, was von heute auf morgen dazu führen kann, dass wir eben doch wieder ein neues Grupeer haben. Und dann ist das Geschrei wieder groß und Schuldige werden gesucht, die Verantwortlichen verklagt (was oft nichts bringt) und jahrelang gehofft (was ebenfalls oft nichts bringt). Danach ist alles wieder vergessen und der Kreislauf beginnt von neuem 🙂

Vorteile unregulierter P2P Plattformen

Während sich einige regulierte Plattformen auf ihrer Lizenz ausruhen und den Anlegern so gut wie keine Transparenz bieten, müssen unregulierte Plattformen deutlich mehr tun, um anerkannt zu werden.

Aus dem vermeintlichen Nachteil, wird aber aktuell einer ihrer größten Vorteile. Denn unregulierte Plattformen treffen damit heutzutage die regulierten Plattformen genau da, wo es im Grunde richtig weh tut und wo man eigentlich erwarten müsste, dass die regulierten Plattformen die Nase vorn haben.

Vergleichen wir einfach mal zwei der ältesten regulierten P2P Plattformen anhand der öffentlich verfügbaren Informationen mit einem der derzeit gehypten Newcomer der Szene. TWINO und Viainvest gegen Ventus Energy. Ventus Energy ist ein neues Unternehmen, welches noch keine geprüften Geschäftsberichte hat, hier haben die alten Hasen natürlich einen immensen Vorteil durch den Track Record. Also muss eine neue Plattform ihre Investoren gut informieren und das schaffen sie in unserem Beispiel auch. Vergleichen wir mal die Statistiken beider Plattformen auf wichtige Kriterien, um die Entwicklung der Plattform beurteilen zu können.

| Kriterium | Viainvest | Twino | Ventus Energy |

|---|---|---|---|

| Assets under Management | vorhanden | nicht vorhanden (jedoch in Blogartikeln versteckt) | vorhanden |

| Total Capital Raised | vorhanden | vorhanden | vorhanden |

| Aktualisierung | unregelmäßig, Zyklus nicht erkennbar | täglich | täglich |

| Anzahl Investoren / aktive Investoren | Registrierungen | Registrierungen | nur aktive Investoren |

| Performance des Geschäfts | keine Angaben | rudimentäre Infos | umfangreich |

| Portfolio Überblick | nicht vorhanden | nicht vorhanden | vorhanden |

| Durchschnittsrendite der Investoren | nicht vorhanden | nicht vorhanden | vorhanden |

P2P Plattformen, die 10 Jahre oder länger am Markt sind, haben es also bis heute nicht geschafft, ihren Anlegern eine ordentliche und einfache Transparenz zu bieten. Zwar findet man sowohl bei Viainvest & auch TWINO weitere Informationen in Blogartikeln und verteilt und verschachtelt in unzähligen rechtlichen Dokumenten. Aber ganz ehrlich: für neue Anleger ist das vollkommen nutzlos.

Ebenso nutzlos ist es mit registrieren Investoren hausieren zu gehen, wovon mehr als 3/4 oft gar nicht mehr dabei ist. Nur aktive Investoren zählen und auch die Veränderung dessen ist wichtig. Am besten wäre es also, wenn man beide Zahlen sehen könnte, so wie es die regulierte Immobilienplattform Profitus vorbildlich tut.

Regulierte Plattformen sollten dies als Chance sehen ihr Angebot zu verbessern und von den unregulierten Plattformen zu lernen und in Sachen Informationsmanagement zu den unregulierten Plattformen aufzuschließen.

Profitus bietet beide Kennzahlen an. So sollte es optimalerweise sein. Und hier sieht man auch sehr schön den eklatanten Unterschied.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

Regulierte P2P Plattformen – oft das schlechtere Investment

Anleger haben in den letzten Jahren mit unregulierten P2P Plattformen viel Geld verloren. So gingen alleine bei Grupeer über 40 Millionen EUR verloren, dem bisher größten P2P Scam. Das mag viel klingen, ist aber beispielsweise gegen die Cannabis Plattform Juicy Fields Kindergarten. Hier verschwand über eine halbe Milliarde EUR. Das Mehrfache von dem, was P2P Anleger mit allen Scams zusammen verloren haben! Der Verlust kam hier am Ende klar durch Betrug zustande. Bitter! Aber wie viel Geld ging bei regulierten Plattformen in die Binsen oder steht aktuell im Feuer? Der aktuelle Stand:

- Estateguru: ca. 137 Millionen EUR

- Mintos: ca. 128 Millionen EUR

- InSoil Finance: ca. 7 Millionen EUR

- Twino: ca. 5 Millionen EUR

- Capitalia: ca. 2 Millionen EUR

- Lande: ca. 2 Millionen EUR

- Debitum: ca. 1,7 Millionen EUR

Ca. eine viertel Milliarde Euro sind also aktuell auf regulierten P2P Plattformen blockiert und sind dabei zu verschwinden. Nicht alles davon wird verloren gehen, viele Millionen werden Anleger aber niemals wieder sehen. Auf der unregulierten Seite haben wir dagegen aktuell ca. eine halbe Million Euro auf Income Marketplace ausstehen und ca. 26 Millionen EUR auf der (aus meiner Sicht) betrügerischen Plattform Reinvest24 sowie 27,6 Millionen auf Crowdestor (im Diagramm vergessen). Auch auf der tschechischen Plattform Bondster stehen viele Millionen im Feuer, es ist jedoch nicht möglich herauszufinden wie viel.

Die Regulierung mag also weitestgehend vor Betrügern schützen, aber ganz sicher nicht vor einem Verlust von Geldern. Diese Aufzählungen hier sind natürlich nicht vollständig und zeigen nur die Plattformen auf, von denen ich weiß oder selbst investiert war. Zudem sind die Beträge dynamisch.

Vergleich Unreguliert vs. Reguliert

Um ganz einfach einschätzen zu können, was wir bei regulierten und unregulierten Plattformen erwarten können, habe ich euch mal eine einfache Tabelle erstellt.

| Kriterium | Reguliert | Unreguliert | Gewinner |

|---|---|---|---|

| Rendite | Meist im Bereich 6 – 15 %. | 15% und mehr sind möglich. | Unregulierte Plattformen |

| Transparenz | Hoch (Lizenzberichte, Geschäftsberichte, regulatorische Kontrollen, Key Information Documents). | Transparenz oftmals nur auf Projekt- aber nicht auf Unternehmensebene. | Regulierte Plattformen |

| Statistiken | Oft mangelhaft mit unregelmäßigen Aktualisierungen und irreführenden Zahlen. | Viele Plattformen mit Track Record oder jene, die es wirklich ernst meinen, bieten umfangreiche, ständig aktuelle und äußerst gute Statistiken. | Unregulierte Plattformen |

| Anlegerschutz auf dem Papier | Formalisiert durch Regulierungsbehörden. | Häufig durch freiwillige Mechanismen. | Regulierte Plattformen |

| Anlegerschutz in der Praxis | Einige regulierte Plattformen haben immense Gelder im Feuer und das schon seit Jahren. | Seriöse unregulierte Plattformen sind oft erfolgreicher in den Rückholungen. | Unregulierte Plattformen |

| Liquidität | Sekundärmarkt oft vorhanden, darüber ist ein Ausstieg möglich. | Ebenfalls oft Sekundärmärkte, darüber hinaus jedoch auch noch weitere Techniken wie Early Exit, Rückgabe etc. | Unregulierte Plattformen |

| Beziehung zum Team | Distanzierter, eher institutionell und unnahbar. | Nahbar, oft direkter Draht zum Management. | Unregulierte Plattformen |

| Quellensteuer | Muss in der Regel bezahlt werden. | In der Regel kein Quellensteuerabzug. | Unregulierte Plattformen |

Regulierte Plattformen haben also in Sachen Dokumente und Reputation durch Lizenzen klar die Nase vorn und da können ihnen die unregulierten Plattformen nicht folgen.

Sie können jedoch ihrerseits Dinge tun, die ihnen am Ende aus meiner Sicht sogar einen kleinen Vorsprung geben. Dazu gehören die schon angesprochenen Statistiken aber auch einfach die Nähe zum Management um Entscheidungen klar nachvollziehen zu können (beispielsweise in Telegram Gruppen).

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Fazit – Beides hat seine Daseinsberechtigung

Einen riesigen Vorteil haben jedoch regulierte Plattformen. Ist man ein eher unerfahrener Anleger und überwältigt vom Sumpf der europäischen P2P Plattformen, kann man hiermit relativ sicher sein, dass man nicht in eine betrügerische Plattform investiert. Ich würde also Anfängern eher keine unregulierten Plattformen an die Hand geben. Vor allem keine, die kaum Track Record haben.

Kennt man die Szene und allgemein Investments am grauen Markt jedoch ein bisschen und möchte aus seinem Portfolio mehr herausholen, bietet sich eine unregulierte Beimischung in jedem Fall an, um seinen Themenfokus aber auch die Rendite zu optimieren. Zudem bin ich ziemlich optimistisch, dass man damit am Ende auch weniger Verluste einfahren wird, sofern man keinen Scam erwischt, wovor man leider nie gänzlich geschützt ist. Egal wie gut man auch recherchieren mag und wie groß der Erfahrungsschatz ist.

Ich selbst werde in jedem Fall beide Formen weiter nutzen und bin mir auch sehr sicher, dass beide Arten von Plattformen weiter voneinander lernen können und auch werden. Letztlich liegt das aber auch an uns Anlegern dies etwas zu steuern, nämlich indem wir mit unserer Geldbörse wählen und so intransparente Plattformen, unreguliert wie reguliert, auf eine bessere Bahn lenken.

Wie denkst du über das Thema und wie investierst du? Schreib es jetzt in die Kommentare!

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Na ja, wenn der Grundumsatz stimmt, sind die Benefits nach wie vor i.O., nur ist der PLU nicht gerade der Überflieger.. Hat dafür aber Retro-Charme 🙂

Ich hatte mich ja ausgeklinkt, als sie alle 2-3 Monate die Regeln komplett geändert haben. Bisher habe ich sie nicht vermisst! Aber schön zu hören, dass sich das Konzept für einige noch lohnt.

Hallo Tobi,

welche Benefits meinst du konkret? Ein richtiges Umwandeln der (neuen) PLUS in Euros sehe ich derzeit nicht.

@Lars, sorry für’s Off-Topic…

Hallo Lars, super Artikel (wie immer). Vielen Dank für deine wertvollen Infos, haben mir bisher viel eingebracht.. Mach bitte weiter so.. (swaper, twino, bondora, robocash, lande, mintos). Die einzige Niederlage bisher war CoinLoan, wobei hier die erste Auszahlung aus der Konkursmaße schon kam, hoffentlich gibt es noch eine zweite Runde.. crypto.com und plutus waren ebenfalls super Empfehlungen. Läuft.. LG, Tobi

Danke Tobi für den Kommentar! Hört sich an, als hättest du einiges an Zinsen kassiert! Aber Plutus? Da bin ich schon lange raus, das lohnt sich noch?