P2P Kredite in Zeiten der Corona Krise – Antworten auf deine Fragen

Eigentlich sollte in dieser Woche eine neue Plattformvorstellung erscheinen. Aufgrund der aktuellen Vorkommnisse und weil ich einfach extrem viele E-Mails dazu bekomme, habe ich mich jedoch dazu entschieden, diesen zu verschieben und heute auf viele eurer Fragen einzugehen. Heute geht es also ganz spontan um das Thema P2P Kredite in der Corona Krise.

Neben der Beantwortung eurer Fragen werde ich euch auch vermitteln, was ich jetzt aktuell tue. Ich hoffe ich kann euch damit ein bisschen Mut und Ruhe mitgeben, all das durchzustehen. Viel Spaß und gute Unterhaltung!

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

- Auch ich habe keine Glaskugel

- Was ich jetzt tue

- Eure Fragen

- 1. Welche P2P Plattformen werden deiner Meinung nach als erstes von einem Durchschlag der Krise betroffen sein?

- 2. Wie lange wird der Crash gehen und wann wird man auf den P2P Plattformen was merken?

- 3. Können die P2P Plattformen überhaupt noch arbeiten?

- 4. Du bist mit 1/4 Million Euro in P2P Kredite investiert. Hast du keine Angst?

- 5. Kann dies auch das Ende der P2P Kredite sein?

- 6. Bist du pleite, wenn P2P crasht?

- 7. Soll ich jetzt noch in P2P Kredite investieren?

- 8. Ab wann soll ich mein Geld abziehen?

- 9. Veränderst du deine Asset Allokation?

- 10. Gibt es Plattformen die deiner Meinung nach von der Corona Krise profitieren werden? Falls ja welche?

- 11. Sind Geschäftskredite aktuell riskanter als Konsumkredite?

- Fazit zu P2P Kredite und der Corona-Krise

- P2P Kredite & Corona Krise – das Video

- Weitere Infos zu den aktiven P2P Plattformen

Auch ich habe keine Glaskugel

Vorweg: Ich kann dir nicht sagen, wie die ganze Sache ausgehen wird, noch, ob es irgendwelche P2P Plattformen mit in die Tiefe reißen wird. Aktuell kann ich nur die Fakten sehen. Und diese belegen:

- Kreditanfragen verstärken sich

- Zinsen steigen

- Angebot so gut wie nie

Bis vor kurzem war ich auch noch in Tallinn und konnte mit Reinvest24 und Estateguru sprechen. Eigentlich war auch noch ein Termin mit Bondora geplant. Jedoch musste ich Estland durch die Grenzschließung und der quasi Stilllegung des Flughafens schon 4 Tage früher verlassen, als geplant. Die beiden Immobilien P2P Plattformen gehen der Sache aber sehr entspannt entgegen. Natürlich, denn bei beiden steckt ein handfester Wert hinter den Investments. Bei den Konsumenten-Krediten sieht es anders aus, aber auch hier geht eine Mail nach der anderen der CEOs ein, die für Beruhigung sorgen sollen.

Es bleibt nun abzuwarten, wie lange die aktuelle Situation anhalten wird und ob die Wirtschaft nachhaltigen Schaden trägt. Aber, und dafür brauche ich keine Glaskugel: Das ist die Bewährungsprobe auf welche die P2P Industrie seit Jahren gewartet hat!

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Was ich jetzt tue

In vielen Gruppen sehe ich den Corona Herdentrieb, dass Investoren P2P Kredite verkaufen, um dieses Kapital in Aktien umzuschichten. Sogar einige Blogger folgen diesem Ruf. Genau das tue ich NICHT! Warum? Nun, P2P-Kredite waren für mich nie ein Cash-Parkplatz, sondern ein Investment. Die Grundannahme war dabei immer, dass diese im Fall einer Krise nicht so stark mit dem Aktienmarkt korrelieren. Den Beweis, dass dies der Fall ist, haben wir schon aus der letzten Krise, wenn auch nicht aus Europa.

Aber auch aktuell sieht man noch keinerlei Effekte auf den P2P-Markt. Natürlich, wenn es die Wirtschaft LANGFRISTIG runterzieht, wird es auch Spuren im Kreditmarkt hinterlassen, keine Frage. Aber da sind wir noch lange nicht. Zudem sprechen wir hier auch bei weitem nicht von den Minus-Renditen, die wir jetzt am Aktienmarkt sehen, sondern allenfalls von einer Verflüchtigung der schönen Rendite. Auch hier wieder einen Blick in die Vergangenheit: Dort waren Kredite mit guter Bonität im Schnitt sogar im Plus.

Einen Einblick, den ihr nicht oft bekommen werdet. Ein Teil meines Einzel-Aktien Portfolios, Stand 16.3.2020

Natürlich wiederholt sich die Geschichte nie, aber sie reimt sich, wie man so schön sagt. Ich halte also alle meine P2P-Investments, investiere sogar punktuell nach und konzentriere lediglich meinen Cashflow auf den Aktien- und auch den Kryptomarkt. Die P2P-Kredite galten nämlich immer auch als Stabilisator des Portfolios, wenn es am Aktienmarkt mal nicht so rund lief die letzten Jahre und diese Tage gab es durchaus. Auch wenn sie mit der aktuellen Situation keinesfalls vergleichbar waren.

Dieser ganz transparente und plastische Vergleich meiner beiden Portfolios sollte euch vor Augen führen, wieso die P2P-Kredite in der Corona Krise nicht verkauft werden sollten. Das alles garantiert aber natürlich nicht, dass sich in den nächsten Wochen nicht doch eine P2P Plattform oder sogar mehrere verabschiedet. Davon gehe ich sogar aus! Deshalb arbeite ich mit der Diversifikation über mehrere Plattformen.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Eure Fragen

Ich habe viele Fragen von euch bekommen, die ich hier einmal gesammelt beantworten möchte, damit sich jeder ein Bild von meiner Meinung machen kann. Bitte beachte hierbei, dass es sich lediglich um meine Meinung handelt. Diese muss sich nicht als wahr erweisen.

1. Welche P2P Plattformen werden deiner Meinung nach als erstes von einem Durchschlag der Krise betroffen sein?

Ich mag hier nicht auf gewisse P2P Plattformen zeigen, denn ich weiß um meine Reichweite und auch, dass Investoren diese dann möglicherweise panikartig verlassen. Das wird dann zwar meine Prognose bestätigen, aber hilft der P2P Plattform wenig. Vielmehr möchte ich auf Kreditarten schauen. Viele sehen die Konsumentenkredite wie auf Mintos & Bondora an erster Stelle, aber das sehe ich ganz und gar anders. Ich denke sogar, diese Kredite werden erst an letzter Stelle kommen. Meine Reihenfolge der betroffenen Kredite sieht daher so aus:

- Unbesicherte Geschäftskredite

- Immobilien-Entwicklungskredite in einem frühen Stadium

- Kredite von miesen Anbahnern (zugegeben, wird schwer die zu finden)

Beachte hierbei, dass ein Ausfall von Immobilien-Entwicklungskrediten nicht zwingend schlimm sein muss und sich ein Default wie bei Estateguru über Monate hinziehen kann. Die Krise wird das aber vermutlich nicht. Daher sehe ich der Sache entspannt entgegen. Und dazu gibt es auch noch eine Liste der Kreditarten, die ich als top auch in der Krise ansehe:

- Autokredite (ohne Auto keine Arbeit)

- Agrarkredite (Traktoren und Felder gehen immer)

- Besicherte Immobilienkredite (logisch oder?)

- Kredite von erstklassigen Kreditgebern (beispielsweise einer Delfin Group auf Mintos)

- Kredite aus Ländern, die nicht vom Coronavirus betroffen sind

2. Wie lange wird der Crash gehen und wann wird man auf den P2P Plattformen was merken?

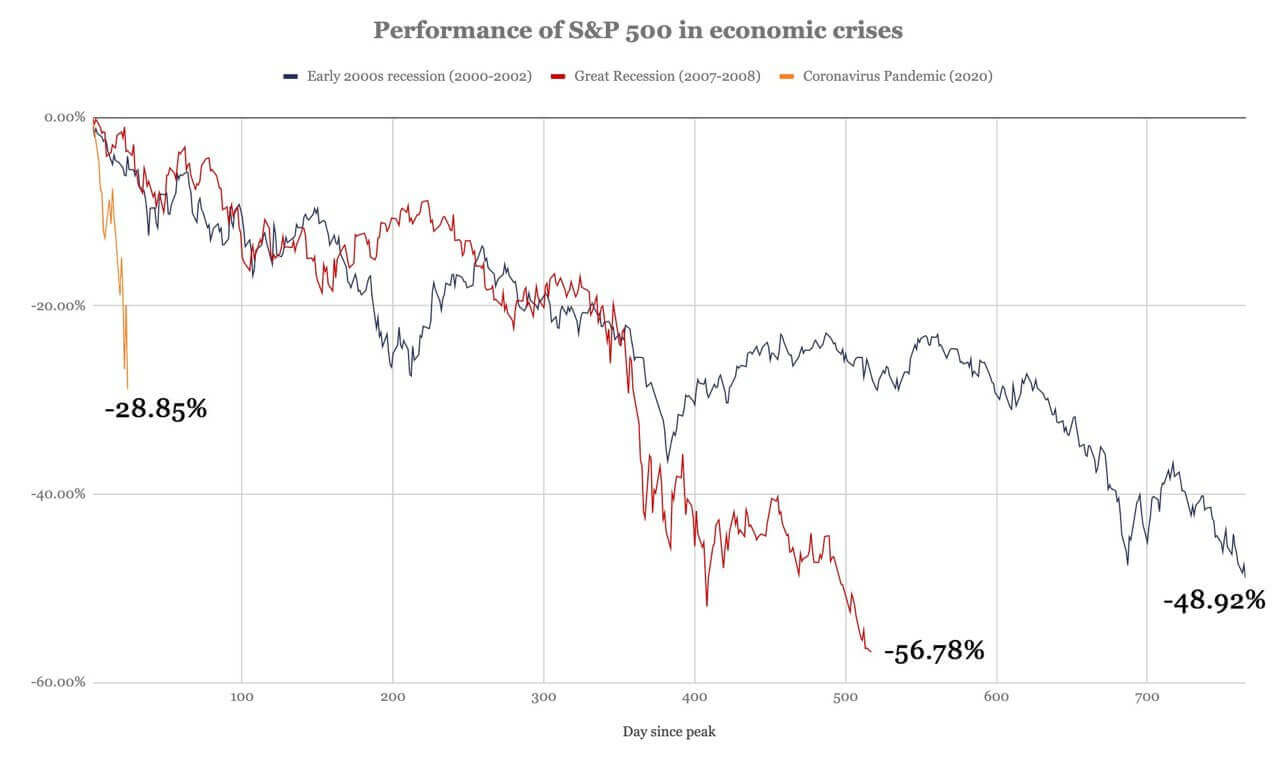

Auch hier sind wir wieder im Bereich der Glaskugel. Wirkliche Crashes an sich, wie wir sie von der Börse kennen, dauern meist nur wenige Tage bis Wochen. Danach haben wir oft eine gewisse Stabilität inkl. länger andauerndem Abwärtstrend gesehen. Viel wichtiger sind also die wirtschaftlichen Turbulenzen, die um diese Crashes drumherum passieren. Diese können sich durchaus über Monate und Jahre hinziehen. Hier einmal ein nicht wirklich motivierendes aber wichtiges Diagramm zum Vergleich mit den letzten Krisen.

Alles hängt jetzt davon ab, wann der Peak der Corona-Infektionen erreicht ist. Dann wissen wir, dass die aktuellen heftigen Maßnahmen Wirkung zeigen und sehen Licht am Ende des Tunnels. Schauen wir nach China, haben wir ungefähr einen Maßstab, wie lang das alles dauern kann. Aber keine Garantie, dass es auch bei uns so “glimpflich” ablaufen wird. Denn unsere Maßnahmen sind, ich will nicht sagen harmlos, aber zumindest auf einem Samthandschuh-Niveau gegenüber China. Daher erwarte ich, dass es hier vielleicht doppelt so lang dauern wird.

3. Können die P2P Plattformen überhaupt noch arbeiten?

Ja, und wie sie das können. Was das angeht, gibt es hier überhaupt keine Probleme. Die arbeiten einfach von daheim, wie ich es dir auch von meinem Besuch aus Tallinn bestätigen kann. Firmen wie Mintos, Bondora etc. haben hier durch ihre eh schon lockeren Arbeitsbedingungen keinerlei Probleme, ihren Geschäftsbetrieb fortzusetzen. Denn 90% der Geschäftsprozesse funktionieren auch online.

4. Du bist mit 1/4 Million Euro in P2P Kredite investiert. Hast du keine Angst?

Ich habe mir oft selbst die Frage gestellt, ob ich hier ängstlich und schwach werde. Tatsächlich bin ich das aber nicht. Abgesehen von den P2P Plattformen wo ich eh entspare (Fast Invest, Flender) habe ich bei keiner P2P Plattform auch nur einen einzigen Euro abgezogen. Auch habe ich das in naher Zukunft nicht vor. Wieso auch? Aus jeder Krise entsteht auch eine große Chance.

Mir mag hier meine Vergangenheit zu Gute kommen. Denn ich war nicht immer P2P Anleger. Mein Beginn im Online-Business war im Bereich der Sportwetten und hier hieß es oft: alles oder nichts. Zum Teil habe ich hier 5-stellige Summen innerhalb von Sekunden verloren und das waren keine Buchverluste. Das hat mir scheinbar eine gewisse Ruhe mitgegeben 🙂

5. Kann dies auch das Ende der P2P Kredite sein?

Ja, definitiv. Das gilt aber nicht nur für die P2P Industrie. Jede Krise bietet nun einmal Risiken und Unsicherheiten. Und hier haben wir es mit einer für uns vollkommen neuen Situation zu tun. Für einige Unternehmen (auch P2P Plattformen) wird die Reise in dieser Krise enden, da bin ich mir sicher. Aber so ist das nun mal und gehört zur natürlichen Bereinigung.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

6. Bist du pleite, wenn P2P crasht?

Zum Glück nicht 🙂 Mein P2P-Anteil schwankt zwischen 10 und 15%. Ich habe sehr viele andere Assets. Nicht nur Kapitalanlagen, sondern auch noch viele laufende Einnahmen aus dem Online-Business wie meinen über 200 Büchern auf Amazon. Mach dir um mich keine Sorgen. Aber wenn du willst, schick mir doch ein paar Rollen Klopapier nach Hause. Darüber mache ich mir mehr Gedanken als über meine Finanzen. Denn was ist die Alternative? Handtücher, Gardinen? Schon mal drüber nachgedacht?

7. Soll ich jetzt noch in P2P Kredite investieren?

Naja, also rein faktenbasiert (siehe oben), waren die Chancen niemals besser. Der beste Zeitpunkt für das Investment ist immer JETZT. Viele P2P Plattformen bieten gerade Bonusaktionen an und es gibt absolut keinen Grund, das Investment aufzuschieben. Achte halt darauf, dass du vielleicht eher auf etablierte Player wie Mintos*, Bondora* oder Estateguru* setzt und nicht auf irgendeine Bude, die gestern aus ihrer Garage den Geschäftsbetrieb aufgenommen hat.

8. Ab wann soll ich mein Geld abziehen?

Gegenfrage: Warum genau hast du in P2P Kredite investiert? Um es jetzt bei einem hohen Wellengang abzuziehen? Warum? Genau mit sowas bereitest du den P2P Plattformen erst Probleme. Das ist als würdest du in den Supermarkt gehen und 10 Packungen Toilettenpapier kaufen, obwohl du nur 1 brauchst. Machen das die 10 nach dir auch noch, ist das Regal leer. Plastischer geht der Vergleich gerade nicht oder?

Gerade jetzt ist es wichtig an die Geschäftsmodelle zu glauben und die P2P Industrie dabei zu unterstützen, das durchzustehen. Daher mein Versprechen an dich: Ich werde an keinem Zeitpunkt dieser “Krise” auch nur einen einzigen substanziellen Euro aus den P2P Krediten ziehen. Im Gegenteil, ich werde weiter aufstocken.

9. Veränderst du deine Asset Allokation?

Nein, wieso sollte ich? Natürlich wird sie sich naturgemäß etwas in die eine oder andere Richtung verändern, vor allem wenn die Nachkäufe am Aktienmarkt ihre Wirkung durch steigende Preise zeigen. Aber meine Strategie steht schon seit geraumer Zeit fest und diese werde ich nicht verlassen. Diese besagt, dass ca. 60% meines Geldes in Aktien angelegt ist, 10 – 20% in P2P Krediten und der Rest in kleineren Assets wie Kryptowährungen, Crowd-Spielereien, Cash etc.

10. Gibt es Plattformen die deiner Meinung nach von der Corona Krise profitieren werden? Falls ja welche?

In den letzten Wochen hatten wir oft die Diskussion, warum es wichtig ist auf etablierte P2P Plattformen zu setzen. Die Scam-Fälle um Kuetzal und Envestio haben die Investoren-Gemeinschaft gut aufgerüttelt. Und das ist auch gut so! Jetzt allerdings würde ich diesen Gedanken noch einmal erhöhen, denn er ist umso wichtiger. Frag dich selbst, wie viel Sinn es aktuell macht auf neue P2P Plattformen ohne einen gewissen Track Record zu setzen! Macht es nicht vielleicht doch Sinn, lieber einer P2P Plattform wie Bondora zu trauen, die schon in der letzten Finanzkrise aktiv war, auch wenn sie vielleicht nicht die höchsten Zinsen zahlen?

Wenn du dich wirklich unwohl fühlst, dann solltest du auf genau solche etablierten P2P Plattformen setzen. Schaue dir auch meine Top-Liste der Kreditarten an, die ich schon in einer anderen Antwort erwähnt habe. Ich sehe hier eine enorme Chance für genau solche P2P Plattformen. Und nach der Krise wird bei genau diesen die Bude eingerannt und die Rendite wird wieder verdampfen. Nutze jetzt die Chance! Auch für Plattformen wie Crowdestor, wünsche ich mir einen guten Ausgang und das sie ihre Hausaufgaben gemacht haben.

11. Sind Geschäftskredite aktuell riskanter als Konsumkredite?

Das kommt auf den den Einzelfall an. Wenn es unbesicherte Geschäftskredite sind, dann kann das zweifellos unschön enden, ja. Steht allerdings ein solider Wert dahinter, der im Fall der Fälle herangezogen werden kann, sehe ich hier aktuell keinen Grund zur Sorge.

Was die Konsumkredite angeht: Ich persönlich habe sie in der Breite nie als sonderlich riskant angesehen. Selbst in Krisenzeiten brauchen die Menschen Geld für irgendwas und auch jetzt steigt wieder die Nachfrage nach Krediten. Hier kommt es vielmehr darauf an, dass die dahinterstehende Firma einen guten Job macht, was die Kriterien für die Kreditvergabe angeht.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Fazit zu P2P Kredite und der Corona-Krise

Wir haben es hier mit einem Szenario zu tun, was so noch niemals dagewesen ist. Ganz ehrlich, ich freue mich darauf und bin sehr gespannt, wie es ausgeht. Die P2P Erfahrungen die wir heute machen, sind für uns als Investoren so immens wichtig, wie du es dir vielleicht momentan noch nicht vorstellen kannst. Denn was du heute machst, wird darüber entscheiden, wie sich dein Geld morgen entwickelt. Was das angeht, brauchst du dir um die P2P Kredite momentan noch keinerlei Gedanken machen. Denn was heute Zinsen zahlt, wird vermutlich zu einem gewissen Teil auch morgen noch Zinsen zahlen. Zumindest für den Moment.

Mein Appell an dich: Bleib ruhig und überstürze nichts! Es gibt überhaupt keinen Grund dafür und das wird dir am Ende nicht helfen. Gehe überlegt vor, halte dein Portfolio stabil und warte ab. Eine Krise wird vergehen, Geld wird gewonnen, Geld wird verloren. Du hast nicht alles in deiner Hand, aber ob du auf der Gewinner- oder auf der Verliererseite stehst, entscheidet sich zu einem Großteil in deinem Kopf.

5 Key Takeaways aus dem P2P Kredite Corona Beitrag

Wie immer an dieser Stelle noch die 5 Key Takeaways aus diesem Artikel.

- Die Rendite der P2P Kredite im Jahr 2020 ist aktuell so gut wie niemals zuvor.

- Wenn du jetzt all dein Geld aus P2P Krediten panisch abziehst, gestehst du dir ein, dass du nie daran geglaubt hast.

- Die Corona Krise kann sowohl der Durchbruch als auch das Ende der P2P Kredite sein.

- P2P Plattformen sind bestens auf Remote Work eingestellt. Jede Plattform kann ebenso operieren wie sonst auch.

- P2P Kredite sind ein wichtiger Stabilisator in deinem Portfolio.

Das P2P Cafe zum Thema

Auch mit Thomas von P2P Game habe ich es mir natürlich auch nicht nehmen lassen, genau über dieses Thema zu sprechen. Ich mag seine differenzierte, klare und manchmal sehr pessimistische Meinung zu den Themen. Also haben wir obenstehende und weitere Fragestellungen in einem Podcast für euch diskutiert!

Podcast mit Kolja Barghoorn

Auch mit Kolja habe ich über die Corona-Krise gesprochen! Ich denke hier sind nochmal richtig viele Informationen für dich dabei, um die Krise besser einschätzen zu können:

Hast du noch weitere Fragen zu P2P Krediten und der Corona-Krise? Dann schreibe sie jetzt in die Kommentare.

P2P Kredite & Corona Krise – das Video

Beitragsbild: pixabay.com @ butti_s (Pixabay License)

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- MyPeak Finance/ MyPeak Finance Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Hi Lars,

Finko wurde die Lizenz entzogen. Was bedeutet das aus deiner Sicht und wie sind die Chancen, von den Investitionen etwas wiederzusehen?

Viele Grüße

Simon

Hi Simon,

nicht Finko wurde die Lizenz entzogen, sondern Varks:

https://blog.mintos.com/varks-licence-revoked-in-armenia/

Im Wesentlichen bedeutet das, dass Varks nun keine Kredite mehr vergeben darf. Die Chancen das Geld wiederzusehen, stehen ganz gut, denn Finko bietet die Unternehmensgarantie an. Sollte Varks also nicht zurückzahlen können, wird es die Gruppe tun. So der Plan 😉

Hi Lars,

danke dir für deine schnelle Antwort. Hoffen wir mal, dass die aktuelle Liquiditätsklemme nicht zu lange anhält und die Darlehensanbahner für dieses Szenario ausreichend kapitalisiert sind.

VG

Simon

Super Artikel Lars. Aber am Ende muss jeder selbst wissen, ob er jetzt in P2P vertraut oder nicht. Ich gebe zu, aktuell von Bondora Geld abgezogen zu haben – bzw. dies versucht habe. Bondora zahlt derzeit nur tröpfchenweise von G&G auf das Hauptkonto aus! Daher scheint Bondora aus meiner Sicht derzeit schon enorme Liquiditätsprobleme zu haben, obwohl immer propagiert wird, dass Bondora sich bei G&G ein Polster zurücklegt und daher “nur” 6,75% bietet. Von dem Polster merke ich grad’ nichts. Da ist auch das Argument vom Blogger-Kollegen Kolja Barghoorn dahin, der Bondora bei 6,75% gegenüber Mintos I&A wegen der Liquidität bevorzugt, weil man (normalerweise) bei Bondora im Gegensatz zu Mintos nicht aus konkreten Krediten aussteigen muss, die in Verzug sind. Dieser eigentlich logische Vorteil scheint derzeit aber dahin zu sein! Daher ist Bondora aus meiner Sicht nicht so stabil, wie es immer behauptet wird. Dein Vergleich mit dem Toilettenpapier ist da absolut richtig! Wenn alle Leute Geld abziehen, dann kann auch das sonst sicher gute und erprobte System von Bondora irgendwann nicht mehr standhalten. Daher also gar keine Kritik an Bondora selbst, aber man sieht derzeit, wie fragil selbst bewährte und abgesicherte Systeme wie im Beispiel Bondora werden können. Vermutlich zerreißt es Bondora gerade wegen ihrer Sicherheitsmechanismen am Ende nicht, aber der wichtige Aspekt der Liquidität ist schon jetzt verloren (derzeit)!

Hi Jochen,

ja, Bondora hat die Teilzahlungen implementiert, um die gesamte Liquidität zu schützen und weiter Kredite ausgegeben zu können. Das ist ja der eigentlich springende Punkt, mit dem andere Plattformen enorme Probleme haben. Kein Geld, keine weiteren Kreditfinanzierungen. Mit dieser Maßnahme erhält sich Bondora das Geschäftsmodell und ist, und da muss ich dir widersprechen, absolut stabil. Der Liquiditätvorteil mag aktuell dahin sein, allerdings haben sie so alles selbst in der Hand und können ihr Geschäfts ganz normal weiterverfolgen. Und G&G ist dennoch liquider als I&A.

Liebe Grüße

Lars

Hallo Lars!

Besten Dank für deinen Rat! Er wirkt sehr beruhigend.

Nexo und CoinLoan aus Estland bieten 8% Rendite unter, soweit ich verstanden habe, Bondora Go&Grow – Bedingungen. Das wäre eine Renditeaufbesserung. Was hältst du von diesen Plattformen? Ich wäre dir für deine Meinung dazu sehr dankbar!

Max

Hi Max, ich kenne beide P2P Plattformen nur vom Namen. Ich weiß aber, dass Nexo sein Affiliate-Programm im Zuge der Krise eingestellt hat, was mal gar kein gutes Zeichen ist.

Ist es bei dir auf Mintos auch so, dass die ausstehenden Zahlungen immer mehr werden? Bei mir sind es mittlerweile 5% des Kontostandes und es wird mit jeden Tag mehr.

Nichtsdestotrotz bleibe ich natürlich den P2P-Krediten treu. Ich bin immer noch überzeugt davon.

Hi Pekka, nein, es schwankt, wie immer. Ich war zuletzt bei 700 EUR, dann runter auf 400, aktuell ist es bei 480 (bei einem Kontostand von 12k).

Vielleicht ist es dann ein kleiner Trost, dass seit 17.03. Zinsen für ausstehende Zahlungen gezahlt werden (nämlich das 1,2-fache der Zinsen des jeweiligen Darlehens)- nach dem Ende der Abrechnungsperiode von 7 Tage und sowohl auf Hauptbetrag als auch die Zinsen.

Danke Honuko- das war mir neu.

Top- Info!

Vielen Dank für die gute und vor allem ausführliche Zusammenfassung der aktuellen Lage. Wie sich die Situation noch entwickeln wird, lässt sich derzeit kaum abschätzen, allerdings tun Regierungen und Zentralbanken ja schon jetzt vieles dafür, dass es nicht zum absoluten Zusammenbruch der Wirtschaft kommt. Krise ja, das lässt sich wohl kaum vermeiden, wenn man ganze Länder runterfährt, aber das wirkt sich ja in allen Bereichen aus.

Wenn die Renditen im P2P-Bereich dann nicht so gut ausfallen, wie man sich das als Anleger vielleicht erhofft hat, ist das immer noch besser als 40 Prozent oder mehr seines Kapitals mit Aktien zu vernichten. Natürlich dürfte es auch an der Börse wieder nach oben gehen, aber in der Zwischenzeit dürften wenige Dividenden fließen. Wer also zum falschen Zeitpunkt gekauft hat, wird noch lange auf eine solide Rendite warten müssen. P2P-Kredite sind sicher nicht perfekt als alleinige Anlage, aber sie bleiben in jedem Fall eine gute Form der Diversifizierung.

Hi Daniel, danke dir für deinen Kommentar und du hast es ziemlich treffend zusammengefasst!

Hallo Lars,

guter Beitrag und super, dass du transparent auch einige deiner Aktien und deren Performance in dieser Crashphase zeigst. Das machen die wenigsten Blogger.

Ich bleibe im P2P-Bereich auch weiter dabei. Viel Geld abzuziehen würde das Problem nur verstärken. Und ich bin optimistisch, dass am Ende die Chancen überwiegen und es auch die P2P Plattformen über die Krise hinweig schaffen.

Wenn alles gut geht, können wir dann im Juni in Riga auf unsere 20 % Kredite anstoßen, die wir uns in dieser Phase gesichert haben 😉

Grüße

Dennis

Danke Dennis! Ich glaube, unser aller Depots sieht aktuell ähnlich aus, daher gibts nix zu verheimlichen 😀 Ich dachte, es wäre heute mal ein guter Kontrast zu den P2P Krediten. Schauen wir mal wie lange der ganze Kram anhält.

Hallo Lars,

danke für deinen Artikel. Ich habe bisher auch noch keinen einzigen Euro abgezogen, habe aber ehrlich gesagt keine Ahnung, inwiefern ich mein Geld vernünftig verteilt habe und deinen obigen Hinweisen entspreche…

In Aktien/ETF investiere ich momentan noch nicht wieder große Summen, lasse nur meine Sparpläne weiter laufen.

Ich bin aktuell bei:

– Bondora G&G: Hier mache ich mir keine allzu großen Sorgen, da das ein großer Player ist. Wenn die den Bach runter gehen, gibt es ganz andere Probleme.

– Crowdestor: Sich hier Gedanken zu machen, bringt sowieso nichts, da kein Zweitmarkt und nur manuelles Invest. Allerdings waren hier viele Projekte irgendwelche Bars oder Hotels. Da ich nur mit 500 drin bin, bereitet mir das aber keine schlaflosen Nächte.

– Debitum Network: Die Qualität der Anbahner kann ich überhaupt nicht beurteilen. Sind die Geschäftskredite dort besichert? Da steht ja immer etwas von einer Guarantee und an sich wirkt der Laden auf mich auch ganz seriös und auf Sicherheit bedacht…

– Estateguru: Erstmal keine Sorgen.

– Exporo: Lasse ich mal außen vor, Immobilien sind ja an sich nicht schlecht, aber überwiegend Nachrang. Mal sehen.

– Flender: Das sind alles Geschäftskredite in Irland mit gar nicht mal so schlechter Diversifikation über verschiedene Branchen, allerdings auch schon einige “Late”. Weißt du, ob die Kredite dort alle besichert sind? Warum entsparst du dort?

– Grupeer: Finde ich etwas undurchsichtig, da dort nur steht, welcher Anbahner die Kohle bekommen hat. Und die Qualität der Anbahner kann ich nicht so wirklich beurteilen.

– Mintos: Hier habe ich nur Anbahner im AI selektiert, die bei Explorep2p aus meiner Sicht OK bewertet sind. Hoffe, dass das reicht…

– Peerberry: wie Mintos, nur in klein.

– Twino: Scheint ja inzwischen auch ein profitabel arbeitendes Unternehmen zu sein, sollte dann ja gut gehen…

– ViaInvest: Scheint ja inzwischen auch ein profitabel arbeitendes Unternehmen zu sein, sollte dann ja gut gehen…

– Viventor: wie Mintos, nur in klein.

Wie kann ich denn prüfen, welches insbesondere unbesicherte Geschäftskredite (die sehe ich ebenfalls als sehr riskant an) sind?

Bin mal gespannt, ob das hält oder auch den Bach runter geht. So viel wie meine Buchverluste bei Aktien/ETF sind, habe ich in P2P gar nicht investiert…

Hi Manfred,

danke dir für deine Aufstellung. Einige Anmerkungen dazu:

Crowdestor: Die haben bereits die Zahlung auf 3 Monate ausgesetzt. Eine gute Entscheidung von ihnen, auch wenn es grad nicht so geil für die Investoren ist.

Debitum Network: Ja, die Kredite sind zum Teil besichert. (aber auch bei Crowdestor)

Flender: Hier habe ich mich schon vor längerer Zeit für den Ausstieg entschieden, einfach weil mir die Entwicklung zu mau war.

Grupeer: Sie werden besser, aber ja, die sind noch sehr intransparent. Da geht noch mehr!

Zur Sicherung der Geschäftskredite: Das kannst du in der Regel in den Projektbeschreibungen sehen.

Moin Lars,

wenn ich so lese, was gerade bei Grupeer los ist, hätte ich besser auch mal auf mein Gefühl hören sollen. Habe gesehen, dass du da auch irgendetwas aktualisiert hast und nicht mehr investiert bist. Was ist denn da los?

Hi Manfred,

ja, ich habe Grupeer vorläufig aus dem Ranking genommen, bis alle Vorfälle geklärt sind. Das hier alles zu erklären, ist schwierig. Das Thema wurde schon ausführlich in Community und auch der neuen Telegram Gruppe diskutiert.

Zusammengefasst:

– 3 LOs sollen gefaked sein

– Einige Entwicklungsprojekte wurden nie beendet

– Es gibt schwere Anschuldigungen gegen da Management

– Fast die gesamte Belegschaft wurde entlassen

Ich habe in den letzten Tagen auch eine Warnung an die Community herausgeschickt.

Sehr interessante Zusammenfassung und vieles sehe ich genauso. Nur einen Punkt kann ich nicht teilen.

“Wenn du jetzt all dein Geld aus P2P Krediten panisch abziehst, gestehst du dir ein, dass du nie daran geglaubt hast.” Ich glaube an P2P Kredite, ziehe mein Geld trotzdem ab. Ich habe ein paar Immobilien und es könnte sein, dass Mieten ausfallen. Meine Kosten bleiben trotzdem (Hausgeld + Bankkredit). Daher nehme ich das Geld vom P2P, um Ausfälle in der Vermietung auffangen zu können. Ich hoffe, es kommt nicht dazu, aber diese Sicherheit ist mir mehr wert als der Verlust von einem halben Jahr P2P Zinsen.

Viele Grüsse,

Alexander

Hi Alexander,

das stimmt. Ich sehe es halt nur aus der Sicht eines langfristigen Investors. Wie bei Aktien, werde ich daher den Anteil der P2P-Kredite nur als allerletzte Maßnahme anrühren, um meine Lebenshaltungskosten zu stemmen. Aber ich kann deine Argumentation absolut verstehen. Jeder muss schauen, wie er gerade kalkuliert und zu Rande kommt.

Viele Grüße

Lars

Ich stimme Alex bei seinem Einwand zu. Auch ich war zu Beginn der Corona-Krise unruhig, da ich nicht wusste, ob ich weiterhin alle Mieten von meinen Mietern erhalten würde. Aus diesem Grund hieß es auch da für mich: Rette sein Geld wer kann 😀 Unabhängig davon bin ich nach wie vor von P2P Krediten – als Teil der Vermögensanlage – überzeugt.

PS: Respekt, dass 10-15% deines Vermögens bereits 250k ausmachen – Mega! 😀

Hi Ricardo,

ich glaube, je ruhiger man reagiert, desto weniger kann passieren 🙂 Lässt einen auch ruhiger schlafen, nicht immer vom totalen Worst Case auszugehen. Ich habe in der Corona-Krise investmentübergreifend überhaupt gar nichts gemacht. Wenn du da kalte Füße kriegst, musst du deine Investmentbeträge möglicherweise reduzieren? Was ja kein Problem ist.

Danke Lars für deinen Beitrag.

Habe mich ganz am Anfang auch ein wenig von der Panik mitreißen lassen und etwas Geld von Mintos abgezogen, diesen Schritt habe ich aber wieder rückgängig gemacht. 🙂

Denkst du, macht es in Bezug auf die Stabilität einen Unterschied, ob eine Plattform einen Sekundärmarkt anbietet?: Bei Mintos werden aktuell am Zweitmarkt so hohe Abschläge angeboten, dass die wenigsten Investoren deswegen in neue Kredite (Primärmarkt) investieren, d. h. auf Mintos erhalten die LOs vorerst kaum Cash.

Im Vgl. – bei Peerberry, Grupper, etc. gibt’s keinen Sekundärmarkt, daher werden mit zurückbezahltem Cash auch neue Kredite bedient.

Früher oder später wird ja immer der Zweitmarkt-Strom versiegen, weil Kredite einfach auslaufen. Hat eine Plattform keinen Zweitmarkt, heißt es sofort aussteigen oder weitermachen. Ich glaube nicht, dass es einen großen Unterschied am Ende macht.

Wenn eine Viertelmillionen ca. 10-15% deiner Assets sind – Hut ab!

Ich bleibe auch investiert. Augen zu und durch, es hilft ja nichts

Wir schaffen das!