5 neue P2P Plattformen erweitern mein Portfolio

Wie ihr sicherlich gemerkt habe, hat sich nach meiner Bereinigung im letzten Jahr wieder einiges in meiner P2P Rangliste getan und neue P2P Plattformen sind hinzugekommen. Normalerweise baue ich immer Plattform für Plattform aus, aber diesmal habe ich mich mal dazu entschieden, gleich 5 Plattformen neu ins Portfolio aufzunehmen.

Ich möchte in diesem Fall keine großen Plattformvorstellungen betreiben, da es zu allen schon umfangreiche P2P Kredite Erfahrungen gibt. Daher schauen wir uns die 5 mal in einem einzigen Beitrag an. Bei Bedarf könnt ihr euch dann tiefer einlesen. Ich erkläre euch, wieso ich gerade diese zur Erweiterung ausgewählt habe und warum ich sie so schnell hintereinander gestartet habe.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

Wozu der Nachschub an P2P Plattformen?

Eine berechtigte Frage! Die Antwort ist jedoch ganz einfach und hängt maßgeblich mit 3 Dingen zusammen.

1. Dem Abbau meines großen Bondora Accounts

2024 und 2025 wird, wie angekündigt, ein Großteil meiner Gelder von Bondora Go & Grow auf andere Plattformen verteilt werden. 2018 so viel Geld bei Bondora zu investieren, war für mich eine gute und richtige Entscheidung. Immerhin habe ich bis heute schon weit mehr als 50.000 EUR Zinsen kassiert.

Damals gab es wenige Alternativen, denen ich viel zugetraut habe und ich wollte für den Großteil meines Portfolios Stabilität. Dadurch bin ich den meisten Scams komplett entgangen. Heute jedoch sieht das anders aus und das Investment in P2P Kredite ist deutlich einfacher geworden als noch zu meiner Anfangszeit. Die Industrie ist weitestgehend durchreguliert, die Scam-Gefahr erheblich gesunken. Es wird nun Zeit die richtigen Weichen zu stellen.

Das bedeutet keinesfalls, dass ich Bondora für eine schlechte Plattform halte und ich werde sie auch zukünftig weiter nutzen. Aber eben nicht mehr in dem Maße wie noch vor einigen Jahren. Über 100.000 EUR dort langfristig investiert zu halten, macht momentan keinen Sinn mehr (für mich).

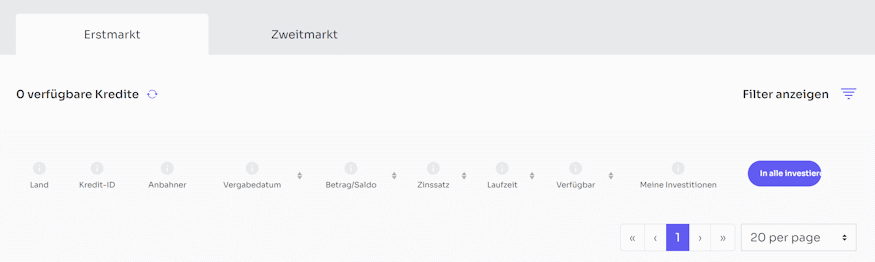

2. Auf vielen beliebten P2P Plattformen herrscht Cashdrag

Natürlich könnte ich die Gelder auch auf einige meiner bereits bestehenden Plattformen verteilen und das tue ich auch zum Teil. Meine Favoriten sind jedoch an der Grenze des Machbaren angelangt und ich habe wenig Lust mich allzu viel manuell darum zu kümmern, dass alle Gelder unter die Leute kommen. Daher macht es nur bedingt Sinn hier die Gelder zu verteilen.

Diese Lage mag sich dynamisch verändern, aber das kann ich zum aktuellen Zeitpunkt nicht vorhersehen, daher brauche ich bei der Größe meines Portfolios weitere Optionen. Mittlerweile bin ich manchmal mehrfach in der Woche damit beschäftigt meine Gelder auf Plattformen wie Income Marketplace, Esketit, Peerberry oder zuletzt sogar Viainvest unterzubringen. Das kann ich hier und da mal auf dem Klo machen, aber es soll jetzt keine tagesfüllende Aufgabe werden 🙂

Die bei euch so beliebten Kurzläufer sind für mich ein absoluter Graus. 7, 14 oder 30 Tage laufende Kredite mögen super flexibel sein, aber sie machen eben auch enorm Arbeit. Ich mag es lieber wenn mein Geld auf Jahre festgelegt ist und ich meine Ruhe habe. Passives Einkommen mit P2P eben.

3. Viele meiner P2P Plattformen haben ihr Ziel bereits erreicht

Ihr seht es ja regelmäßig in meinen Quartalsberichten. Von vielen meiner aktiven P2P Plattformen ziehe ich bereits regelmäßig die Zinsen ab. Zum Teil bereits seit Jahren. Ich habe feste Ziele für jedes Portfolio und möchte langfristig keine Position über die Maßen übergewichten.

Natürlich können sich Gewichtungen im Laufe der Zeit ändern, aber dennoch setze ich seit jeher und in jedem Investment-Bereich auf eine gesunde Diversifikation und bin bisher immer gut damit gefahren.

Nehmen wir nun mein Bondora Portfolio, was noch immer rund 150.000 EUR inne hat, dann wird klar, dass ich dieses nicht in die bestehenden Plattformen pressen kann (und will). Ein weiterer Grund also, wieso frischer Nachschub her muss. Und diesen schauen wir uns nun an.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

AxiaFunder

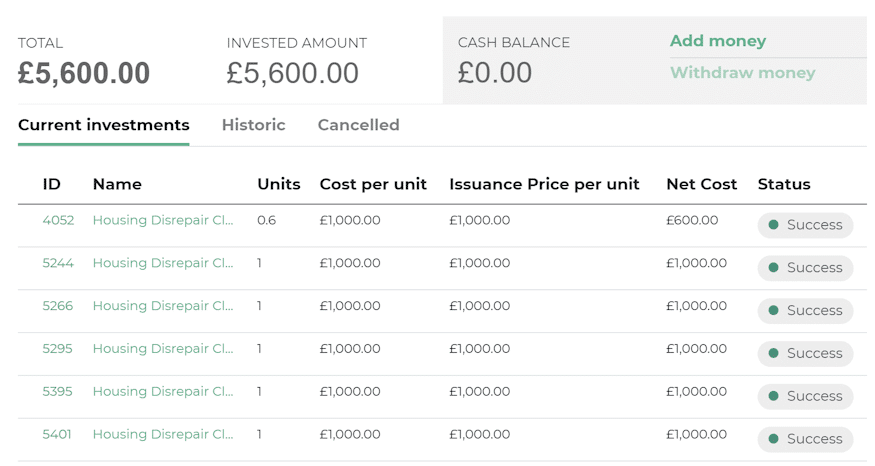

AxiaFunder ist eine sogenannte “Litigation Funding” Plattform. Sie finanziert Rechtanwaltskanzleien und ihre speziellen Fälle. Ich habe hier schon 2022 meinen ersten Fall finanziert, die Plattform hat aber erst 2024 den Sprung in mein Portfolio geschafft.

Grund hierfür war, dass man anfangs meist einen einzigen großen Fall finanziert hatte und in diesen direkt 1.000 Pfund (ca. 1.150 EUR) investieren musste. Das ist die Mindestanlage pro Fall und damit hatte ich mich nicht wirklich wohl gefühlt. Dieses Konzept hat man jedoch scheinbar mit der Zeit geändert.

Nun finanziert man überwiegend sogenannte “Housing Claims”. Also Klagen von Mietern gegen Vermieter, wo es um die Durchsetzung von Mangelbehebungen geht. Das Coole daran ist, dass man ganze Portfolios davon finanziert und mit einem Investment oft in über 50 – 150 Fälle gestreut ist. Der Verlust des Geldes durch den Verlust eines einzigen Falls ist somit ausgeschlossen.

Das Hauptrisiko liegt nun in einer Pleite der Rechtsanwaltskanzlei oder einem negativen Verlauf von vielen einzelnen Fällen, was aufgrund der vorliegen Daten meist eher unwahrscheinlich ist.

Fakten

- Track Record: vorhanden, Unternehmen besteht seit 2018.

- Cashdrag-Gefahr: nicht vorhanden, im Grunde überweist man die Gelder erst, wenn man das Projekt hat. Cash direkt auf dem Account halte ich nie.

- Renditeerwartung: ca. 20%

- Laufzeiten der Projekte: ca. 2 Jahre, aber es kann erheblich länger dauern.

- Vorzeitiger Ausstieg möglich: Trotz Zweitmarkt, eher schwierig.

- Reguliert: ja, durch die britische FCA.

Erste Erfahrungen und Ziele

Die Rendite-Erwartung der Fälle liegt bei über 20%! Meine eigene Rendite ist davon noch weit entfernt mit 5,99%. Das liegt daran, dass gerade mein erster Fall aus 2022 noch sehr schleppend läuft (erst 40% kamen zurück) und die restlichen erst vor kurzem gestartet sind. Ihr müsst hier mit mindestens ca. 2 Jahren rechnen, bis die Gelder zurückkommen.

AxiaFunder selbst als Plattform macht einen bisher makellosen Job. Updates zu den einzelnen Fällen kommen wie ein Uhrwerk quartalsweise und sehr umfangreich und es ist immer spannend die Berichte zu lesen. Zeigen kann ich hier leider keinen, da man als Investor an einen NDA (Non Disclosure Agreement / Verschwiegenheitserklärung) gebunden ist.

Ich möchte die Plattform 2024 in den fünfstelligen Bereich bringen und dann mal schauen, wie die ersten Ergebnisse sind. AxiaFunder ist zudem das erste britische P2P Investment in meinem Portfolio.

Jetzt auf AxiaFunder anmelden!*

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

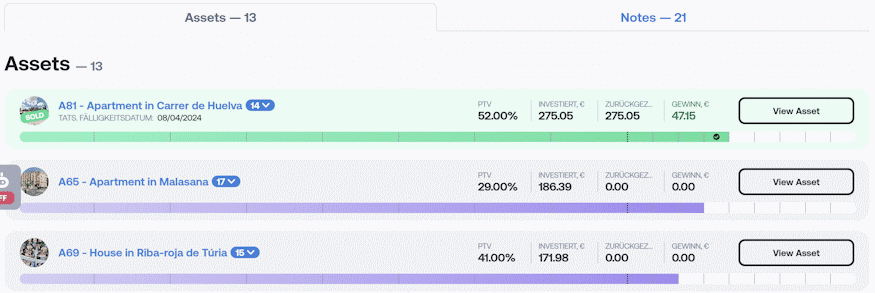

Indemo

Die nächste Plattform ist Indemo. Hier investieren wir in NPLs (non performing loans), also ausgefallene Kredite. Auch diese Plattform habe ich schon länger im Portfolio. Mein erstes Investment habe ich hier im August 2023 gemacht. Die Plattform war jedoch noch nagelneu und so hat es ein bisschen gebraucht, bis ich sie über die Schwelle von 2.000 EUR bringen konnte, womit sie Anspruch auf ein offizielles Listing in meinem Portfolio haben.

Von meinen 5 Neuzugängen ist Indemo neben AxiaFunder sicher diejenige, die das interessanteste Produkt zu bieten hat. Das bringt jedoch auch mit sich, dass man noch nicht genau weiß, wie die Zukunft aussieht.

Fakten

- Track Record: so gut wie nicht vorhanden

- Cashdrag-Gefahr: niedrig

- Renditeerwartung: ca. 15%

- Laufzeiten der Projekte: ca. 2 – 3 Jahre

- Vorzeitiger Ausstieg möglich: nein

- Reguliert: ja, durch die lettische Zentralbank.

Erste Erfahrungen und Ziele

Erst vorletzte Woche konnte ich auf Indemo meine erste Rendite einfahren und die hatte es in sich! Zwischen 33 und 118 Prozent brachte der erste Immobilien-Verkauf auf Jahressicht ein. Die Rendite-Erwartung von vormals ca. 15% ist damit mehr als intakt und liegt weit über der normalen Rendite aus dem Immobilien-Bereich, die wir z.B. von Estateguru kennen. Aber man darf hier eben keine monatliche Auszahlungen erwarten und muss einen langen Atem mitbringen. Die Projekte können durchaus 2 – 3 Jahre laufen.

Von den 5 heute vorgestellten Plattformen ist Indemo die, wo ich mir selbst noch am unsichersten bin, ob sie langfristig in meinem Portfolio bleiben wird. Ich werde das stark von den Ergebnissen der Projekte und von der weiteren Entwicklung der Plattform abhängig machen. Bisher machen sie einen wirklich guten Job und arbeiten sehr Community-nah und professionell. Aufgrund des kürzlichen ersten Erfolges, werde ich die Plattform im nächsten Monat auch aufstocken.

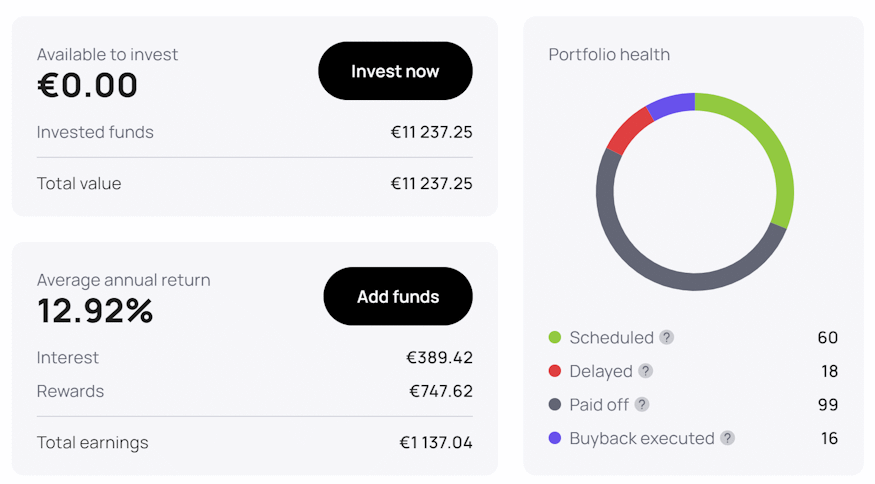

Nectaro

Im November kam dann Nectaro hinzu, eine klassische Plattform die wie Mintos und andere in Lettland regulierte P2P Plattformen auf die Kreditbündel, die sogenannten Schuldverschreibungen setzt. Ich bin hier gleich mit einem größeren Investment gestartet und habe direkt über 10.000 EUR investiert, sie jedoch noch nicht offiziell ins Portfolio aufgenommen.

Ich fand die Plattform damals noch nicht ausgereift genug, um sie auf die Community loszulassen und habe mich zudem hier selbst durch Cashback-Aktionen leiten lassen. Dieses Experiment sollte man nicht unbedingt nachmachen und da ich um meine Reichweite weiß, bin ich hier immer vorsichtig.

Mittlerweile habe ich auch eine zweite Cashback-Aktion mitgenommen und das Portfolio stand zeitweise bei über 20.000 EUR. Die in Lettland regulierte Plattform hat sich mittlerweile gesetzt und wird sich zukünftig hoffentlich in die anderen dort regulierten Alternativen einreihen und ebenso geräuschlos laufen.

Fakten

- Track Record: kaum vorhanden als Plattform, jedoch als Kreditgeber seit vielen Jahren.

- Cashdrag-Gefahr: niedrig

- Renditeerwartung: ca. 13%

- Laufzeiten der Schuldverschreibungen: ca. 1 – 3 Jahre

- Vorzeitiger Ausstieg möglich: nein

- Reguliert: ja, von der lettischen Zentralbank

Erste Erfahrungen und Ziele

Durch die Cashback-Aktionen ist die Jahresrendite von rund 36% aktuell noch jenseits von gut und böse. Das wird sich aber über die Monate wieder normalisieren. Anders als beispielsweise Indemo verbindet man sich aber nicht so stark mit der Community und auch der Support arbeitet eher schleppend. Ein Auszahlproblem auf meiner Seite hat beispielsweise Wochen bis zur Klärung gebraucht und ich musste den Fall mehrmals neu darlegen.

Zudem berichten andere Anleger von sehr strengen KYC-Anforderungen, was ich auch selbst bestätigen kann. Nach der Anmeldung werden die meisten aufgefordert werden, direkt Gehaltsnachweise zu liefern, bevor sie überhaupt einen Cent investieren und zudem gibt es auch einen umfangreichen Eignungstest für Anleger.

Den aktuellen Portfolio-Stand werde ich erstmal nicht halten, da ich temporär einige Rücklagen dort investiert hatte, die nun wieder Stück für Stück zurücklaufen. Ich werde die Plattform aber weiter aufbauen, da die Investments selbst bisher wirklich makellos laufen und versuchen, zumindest die 100 EUR Zinsen pro Monat zu halten.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

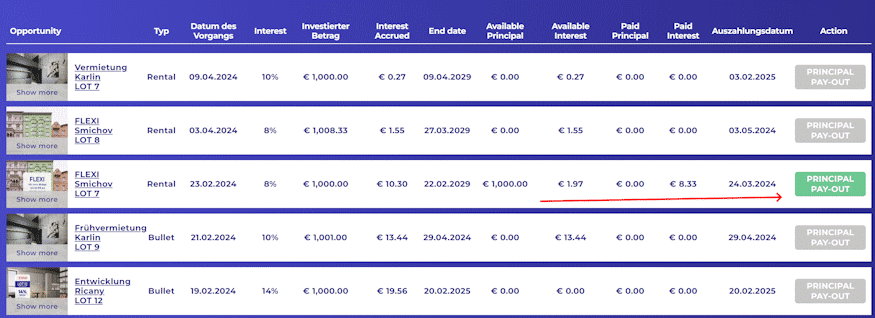

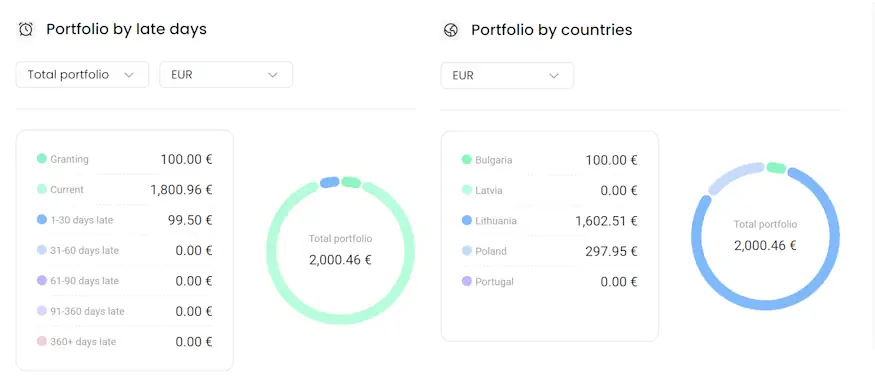

Fintown

Die tschechische Immobilien-Plattform Fintown ist die einzige aus dem Verbund, die noch als “unreguliert” gilt. Ich habe das in diesem Fall durchgehen lassen, da die dahinterliegende Vihorev Gruppe bei weitem nicht unbekannt ist und ihre Fonds durchaus reguliert und offiziell gelistet sind. Im Januar und Februar dieses Jahres habe ich insgesamt 7.000 EUR auf der Plattform investiert und mittlerweile auf 8.000 EUR erhöht.

Eigentlich wollte ich keine weitere Immobilien-Plattform mehr hinzunehmen, jedoch fand ich das Konzept spannend. Auf Fintown investiert man überwiegend in Ferien-Immobilien aus der eigenen Gruppe und die Laufzeiten sind sehr überschaubar. Auf der anderen Seite gibt es Projekte, wo man nach einer gewissen Mindestlaufzeit jederzeit eine Auszahlung beantragen kann. Hier ist also für jeden etwas dabei.

Fakten

- Track Record: gering als Plattform, als Immobiliengesellschaft jedoch hoch.

- Cashdrag-Gefahr: hoch, einige Projekte sind schnell ausverkauft.

- Renditeerwartung: ca. 8 – 12%

- Laufzeiten der Projekte: wenige Monate bis mehrere Jahre

- Vorzeitiger Ausstieg möglich: ja, je nach Projekt

- Reguliert: nein

Erste Erfahrungen und Ziele

Fintown ist im Grunde der “seriöse” Ersatz für Lendermarket und ein Großteil der jetzt auf der tschechischen Plattform liegenden Gelder, kommt von dort. Auch alle weiteren Mittel werden auf Fintown transferiert, sollten sie denn irgendwann mal zurückkommen.

Von den 5 Plattformen ist Fintown mit Indemo zusammen diejenige, die am nächsten an der Community ist. Mitarbeiter der Plattform sind in deren Telegram Channel jederzeit ansprechbar und Probleme werden teils innerhalb von Minuten gelöst, was ich sehr beeindruckend finde.

Die bisherigen Ergebnisse auf Seiten des Investments sind noch schwach. Lediglich 0,87% Rendite konnte ich einfahren. Das liegt jedoch vorwiegend an der Art der Projekte, denn ich habe nur eines dabei, das monatlich Cashflow liefert. Im Laufe der Zeit wird sich hier noch einiges tun.

HeavyFinance

HeavyFinance war der logische nächste Schritt, nachdem die Konkurrenz-Plattform LANDE so langsam aber sicher ihrem vorläufigen Zielwert entgegenläuft. Ich finde den Bereich der Landwirtschaftskredite äußerst interessant und möchte diesen weiter ausbauen.

Die litauische Plattform ist mittlerweile nicht mehr unbekannt und ist von meinen 5 neuen Plattformen wohl bereits diejenige, die am meisten etabliert ist. Ich hatte sie von Anfang an als Investment auf dem Schirm, habe mich jedoch im ersten Schritt für LANDE entschieden. Nun ziehe ich Heavy Finance nach.

Fakten

- Track Record: vorhanden

- Cashdrag-Gefahr: niedrig

- Renditeerwartung: ca. 10 – 12%

- Laufzeiten der Projekte: wenige Monate bis mehrere Jahre

- Vorzeitiger Ausstieg möglich: ja, über den Zweitmarkt

- Reguliert: ja, Halter der europäischen Crowdfunding Lizenz.

Erste Erfahrungen und Ziele

Bisher konnte noch nicht viele Zinsen einfahren, mein erstes Investment auf der Plattform war aber auch erst im Februar. Ansonsten kann ich bisher wenig schlechtes berichten.

Die Rendite auf HeavyFinance ist deutlich höher als auf LANDE. Dafür muss man als Investor aber wahrscheinlich auch mit höheren Verlusten rechnen. Es lohnt sich also hier in jedem Fall mal in die Statistiken der verschiedenen Länder zu schauen und zu entscheiden, ob man wirklich überall investiert sein möchte.

Weiterhin halte ich Abstand von den Green Loans auf der P2P Plattform. Das Thema ist mir noch nicht griffig genug und zu ungewiss. Ich habe lieber “echtes Cash”, anstatt irgendein Versprechen für die Zukunft. Nach letzten Berichten im Handelsblatt müssen Privatanleger eher darauf achten, dass sich die Wette mit CO²-Zertifikaten nicht zu einem Desaster entwickelt. Ich hoffe inständig, dass sich HeavyFinance hiermit nicht die Reputation versaut.

2% Cashback auf Investments der ersten 30 Tage!*

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Mein Fazit

Mit diesen 5 neuen P2P Plattformen habe ich erstmal wieder Luft nach oben und kann einige Gelder umschichten, ohne mich mit Cashdrag herumärgern zu müssen. Bis auf AxiaFunder und Indemo, bin ich auch recht optimistisch, dass die 3 anderen langfristige Positionen in meinem Portfolio bleiben werden.

Nectaro ist zwar neu, aber sie starten im Grunde mit dem gleichen Setup wie die anderen regulierten Plattformen in Lettland. HeavyFinance hat sich bereits in der Szene gesetzt und auch Fintown hat seit Jahren ein erprobtes Geschäftsmodell, auch wenn vielleicht nicht als Plattform.

AxiaFunder und Indemo müssen sich dagegen noch beweisen. AxiaFunder ist bereits schon länger am Markt und ich erkenne schon erste positive Ergebnisse meiner Investments. Indemo ist mehr oder weniger Neuland, auch wenn es hier zuletzt ebenfalls gute Nachrichten gab. Sollte sich die Plattform aber nicht so entwickeln, wie erwartet, ist sie sicher die erste aus der Truppe, die ich wieder aussortieren würde.

Was sagst du zu meinen 5 neuen P2P Plattformen? Was denkst du, welche wird in 5 Jahren nicht mehr dabei sein? Schreib es jetzt in die Kommentare!

5 neue P2P Plattformen erweitern mein Portfolio – Das Video zu Beitrag

Weitere im Blogbeitrag nicht vorhandene Einblicke in mein Portfolio und die Investments gibt’s im dazugehörigen Video.

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- MyPeak Finance/ MyPeak Finance Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Hinterlasse einen Kommentar

An der Diskussion beteiligen?Hinterlasse uns deinen Kommentar!