P2P Kredit Anbieter – 9 Merkmale einer guten P2P Plattform

P2P Kredit Anbieter, wie wähle ich eigentlich einen guten aus? Diese Frage bekomme ich extrem oft gestellt. Oftmals gibt es hier keine pauschale Antwort, denn vieles ist stark abhängig von dem, was du als Investor suchst und willst. Um dir aber dennoch einen kleinen Leitfaden zu geben, worauf du achten kannst, habe ich diesen Artikel geschrieben. Beachte bitte, dass dies Merkmale sind, die ich selbst für wichtig erachte. Es gibt daher keinen Anspruch auf Vollständigkeit. Sich selbst Gedanken zu machen ist also nicht nur wichtig, sondern am Ende essentiell, wenn du Kredite vergeben willst. Für jedes Merkmal habe ich dir auch jedes Mal ein Negativ- und ein Positivbeispiel mitgebracht.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

- 1. Das Alter der P2P Plattform

- 2. Transparenz

- 3. Vollautomatisierbar

- 4. Keine “Pfennigplattform”

- 5. Übersichtlichkeit

- 6. Planbarkeit

- 7. Support

- 8. Rendite optimalerweise > 10%

- 9. Plattformen mit Anbahnern suchen

- Fazit zu den Merkmalen eines guten P2P Kredit Anbieter

- Der Artikel als Video

- Weitere Infos zu den aktiven P2P Plattformen

1. Das Alter der P2P Plattform

Das Alter von einem P2P Kredit Anbieter spielt eine wichtige Rolle. Es signalisiert, dass das Unternehmen in den letzten Jahren irgendwas richtig gemacht haben muss, denn sonst wäre sie heute nicht mehr da. Klar, kann man das nicht pauschalisieren, jedoch zeigt die Erfahrung, dass ältere P2P Plattformen in Sachen Volumen, Technologie etc. meist bessere Karten haben. Gerade wenn du ein Anleger bist, der sehr sicherheitsorientiert ist, solltest du dieses Merkmal vielleicht stärker gewichten. Junge Plattformen sind deshalb aber nicht direkt schlecht.

Negativbeispiel:

Debitum Network – eine nagelneue blockchainbasierte P2P Plattform. Auto Invest Fehlanzeige, Volumen Fehlanzeige usw. So eine Plattform muss sich erst noch beweisen und es macht aus meiner Sicht überhaupt keinen Sinn hier sein Geld zu investieren. (Nachtrag 2022: Debitum Network existiert immer noch und hat sich mittlerweile zu einem Positivbeispiel gewandelt).

Positivbeispiel:

Bondora – Über 10 Jahre am Markt, ausgezeichnetes Volumen, massenhaft Investoren und immer am Zahn der Zeit. Für viele nicht die erste Wahl, für mich eine der Top-Plattformen schlechthin.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

2. Transparenz

Die liebe Transparenz ist ein vieldiskutiertes Thema. Einige Plattformen machen hier einen extrem guten Job, andere einen abgrundtief schlechten. Einige bieten freiwillig Geschäftsberichte an, andere fälschen lieber ihre Rezensionen auf Trustpilot. Beispiele aufzählen könnte man hier genug. Ich bin immer wieder verwundert, dass einige Anleger Unsummen in einen P2P Kredit Anbieter investieren, wo man noch nicht einmal weiß, wo die Kredite herkommen und damit kommen wir auch schon zum Negativbeispiel.

Negativbeispiel:

Fast Invest – Geheimniskrämerei um die Herkunft der Kredite, sowas geht gar nicht. Und ich weiß bis heute nicht, wieso sie das nicht ändern. Darauf hingewiesen habe ich sie schon Anfang des Jahres. Das zeigt mir: es interessiert sie nicht. Ist ok für mich, aber achte auf sowas, wenn du Kredite auf solchen Plattformen vergibst.

Positivbeispiel:

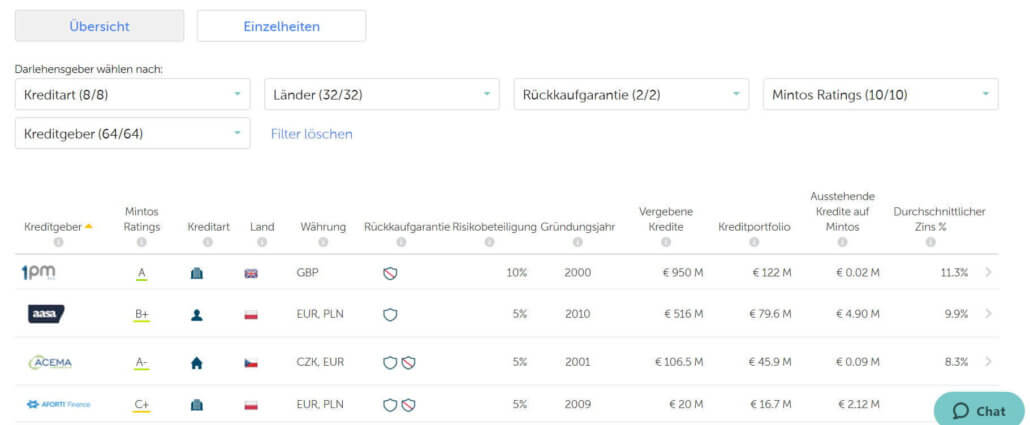

Mintos . Ganz anders lief es hier. Sicherlich gibt es transparentere Plattformen. Der Grund, warum ich hier Mintos nenne ist der, dass man auf Transparenzkritiken eingeht und diese zu ändern versucht. Zuletzt meckerte ich an, dass man immer eine Info bekommt, wenn Kreditanbahner der Plattform beitreten, wenn aber welche die Plattform verlassen, hört man nichts. Das scheinen sie nun geändert zu haben. Daumen hoch!

Mintos berichtet neuerdings auch über die Abgänge

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

3. Vollautomatisierbar

Auf meiner Seite dreht sich alles um passives Einkommen mit P2P Krediten. Daher wäre es schlecht, wenn ich nur P2P Kredit Anbieter im Portfolio hätte, wo ich aktiv anlegen muss. Solche Unternehmen werden dich extrem viel Zeit kosten und unterm Strich wirst du sehr wahrscheinlich keine bessere Rendite einfahren. Daher versuche ich diese Plattformen zu meiden. Mir persönlich ist meine Zeit bei jeglichen Investments extrem wichtig und ich versuche daher den Zeitaufwand auf einem absoluten Minimum zu halten, um mich um wichtigere Dinge im Leben kümmern zu können.

Negativbeispiel:

Crosslend – Erinnert sich noch jemand an meine Crosslend-Experimente? Katastrophal. Den versprochenen Auto Invest gibt es bis heute nicht, 75% meiner selbst ausgewählten Kredite sind ausgefallen. Automatisierung geht anders. (Nachtrag 2022: mittlerweile existiert die Plattform nicht mehr.)

Positivbeispiel:

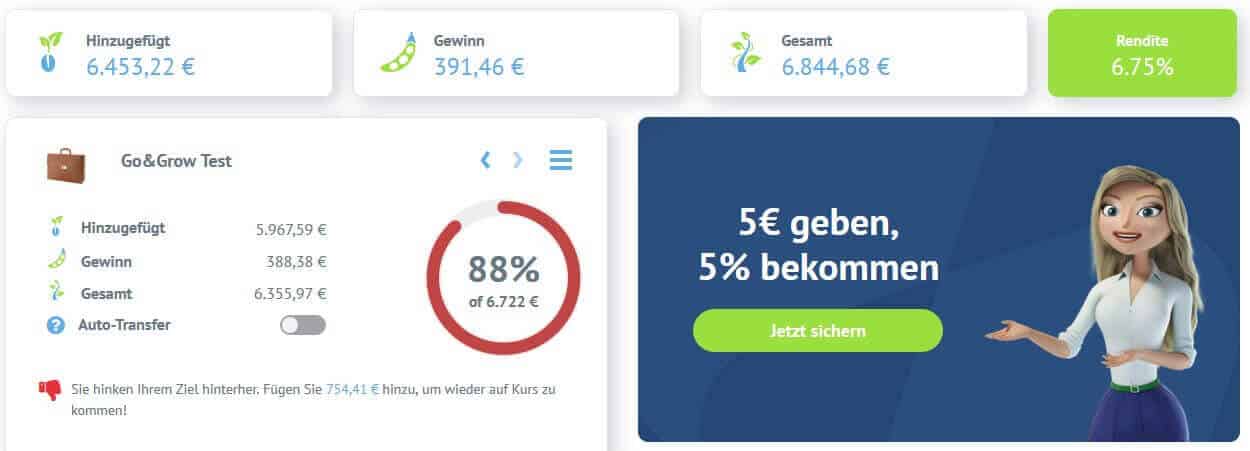

Bondora Go and Grow – Aus Automatisierungsaspekten gibt es wohl nichts besseres. Geld einwerfen, Knöpfchen drücken und am nächsten Tag geht das erste Geld ein. Einfacher geht es nicht.

4. Keine “Pfennigplattform”

“Bei meinem P2P Kredit Anbieter wird nichts investiert, Lars, was kann ich tun?”. Wohl eine der meistgestellten Fragen der letzten Jahre. Die Antwort ist simpel: nichts. Was man aber von Beginn an vermeiden kann ist, sich P2P Kredit Anbieter mit einem geringen Volumen zu suchen. Aber selbst große trifft es von Zeit zu Zeit und auch der baltische Riese Mintos war hier keine Ausnahme.

Quelle: Mein Robocash Konto

Negativbeispiel:

Robocash – Mochte ich noch nie, ich weiß bis heute nicht, warum die P2P Plattform so gehyped wurde und wird. Bei vielen Investoren bleibt regelmäßig Geld liegen und das nicht erst seit gestern. Zugegeben, zum Zeitpunkt der Erstellung des Artikels läuft es ausnahmsweise mal rund. (Nachtrag 2022: Heute weiß ich, wieso die Plattform so gehypt wird und bis selbst fünfstellig investiert.)

Positivbeispiel:

Auch hier wieder Bondora – Ich kann mich an keinen Zeitpunkt in meiner P2P Investorenkarriere erinnern, dass Bondora Probleme hatte mein Geld unterzubringen. Nicht zuletzt deswegen parkt z.B. Dividendenkönig Alex Fischer dort seine nicht ganz geringen Cashreserven. Mit Robocash wäre er vermutlich nicht so glücklich 😉

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

5. Übersichtlichkeit

Manchmal weiß man vor Anzeigen, Menüpunkten und Sonderfunktionen gar nicht, wo man zuerst klicken soll. Soll ich eine der vielen verschiedenen automatisierten Anlagestrategien nehmen oder doch lieber den Auto Invest selbst zusammenbauen? Oder versuch ich es doch mal manuell? Wo finde ich eigentlich die ganzen Statistiken? Und was ist das eigentlich für ein komisches Deutsch? Ich bin ein großer Freund von simplen Plattformen. Überladene Plattformen mit schlechter Usability kann ich in den seltensten Fällen gebrauchen. Denn oft kostet das Zeit und ich mag meine Zeit.

Negativbeispiel:

Und noch einmal Fast Invest – Die Plattform nervt mich jeden Monat aufs Neue, da man sich nicht einmal gesammelt die Zinsen ziehen kann. Hinzu kommt noch eine unterirdisch schlechte Übersetzung der gesamten Plattform.

Positivbeispiel:

Viainvest – Ich finde die lettische P2P Plattform ist extrem simpel aufgebaut und alles findet sich schnell. Fairerweise muss man sagen, dass sie auch viel daran gearbeitet haben in den letzten Jahren.

Blick auf mein Portfolio

6. Planbarkeit

Ich mag es gern, wenn ich 1000 EUR investiere (egal wo) und ungefähr weiß, dass am Monats- oder Jahresende dabei unter normalen Umständen Betrag X rauskommt. Auch wenn ich Buyback-Kredite nicht mag, haben sie genau diese Eigenschaft. Denn solange alles gut läuft, nimmt die Buyback Plattform das Risiko eines Verlustes ab einem bestimmten Zahlungsverzug auf sich. Das mag etwas gegen die Transparenz sprechen, aber es ist ja nur eines der Merkmale, die du nutzen kannst.

Negativbeispiel:

Alle P2P Kredit Anbieter, die keine Rückkaufgarantie anbieten. Denn hier weißt du nie, was du am Monatsende bekommst

Positivbeispiel:

Alle P2P Kredit Anbieter, die eine Rückkaufgarantie anbieten. Solange sie funktioniert, weißt du ziemlich genau, was dabei rumkommen wird.

7. Support

Eigentlich brauche ich ihn nie, aber wenn ich ihn brauche, dann möchte ich keinesfalls eine Standardantwort bekommen. Hier gibt es große Unterschiede. Leider schneiden aus meiner Erfahrung die deutschen P2P Kredit Anbieter äußerst schlecht ab. Diese können noch viel vom Baltikum lernen. Aber auch das entspricht nur meiner persönlichen Beobachtung. Fakt ist aber, dass ein guter Support vertrauensbildend und wichtig ist.

Negativbeispiel:

Leider Auxmoney – Unser deutscher Platzhirsch hat auf meine letzten Nachrichten gar nicht geantwortet. Schlechter geht es wohl kaum.

Positivbeispiel:

Estateguru – Ich finde dieser P2P Kredit Anbieter ist extrem engagiert dabei und auch wenn es keinen deutschsprachigen Support gibt, wird aus meiner Erfahrung auf alles geantwortet und man hat auch nicht das Gefühl mit einem Roboter zu reden.

Estateguru: Eine gute Teamseite sagt schon viel aus

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

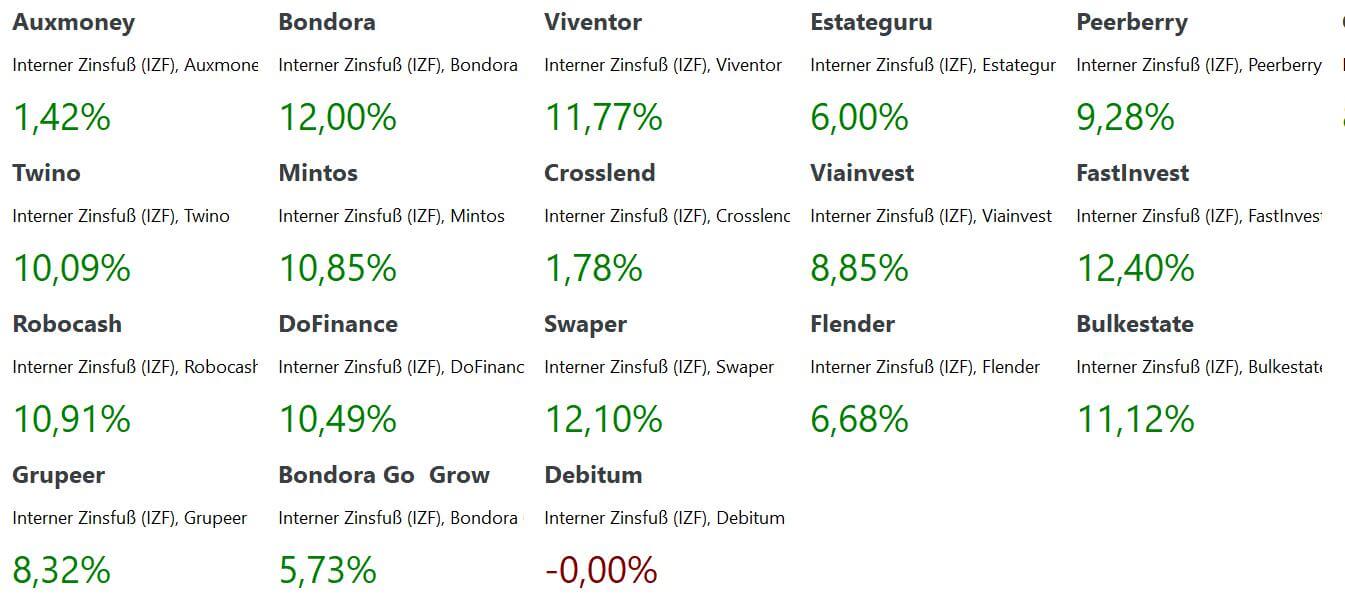

8. Rendite optimalerweise > 10%

Hier spricht jetzt der etwas kapitalistische Lars. Eine zweistellige Rendite muss schon in den meisten Fällen drin sein, denn andernfalls würde ich wohl langfristig lieber beim Aktieninvestment bleiben. Die 10% Rendite sind mit den meisten Plattformen im Baltikum einfach und automatisierbar erreichbar.

Negativbeispiel:

Auxmoney – Und wieder unsere deutsche Nr. 1 Plattform. Mit gerade einmal 3,09% Rendite ist mein Portfolio derzeit hier das schlechteste von allen. Das muss nichts heißen und viele stehen besser da. Bei mir ist es aber nunmal so.

Positivbeispiel:

Wenn wir hier wieder rein nach der Liste gehen, müsste Fast Invest bei mir an erster Stelle stehen. Aufgrund diverser anderer Dinge würde ich sie aber niemals als Positivbeispiel nehmen, daher bleibt der 2te Platz für Bondora übrig mit (bei mir) derzeit fast 14% Rendite.

Mintos im Vergleich zu anderen Plattformen in Portfolio Performance

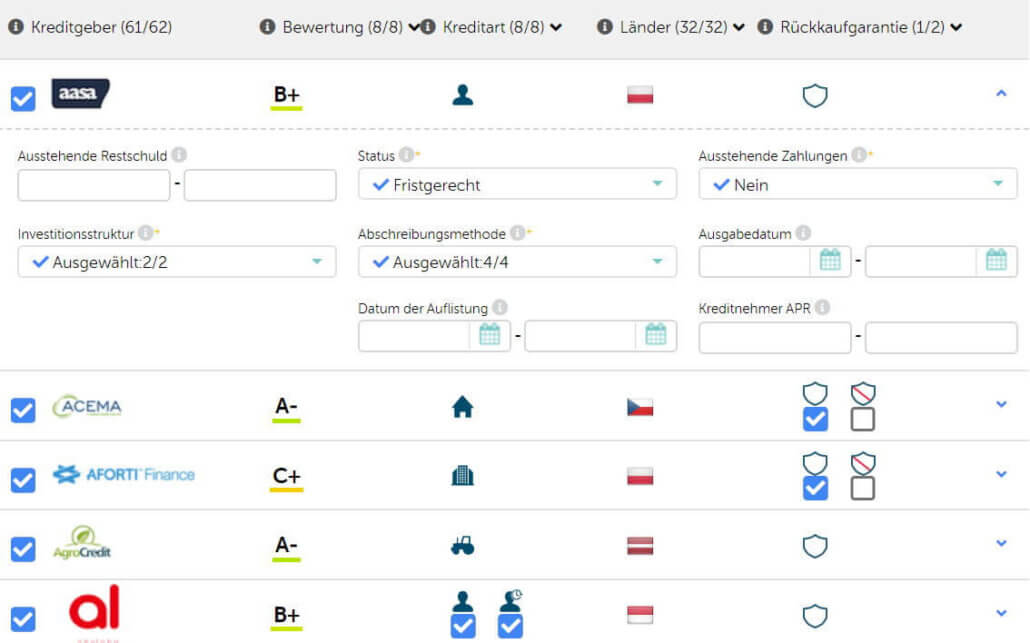

9. Plattformen mit Anbahnern suchen

Das Plattformrisiko kann man über die Hinzunahme eines weiteren P2P Kredit Anbieter reduzieren. Es gibt allerdings auch noch eine Möglichkeit intern für mehr Sicherheit zu sorgen. Und zwar durch die Nutzung von Plattformen mit externen Kreditlieferanten. Die P2P Plattform fungiert hierbei nur als eine Art Marktplatz und hat mit den Krediten selbst nichts am Hut. Kredite + Plattform aus gleichem Hause ist aber deswegen keinesfalls schlecht.

Negativbeispiel:

Fast Invest – Hey, und noch einmal die beliebte P2P Plattform. Hier gibt es Anbahner… nur, man weiß nicht wen und woher. Worst Case ever!

Positivbeispiel:

Mintos – Der derzeit wohl größte P2P Kreditmarktplatz mit einem mittlerweile weltumspannenden Anbahnernetz.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Fazit zu den Merkmalen eines guten P2P Kredit Anbieter

Du siehst, es gibt einiges worauf du achten kannst, aber nicht zwingend MUSST. Alle diese Faktoren sollten dir jedoch ein Gefühl dafür geben, ob es sich lohnt bei einem P2P Kredit Anbieter zu investieren oder ob du doch lieber die Finger davon lassen solltest. Am Ende muss es für dich persönlich stimmen und du musst dich mit deiner Entscheidung identifizieren können und wohl fühlen.

Die genannten Negativ- und Positivbeispiele sind auch nur Momentaufnahmen und beruhen ebenfalls auf meiner eigenen subjektiven Einschätzung. Für dich kann es anders sein bzw. kann es morgen schon ganz anders aussehen.

Was ist mit dir? Welches Merkmal ist für dich wichtig? Schreib es jetzt in die Kommentare!

Der Artikel als Video

Beitragsbild: pixabay.com @ TeroVesalainen (Creative Commons CCO)

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- MyPeak Finance/ MyPeak Finance Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Hey Lars! Danke für einen interessanten Artikel. Sehr schön, uns in der Kategorie Kundenservice zu finden 🙂

Hi Bert,

danke für deinen Kommentar! Ihr habts euch scheinbar verdient 😉

Viele Grüße

Lars

Hi Lars,

kann ich im Prinzip so unterschreiben. Daher bin ich auch hauptsächlich bei Mintos und Estateguru investiert, die machen meiner Meinung nach einfach einiges richtig. Bei Auxmoney geht’s mir ähnlich wie dir, da bin ich nur noch beim Entsparen.

Mir persönlich ist auch noch die Mindestsumme pro Kredit wichtig. Je kleiner, desto schneller erreiche ich mein Diversifikationsziel. Das gefällt mir bei Mintos, die 50 € bei Estateguru sind für mich da schon die Schmerzgrenze 😉

Viele Grüße und viel Spaß noch in Brasilien,

Carsten

Hi Carsten,

danke für deinen Kommentar. Die Mindestsumme kann definitiv anfangs auch ein Kriterium sein, wird aber zu einem späteren Zeitpunkt unterheblich. Die 50 EUR sind schon ordentlich, jedoch ist das kein Vergleich zu deutschen Plattformen wie Zinsland etc.

Viele Grüße

Lars

Stimmt, wenn man genug Kapital zur Verfügung hat, ist die Mindestsumme nicht mehr wichtig.

Genau, deswegen bin ich auch bei keiner dieser deutschen Plattformen 😉

Gruß,

Carsten