Debitum Erfahrungen 2026 – Reguliert und mehr als 15% Zinsen?

Auf dieser Website findest du meine bisher gemachten Debitum Erfahrungen (ehemals Debitum Network). Auf der P2P Plattform bin ich selbst schon seit Anfang 2019 mit mehreren tausend Euro investiert und sie gehörte lange zu den eher unterschätzten P2P Plattformen in meinem Portfolio. 2024 ist die Plattform jedoch deutlich attraktiver geworden. Hier erfährst du alles über die in Lettland firmierte P2P Kredit Plattform und was du für deinen Start wissen musst.

Das Team von Debitum Investments, wie der richtige Markename lautet, habe ich bisher schon selbst oft getroffen. Sei es vor Ort auf Konferenzen im Baltikum oder virtuell zum Interview. Aber auch abseits dessen ist das eine Plattform mit dessen CEO ich mich bereits öfter persönlich ausgetauscht habe. Aber schauen wir uns mal an, worum es bei Debitum überhaupt geht.

Hast du selbst schon Debitum Erfahrungen gesammelt oder fehlen dir irgendwelche Informationen in diesem Bericht bzw. sind veraltet? Dann wäre ich dir dankbar, wenn du dazu einen Kommentar hinterlässt. Auf meinem Blog findest du auch noch weitere P2P Kredite Erfahrungen.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

- Was ist Debitum?

- Alle wichtigen Daten auf einen Blick

- Anmeldung für Investoren

- Wie funktioniert Debitum?

- Der Debitum Auto Invest

- In welchen Ländern kannst du investieren?

- In welche Kredite kannst du auf Debitum investieren?

- Welche Kosten fallen auf Debitum an?

- Wie hoch ist die Rendite auf Debitum?

- Erhalte ich auch die Zinsen für verspätete Kredite?

- Wie hoch ist der Mindestanlagebetrag auf Debitum?

- Gibt es bei Debitum eine Rückkaufgarantie?

- Gibt es eine App für Debitum?

- Gibt es einen Zweitmarkt?

- Kann man in anderen Währungen Geld anlegen?

- Wie genau läuft das mit den Steuern auf Debitum?

- Gibt es auf Debitum eine Steuerbescheinigung?

- Debitum Risiko

- Debitum in Krisensituationen

- Meine Debitum Erfahrungen vor Ort

- Vor- und Nachteile von Debitum

- Bewertung meiner Debitum Erfahrungen

- Weitere Infos zu den aktiven P2P Plattformen

Was ist Debitum?

Bevor wir in die Details gehen, starten wir mit einer kurzen Zusammenfassung. Debitum Investments ist ein P2P Marktplatz aus Lettland. Ähnlich wie bei Mintos werden hier Kredite von Drittparteien zum Investment angeboten. Die Plattform selbst fungiert also lediglich als eine Art “Man-in-the-Middle” und transferiert deine Investments an die richtigen Stellen.

Anders als Mintos jedoch ist man auf Geschäftskredite spezialisiert und nicht auf Konsumkredite. Zudem kann ich aus meinen bisherigen Debitum Erfahrungen sagen, dass man einen sehr hohen Wert darauf legt, nur Kreditgeber an Bord zu haben, die seriös und stabil sind.

Debitum bietet über seine Kreditgeber Kredite aus verschiedenen Ländern Europas an. Darunter auch beispielsweise Großbritannien, wo man sonst eher selten über eine Plattform aus dem Baltikum investieren kann. Alle Kredite auf Debitum sind mit einer Rückkaufverpflichtung versehen.

Um einen Einblick zu bekommen, habe ich dir mal eine Präsentation der Online-Konferenz Finfellas angehangen, wo ihr ehemaliger CEO ein bisschen mehr über das Geschäft erzählt. Vieles ist heute noch immer aktuell.

Alle wichtigen Daten auf einen Blick

Bevor wir in die Details der Debitum Erfahrungen gehen, hier die wichtigsten Daten für dich an einer Stelle.

| Gegründet: | 2018 |

| Firmensitz: | Riga, Lettland, firmiert als SIA DN Operator |

| CEO: | Anatoly Putna, CEO seit 2025 |

| Reguliert: | Ja (durch die FCMC in Lettland seit 2021) |

| Verwaltetes Kundenvermögen: | Ca. 58,2 Millionen Euro |

| Finanziertes Kreditvolumen: | Ca. 181,3 Millionen Euro |

| Anzahl Investoren: | Ca. 31.000 (registrierte Anleger, aktive Anzahl unbekannt) |

| Rendite: | 14,83% im Mittel laut offiziellen Angaben der Plattform |

| Rückkaufgarantie: | Ja |

| Mindestanlagebetrag: | 10 EUR |

| Auto Invest: | Ja |

| Zweitmarkt: | Nein |

| Ausstellung einer Steuerbescheinigung: | Ja, in Form eines Kontoauszugs |

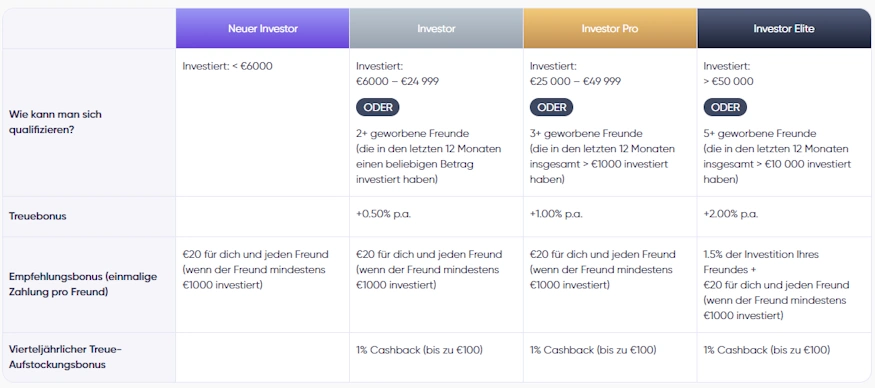

| Investoren-Treueprogramm: | Ja (ab 6.000 EUR gibt es stufenweise bis zu 2% mehr Rendite) |

| Startbonus: | Ja, 1% Cashback nach 30 Tagen über diesen Link*. |

| Rating: | Platz 6 | Siehe öffentliches Rating. |

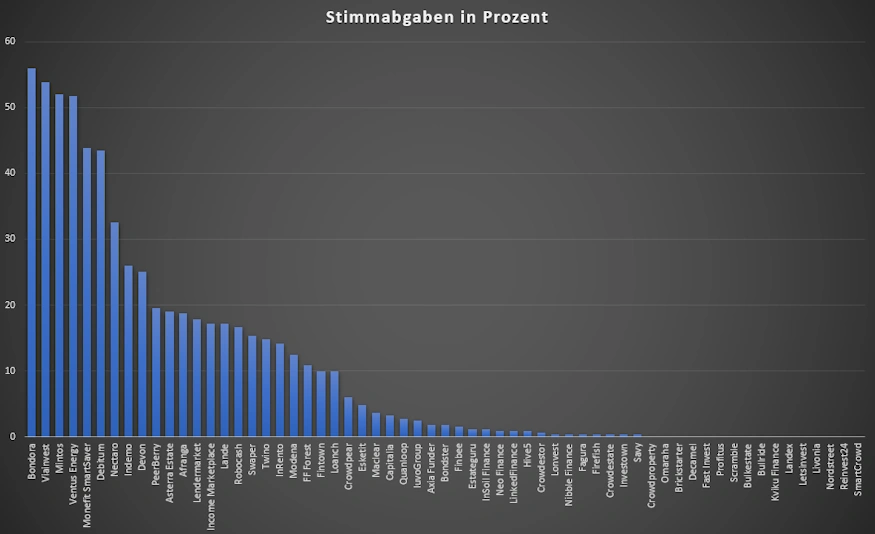

| Community Voting: | Platz 6 von 61 | Siehe Ergebnisse. |

| Letzter Geschäftsbericht: | Jahresbericht 2024 (geprüft) |

Debitum Erfahrungen der Community

Einmal im Jahr frage ich unsere Community nach ihren 5 besten P2P Plattformen. 2025 hat Debitum hier mit 43,5% aller Stimmen den 6 von 61 Plätzen belegt, was als ein gutes Ergebnis gewertet werden kann.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Die Historie von Debitum

Anmeldung für Investoren

Die Anmeldung auf der Plattform ist nicht sonderlich kompliziert. Du kannst dich sowohl als Privatinvestor aber auch als Firma anmelden.

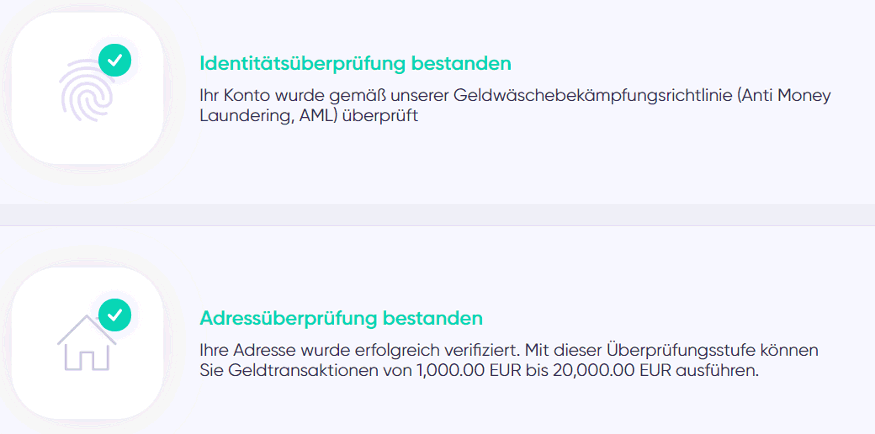

Nach Anmeldung bist du bereit um auf der Plattform in P2P Kredite zu investieren, sofern du die erste Einzahlung getätigt und dich identifiziert hast. Zur Verifikation deiner Identität brauchst du deinen Personalausweis oder Reisepass.

Neben der Verifizierung gibt es auch noch weitere Identifikations-Stufen, je nachdem wie viel du investierst. Auch ein Fragebogen muss ausgefüllt werden, der bestätigt, dass du verstehst, worin du investierst.

Achte übrigens vor deiner Anmeldung immer auf Bonus-Aktionen der Plattformen, um dir Vorteile zu verschaffen. Eine ständig aktuelle Liste aller Bonis findest du in meinem P2P Plattform Vergleich.

Debitum Bonus

In den ersten 30 Tagen bekommen Investoren über mich 1,0% Bonuszinsen auf ihre Investments. (Laufzeit der Investments mindestens 90 Tage). Die Investments müssen in den ersten 60 Tagen getätigt werden. Nutze dafür gerne diesen Link*, mit dem du die Arbeit dieses Blogs unterstützt. Bei Nutzung des Links muss kein Empfehlungscode eingegeben werden!

Hin und wieder gibt es auch zeitlich begrenzte Bonusaktionen bei Debitum. Diese werden immer zeitnah in meinem P2P Plattform Vergleich gelistet.

Wie zahle ich Geld ein?

Geld einzahlen ist wie immer der einfachste Schritt beim Investieren. In deinem Account siehst du eine Schaltfläche “Einzahlung”. Drückst du auf diese, bekommst du Überweisungsdaten angezeigt, die du nutzen kannst.

Du kannst dir hierfür beispielsweise eine Auftragsvorlage bei deiner Hausbank anlegen. So habe ich es auch bei vielen anderen anderen Plattformen gemacht. Beachte bitte, dass die erste Überweisung von einem persönlichen Bankkonto kommen muss. Das genutzte Bankkonto wird dann für die späteren Auszahlungen verifiziert.

Wie zahle ich Geld aus?

Möchtest du Kapital oder überschüssige Zinsen von der P2P Plattform abziehen, kannst du hierfür die Schaltfläche “Abheben” unter “Überblick” im unteren Bereich benutzen. Für das Auszahlen der Gelder wird dir keine Gebühr berechnet.

Investoren können Gelder nur auf das Bankkonto abheben, von welchem aus auch die Einzahlung kam. Möchtest du ein neues Konto für die Auszahlung registrieren, musst du eine neue Einzahlung von einem neuen persönlichen Konto vornehmen. Du kannst auch mehrere Konten parallel zur Auszahlung nutzen, musst sie aber halt einmalig registrieren.

Kann ich auch mit Kreditkarte ein- und auszahlen?

Ja, du kannst auch mit Kreditkarte (Visa & Mastercard) sowie Google und Apple Pay auf dein Debitum Konto einzahlen. Beachte jedoch, dass hierfür 1% Service-Gebühr fällig werden. Zahlst du beispielsweise 1.000 EUR ein, werden 1.010 von deiner Kreditkarte abgebucht.

Wie funktioniert Debitum?

Nach der Anmeldung auf der Plattform kannst du damit beginnen, deine Investments zu platzieren. Dies kannst du sowohl manuell als auch automatisiert tun. Als Verfechter des passiven Einkommen konzentriere ich mich auf die automatisierten Investments.

Der Debitum Auto Invest

Dem automatischen Portfolio Builder von Debitum kannst du sehr genau sagen, in welche Länder & Zinssätze du investieren möchtest und er ist sehr simpel zu konfigurieren.

Folgende Dinge kannst du einstellen:

- Name des Portfolios

- Summe des Portfolios

- Ausschluss von bereits investierten ABS

- Zinssatz

- Laufzeit

- Maximalbetrag pro ABS

- Kreditgeber

- Minimum Betrag, der uninvestiert bleiben soll.

Highlight ist aber wohl das “Auto withdrawal” Feature, mit dem ihr verdiente Zinsen monatlich auszahlen lassen könnt. Damit geht euer Investment noch mehr in Richtung “Passives Einkommen”. Dieses Feature könnt ihr jedoch erst nutzen, wenn ihr mindestens 10.000 EUR investiert habt.

In welchen Ländern kannst du investieren?

Aktuell werden auf Debitum Kredite aus 3 unterschiedlichen Ländern angeboten, im Einzelnen sind das

- Lettland

- Estland

- und Großbritannien

Gerade Großbritannien macht die Plattform aus meinen Augen sehr attraktiv, da man dort eher selten aus dem Baltikum heraus investiert. Eine aktuelle Liste aller Kreditgeber findest du auf Debitum selbst an dieser Stelle.

Ich bin mir zudem sicher, dass wir in Zukunft noch weitere Möglichkeiten auf dem Marktplatz sehen werden.

In welche Kredite kannst du auf Debitum investieren?

Wer hier in P2P Krediten investiert ist, erwirtschaftet seine Rendite ausschließlich mit Geschäftskrediten. Das ist der Bereich auf den sich die Plattform spezialisiert hat und wir werden hier zukünftig auch nichts anderes sehen.

Zu beachten ist dabei, dass du auf Debitum durch die Regulierung in forderungsbesicherte Wertpapiere oder auch ABS (Asset Backed Securities) investierst. Das sind im Grunde mehrere Kredite zu einem Kreditbündel zusammengefasst mit entsprechenden Informationsdokumenten, die durch die Regulierung vorgegeben sind. Wenn du mehr über die Asset Backed Securities wissen möchtest, kannst du bei Debitum direkt in die Tiefe einsteigen.

Neben den ABS gibt es noch die Anleihen (Notes). Der Unterschied zu den ABS besteht darin, dass die Rückkaufverpflichtung nicht mehr durch den Kreditgeber getragen wird, sondern durch die Gesellschafter des Emittenten.

Die Kreditgeber-Seite von Debitum bietet umfassende Informationen über die Kreditgeber und deren Instrumente und sollte immer aktuell geprüft werden. Hier einmal eine kleine Zusammenfassung:

- Evergreen Capital: Dieser Kreditgeber aus Estland stellt Finanzierungsangebote für kleine und mittelständische Unternehmen (KMUs) in Estland bereit.

- Triple Dragon: Ein in London ansässiger Kreditgeber, der sich auf flexible Finanzierungslösungen und Betriebskapital für Entwickler und Herausgeber von mobilen Apps und Videospielen konzentriert. Forderungen gegenüber Unternehmen wie Google, Apple oder Amazon dienen hierbei als Sicherheiten.

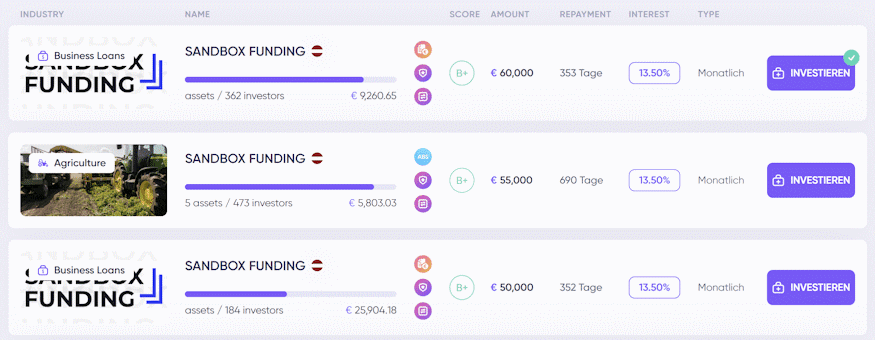

- Sandbox Funding: Von den Debitum-Gesellschaftern gegründet, wurde diese Initiative ins Leben gerufen, um Kreditgeber mit kleineren Volumina zu unterstützen (50.000 Euro bis 200.000 Euro), bevor diese unabhängig auf der Plattform aktiv werden.

- Juno Finance: Ein lettischer Kreditgeber, der sich auf Kredite für KMUs im Forst- und Agrarbereich anbietet.

- Foresto: Dieses Unternehmen, ebenfalls im Forst- und Agrarsektor tätig, ist auf den Erwerb sowie die Fusion von kleinen bis mittelgroßen Forst-Immobilien in Lettland spezialisiert.

- Bono House: Das Unternehmen fokussiert sich auf die Entwicklung von Wohnprojekten und den Montagebau.

Welche Kosten fallen auf Debitum an?

Es fallen für Investoren keine Gebühren auf das Investment oder sonstige Aktionen auf der Plattform an.

Wie hoch ist die Rendite auf Debitum?

Die Rendite, die du auf der Plattform erwirtschaften kannst, lag anfangs zwischen 8 und 10%, was nicht vergleichbar mit den “möglichen” Renditen auf Plattformen wie Mintos war. Aber in den letzten Jahren ist die Rendite deutlich angestiegen und mittlerweile findest du ABS mit bis zu 15% auf der Plattform.

Die genaue Rendite kannst du immer in der Tabelle am Anfang dieses Beitrags monatsgenau ablesen. Meine eigene historische Rendite ist über die Statistik abrufbar. Zudem kannst du deinen Return auch noch mit einem Loyalty Programm aufbessern.

Erhalte ich auch die Zinsen für verspätete Kredite?

Ja, du erhältst in einigen Fällen auch Verzugszinsen. Ob und wie viel Verzugszinsen die unterschiedlichen Kreditgeber zahlen, kannst du im jeweiligen Kredit selbst sehen.

Wie hoch ist der Mindestanlagebetrag auf Debitum?

10 EUR musst du pro Kredit auf der Plattform aufwenden, um investieren zu können.

Gibt es bei Debitum eine Rückkaufgarantie?

Ja, die P2P Plattform bzw. deren Kreditgeber bieten eine Rückkaufgarantie bzw. -verpflichtung an. Da wir hier allerdings auf einem Marktplatz handeln, ist die Rückkaufgarantie immer nur so gut, wie die Finanzen des Kreditgebers

Behalte die Kreditgeber also im Auge! Leider ist das bei Debitum gar nicht so einfach, da die meisten Kreditgeber keinerlei Geschäftsberichte öffentlich ausweisen.

Generell sind alle ABS-Vermögenswerte durch dingliche Sicherheiten der Unternehmen, die den zugrunde liegenden Pool bilden, besichert. Je nach Branche können das sein:

- Rechnungen

- Forderungen gegenüber Unternehmen

- künftige Einnahmen

Wie die einzelnen ABS aufgebaut sind, kannst du für jeden Kreditgeber nachlesen.

Gibt es eine App für Debitum?

Nein, die P2P Plattform bietet keine App an um die Darlehen im eigenen Portfolio zu verwalten.

Gibt es einen Zweitmarkt?

Nein, Debitum bietet zum aktuellen Zeitpunkt noch keinen Zweitmarkt an.

Kann man in anderen Währungen Geld anlegen?

Nein, hier investierst du immer in Euro.

Wie genau läuft das mit den Steuern auf Debitum?

Bist du in P2P-Kredite auf Debitum investiert, musst du dich einmal grundlegend mit dem Thema “Steuern” auseinandersetzen. Hier gibt es generell zwei Wege, welche eine eigene Anleitung haben:

Da Debitum ein reguliertes Finanzinstitut ist und nachweislich über eine Kontentrennung verfügt, funktioniert der zweite Weg seit 2022 jedoch nicht mehr.

Gibt es auf Debitum eine Steuerbescheinigung?

Es gibt keine echte Steuerbescheinigung, jedoch kannst du dir einen Kontoauszug erstellen, der die wichtigsten Informationen enthält. Das kannst du tun, indem du unter “Mein Kontostand” auf der rechten Seite die gewünschte Filterung erstellst. Danach kannst du dir das Dokument problemlos herunterladen.

Debitum Risiko

Aus meinen Debitum Erfahrungen ist die lettische P2P Plattform äußerst stabil. Das liegt vor allem an ihrer sehr vorsichtigen Auswahl an Kreditgebern, über die ich schon einmal berichtet habe.

Aber dennoch kann es mit dem Zinsen verdienen schneller vorbei sein, als einem lieb ist. Das kennen wir schon von anderen Plattformen. Ein Verlust ist also niemals auszuschließen!

Wie verdient Debitum Geld?

Die Einnahmen der P2P Plattform stammen aus den Vermittlungsprovisionen für die vermittelten Kredite der angeschlossenen Kreditgeber. Zudem bezahlen die Kreditgeber ebenfalls eine Gebühr dafür, überhaupt auf dem Marktplatz sein zu dürfen.

Ähnlich wie bei Mintos ist man hier also der “man in the middle” und verdient am Marktplatzmodell.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Was passiert, wenn Debitum in die Insolvenz rutscht?

Sollte Debitum insolvent werden, würden die Rechte der Anleger an ihren Forderungen und Schuldverschreibungen unabhängig vom Status der Plattform Debitum bestehen bleiben.

Durch die Lizenz Debitums, würde das Insolvenzverfahren von der lettischen Zentralbank, geregelt und beaufsichtigt. Der ernannte Liquidator oder Verwalter würde die Aufgaben des Vorstands übernehmen.

Darüber hinaus sind die nicht angelegten Investorengelder geschützt und ermöglicht es Kleinanlegern, eine Entschädigung in Höhe von 90 % des dauerhaften Verlusts zu erhalten und zwar bis zu einem Höchstbetrag von 20.000 EUR. Ob und wie das Ganze aber in der Praxis funktioniert, weiß niemand, da es noch nie einen solchen Fall gegeben hat.

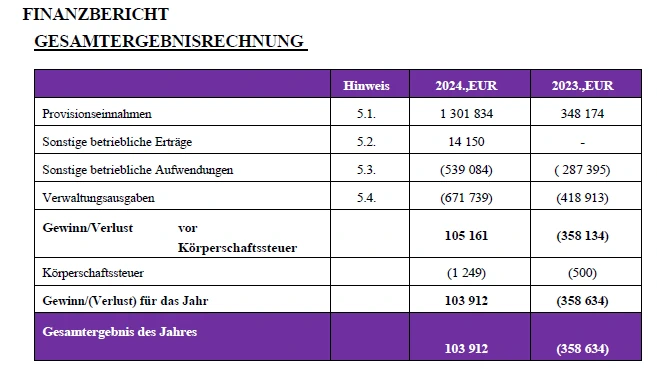

Arbeitet Debitum profitabel?

Debitum arbeitet seit 2024 profitabel und ist unternehmerisch auf einem guten Weg. Der Geschäftsbericht ist auf der offiziellen Website nur auf Lettisch verfügbar. Als besonderen Service für meine Leser, habe ich diesen jedoch übersetzten lassen. Du kannst ihn hier einsehen.

Wie seriös ist Debitum?

Ich persönlich schätze sie als seriös ein. Sie haben in der Vergangenheit einen guten Job gemacht und beantworten viele Fragen in direktem Kontakt und das Team ist jederzeit ansprechbar. Jedoch gibt es immer noch einige Scam-Vorwürfe, was den Start der Plattform mit einem ICO (Initial Coin Offering) angeht.

Hierbei geht es vor allem darum, dass eine Menge Geld eingesammelt wurde und der genutzte Coin (der DEB) heute kaum noch einen Wert hat. Da zu dieser Geschichte niemand die 100%ige Wahrheit kennt, möchte ich hierzu keine allgemeine Bewertung abgeben, aber es ist etwas, dass man bedenken sollte.

Ich weiß nicht was damals passiert ist, aber ich weiß, dass man heute ein anderes Geschäftsmodell verfolgt als noch zum Zeitpunkt des ICO und das aktuelle Management keinerlei Berührungspunkte mehr damit hat. Daher erachte ich den Punkt für mein eigenes Investment als unkritisch.

Zudem besitzt Debitum Investments seit September 2021 eine Investment Brokerage Lizenz, welche von der lettischen Zentralbank ausgestellt worden ist. Dadurch unterliegt die Plattform unter anderem auch den Vorgaben der Finanzmarktrichtlinie MiFID II. Dies kann als starkes Zeichen für eine seriöse Plattform gesehen werden.

Wie sicher ist Debitum?

Ich halte die P2P Plattform aufgrund ihres Konzeptes für sicher. Sie haben hohe Anforderungen an die Kreditgeber. Beispielsweise müssen diese 10% bis 30% der Kredite über Eigenkapital finanzieren (Skin in the Game). Seit dem Erhalt der IBF-Lizenz in Lettland haben sie nochmals recht hohe rechtliche Anforderungen zu erfüllen.

Jedoch darfst du niemals vergessen, dass ein Investment in P2P-Kredite generell mit einem hohen Risiko verbunden ist! Daher ist wie immer angeraten, hier nur Geld zu investieren, auf das du im Zweifel nicht angewiesen bist.

Gibt es auf Debitum eine Einlagensicherung?

Nein, ganz sicher nicht. Debitum ist keine Bank und fällt daher auch unter keine europäische Einlagensicherung. Alle Gelder, die du auf der Plattform investierst, sind einem hohen Ausfall-Risiko ausgesetzt.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

Gibt es auf Debitum Ausfälle?

Auf jeder P2P Plattform gibt es in der Regel Ausfälle und so auch hier. Die Ausfallrate ist jedoch nicht öffentlich einsehbar und durch das Konzept eines Marktplatzes in Kombination mit der Rückkaufgarantie, bekommst du als Anleger davon auch nichts mit.

Es sei denn, es gerät ein Kreditgeber in Schieflage. Dies ist vor einigen Jahren mit Aforti Finance passiert. Jedoch zog man das Unternehmen früher als andere P2P Plattformen vom Marktplatz und zahlte die Investoren aus eigener Tasche aus. Durch die Früherkennung der Probleme, gab es hier nur einen minimalen Schaden für Debitum.

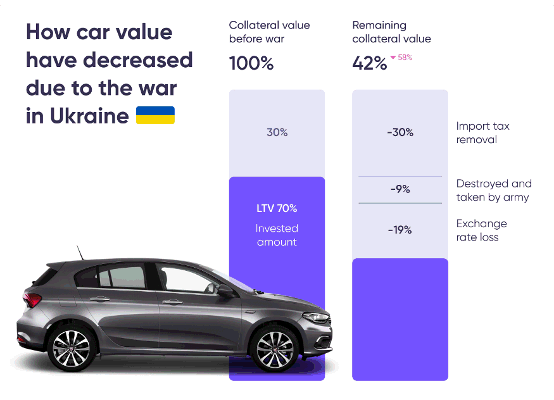

Weiterhin gab es einen Kreditgeber in der Ukraine und dieser fiel mit Kriegsbeginn 2022 logischerweise aus. Dieser könnte die Gelder zurückzahlen, jedoch sind Zahlungswege durch das Kriegsrecht in der Ukraine weiterhin gestört. Auch ich bin hier mit 3.000 EUR betroffen.

Debitum in Krisensituationen

Die Covid-19 Krise hat Debitum gut überstanden, jedoch gab es Störungen während des Russland – Ukraine Krieges.

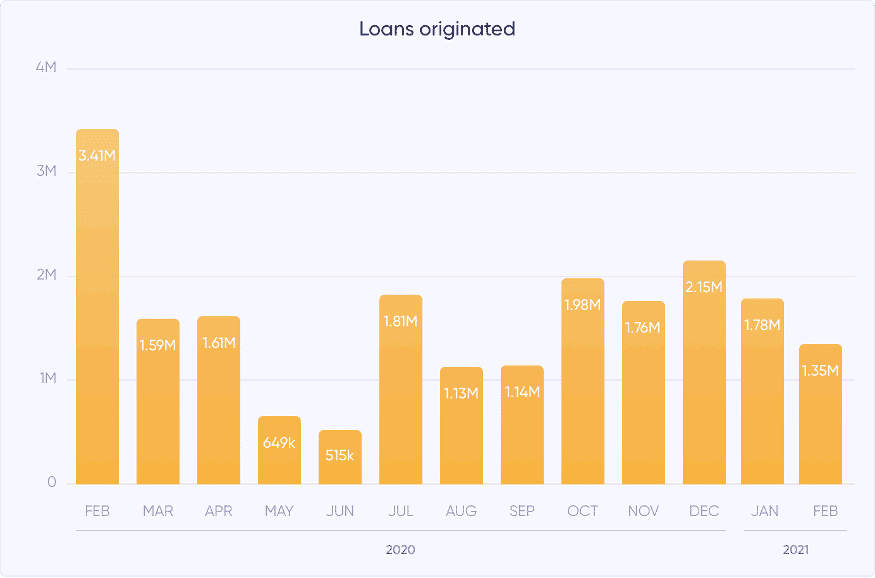

Debitum während der Covid-19 Krise 2020

Ihre erste Bewährungsprobe hatte die P2P Plattform wie viele andere auch im Jahr 2020, als Corona über die Welt hereinbrach. Debitum hat jedoch in der Krise keine signifikanten Probleme gehabt.

Wer hier investiert war, konnte also fröhlich weiter passives Einkommen generieren. Zwar sank wie bei den meisten Plattformen das Neuvolumen von P2P Krediten Anfang 2020, jedoch normalisierte sich das Volumen einige Monate später. Da man jedoch im Bereich der Unternehmenskredite tätig ist, war man sehr vorsichtig, was sicher nicht negativ war.

Debitum während während des Ukraine Krieges 2022

Ganz anders sah es leider während des Krieges in der Ukraine 2022 aus. Hier war der ukrainische Teil des Kreditgebers Chain Finance betroffen. Durch den sogenannten “Force Majeure” wurde das Portfolio quasi eingefroren, bis der Krieg zu Ende ist.

Da aktuell noch nicht klar ist, wann das sein wird, ist auch der Verbleib der Kredite unklar. Jedoch hat das Portfolio noch einen Wert und Investoren werden keinen Totalverlust erleiden. Zudem gibt es auch schon einen festen Rückzahlplan, der starten wird, sobald das Kriegsrecht endet.

Meine Debitum Erfahrungen vor Ort

Ich habe das Team von Debitum schon einige Male zu verschiedenen Gelegenheiten persönlich getroffen. Vor allem zum ehemaligen CEO Sergei Demchuk pflege ich seit der P2P Conference einen persönlichen Austausch (damals war er noch nicht CEO von Debitum). Es gab auch schon verschiedene öffentliche Interviews, beispielsweise hat mir das Team erklärt, wie genau die Due Diligence der Kreditgeber funktioniert.

Auch zum neuen CEO Eriks habe ich einen guten Draht und bin daher gut über die Pläne Debitums informiert.

Vor- und Nachteile von Debitum

Bevor wir zu einem abschließenden Fazit der Plattform kommen, hier nochmal meine Vor- und Nachteile zusammengefasst.

Nachteile

- Es gibt noch immer Scam-Vorwürfe gegen die Plattform. Sowas ist als Investor immer unangenehm.

- Man weiß sehr wenig über die angeschlossenen Kreditgeber. Von ordentlichen Finanzberichten kann man nur träumen.

- Als Marktplatz ist man immer abhängig von einer nicht gänzlich kontrollierbaren Partei, nämlich den Kreditgebern.

- Die Plattform hat sehr wenig Kreditgeber, was Nachteile bei einer ordentlichen Diversifikation haben könnte.

Vorteile

- Wir investieren hier in Unternehmenskredite, nicht in Konsumkredite. Diese haben zudem noch in den meisten Fällen eine dingliche Sicherheit.

- Die Kredite besitzen eine Rückkauf-Verpflichtung.

- Durch das Marktplatz-Konzept kannst du dein Investment über viele verschiedene Länder und Unternehmen über einen einzigen Zugangspunkt streuen.

- Passives Einkommen über vollständige Automatisierung ist möglich.

- Bisher keine Probleme mit Kreditgebern und somit keinerlei Kapitalverlust (abgesehen vom Ukraine-Krieg, wofür Debitum aber nichts konnte).

- Debitum ist eine regulierte P2P Plattform mit geprüften Geschäftsberichten.

Bewertung meiner Debitum Erfahrungen

Als ich die P2P Plattform das erste mal gesehen hatte, war ich nicht wirklich davon begeistert. Mein Ziel ist es passives Einkommen mit möglichst wenig Aufwand zu generieren. Jedoch war das Unternehmen anfangs noch sehr verwinkelt mit der eigenen Kryptowährung und zudem war das Investment extrem schwer bedienbar. Als dann 2019 der Kurswechsel kam und auch ein neues Interface, wagte ich den Sprung und investierte etwas mehr Geld.

Bis heute war dies keine schlechte Entscheidung. Auch wenn es sich hierbei nicht um klassische P2P-Kredite handelt, wie z.B. bei Bondora, sondern um Unternehmenskredite. Seit dem Lizenzerhalt 2022 ging es noch einmal eine Stufe höher in meiner Wahrnehmung. Aus einem windigen Krypto-Startup wurde ein reguliertes Finanzinstitut mit einer soliden Performance.

Auch muss man hier auch den Risikoaspekt sehen. Die Plattform lief selbst in der Covid-19 Krise vollkommen ruhig. Die Auswahl der Kreditgeber auf Debitum gehört mit zu den besten der Branche. Nur mit der Ukraine hatten sie Pech, aber da konnten sie selbst wohl recht wenig für.

Gibt es ein Debitum Forum wo man sich austauschen kann?

Es gibt diverse Orte, wo du dich mit anderen Investoren austauschen und Mintos Erfahrungen sammeln kannst. Erste Adresse hierfür ist unsere Community, vor allem der P2P-Chat auf Telegram. Es gibt auch eine internationale Investorengruppe speziell für Debitum auf Telegram, wo du diskutieren kannst.

21.09.2019: Debitum Network – Eine gute Ergänzung für deine P2P Kredite?

04.04.2020: Nachhaltig investieren mit P2P Krediten – Möglich oder nicht?

23.05.2020: Debitum Network Erfahrungen – Analyse eines Kreditgebers

ᐅ Im Artikelverzeichnis hast du eine Übersicht über alle Artikel. Und hier findest du alles, was du über Debitum Network wissen musst.

Gibt es einen Bonus oder Freunde Werben Freunde Programm zum Start auf Debitum ?

Du kannst Freunde auf Debitum werben. Du und dein Freund können bis zu 1.000 EUR gutgeschrieben bekommen, abhängig von der investierten Summe. Mein Code lautet “0F5EM” (ohne Anführungszeichen), wenn du diesen nutzen willst.

Welche Alternativen gibt es zu Debitum ?

Debitum vergibt ausschließlich Unternehmenskredite. Im direkten Vergleich kommen Plattformen wie Bondora oder Estateguru hier daher nicht in Frage. Vergleichbar wäre aktuell Maclear aus der Schweiz oder Capitalia aus Lettland. Bei beiden musst dich jedoch mehr mit den Projekten auseinandersetzen, als du es auf Debitum musst. Passives Einkommen ist sicher etwas anderes.

Debitum ist jedoch auch ein Marktplatz und somit wären auch Mintos oder Income Marketplace Alternativen, die man sich anschauen kann.

Aber auch außerhalb von Kontinentaleuropa gibt es mit Linked Finance eine Möglichkeit in Geschäftskredite zu investieren.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- MyPeak Finance/ MyPeak Finance Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Debitum Erfahrungen 2026 - Reguliert und 15% Zinsen?

Auf dieser Website findest du meine persönlichen Debitum Erfahrungen ✚ alles Wissenswerte was du zur P2P Plattform wissen musst.

4

Wenn ich ABS (Asset Backed Securities) versteuere, dann aber nicht, wie typische p2p. Deswegen verstehe ich nicht, warum du die p2p Artikel verlinkt hast. Die Erträge aus ABS wie Zinsen oder Ausschüttungen unterliegen der Abgeltungsteuer. Diese beträgt pauschal 25% zuzüglich 5,5% Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Oder siehst du das anders?

Hi Mario,

aber im verlinkten Artikel wird doch genau das thematisiert oder welchen Link meinst du? ABS werden wie Zinsen versteuert.

Hallo Lars,

seit neustem bietet Debitum auch ein Treueprogramm an, das hast du in deinem Artikel glaube ich noch nicht erwähnt.

Hi Henning,

das stimmt, wird demnächst erweitert. Danke dir!

Danke noch für den Hinweis Lars.

Eine Ergänzung zum Beitrag. Meines Verständnisses nach gibt es eine Einlagensicherung für nicht investierte Gelder, insofern würde ich das so schreiben und nicht, dass es gar keine gibt.

Hi Stefan,

gerne doch! Bezüglich der Einlagensicherung: Ich bin mir relativ sicher, dass diese im Fall der Fälle nichts bringen wird, daher erwähne ich sie nicht. Einige Leser verstehen das schnell falsch und setzen auf Sicherheiten, die im Grunde irrelevant sind. Daher lieber Vorsicht als Nachsicht in diesem Fall.

Kann es sein, dass der Freunde link nicht funktioniert? Sehr bei mir keinen Code eingetragen, wenn ich mich registrieren will. Wie ist denn der Code? Gern alternativ mailen

Hi Stefan, der Code ist gar nicht hinterlegt. Er lautet “0F5EM” oder du kannst einfach diesen Link nutzen. Du musst dir halt ausrechnen, ob es für dich profitabler ist, den 1% Link oder den Freunde werben Freunde Code zu nutzen. Danke so oder so für deinen Support!

Da der Debitum-Support zwar bemüht ist, aber bis heute keine funktionierende Lösung gefunden hat: hats überhaupt schon mal jemand geschafft DEB aus seinem debitum.network-Account abzuheben?

Ich hab es bisher noch nicht probiert. Wenn die es selbst natürlich nicht wissen, wird schwer 🙂

Ist dir ein Krypto-Marktplatz bekannt auf dem man eine DEB-Wallet anlegen kann um die auf Debitum ausgeschütteten DEB zu verwerten?

Hi Erwin, laut Coinmarketcap kannst du sie auf STEX gegen BTC und ETH handeln.

Hat schon jemand mal erfolgreich DEB von debitum.network auf eine DEB-Wallet bei STEX transferiert? Mir gelingts nicht – und weder der Debitum- noch der STEX-Support konnten bis dato helfen.