Wie ich meine Kredite auswähle

Kreditauswahl? Was soll das denn? Der Lars investiert doch ausschließlich automatisch, warum kommt er jetzt mit einem Artikel zur richtigen Kreditauswahl um die Ecke? Nun, dafür gibt es mehrere Gründe, in den folgenden Zeilen erfährst du, wieso ich darüber schreibe.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keinerlei Anlageberatung und spreche keine Empfehlungen aus. Auf nahezu allen P2P Plattformen, über die ich berichte, bin ich selbst investiert. Alle Angaben erfolgen ohne Gewähr. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Entwicklungen! Alle Links zu den Investment-Plattformen sind in der Regel Affiliate/Werbe-Links (normalerweise mit * gekennzeichnet), bei denen du in der Regel Vorteile hast und ich eine kleine Provision verdiene.

Inhalte

Manchmal geht es einfach nicht anders

Eigentlich der Hauptgrund, warum ich mir darüber Gedanken machen musste. Im Zuge meines Crosslend Tests, kam ich nicht umhin, mich damit zu beschäftigen, da dort (momentan) nur manuelles Investment möglich ist. Ein Portfolio-Builder befindet sich zwar in Vorbereitung, ist jedoch noch nicht verfügbar. Also ran an den Speck und sich Gedanken machen.

Was ist eigentlich wichtig bei der Kreditauswahl?

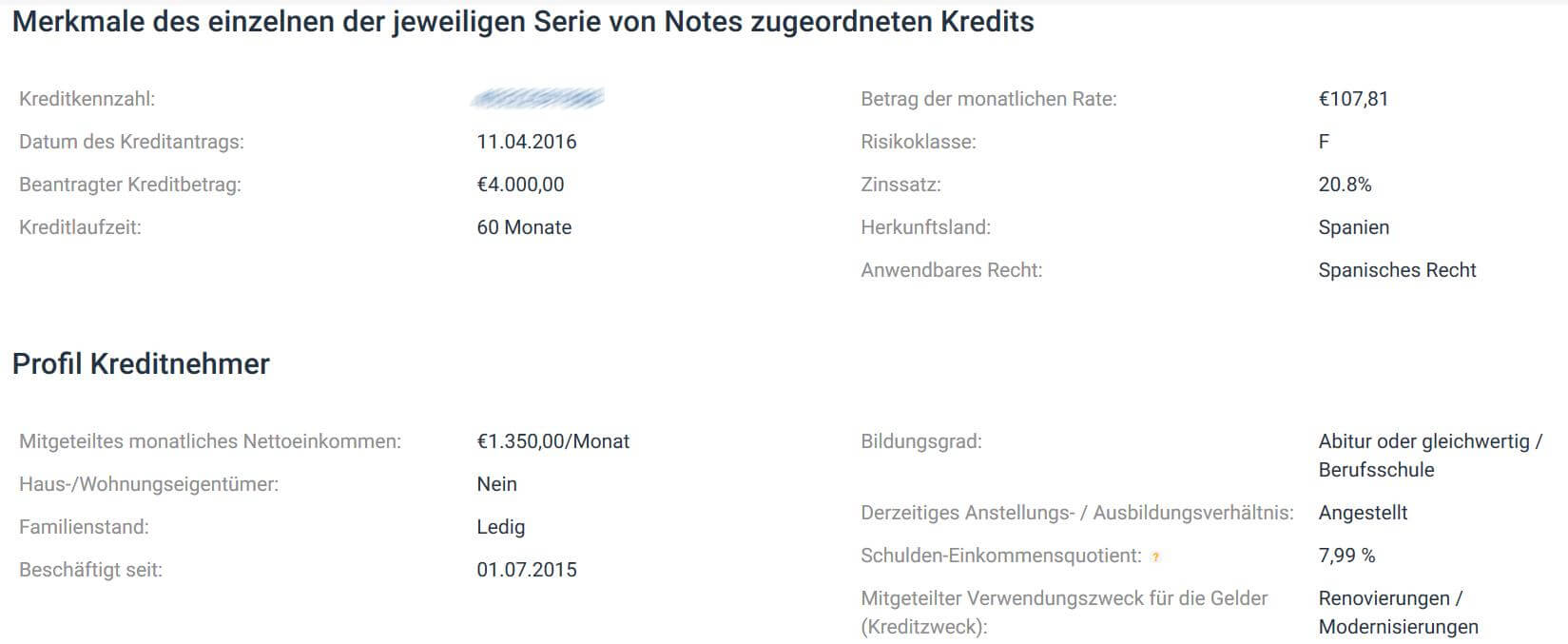

Um diese Frage zu beantworten, müssen wir erst einmal wissen, was wir überhaupt für Informationen bekommen. Bei CrossLend ist es recht viel, was wir über den Kreditnehmer erfahren, aber sieh selbst:

Eine ganze Menge an Informationen im Vergleich zu beispielsweise Twino, wo wir froh sein können, überhaupt zu erfahren, wieviel Geld die fremde Person von uns haben möchte und aus welchem Land sie kommt 🙂

Für mich hauptsächlich interessante Werte sind:

- Beantragter Kreditbetrag

- Kreditlaufzeit

- Betrag der monatlichen Rate

- Mitgeteiltes monatliches Nettovermögen

- Haus-/Wohnungseigentümer

- Familienstand

- Derzeitiges Anstellungs- /Ausbildungsverhältnis

- Schulden-Einkommensquotient

- Mitgeteilter Verwendungszweck

- Eintragung in öffentlichen Schuldenregistern

- Einkommensnachweis

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

Warum gerade diese Faktoren?

Das Prinzip, nachdem ich die Kredite auswähle, ist eigentlich ein ganz Einfaches. Ich versuche mich, rational in den Kreditnehmer hinein zu versetzen und zu schauen, ob es funktionieren kann. Wohl wissend, dass seine Lebenssituation wahrscheinlich nicht mit meiner vergleichbar ist und ich vermutlich niemals in meinem Leben für irgendwas ein Darlehen aufnehmen werde (hoffentlich).

Ich achte jedoch auch darauf, nicht allzu viel Zeit zu verschwenden und schnell zu einem Ergebnis zu kommen. Zeit ist bekanntlich Geld und in meinem Leben trifft dieser Satz derzeit mehr zu als jemals zuvor. Gehen wir doch einfach mal die Faktoren durch und bewerten sie positiv oder negativ. Einige davon verbinde ich allerdings direkt mit anderen, da es Sinn macht, sie im Verhältnis zu sehen.

Die Faktoren im Einzelnen

Beantragter Kreditbetrag:

Diesen lege ich zusammen mit dem Verwendungszweck. In diesem Fall sind das ca. 4000 EUR für “sonstiges”. Das kann was Sinnvolles sein, aber auch genauso gut eine All-Inclusive Reise auf die Malediven. Ich achte meist darauf, dass es Kleinbeträge bis 3000 EUR sind, da ich mir denke, dass diese im Zweifel wieder schnell zurückgezahlt werden könnten.

Ergebnis: Negativ

Kreditlaufzeit:

60 Monate? Ganz ehrlich, bei so einem Zinssatz? Würde ich niemals machen. Zumal der Zinssatz auf der Kreditnehmerseite vermutlich noch höher ist.

Ergebnis: Negativ

Beitrag der monatlichen Rate:

Diese sehe ich im Verhältnis zum Monatseinkommen, was hier bei 1350 EUR im Monat liegt. 100 EUR sind wahrscheinlich durchaus machbar.

Ergebnis: Positiv

Haus-/Wohnungseigentümer:

Zeigt mir, ok, im Zweifel hat der Typ kein Vermögen auf dass man zurückgreifen kann.

Ergebnis: Negativ

Familienstand:

Da ich selbst mal verheiratet war und weiß, was für Kosten ein Lebenspartner mitbringen kann, sehe ich dies als positiven Faktor an (ich weiß, einige werden das anders sehen :))

Ergebnis: Positiv

Derzeitiges Anstellungs- /Ausbildungsverhältnis:

Der Kreditnehmer ist scheinbar angestellter Arbeitnehmer. Auch wenn das natürlich keinesfalls sicher ist, so ist es doch erstmal ein Argument für seine Liquidität.

Ergebnis: Positiv

Schulden-Einkommensquotient:

Für mich der wichtigste Faktor bei CrossLend, da es mir zeigt, ob der Kreditnehmer mit seinem Geld umgehen kann. Hier beträgt der Quotient 8%, was umgerechnet genau die 108 EUR sind, die er nun haben möchte. Vermutlich ist es also sein einziger Kredit.

Ergebnis: Positiv x 2

Eintragung in öffentlichen Schuldenregistern:

Ebenso wie der Schulden-Einkommensquotient ist eine fehlende Eintragung ein Trust-Faktor für ein Investment.

Ergebnis: Positiv

Einkommensnachweis:

Der abschließende Trustfaktor. Ein eingereichter Einkommensnachweis signalisiert eine Richtigkeit der Angaben und eine Überprüfung durch CrossLend.

Ergebnis: Positiv

Gesamtergebnis: 7 zu 3 für das Darlehen

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Die Bonität wird ignoriert?

Ja, tatsächlich. Ich ignoriere die Bonität weitestgehend. Als ich 2014 anfing bei Auxmoney zu investieren, achtete ich ausschließlich auf eine sehr konservative Anlage, mit dem Ergebnis, dass genau so viele A-Kredite ausfielen, wie X-Kredite. Kann natürlich nur Zufall gewesen sein, ich traue dem Braten dennoch nicht.

Ich dachte damals, ok, du hast von P2P-Anlage noch keine Ahnung, also verlässt du dich auf die externen Dienstleister. Die werden schon wissen, was sie tun. Mit CrossLend will ich mal einen anderen Weg gehen. Das hat auf der anderen Seite auch den Sondereffekt, dass man grundsätzlich eher in lukrativere Kredite investiert. Wer weiß, vielleicht kann ich ja Bondora von Platz 1 meiner persönlichen Rangliste verdrängen.

Wäre dieser Kredit ein Investment für mich?

Ja, trotz eines enormen Zinssatzes von 20% und spanischem Recht, schauen mir die Daten von der Plausibilität her eigentlich ganz ok aus. Scheint mir jemand zu sein, der mit Geld einigermaßen umgehen kann, auch wenn allein die Kreditaufnahme zu so einem Zinssatz schon dagegen spricht 🙂 Aber hey, das ist nunmal das Geschäft.

Ich habe auch nun schon einige vergleichbare Darlehen in meiner Übersicht bei CrossLend und ich bin gespannt, ob dieses Konzept besser aufgeht, als das konservative bei Auxmoney. Wenn ja, würde ich mein Portfolio dort vielleicht nochmal umbauen und wieder aufstocken, wenn ich Lust und vor allem Zeit hab.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Fazit

Was ich hier geschrieben habe, ist mein Weg. Deiner kann wie immer ganz anders aussehen. Ich wollte dir nur einmal zeigen, wie ich an die Kreditauswahl herangehe, damit du daraus dein eigenes System ableiten kannst, sofern notwendig. Mein Beispiel beruhte auf der Plattform CrossLend. Deine Denkweise musst du je nach vorhanden Informationen anpassen. Bei Auxmoney müsstest du beispielweise wieder ganz andere Kriterien ansetzen, wie folgender Screenshot zeigt:

Schlussendlich machte das manuelle Investment und die Kreditauswahl mal wieder richtig Spaß, da man sich etwas aktiver mit den Krediten auseinandersetzen musste. Langfristig ist das aber keinesfalls eine Alternative für mich, da man bei einem gut diversifizierten Portfolio einen enormen Zeitaufwand hat. Ich werde das im Falle von CrossLend aber weitermachen, um auch die Brille des “Pickers” zu haben und auf deine Fragen besser eingehen zu können.

Ich bin schon sehr gespannt, was mit den scheinbar sehr risikoreichen Krediten mit der Zeit passiert und ob du (sofern du manuell investierst) vielleicht auch mal den Test machst, eher auf die rationalen Faktoren zu schauen, anstatt auf das Ranking eines externen Dienstleisters, wo du nicht weißt, auf Basis welcher Kriterien sich das Ganze zusammensetzt. Zum Thema “Rankingkriterien” von Bonitäts-Dienstleistern wird aber demnächst auch noch ein Artikel erscheinen.

Welche Kriterien sind bei der Kreditauswahl für dich besonders wichtig? Schreib es in die Kommentare.

Beitragsbild: pixabay.com @ Ramdlon (Creative Commons CCO)

Über den Autor

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- TWINO Erfahrungen / TWINO Anmeldung* (20 EUR geschenkt ab 100 EUR Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- HeavyFinance Erfahrungen / HeavyFinance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- LANDE Erfahrungen / LANDE Anmeldung* (1,0 % Cashback nach 180 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 21 Tagen!)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Estateguru Erfahrungen / Estateguru Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,25 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Capitalia Erfahrungen / Capitalia Anmeldung* (Prime Status nach dem ersten Investment)

- Mintos Erfahrungen / Mintos Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Axiafunder Erfahrungen / Axiafunder Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Ich finde das beschriebene Thema Immobilienkredite sehr spannend und habe schon viel darüber gelesen. Im Internet habe ich noch eine andere sehr hilfreiche Seite gefunden.

Hallo Katherine,

vielen Dank für deinen Kommentar! Ja, Immobilienkredite sind extrem spannend 😉

Viele Grüße

Lars

Ich danke Ihnen für den informativen Artikel. Interessant zu wissen nach welchen Kriterien Sie Ihre Kredite auswählen. Einige Ihrer Tipps werde ich auf jeden Fall übernehmen.

Mit besten Grüßen,

Jens

Hallo Jens,

danke für dein Feedback. Ich hoffe du kannst deine Rendite damit verbessern 🙂

Viele Grüße

Lars

Hallo Lars,

ich habe meine ersten Private Kredite bei Mintos gekauft. Das erste Autoinvest habe ich so eingestellt wie Du und Kolja in eurem Youtube Video bei aktienmitkopf.

Ich mache mir gar nicht die Arbeit die Kredite zu studieren und irgendwelche Zahlen zu kontrollieren. Am Ende kann jeder Kredit ausfallen trotz noch so vieler Arbeit.

Für mich ist wichtig das die Laufzeit nicht zu lange ist 12-24 Monate und das eine Rückkaufgarantie besteht. Der Verwendungszweck der Kredite ist auch eher nebensächlich. Es muss jeder selber wissen für was er sein Geld ausgibt.

Viele Grüße

Christian E.

Hi Christian,

das ist vollkommen richtig. Bei CrossLend beispielsweise geht es aber gar nicht anders. Daher muss man schon irgendwie eine Auswahl treffen. Aber generell sehe ich es genau wie du. Jeder Kredit kann ausfallen. Wenn du dich eh über eine Rückkaufgarantie absicherst, bist du gut dabei 🙂

Viele Grüße

Lars