Rückkaufgarantie, was ist das eigentlich?

Die Rückkaufgarantie. Immer wieder gibt es Fragen, kritische Anmerkungen und Unsicherheiten, was dieses Thema angeht. Viele lieben die entsprechenden P2P-Plattformen dafür, dass sie diese Möglichkeit anbieten und schwören darauf. Andere wiederrum sind vollkommen skeptisch, weil es für sie gar keinen Sinn aus Plattformsicht macht, das Risiko für faule Darlehen zu übernehmen. Es wird also höchste Zeit, sich die Rückkaufgarantie mal genauer anzuschauen und der Sache den Schrecken zu nehmen (oder auch nicht).

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

- Was genau ist die Rückkaufgarantie?

- Wer bietet die Rückkaufgarantie an?

- Wie genau funktioniert die Rückkaufgarantie?

- Warum wird die Rückkaufgarantie gegeben?

- Da muss es doch einen Haken geben!

- Aber es hat doch auch ganz klare Vorteile… oder?

- Fazit zur Rückkaufgarantie

- Weitere Infos zu den aktiven P2P Plattformen

Was genau ist die Rückkaufgarantie?

Die Rückkaufgarantie, auf englischsprachigen Plattformen auch “Buyback” genannt, besagt Folgendes: die Plattform, auf der du investierst, gibt dir das Versprechen, Darlehen, dessen Zahlungsverzug eine vorher definierte Grenze überschritten haben, finanziell abzusichern. Du bekommst im Falle eines Zahlungsausfalls also deine gesamte Knete zurück. Bei den derzeit vorhandenen Plattformen sogar inklusive Zinsen und Verzugszinsen. Das ist mal ein Wort. Von sowas können Käufer des Dirk-Müller Premium Fonds wohl nur träumen 🙂 Aber schauen wir mal, wer so einen “Wahnsinn” überhaupt seinen Kunden verkauft.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Wer bietet die Rückkaufgarantie an?

Am Release-Tag dieses Artikels, gibt es lediglich 3 Plattformen, die eine vollständige Rückkaufgarantie anbieten:

- Twino = die erste Plattform, die dieses Konzept angeboten hat. Kauft derzeit Darlehen ab 30 Tagen Überfälligkeit zurück.

- Mintos = die größte und beliebteste Plattform unter unserer Auswahl. Kauft derzeit überfällige Darlehen ab 60 Tagen zurück.

- Viventor = Der neuste Kandidat im Bunde. Kauft ebenfalls Darlehen ab 60 Tagen Überfälligkeit zurück.

Es gibt auch noch andere Plattformen, die zwar Sicherungskonzepte anbieten, wie z.B. Smava oder Omaraha, aber welche weit von der 100%igen Ausfallsicherheit, über die es in diesem Artikel gehen soll, entfernt sind.

Update 8.11.2017: Mittlerweile gibt es eine Fülle von Plattformen, die dieses Konzept anbieten und die Rückkaufgarantie ist zur Normalität geworden. Neben den 3 genannten gibt es inzwischen noch Viainvest, Robocash, DoFinance und noch einige weitere. Schau mal in meine Plattformübersicht.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Wie genau funktioniert die Rückkaufgarantie?

Auf Investorenseite:

Die Rückkaufgarantie funktioniert für den Investor relativ einfach. Sobald das Darlehen den maximalen Zahlungsverzug überschritten hat, kauft die Plattform das Darlehen zurück und der Investor hat das Geld für eine neue Investition wieder zur Verfügung. Bestenfalls bekommt er davon nicht einmal was mit und das Geld wird durch einen optimal konfigurierten Portfolio-Builder automatisch wieder reinvestiert.

Auf Plattformseite:

Die Plattform kauft das Darlehen dem Investor wieder ab und startet den Inkassoprozess, um das überfällige Geld einzutreiben. Der Darlehensanbahner geht in diesem Fall also ein Risiko ein, da er davon ausgeht, dass er das “vorgeschossene” Geld über den Inkassoprozess wieder reinbekommt (oder zumindest einen Teil davon).

Du siehst also, prinzipiell passiert gar nicht so viel. Ein kleines Zahnrädchen dreht sich in der Maschine und auf wundersame Weise liegt das Risiko des möglicherweise nicht erfolgreichen Inkassoprozesses nun bei der P2P-Plattform bzw. dem Darlehensanbahner und nicht mehr bei dir. Tolle Sache… oder etwa doch nicht?

Warum wird die Rückkaufgarantie gegeben?

In erster Linie muss man wohl ganz nüchtern anerkennen: um mehr Profit zu machen. Nicht dass die P2P-Plattformen nicht alle unser Bestes wollen 😉 Aber mit dieser Technik wird ganz klar und eindeutig versucht, sich einen Wettbewerbsvorteil gegenüber anderen Anbietern zu verschaffen. Und in der Tat, es funktioniert.

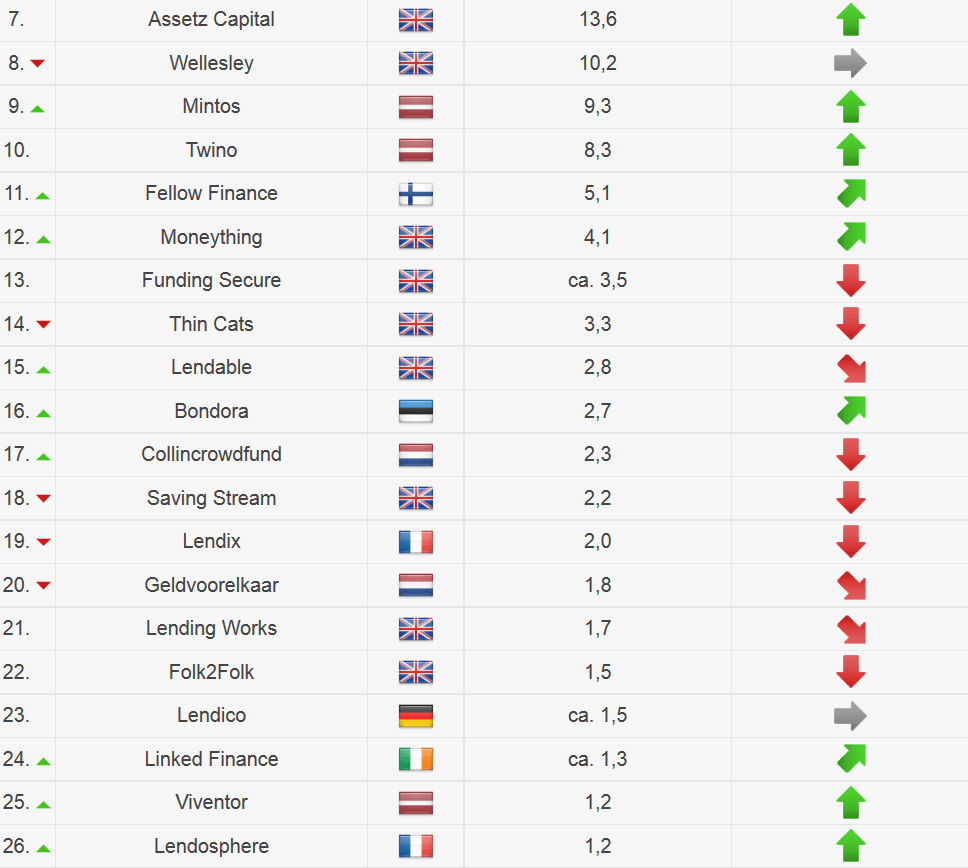

Twino und Mintos haben nach ihrem Start die viel erfahrenere, ältere und somit etabliertere Plattform Bondora innerhalb kürzester Zeit eingeholt, was das Kreditvolumen angeht. Mittlerweile haben sie sogar schon mehr als das 3-fache Kreditvolumen. Viventor hat dieses Kunststück nicht geschafft, was aber wohl auch darin begründet liegt, dass ihr Darlehenskonzept ein wenig von den anderen Plattformen abweicht. Aber auch hier sieht man einen klaren Trend nach oben:

Das Konzept der Rückkaufgarantie scheint also zu greifen und ist beliebt wie niemals zuvor. Auch ich investiere mittlerweile auf allen Buyback-Plattformen.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

Da muss es doch einen Haken geben!

In unserer Gier und mit dem schönen Wort “Absicherung” im Rücken rennen wir wie eine wildgewordene Kuh auf die Plattformen zu, um auch das letzte abgesicherte Darlehen abzugrasen und jede Möglichkeit auszuschöpfen. Aber Vorsicht, du wirst möglicherweise verschaukelt. Vordergründig hast du natürlich nicht mehr das Ausfallrisiko des Darlehens, aber wie du ja eben gelesen hast, ist das Risiko nicht vollkommen weg, sondern es ist verschoben. Und zwar an den Ort, wohin die Sonne niemals scheint, in die Tiefen der Plattform-Intransparenz.

Du hast also ein Risiko eliminiert, dafür aber einige neue. Wie kann das sein?

- Die Plattform oder der Darlehensgeber kauft deine überfälligen Darlehen zurück und hofft auf einen erfolgreichen Inkassoprozess. Hier bildet sich also ein für dich vollkommen undurchsichtiger Klumpen (du kennst die tatsächliche Ausfallquote nicht), der dir irgendwann um die Ohren fliegen kann, wie ein schlafender Vulkan.

- Die Schätzung über die wahrscheinliche Ausfallquote des Darlehensgebers muss passen! Ansonsten kann die Rechnung am Ende nicht für ihn aufgehen. Wir haben keinerlei Ahnung, was die da genau berechnen.

- Der Darlehensgeber erfüllt seine Rückkaufgarantie nicht und das Ausfallrisiko liegt wieder bei dir.

- Eine neue Finanzkrise “könnte” die Darlehensgeber, welche die Darlehen absichern, hart treffen, wenn die Ausfallquote der Darlehen steigt.

Darüber hinaus gibt es immer noch das kleine aber feine Risiko, dass die gesamte Plattform ihren Betrieb einstellt und du erstmal nicht mehr weißt was los ist und deine zurückgekauften Darlehen irgendwo mittendrin stecken. Wer weiß das schon wirklich?

Aber es hat doch auch ganz klare Vorteile… oder?

Ja, die Rückkaufgarantie an sich ist eine tolle Sache. Du hast beispielsweise niemals Inkasso-Darlehen in deinem Portfolio und dein gesamtes Portfolio befindet sich (Liquidität des Marktes vorausgesetzt) immer im Status “investiert”. Auch deine Rendite ist weitestgehend vorhersehbar, wenn du z.B. deinen Portfolio-Builder auf nur ganz bestimmte Renditezahlen inklusive Rückkaufgarantie einstellst.

Kurz und knapp. Solange die Rückkaufgarantie greift und keine anderen unvorhergesehenen Katastrophen eintreten, kann dir nicht viel passieren.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Fazit zur Rückkaufgarantie

Die Rückkaufgarantie gibt dem P2P-Investor mehr Sicherheit als jemals zuvor. Mit diesem Konzept haben die Plattform ins Schwarze bei vielen Investoren getroffen und es gibt unzählige, die nur auf Plattformen investieren, die auch eine Rückkaufgarantie anbieten.

Das ist auch alles ok, solange das ganze Konstrukt funktioniert. Und es funktioniert solange, wie die Marge stimmt und alle Schuldner brav ihre Schulden bezahlen. Interessant wird es zweifellos dann, wenn das mal nicht mehr so sein sollte. Deine Aufgabe sollte es sein, dass du immer bewusst an die Sache herangehst und die Dinge hinterfragst. Gerade bei der Rückkaufgarantie habe ich das Gefühl, dass es eher nicht so ist. Stell dir also Fragen. Z.B.: Wieso können die so viel Rendite zahlen, obwohl die Kredite abgesichert sind? Oder: Was passiert, wenn deren Rechnung am Ende nicht aufgeht? Auf diese Weise wirst du schnell merken… es ist nicht alles Gold was glänzt.

Was denkst du über die Rückkaufgarantie? Schreib es unbedingt in die Kommentare

Beitragsbild: pixabay.com stevepb (Creative Commons CCO)

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- MyPeak Finance/ MyPeak Finance Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Eine weitere simple Erklärung wie solch “hohe” Renditen trotz Rückkaufgarantie angeboten werden können ist wenn man sich die Kreditnehmerzinssätze anschaut. Als Beispiel der Kreditgeber Banknote von Mintos. Für einen 100 € Kredit mit Laufzeit von 30 Tagen zahlt der Kreditnehmer 7.50€ Zinsen. Klingt erst mal nicht viel, rechnet man das auf den jährlichen Zinssatz um landen wir bei einem Zinssatz von 90%. Somit sind 10-12% nur ein kleines Stück vom Kuchen.

Hi Moritz,

korrekt. Die Kreditnehmerseite zahlt teils horrend hohe Zinsen. Allerdings sind es im Baltikum sehr oft die Payday-Loans mit einer geringen Laufzeit, welche bei denen an der Tagesordnung sind.

Viele Grüße

Lars

Hallo, da ich ein Freund bin von großer Diversifikation, habe ich am Anfang möglichst gleichmäßig über die Darlehensanbieter gestreut. Da diese jedoch unterschiedlich Solvent sind, habe ich mir ein Scoring (Seit wann gibt es die Gesellschaft und wie groß sind sie) aufgebaut. Denke das ist etwas besser als Gleichgewichten. Um die Bonität aber richtig abschätzen zu können, müsste man wissen, wie gut die Kreditanalyse der Darlehensanbieter ist. Weiß jemand ob es hierzu was gibt (z.B. Ausfallquoten, Anteil abgelehnter Kreditanfragen)?

Eine andere Frage wäre die Streuung über Länder. Ich habe mir zwar die Wachstumszahlen und die Arbeitslosenquoten der Länder besorgt, aber auch da würden mich die Ausfallquoten interessieren. Kennt die jemand?

Danke

Matthias

Hi Matthias,

gute Gedanken die du da hast. Stell doch deine Frage bitte einmal in der Community.

Viele Grüße

Lars

Speziell bei Mogo ist das Modell nicht so schwer zu verstehen. Man gehe auf die Homepage von Mogo und beleihe sein Auto. Dann ermittle man den Zins den Mogo einen abknöpft (und staune)

Mogo verkauft nun den Kredit an uns, behält aber einen saftigen Teil der Zinsen die der Kreditnehmer zahlen muss. Den Rest bekommen wir. Mogo hat durch den Kreditverkauf nun wieder Geld um weitere Kredite zu vergeben. Als Sicherheit dient die Karre des Kreditnehmers. (wird sowieso nicht zu 100% beliehen)

Falls der Kredit ausfällt wird vermutlich die Forderung an ein Inkassounternehmen verkauft.

Das Geheimniss der ganzen Schose liegt einzig und allein in den pervers hohen Zinsen die mit dem Pfandleihgeschäft zu erzielen sind (zumindest im Falle Mogo)

Hi Rainer,

du bringst es auf den Punkt.

Viele Grüße

Lars

Meine bisherigen Beobachtungen zeigen, dass sich die kreditvermittler bei BB eine “Versicherungsprämie” genehmigen. Der Zinssatz für BB Darlehen ist immer geringeren als für vergleichbare Darlehen ohne BB.

Jedes Darlehen mit BB, welches regulär zurückgezahlt wird… Erhöht die Erträge der Vermittler. Mit diesen Mehreinnahmen können die Risiken des BB getragen werden.

Wenn eine BB Garantie greift ist dies für den Vermittler ja nicht gleich heftig ein Totalverlust. Über den Inkassoweg erhält er oft noch den grossteil der Aufstände wieder.

Hi Richard,

da hast du vollkommen recht. Die Sicherheit erkaufen die Investoren sich über eine etwas niedrigere Rendite. Wobei das durch die verschiedenen Arten von Krediten kaum noch auffällt.

Grüße

Lars

Ich habe mir auch meine Gedanken mit der Rückkaufgarantie gemacht. Die zahlreichen Rückkäufe bei Mintos haben mich ins Grübeln gebracht, ob dieses System wirklich Bestand haben kann. Wieso lohnt es sich überhaupt, diese Garantie zu geben.

Ich glaube, wir haben es hier mal wieder mit dem Leverage Effekt zu tun. Die Darlehnsgeber haben schon von P2P Plattformen Kredite vergeben und halten zumeist ~10% “Skin in the Game”, wenn sich also jemand bei ihnen 1000€ leihen will, dann leiht der Geber ihm 100€ und die restlichen 900€ kommen von den Peers (uns). Im Falle eines Ausfalls, kauft er den Kredit zurück und haftet voll für den Verlust. Im Falle der erfolgreichen Rückzahlung kassiert er die Gebühren für 1000€ und die Zinsen für 100€ und wahrscheinlich noch irgendein Spread. Also warum lohnt sich die Rückkaufgarantie für ihn?

Ohne P2P und Rückkaufgarantie:

Mit 1000€ Eigenkapital kann der Geber 1.000€ Kredite ausgeben, verdient für 1.000€ Gebühren und für 1.000€ Zinsen. Er trägt im Gegenzug die Risiken für 1.000€.

Mit P2P und Rückkaufgarantie:

Mit 1000€ Eigenkapital kann der Geber (bei 10% Skin in the Game) 10.000€ als Kredite ausgeben. Er verdient für 10.000€ Gebühren und für 1.000€ Zinsen. Er trägt die Risiken für 10.000€.

Unterm Strich ermöglicht ihm die Gabe der Rückkaufgarantie unter Nutzung von P2P Plattformen eine Verzehnfachung der Kredithöhe, damit eine Verzehnfachung der Einnahmen durch Gebühren, bei gleichen Zinseinnahmen. Dafür verzehnfacht sich das Risiko (theoretisch dürfte das Risiko, dank verzehnfachter Diversifikation, sogar langsamer steigen).

Wenn man jetzt davon ausgeht, dass er auch bei Nutzung von P2P-Plattformen nur solche Kredite vergibt, die er auch zu 100% mit Eigenkapital vergeben hätte, dann sollte das Prinzip funktionieren.

ABER: Wie immer gilt: There is no magic in the leverage effect!

Hi Ludger,

ich danke dir für diese wertvollen Überlegungen unter diesem Artikel. Es wäre wirklich sehr interessant zu wissen, wie das Geschäftsmodell hinter jeder Plattform genau aussieht.

Viele Grüße

Lars

In diesem Zusammenhang möchte ich nur mal auf eine der absolut entscheidenden Grundregeln beim Investieren hinweisen:

“Investiere nur in was du auch verstehst.”

Ich selbst habe zwar auch bei Mintos investiert und gegen diese Regel verstoßen, aber auch nur mit recht geringem Kapital.

Grundsätzlich gilt aber in meinen Augen: Wenn man das Geschäftskonzept hinter der Rückkaufgarantie nicht durchblickt, ist es HÖCHST riskant, dort zu investieren.

Ich glaube keiner der Darlehensanbahner wird für uns seine Bücher öffnen bzw. uns rechtzeitig auf eine drohende Insolvenz hinweisen.

Gruß

Hi,

das ist richtig. P2P ist allgemein höchst riskant. Daher passt eine intransparente Rückkaufgarantie doch ganz gut ins Konzept oder? 😉

Viele Grüße

Lars

Ich habe in meinem Autoinvest bei Mintos die Rückkaufgarantie als must have wieder raus genommen. Problem war, das nur in Kredite von Mogo angelegt wurde. Da diese so gut wie den Großteil der Kredite mit Rückkaufgarantie ausgeben. Damit war der Vorteil der Diversifikation dahin, da nur noch bei dem einen Anbieter angelegt wurde. Das Risiko das Mogo pleite geht ist zu groß. Da hab ich lieber keine Rückkaufgarantie, dafür aber mein Invest aufgeteilt auf mehrere Anbieter.

Hi Carsten,

streng genommen hast du da recht. Du kannst aber auch Mogo als Darlehensanbahner rausnehmen und den Builder mit Rückkaufgarantie weiterlaufen lassen.

Grüße

Lars

Guten Morgen Lars,

vielen Dank für Deinen Beitrag. Mit viventor hatte ich mich bis dahin gar nicht beschäftigt bzw. die auf dem Plan gehabt. Super Hinweis 🙂

Ich glaube das das Konzept der Rückkaufgarantien nicht ewig halten kann. Wenn ich mir in meinen Accounts anschaue, was bei Mintos und Twino in die Verzögerung geht und später dann auch die magische Grenze der Überfälligkeits-Tage überschreitet, kann das aus meiner Sicht kein nachhaltiges Business sein. Es wird vermutlich, wie Du auch sagst, eine Werbung sein mit der man das Kreditvolumen auf die eigene Plattform ziehen will. Das funktioniert auch, aber ob es das immer tut? Ich weiß es nicht.

Für mich persönlich ist die BB-Garantie natürlich top. Mein Investitionsrisiko sinkt damit enorm auf das Plattformrisiko. Deine Ausführung, das die Plattform ihr Versprechen nicht einhält, halte ich zwar für machbar, aber damit würde sie sich komplett ins Abseits stellen. Aus unternehmerischer Sicht keine gute Idee 🙂 Insofern beschränkt sich das Risiko aus meiner Sicht “nur noch” auf die Existenz der Plattform. Ich kenne mich da nur unzureichend aus, aber erstmal stehen für mich dahinter namhafte Banken, die nach einem allgemein gültigen Standard lizensiert sind. Wenig Besorgnis also derzeit.

Dein Artikel hat mich dazu angeregt meine Investments zu vergleichen. Natürlich sieht Bondora großartig aus mit bei mir dezeit 19,5% Rendite. Was hilft mir das aber, wenn hinten rum meine Kredit voll ausfallen (und das tun sie). Da wird meine Rendite “aufgefressen” und am Ende laufe ich Gefahr vielleicht sogar unter die Rendite von den Buyback-Plattformen zu fallen. So gesehen habe ich bei Mintos uns Twino immerhin meine Kohle, die ich eingelegt habe, gesichert und somit nur noch das Inflationsrisiko für den Wertverfall. Danke für die Anregung. Ich werde mir das auf den Plattformen speziell bondora mal genauer anschauen und bewerten.

19,5% Rendite und Ausfall-Risiko gegen 12% Rendite mit BB-Garantie, aber unglaubwürdiger Zukunftsprognose…die Probleme muss man als Investor erstmal haben 🙂

Viele Grüße und einen schönen Sonntag

Tobias

Hi Tobias,

vielen Dank für deinen Kommentar. Du hast recht, wir haben hier wirklich Luxusprobleme bei den Renditen 🙂

Die Einhaltung der Rückkaufgarantie ist natürlich auf die Darlehensanbahner bezogen, denn letztendlich müssen diese ja die Rückkaufgarantie erfüllen und ihre Berechnungen müssen stimmen. Und Mintos hat inzwischen eine ganze Menge von denen. Je mehr es werden, desto höher ist die Wahrscheinlichkeit, dass mal einer die Biege macht.

Viele Grüße

Lars

“Sobald das Darlehen den maximalen Zahlungsverzug überschritten hat, kauft die Plattform das Darlehen zurück”, soweit ich das verstanden habe, stimmt dieser Satz zumindest bei Mintos nicht. Die Rückkaufgarantie wird von den einzelnen Dahrlehensanbahnern gegeben, d.h. Mintos selbst kauft gar nix zurück und wäre somit auch wiederstandsfähiger gegen Krisen.

Für mich steht ganz klar im Vordergrund, dass die Plattform überlebt und nicht, dass die Rückkaufgarantie eingehalten wird. Denn wieso brauche ich überhaupt eine Rückkaufgarantie, wenn andere Plattformen wie z.B. Bondora oder Finbee deutlich höhere Renditen nach Abzug der Ausfälle versprechen? Die Rückkaufgarantie ist für deutsche Anleger doch hauptsächlich aus steuerlichen Gründen attraktiv, da die Kombination aus sehr hohen Zinsen und hohen Ausfällen nach Abzug der Steuern oftmals ungünstiger ist als nicht ganz so hohe Zinsen und (durch Rückkaufgarantie) keine Ausfälle. Sollte nun in einer schweren Finanzkrise die Rückkaufgarantie fallen und ich durch eine sehr hohe Ausfallrate bspw. 30% meines Portfolios abschreiben müssen, ist das doch gar nix im Vergleich dazu was passieren würde, wenn eine Plattform pleite geht, bei der im Vornherein kein genauer Plan ausgearbeitet wurde wer die Plattform wie abgewickeln wird…

Gerade bei den Baltischen Plattformen gibt es meines Wissens keine solche Notfallpläne (das würde manche Kunden wohl auch misstrauisch machen), während in den USA und ich meine auch GB durch Regulierung festgelegt ist, dass es einen Plan für den Insolvenzfall der Plattform geben muss. D.h. es muss ein Finanzinstitut geben, dass die Plattform geordnet abwickelt.

Ich investiere in beides, Kredite ohne Rückkaufgarantie (Bondora, Finbee, Fellow Finance) und auch mit Rückkaufgarantie (Mintos). Allerdings würde ich wegen oben genannten Gründen auf keiner Plattform investieren wollen, die selbst das Rückkauf-Risiko übernimmt… Sobald ich genaue Daten zu den Netto-Renditen der Plattformen ohne Rückkaufgarantie gesammelt habe, werde ich überprüfen, ob sich die Rückkaufgarantie für mich nach Abzug der Steuer rentiert oder nicht und mein Portfolio neu gewichten.

Hi Andi,

danke für deinen Kommentar. An dieser Stelle ein bisschen missverständlich, da stimme ich dir zu, aber weiter unten gehe ich auch nochmal auf die Darlehensanbahner ein. Du hast also vollkommen recht.

Notfallpläne gibt es übrigens auch für die baltischen Plattformen. Viventor z.B. macht dazu aber keine expliziten Angaben. Mintos aber schon. Dort läuft es so, wie schon von dir beschrieben.

Viele Grüße

Lars

Das mit dem Notfallplan von Mintos wusste ich bisher noch nicht. Wieder was dazu gelernt 🙂

Auch ich denke, dass dieses ganze Rückkaufgarantie-Zeug nur vorübergehend ist, um möglichst schnell zu wachsen (wie PayPal) und am besten eine Marktbeherrschende Stellung zu erreichen… wundert mich eh, dass noch kein Silicon Valley Milliardär versucht hat da international groß einzusteigen… so nach dem Rocket Internet-Prinzip nur in erfolgreich 😀

Hi Andi,

kein Ding, dafür bin ich ja da 🙂 Ich bin auch sehr gespannt, wohin das Konzept führen wird.

Viele Grüße

Lars

Hallo Lars,

erstmal ein großes Lob für diesen tollen Blog. Ich lese schon ziemlich lange mit und seit Juni habe ich auch in alle drei Plattformen investiert, die eine Rückkaufgarantie bieten.

Genau die gleichen Fragen habe ich mir auch gestellt. Meine große Hoffnung ist, früh genug ein Signal zu sehen, um sich wieder zurückzuziehen, falls eine Plattform anfängt zu straucheln.

Deshalb versuche ich ständig am Ball zu bleiben und mich fleissig bei Dir und anderen Quellen zu informieren.

Ich werde wahrscheinlich auch bald bei Viventor einsteigen um weiter zu diversifizieren.

Mach weiter so und halte uns allen auf dem Laufenden !

Grüsse aus Essen

Christos

Hi Christos,

danke für deinen Kommentar und schön, dass dir der Blog gefällt. Natürlich versucht man immer Zeichen frühzeitig zu erkennen, aber machen wir uns nichts vor… wahrscheinlich werden wir es zu spät merken, wenn da was im Busch ist. Natürlich schadet es nie, dahingehend informiert zu sein.

Viele Grüße

Lars

Über alles und über nichts.. Ich habe hier nichts neues erfahren. Sorry.

Hi Alex,

das ist gut, dann bist du schon bestens informiert. Bedenke aber immer, dass dies nicht für alle Leser gilt.

Viele Grüße

Lars