Verluste aus P2P Krediten: Begradigung an der Steuerfront

Willkommen zum heutigen Artikel in dem es um die Verluste aus P2P Krediten geht. Denn hier scheint sich zukünftig was zu tun! Da ich momentan auf der INVEST bin und vermutlich gerade mit einigen Community-Mitgliedern quatsche und auch gestern schon viele spannende Gespräche führen durfte, habe ich mir für diesen Artikel wieder einen alten Bekannten auf meinen Blog geholt. Es geht um niemand geringeres als Luis Pazos, den Autor des Blogs Nur Bares ist Wahres und des immer bekannter werdenden Buches Bargeld statt Buchgewinn. Euch dürfte Luis vor allem durch seinen Artikel zur alternativen Besteuerung von P2P Krediten bekannt sein, der mittlerweile zu den beliebtesten Artikeln meines Blogs gehört. Luis kennt sich in diesem Bereich einfach teuflisch gut aus, deswegen macht es nur allzu viel Sinn, dass er über Verluste aus P2P Krediten und dessen steuerlicher Behandlung schreibt. Viel Spaß bei diesem Gastartikel.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

Gewinne sozialisieren, Verluste privatisieren

Gewinne sozialisieren, Verluste aus P2P Krediten privatisieren – diese Kröte müssen Investoren schlucken, so sie sich als P2P-Kreditgeber engagieren wollen. Aber so ist das halt, wenn man nicht „systemisch“ genug ist. Und irgendwo her müssen ja die Mittel kommen um diejenigen zu subventionieren, die es sind, nicht wahr?

Doch genug der Ironie. Tatsächlich ist die bisherige steuerliche Behandlung von Gewinnen und Verlusten aus P2P-Krediten ein ausgesprochenes Ärgernis. Einerseits sind realisierte Erträge als Einkünfte aus Kapitalvermögen voll steuerpflichtig, andererseits und „im Vergleich zu Investments in Aktien können bei P2P-Privatkrediten keine Verluste gegenüber dem Finanzamt geltend gemacht werden. Zinsen die nicht gezahlt werden, können nicht als entgangene Einnahme, als Verlust oder Werbungskosten abgesetzt werden. Gleiches gilt auch für den Tilgungsanteil der Rückzahlung.“

Letzteres Zitat stammt aus einem früheren Beitrag auf diesem Blog. Woher resultiert diese unerfreuliche Behandlung der Verluste aus P2P Krediten? Aus dem Einkommensteuergesetz. Konkret § 20 Absatz 2 Nummer 7. Dieser bestimmt, dass zu den Einkünften aus Kapitalvermögen eben auch Gewinne und Verluste „aus der Veräußerung von sonstigen Kapitalforderungen jeder Art“ zählen. Nun ist aber ein Verlust infolge eines Zahlungsausfalls nicht dasselbe wie der Verlust im Zuge einer Veräußerung.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Ein Ausfall ist kein Verlust …

So jedenfalls hat bis in die jüngste Vergangenheit die heimische Rechtsprechung immer wieder geurteilt. Exemplarisch hierfür steht der Tenor aus einem Urteil des Finanzgerichts Düsseldorf vom 11. März 2015 (Az 7 K 3661/14): „Der Ausfall einer privaten Darlehensforderung ist nicht als Verlust bei den Einkünften aus Kapitalvermögen zu berücksichtigen.“

Als Ausfall einer privaten Darlehensforderung gilt bei P2P-Krediten übrigens nicht nur die Zahlungsunfähigkeit eines einzelnen Kreditnehmers, sondern auch die Insolvenz eines Darlehensanbahners oder gar einer Plattform. Denn wie im Blogbeitrag zur alternativen Besteuerung erläutert, erwerben Anleger notwendigerweise fast immer auch einen Zahlungsanspruch gegen den die Kredite verwaltenden Plattformbetreiber. In so einem Fall werden natürlich auch die schönsten Rückkaufgarantien schlagartig wertlos.

Wie sähe der fiskalische Super-GAU aus Kundenperspektive aus? Zum Beispiel so: Ein Anleger reinvestiert jahrelang seine nach der herkömmlichen Methode versteuerten Erträge aus P2P-Krediten, bevor der größte Darlehensanbahner und mit ihm die Plattform Pleite geht. Damit hat sich seine gesamte Einlage nebst wiederangelegter Gewinne in eine uneinbringliche Forderung verwandelt. Diesen Verlust kann er auch nicht mit anderen Kapitalerträgen verrechnen, noch nicht einmal mit den Zinserträgen einer anderen P2P-Plattform.

… ein Verkauf hingegen schon

Die einzige Möglichkeit, doch noch berücksichtigungsfähige Verluste aus P2P Krediten zu produzieren ist der Verkauf notleidend gewordener Kreditbeteiligungen. Der funktioniert aber in aller Regel nur, sofern die jeweilige Plattform einen liquiden Zweitmarkt anbietet. Wird hierüber die Forderung an einen anderen Anleger abgetreten, gilt der Anteil am P2P-Kredit, die Kapitalforderung, als verkauft. Die Differenz zum ursprünglichen Kaufpreis kann dann als Verlust bei den Einkünften aus Kapitalvermögen angesetzt werden. Das gilt übrigens auch dann, wenn die Forderung unentgeltlich, also umsonst, veräußert wird.

Völlig zu Recht wurde daher auf diesem Blog folgendes Fazit gezogen: „Von dieser Regelung kann man halten, was man möchte, Fakt ist jedoch zum jetzigen Zeitpunkt, dass du dich daran halten musst.“ Doch Zeiten ändern sich und mit ihr bisweilen auch die Rechtsprechung. Dieselben Kläger, die 2015 vor dem Finanzgericht Düsseldorf unterlagen, zogen bis vor den Bundesfinanzhof (BFH). Und die obersten Richter in Sachen Steuern vollzogen kürzlich tatsächlich eine fulminante Kehrtwende.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Die 180-Grad-Wende der Rechtsprechung

In ihrem Urteil vom 24. Oktober 2017 (Aktenzeichen VIII R 13/15) stellten sie klar, dass auch der endgültige Ausfall einer Kapitalforderung zu einem Verlust führt, der steuerlich als solcher anzuerkennen ist. Endgültig in diesem Zusammenhang bedeutet, dass hinreichend sicher feststehen muss, dass keine weiteren Rückzahlungen mehr erfolgen werden.

Dabei orientierten sich die Richter in ihrer Urteilsbegründung erstaunlich nah an der Lebensrealität. Ihr Hauptargument: Entscheidend für die Besteuerung sei seit Einführung der Abgeltungsteuer ausdrücklich die Wertveränderung von Kapitalanlagen. Will heißen: Wenn die Rückzahlung einer Forderung über den Anschaffungskosten stets einen steuerlichen Gewinn zur Folge hat, so muss auch eine Rückzahlung unter den Anschaffungskosten stets zu einem steuerlichen Verlust führen.

Einer Veräußerung, so die Richter, muss dabei auch jede andere Form einer wertmäßigen Veränderung gleichgestellt werden. Denn wirtschaftlich – und genau darauf käme es an – würde es keinen Unterschied machen, ob der Übertrag einer wertlosen Forderung ohne Gegenleistung oder aber ein Zahlungsausfall zu einem Verlust führe. Letzterer entspricht in Sinne dieses Urteils also einer fiktiven Veräußerung zum Preis von Null.

Die Übertragbarkeit des Grundsatzurteils

Dieses Grundsatzurteil zum Ausfall privater Darlehensforderungen beziehungsweise dessen steuerlicher Berücksichtigung ist meines Erachtens eins zu eins auf P2P-Kredite übertragbar – zumindest bei Privatinvestoren. Die Tatsache, dass zwischen Gläubiger und Schuldner eine Plattform geschaltet ist, dürfte dabei ebenso unerheblich sein wie der Umstand, dass in der Regel zahlreiche Investoren ein Darlehen finanzieren.

Schließlich, um die Argumentation des BFH aufzugreifen, macht es wirtschaftlich keinen Unterschied, ob das Darlehen direkt oder über einen Vermittler ausgereicht wird. Und selbst wenn man dieser Auffassung nicht folgt, so hält doch jeder Anleger unzweifelhaft eine Forderung gegen die Plattform. Ebenso dürfte es keine Rolle spielen, ob es sich nun um eine „komplette“ oder „anteilige“ Kreditforderung handelt. Entscheidend ist ja die Werteveränderung der Kapitalanlage und schließlich müssen auch Erträge aus „anteiligen“ Krediten versteuert werden.

Für Investoren in P2P-Kredite mit Rückkaufgarantie ist das ein tröstliches Urteil für den Fall, dass eine Plattform baden gehen sollte – und irgendwann wird das passieren, da sei dir sicher. Gleiches gilt analog auch für Darlehensanbahner. Das ist ein zumindest kleiner, fiskalischer Trost.

Originäre Anleger in P2P-Kredite, diejenigen also, die ohne Netz und doppelten Boden investieren, können mit dieser Entscheidung ihre jährliche Nettorendite steigern. Zumindest sofern sie Ausfälle zu verzeichnen haben. Denn diese können sie ab sofort gegen ihre Erträge aufrechnen. Sollte das Saldo dann immer noch ein negatives Vorzeichen tragen, lassen sich diese Verluste mit anderen Einkünften aus Kapitalvermögen verrechnen. Allerdings nur mit diesen. Ein sogenannter „horizontaler Verlustausgleich“, zum Beispiel mit Arbeitseinkommen oder Mieterträgen, ist leider nicht möglich. Dafür können Verluste auf das Folgejahr vorgetragen werden.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

Eine letzte Hürde

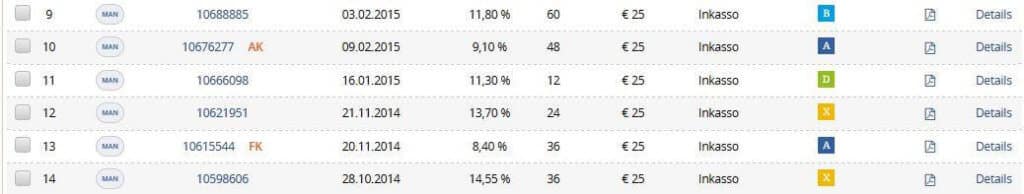

Eine Hürde ist zur Anerkennung des Verlusts allerdings noch zu nehmen, nämlich die vom BFH geforderte Endgültigkeit des Ausfalls. Solange beispielsweise das Inkasso noch läuft, ist diese nicht gegeben. Auch die Eröffnung eines Insolvenzverfahrens über das Vermögen des Schuldners reicht hierfür nicht aus, der Abschluss desselben hingegen schon. Bis dahin kann natürlich viel Wasser den Rhein hinab fließen.

Die Schlüsselfrage ist hierbei, wie oben erwähnt, ob realistischerweise noch mit einer Rückzahlung gerechnet werden kann oder nicht. Genau diese Frage ist bei P2P-Krediten nicht immer eindeutig zu beantworten, geschweige denn selbst zu überprüfen. Hier dürfte als Mindestvoraussetzung auf eine entsprechende Statusmeldung des Plattformbetreibers inklusive endgültiger Ausbuchung des Kredits abgestellt werden. Frühestens ab diesem Zeitpunkt könnte dann auch ein steuerlicher Verlust geltend gemacht werden.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Verluste aus P2P Krediten – Ein Fazit

Zeiten ändern sich und so auch Rechtsprechungen. Danke Luis für diesen informativen und tollen Artikel! Zusammengefasst bedeutet dies: Verluste aus P2P Krediten können abgesetzt werden, wenn der Kredit tatsächlich vollständig ausgefallen und dies auch nachweisbar ist. Hierbei liegt wohl die Kunst. Anlehnend zu diesem Artikel habe ich einmal in meine Auxmoney* und Bondora Portfolios geschaut, wo ich 2014 die ersten Inkasso-Fälle hatte. Diese und auch alle anderen sind noch immer nicht abgeschlossen und wir haben 2018. Selbst wenn du den Vorteil also in deiner Steuerklärung nutzen möchtest, musst du eine elefantöse Geduld mitbringen, um davon zu profitieren.

Nichts destotrotz bringt das Urteil des Bundesfinanzhofes für private P2P Investoren langfristig wohl Vorteile mit sich. Sobald ich die Möglichkeit dazu bekomme, würde ich das direkt für euch ausprobieren. Wohl nur eine Frage von… Jahren? 🙂

Was sagst du zum jüngsten Urteil des Bundesfinanzhofes? Schreib es in die Kommentare!

Beitragsbild: pixabay.com @ Mikali (Creative Commons CCO)

Bild im Text: pixabay.com @ Oldifan (Creative Commons CCO)

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- MyPeak Finance/ MyPeak Finance Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Hi Lars, nehme an Viventor ist abschreibbar. Wie sieht es bei Estateguru mit Loans aus, die im Prozess bei “Legal Actions” stehen und wo trägst du Plattformgebühren wie bei Finbee ein? Danke im Voraus. Gruß Daniel

Hi Daniel,

ich weiß nicht, ob Viventor abschreibbar ist, aber wahrscheinlich, ja. Estateguru in jedem Fall nicht, da gibt es ja noch berechtigte Hoffnung, dass die Gelder wiederkommen. Plattformgebühren trage ich in der Steuer gar nicht ein, die trägst du als Investor selbst.

Hallo

Ich verstehe das nicht so ganz,zb im Steuerbericht bei Bondora

Abschreibung-Dahrlenensvertrag ist absetzbar.

Gesammt Zinsen minus Abschreibung.

Und Verluste durch Sekundärmarktkäüfer oder Verkaüfe ,nicht.

Ist das Korrekt

Hi Max, kann ich dir nicht sagen, ich habe bisher noch niemals was steuerlich abgeschrieben. Da müsstest du deinen Steuerberater bemühen.

Hallo,

ich grabe dann auch nochmal den Beitrag aus.

Auf der Mintos Ertragsbescheinigung vom letzten Jahr sind folgende zwei Positionen:

Uneinbringliche Forderungen – Hauptbetrag

Uneinbringliche Forderungen – Zinsen

Sind beide Positionen als Verlust zu verrechnen?

Dankeschön

Ich bin kein Steuerberater, aber ich würde sagen beides. Es wird hier um die Zinsen gehen, die schon auf dem Weg zu dir waren, jedoch nicht ausgezahlt werden konnten. Zukünftige Zinsen werden sie da nicht draufschreiben. So meine Vermutung.

Hallo Lars,

tut mir leid, dass ich diesen alten Artikel nochmal ausgrabe!

Wie kann ich es in meinem konkreten Fall machen?

1. Flender

Wie du auch schon festgestellt hast, lief es bei Flender ziemlich schlecht, wobei ich für 2020 mit gegengerechneten Verlusten immer noch knapp mehr Zinsgewinne als beim Tages- oder Festgeld habe. 😉

Die 4 Projekte stehen mit Status “Loss” im Portfolio Overview, damit sollte ich sie doch einfach gegenrechnen können, oder?

2. Grupeerbetrüger

Hier tut sich seit Mitte des Jahres gar nichts mehr. Kann man hier schon die Verluste steuerlich geltend machen? Muss ich irgendetwas abwarten? Was machst du hier?

Hi Manfred,

kein Problem, dafür ist er da 🙂

1. Ja, bei Flender wird der Verlust klar ausgewiesen, das sollte als Nachweis ausreichen.

2. Hier ist noch alles offen, ich mache hier steuerlich noch gar nichts. Würde sich aber irgendwann auf jeden Fall lohnen 🙂

Hallo,

wie geht ihr bei einer steuerlichen Geltendmachung vor? Verrechnung mit Gewinnen anderer Plattformen? oder anders?

Viele Grüße

Andreas

Hi Andreas,

ich selbst habe bisher noch keine Verluste steuerlich geltend gemacht. Frag doch mal in unserer Community.