Das unterschätzte Risiko bei P2P Krediten – Dein Tod!

Heute soll es mal um ein etwas ernsteres Thema gehen. Und zwar die Frage: “Was passiert eigentlich mit deinen P2P Konten nach deinem Tod?” Anlass für diesen Artikel waren einige Leserfragen und auch das letzte Seminar zum Thema Hochdividendenwerte von Luis Pazos, bei dem ich zu Gast war.

Auch dort ging es viel um Anlagen im Ausland und ich stellte am Ende die Frage, wie das Vermögen im Todesfall abgesichert ist. Es gab bei keinem der Teilnehmer eine hilfreiche Reaktion dazu, wohl aber einige ernste Gesichter, was verdeutlicht, dass es sich hier um ein großes Risiko für dein Vermögen handelt. Dieses Thema essentiell wichtig, wie du im späteren Verlauf des Artikels selbst erkennen wirst. Ich bin mir also ziemlich sicher, dass fast jeder am Ende etwas für sich mitnehmen wird.

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

Warum ist diese Frage eigentlich so wichtig?

Berechtigt, denn uns passiert ja sowieso nie was oder? Auch ich denke meist so. Eine fiese Fieberkrankheit (vermutlich Dengue Fieber) auf der indonesischen Insel Lombok änderte diese Meinung 2016 bei mir. Mir ging es dort wochenlang ziemlich schlecht. Ich hatte extrem hohes Fieber, mit wir war absolut nichts anzufangen und selbstständige Fortbewegung war an einigen Tagen so gut wie unmöglich.

Zusätzlich dazu war ich wie so oft weit abseits jeglicher medizinischer Versorgung. Zu diesem Zeitpunkt hatte ich mich noch nie um das Thema gekümmert, was mir dort schmerzlich bewusst wurde, als ich nicht wusste, wann sich mein Zustand wieder bessert. Hätte es mich dort dahingerafft, wüsste fast niemand etwas über meine Investitionen im Ausland. Und selbst, die die es wussten, hätten nicht gewusst, wie sie da dran kommen oder damit umgehen. Genau aus diesem Grund solltest du dich um deinen Tod frühzeitig kümmern!

Quelle: Ich im Sonnenaufgang in der Gerupuk Bay auf Lombok. Weit entfernt von jeglicher Zivilisation

Natürlich sprechen wir hier oft über passives Einkommen, die Erhöhung der finanziellen Freiheit etc. Aber wenn wir mal ehrlich zu uns sind, für wen sparen und investieren wir eigentlich? Die meisten von uns werden ihr angelegtes Vermögen bis zu ihrem Todeszeitpunkt (hoffentlich) nicht verkonsumieren und somit sind es auch unsere Nachkommen und Angehörigen, für die wir mitinvestieren. Unser bis zum Tod gespartes Vermögen kann einen eklatanten Unterschied im Leben unserer Angehörigen machen und es wäre absolut fahrlässig, dieses einfach wegzuwerfen. Denn genau das tun wir, wenn wir niemanden darauf vorbereiten, mit der Situation umzugehen und keine Maßnahmen ergreifen, die den Fall der Fälle abdeckt.

In diesem Sommer 2016 habe ich mich also entschieden, einen Prozess zu bauen, der dafür sorgt, dass meine Angehörigen wissen, wie sie mit meinen Investments und den P2P Krediten im Speziellen umgehen sollen. Und diesen Prozess möchte ich heute gerne mit dir teilen.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Aber die Plattformen bekommen meinen Tod doch mit oder nicht?

Diesem Irrglauben scheinen manche Investoren natürlicherweise zu unterliegen, da es in Deutschland der Fall ist (auch wenn es Jahre dauern kann). Faktisch ist es aber nicht so, da für die Plattformen selbst, ausländische Bankkonten an die jeweiligen virtuellen Accounts gekoppelt sind. Ich habe bei einigen Plattformen nachgefragt und hier mal exemplarisch 2 Antworten auf die Frage, wie sie mit dem Tod eines Investors umgehen:

Viainvest:

“According to the Civil Law of the Republic of Latvia (where VIAINVEST is headquartered), if a person does not have any inheritors or no inheritors apply for the inheritance within one year, the property of this person automatically is being transferred to the state of this person’s citizenship. VIAINVEST is obliged to hold on to investor account and funds until the state reaches out to us, with an official confirmation of the death and the confirmation of inheritance, to transfer the funds. Please keep in mind that this is extracted from Latvian legislation and procedure may vary in different countries, as inheritance cases are mostly managed in accordance with a country of investors citizenship.”

Swaper:

“In such cases we look at the circumstances. We hold on to the funds until court appointed representative or heir informs us about fund release.”

Übersetzt bedeutet das Ganze also, dass die Plattformen nichts machen, solange niemand Anspruch auf die Konten erhebt. Denn eine Meldepflicht wie bei uns, gibt es zwar Baltikum, aber nicht für ausländische Konten. Das Problem hierbei ist, bei 10 – 20 P2P Plattformen haben deine Angehörigen hier mächtigen Spaß. Zusätzlich dazu gibt es dann vielleicht noch weitere virtuelle Konten, Kryptowallets und weiß der Geier was. Überleg dir gut, ob du deinen Angehörigen, die keine Ahnung von dem haben, was du da täglich treibst, das aufbürden möchtest.

Mein Workaround für diesen Fall

Für mich war die Antwort direkt klar. Die Menschen um mich herum, haben in dieser Situation sicher andere Sachen zu tun, als sich mit unzähligen P2P Plattformen rumzuschlagen. Ich habe mir daher folgendes überlegt, was du für dich problemlos übernehmen kannst.

1. Wähle 1-2 vertraute Personen aus und bereite sie auf deinen Tod vor

Zuerst einmal musst du schauen, wer die Personen sind, die dein Vermögen im Falle deines Todes verwalten sollen. In vielen Fällen wird das der Ehe- oder Lebenspartner (besser aber noch eine zusätzliche Person) sein. Diese Personen müssen wissen, was auf sie zukommt. Du kommst hier also nicht umhin, ihnen einen Crashkurs dahingehend zu geben, wie sie mit den einzelnen Investments umgehen sollen. Zumindest solltest du ihnen erklären, wie sie das Vermögen weiter verwalten und auszahlen können.

Ich bin ein großer Freund von Prozessen, daher habe ich Anleitungen geschrieben. Ändert sich also die Vertrauensperson in meinem Umfeld, braucht die neue (sofern es eine gibt) nur die Anleitung. Praktischerweise habe ich dazu auch noch einen Blog über P2P Kredite 🙂

2. Kontovollmachten vergeben

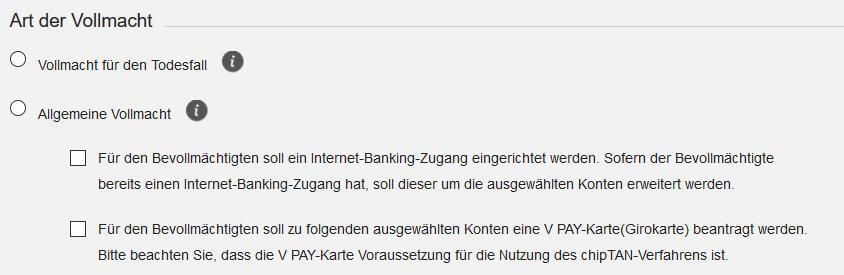

Der Dreh- und Angelpunkt für deine Hinterbliebenen sind deine deutschen Bankkonten und Depots. Hinterlege hier Vollmachten für deine Angehörigen. Es gibt hier verschiedene Varianten, aber ich zeige dir hier den Weg bei meiner Hausbank, der DKB*. Unterschieden wird hier in 2 verschiedene Arten der Vollmacht.

- Todesfallvollmacht

- Allgemeine Kontenvollmacht

Todesfallvollmacht:

Hier bekommt der Bevollmächtigte im Falle deines Todes Zugriff auf das Bankkonto gegen Vorlage einer amtlichen Sterbeurkunde. Das eignet sich gut, wenn man verheiratet ist oder in einem großen Familienbund lebt.

Allgemeine Kontenvollmacht:

Bei der allgemeinen Kontenvollmacht bekommt der Bevollmächtigte schon zu deinen Lebzeiten einen eigenen Zugang, eigene Karten etc. wenn du das möchtest. Diese Variante eignet sich gut für Menschen, die nur in einer normalen Partnerschaft leben. Denn hier ist es mit der Sterbeurkunde (meines Wissens) nicht so einfach. Da dies bei mir der Fall ist, bin auch ich diesen Weg gegangen.

3. Zugänge und SPoC

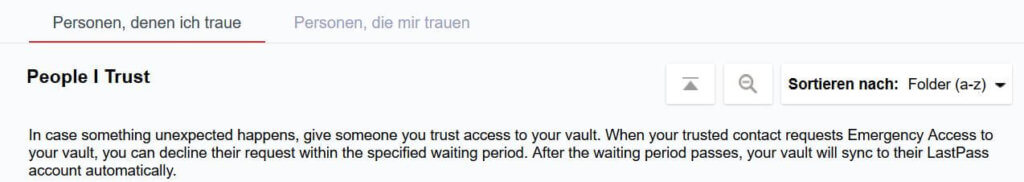

Nun haben deine Angehörigen schon einmal Zugriff auf deine Bankkonten und Depots. Aber wie kommen sie an die P2P Plattformen und die ganzen Zugänge? Hier benötigst du einen sogenannten SPoC, einen “Single Point of Contact”. Also nur einen einzigen Ort, an den sich deine Angehörigen wenden müssen, um Zugriff zu erlangen. Ich habe hierfür den Keyword-Tresor LastPass* gewählt, denn hier sind meine gesamten persönlichen Zugangsdaten gespeichert und er ist in der Basisversion (die vollkommen ausreicht) kostenlos.

LastPass hat nun eine tolle Funktion, die “Notfallzugriff” heißt. Hiermit legst du eine oder mehrere Personen fest, die diesen beantragen dürfen. Der Notfallzugriff sorgt dafür, dass dein gesamter Tresor an die festgelegten Personen freigegeben wird, wenn du dem beantragten Notfallzugriff nicht widersprichst. Bei mir ist es so konfiguriert, dass der Notfallzugriff erteilt wird, wenn ich mich nach 48 Stunden nicht melden sollte.

Ich hab LastPass die letzten Jahre ziemlich liebgewonnen, denn es sorgt nicht nur für Sicherheit bei diesem unschönen Thema, sondern erleichtert mir mit seiner Integration auf Handy, Notebook und Tablet auch noch enorm meinen Alltag. Alternativen zu LastPass zeige ich dir auch gleich noch auf.

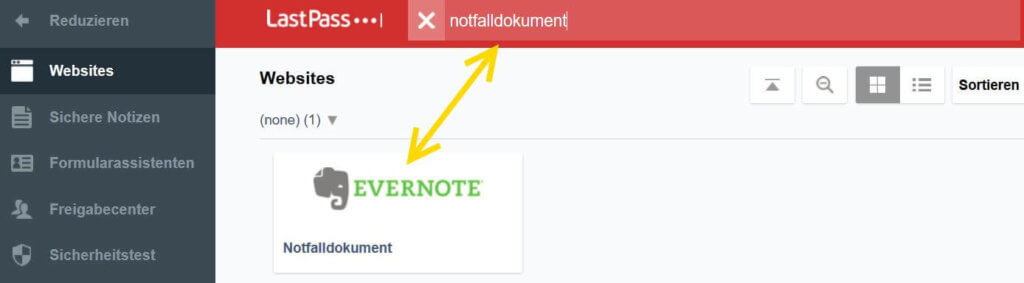

4. Das Notfalldokument

In meinem LastPass-Tresor sind mittlerweile über 500 Zugänge gespeichert. Jemand, der sich dort nicht zurecht findet, wird untergehen. LastPass bietet aber eine Volltext-Suche an. Hier kannst du einem Element einen eindeutigen Namen vergeben, welchen deine Angehörigen nur eingeben müssen und sie gelangen direkt an den zentralen Punkt. Diesen wiederum habe ich mit einem Dokument verknüpft, in dem ALLE wichtigen Dinge stehen. Bei mir ist es ein Dokument in Evernote, aber es kann auch überall sonst abgelegt werden. Wichtig ist nur, dass die Verlinkung aus LastPass zum Dokument funktioniert. Im Falle deines Todes kommt man so mit 2 Klicks an die wichtigsten Informationen.

Dann schau dir unbedingt diese Seite an. Da findest du alles was du für den Start in dein Investment in P2P Kredite brauchst.

Halte deine Daten aktuell

So, dass war erstmal eine Menge Stoff, den es nachzubauen gilt und was dir einiges an Hirnschmalz abverlangen wird. Jetzt kommt eine gute und eine schlechte Nachricht. Wie immer die schlechte zuerst: Einmal aufgesetzt bedeutet das nicht, dass die Arbeit aufhört, denn das Notfalldokument muss immer aktuell gehalten werden. Deinen Angehörigen bringt es nichts, wenn du 10 Jahre vor deinem Tod eine Anleitung erstellt hast, wovon 80% des Inhalts veraltet ist. Mache es dir also zur Gewohnheit diese Daten quartalsweise (oder wann auch immer) zu überprüfen. Nur mach es!

Aber nun gibt es auch eine gute Nachricht. Durch diesen Prozess hast du eine Automatisierung geschaffen, die es deinen Angehörigen im Falle deines Todes ermöglicht, sich eigenständig mit deinen Daten auf die P2P Plattformen einzuloggen und auf die normal angebundenen Konten auszuzahlen, so, als wenn du noch leben würdest. Sie müssen sich also nicht erst wochenlang mit den Rechtsabteilungen der Plattformen herumschlagen. Denn ich vermute, so ganz reibungslos wird das fast nirgendwo funktionieren.

Podcast: Die Beiträge und exklusives Inhalte aufs Ohr. (Über 13.000 Downloads pro Monat)

YouTube: Die Beiträge in bewegtem Bild. (Über 14.000 Abonnenten)

Newsletter: Meine Investments & Artikel direkt in dein Postfach. (Über 11.000 Abonnenten)

Community: Diskutiere mit anderen Investoren. (Über 13.000 Mitglieder)

Instagram: Mein persönlicher Kanal. (Über 5.500 Abonnenten)

Telegram News: Nachrichten direkt auf dein Smartphone. (Über 2.200 Abonnenten)

LinkedIn: Teilen von interessanten Beiträgen aus der P2P-Welt. (Über 2.500 Abonnenten)

Twitter: Fast tägliche Tweets über P2P-Kredite. (Über 1.600 Abonnenten)

Alternativen zu LastPass

Wenn du LastPass warum auch immer nicht vertraust, kannst du auf folgende Tools zurückgreifen:

- KeePass (kostenfrei)

- SecureSafe (kostenfrei für bis zu 50 Zugänge, persönliche Empfehlung vom Finanzrocker)

KeePass habe ich selbst eine lange Zeit genutzt, bin aber aus Bedienungs- und Komfortgründen zu LastPass gewechselt. Das ist aber schon mehrere Jahre her, vielleicht hat sich KeePass mittlerweile gewandelt. SecureSafe wurde mir von Daniel Korth, dem Finanzrocker empfohlen. Diese Software kostet ab 50 Zugängen zwar Geld (wäre daher nichts für mich), hat jedoch den großen Vorteil, dass das Sicherheitsniveau sehr hoch sein soll (zumindest werben sie damit). Wenn du dich nicht entscheiden kannst, teste einfach alle 3 Varianten und wähle am Ende die beste für dich aus. Aber wähle sorgfältig! Denn eine Umstellung auf ein anderes System ist mit einem enormen Aufwand verbunden. Das weiß ich leider aus eigener Erfahrung.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Fazit zum Umgang mit P2P Krediten beim Tod

Zwei Dinge sind sicher im Leben sagt man: der Tod und die Steuern 🙂 Bei zweiterem gibt es immer mehr Möglichkeiten, das zu ändern, aber bei ersterem sieht es wohl demnächst erstmal mau aus. Es ist also ein wichtiges Thema, auf das sich jeder vorbereiten sollte. Mit meinem gezeigten System haben deine Hinterbliebenen nach deinem Tod Zugriff auf deine Konten, können Zugriff auf deine Passwörter anfordern und haben eine Anleitung, wie sie all das benutzen können. Du kannst meinen Ansatz hier gern übernehmen und wenn du Fragen dazu hast (und das hast du bestimmt), schreibe sie in die Kommentare und ich erweitere den Artikel an den passenden Stellen dazu gern.

Nun bin ich aber sehr gespannt, wie du das Thema für dich gelöst hast und ob du es überhaupt gelöst hast. Schreib es unbedingt in die Kommentare!

Beitragsbild: pixabay.com @ niekverlaan (Creative Commons CCO)

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Weitere Infos zu den aktiven P2P Plattformen

➩ Hier gehts zur Übersicht

- Mintos Erfahrungen / Mintos Anmeldung* (25 EUR Startguthaben ab 1.500 EUR Investment)

- InRento Erfahrungen / InRento Anmeldung* (20 EUR geschenkt nach dem ersten Investment!)

- Bondora Go & Grow Erfahrungen / Bondora G&G Anmeldung* (5 EUR geschenkt bei Anmeldung)

- LANDE Erfahrungen / LANDE Anmeldung* (3,0 % Cashback nach 30 Tagen!)

- TWINO Erfahrungen / TWINO Anmeldung* (2,0 % Cashback nach 90 Tagen!)

- InSoil Finance Erfahrungen / InSoil Finance Anmeldung* (2,0 % Cashback nach 30 Tagen)

- Fintown Erfahrungen / Fintown Anmeldung* (2,0 % Cashback auf das erste Investment)

- FF Forest Erfahrungen / FF Forest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Debitum Erfahrungen / Debitum Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Viainvest Erfahrungen / Viainvest Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Asterra Estate Erfahrungen / Asterra Estate Anmeldung* (1,0 % Cashback nach 90 Tagen!)

- Triple Dragon Funding Erfahrungen / Triple Dragon Funding Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- MyPeak Finance/ MyPeak Finance Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Ventus Energy Erfahrungen / Ventus Energy Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Devon Erfahrungen / Devon Anmeldung* (1,0 % Cashback nach 60 Tagen!)

- Income Erfahrungen / Income Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Nectaro Erfahrungen / Nectaro Anmeldung* (1,0 % Cashback nach 30 Tagen!)

- Crowdpear Erfahrungen / Crowdpear Anmeldung* (1,0 % Extra-Zins die ersten 90 Tage!)

- Monefit SmartSaver Erfahrungen / Monefit SmartSaver Anmeldung* (0,5 % Cashback nach 90 Tagen + 5 EUR Startguthaben)

- Esketit Erfahrungen / Esketit Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- PeerBerry Erfahrungen / PeerBerry Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Afranga Erfahrungen / Afranga Anmeldung* (0,5 % Cashback nach 90 Tagen!)

- Capitalia Erfahrungen / Capitalia Anmeldung*

- Robocash Erfahrungen / Robocash Anmeldung*

- Indemo Erfahrungen / Indemo Anmeldung*

Sehr geehrter Herr Wrobbel,

wie versprochen habe ich mich bezüglich der Klärung der noch offenen Fragen hinsichtlich des Todes eines P2P- Kontoinhabers und den damit auftretenden Problemen der Auflösung dieser Konten über das bestehende Bankkonto des Verstorbenen an die Volksbank und die Nachlassverwaltung der Comdirect gewandt. Die Ergebnisse der Gespräche sind folgende:

1. Volksbank: Die Volksbank würde es gestatten, das Konto des Verstorbenen unter seinem Namen durch einen Bevollmächtigten und/oder den legitimierten Erben (Erbschein) so lange weiter zu führen bzw. führen zu lassen, bis die anstehenden Aufgaben – hier die Auflösung des P2P-Kontos – erledigt sind. Für diese Auflösung sind 2-3 Jahre durchaus vorstellbar und auch nicht ungewöhnlich.

2. Comdirect: Bei dieser Bank läuft die Sache etwas anders, denn es gibt bei der Comdirect, wie gesagt, eine Nachlassabteilung, die im Regelfall das Konto für den Bevollmächtigten bzw. Erben umwandelt. Sie vergibt dann eine neue Kontonummer für dieses Nachlasskonto und verwaltet es, mit Einschränkungen versehen (z.B. keine Karte, wenn ich es richtig erinnere), für den Erben. Es ist als Ausnahme aber möglich, das Konto mit dem Namen des Verstorbenen weiterzuführen, wenn triftige Gründe dafür vorliegen. Das gilt auch für das Weiterbestehen eines Gemeinschaftskontos. Beide Namen bleiben bestehen, wobei der Verstorbene intern, also für Außenstehende unsichtbar, als verstorben signiert wird.

Der Bevollmächtigte bzw. der Erbe ist in jedem Fall begründungspflichtig; er muss deutlich und überzeugend darlegen, warum die Bank das Konto unter dem Namen des Verstorbenen weiterführen soll.

Jeder, der Vorsorge treffen möchte, muss sich also bei seiner Bank erkundigen, wie diese die Angelegenheit handhabt. Die FAQs behandeln – wie bei der Comdirect gesehen – nur die Regelfälle und können somit auch in die Irre führen. In jedem Fall sollte man immer mit einem Mitarbeiter sprechen, der sich auf diesem Feld auch wirklich auskennt und dann sein Anliegen schriftlich formulieren.

Eines aber sollte hinsichtlich der Investitionspraxis deutlich geworden sein: Anlagen, die einen Zeitraum von 2-3 Jahren überschreiten, sind für diese Art von Nachlassverwaltung wenig bis gar nicht geeignet. Wenn Gelder über 3 Jahre angelegt sind, dann wird wohl kein Weg daran vorbeigehen, sich mit einem (gerichtlich beglaubigten) Erbschein zu legitimieren und die Rückzahlung als Bevollmächtigter bzw. Erbe auf eigenen Namen zu beantragen. Was die Rechtsordnung des jeweiligen Landes dann im einzelnen vorsieht, muss man zu gegebener Zeit bei der Plattform erfragen. Zumindest einen Erbschein muss die P2P-Plattform ja wohl verlangen. Alles andere würde sämtlichen Sicherheits- und Legitimationsstandards widersprechen.

Da fällt mir noch eine Frage ein: Akzeptieren P2P-Plattformen eigentlich Vollmachten bzw. ist ein solcher Modus überhaupt vorgesehen?

Übrigens: Sie betreiben hier wirklich eine sehr hilfreiche und auch ansprechend gestaltete Seite. Man kann bei bzw. von Ihnen eine Menge lernen. Danke.

Hallo Carl,

danke für die sehr wertvollen Informationen, die du recherchiert hast! Hier wird mal wieder mehr als deutlich, wie individuell die ganze Sache zu sehen ist. Eine Pauschallösung gibt es wohl nicht.

Zu den Vollmachten: Die Plattformen akzeptieren laut Nachfrage meist Vollmachten, die sie kennen. Also meist von dem Land, wo die Firmen sitzen. Ich denke, hier kann durchaus etwas Argumentationsbedarf notwendig sein und auch hier ist wieder das Problem, dass jede P2P Plattform die Sache anderes behandeln wird. Das Einfachste wäre wohl demnach im ersten Schritt zu versuchen, dass Konto möglichst lange aufrechtzuerhalten bzw. umzubiegen.

Viele Grüße

Lars

PS: Vielen dank für das Lob und schön, dass du hier was lernen kannst!