Mein komplettes Portfolio 2025 – Blick hinter die Kulissen

Als ich 2022 zum ersten Mal mein Portfolio veröffentlicht habe, hätte ich nie gedacht, dass es so einschlagen würde – doch der Beitrag wurde zum erfolgreichsten des Jahres mit zehntausenden Zugriffen! Ihr habt euch gewünscht, dass ich meine Vermögensaufstellung regelmäßig aktualisiere – und genau das tue ich. Also, wie sieht mein Portfolio im Jahr 2025 aus? Alle Details gibt’s in diesem Beitrag!

Hier auf dem Blog dreht sich fast alles um P2P-Kredite – bewusst, um den Fokus klar zu halten. Doch egal, ob bei den Schatzmeistern, im P2P Cafe oder in unseren Börsen– und Krypto-Telegram-Chats: Andere Anlageklassen kommen immer wieder zur Sprache, und ich werde regelmäßig nach meinen Investments gefragt. Sogar Google spuckt Suchanfragen wie ‚Lars Wrobbel Vermögen‘ oder ‚Lars Wrobbel Portfolio‘ aus.

Seid mir nicht böse, aber die genauen Summen bleiben mein kleines Geheimnis. Mein P2P-Portfolio teile ich weiterhin ganz offen mit euch, doch meine anderen Investments behalte ich für mich. Und keine Sorge: P2P steht heute nicht im Fokus – den aktuellen Stand dazu findet ihr wie immer im neuesten Quartalsbericht. Also, legen wir los – viel Spaß beim Blick in mein Portfolio 2025!

Bitte beachte meinen Haftungsausschluss. Ich betreibe keine Anlageberatung und stelle keine individuellen Anlageempfehlungen dar. Ich berichte ausschließlich über meine persönlichen Erfahrungen und Einschätzungen. Investitionen in P2P-Kredite und Projektfinanzierungen sind mit Risiken bis hin zum Totalverlust verbunden. Entwicklungen der Vergangenheit sind kein Indikator für zukünftige Ergebnisse. Alle Links zu den Investment-Plattformen sind Affiliate- bzw. Werbe-Links (in der Regel mit * gekennzeichnet). Ich erhalte hierfür eine Vergütung. Inhalte und Bewertungen erfolgen unabhängig und ohne redaktionelle Vorgaben durch die Anbieter.

Inhalte

Meine Basis-Strategie 2025

Bevor wir uns die einzelnen Anlageklassen genauer anschauen, ein kurzer Blick auf meine grundlegende Strategie. Mein Portfolio hat sich über die Jahre hinweg organisch entwickelt und folgt einer klaren Asset-Allokation. Diese kann sich zwar im Detail verändern, bleibt aber in einem bestimmten Rahmen – eine gewisse Konstanz ist mir hier wichtig.

Diese wurde für 2025 leicht angepasst und die angestrebte Verteilung wurde leicht Richtung Kryptowährungen verschoben! Die Zielrange für Kryptowährungen steigt von 5 auf 10%, P2P Kredite sinken von 20 auf 15% und der Cash-Anteil beträgt 10%. Der größte Batzen bleibt mit 65% der Aktienmarkt.

Momentan habe ich in keinem Bereich eine Abweichung, die mir Sorgen bereitet, daher besteht derzeit aus meiner Sicht kein Handlungsbedarf. Den Cash-Anteil kann ich jederzeit in den Markt fahren und damit sofort mein Einkommen erhöhen, falls nötig. Die Kryptowährungen habe ich 2024 weiter bereinigt und ich bin auch wieder ins Krypto Lending eingestiegen.

Die Details meiner aktuellen Verteilung

Angelehnt an obiger Verteilung sieht meine interne Portfoliostruktur momentan so aus:

Aktienmarkt inkl. REITs ca. 50%

- 38% Dividenden Einzelwerte solider Marktriesen (2% weniger als 2024)

- 62% Sammelanlagen (ETFs, CEFs etc.) (2% mehr als 2024)

P2P Kredite ca. 17%

- Verteilt auf ca. 21 aktive P2P-Plattformen (1 mehr als Ende 2024)

Kryptowährungen ca. 15%

- 2024 habe ich das Portfolio weiter bereinigt. Das Staking hat sich wieder etabliert und 2025 verleihe ich meine Kryptowährungen auch wieder.

Cash ca. 18%

- 90% über Broker-Referenzkonten sofort nutzbar

- 10% über Tagesgeldkonten sofort nutzbar

Mein Portfolio ist kein starres Konstrukt – es entwickelt sich ständig weiter. Ich setze auf ein dynamisches Rebalancing, das heißt, ich überprüfe regelmäßig, wo ein Ungleichgewicht entsteht, und steuere mit neuen Investitionen oder Ausschüttungen gegen.

Grundsätzlich verkaufe ich kaum Positionen, es sei denn, sie passen nicht mehr in mein Konzept – wie 2023 die deutschen Aktien. Eine Ausnahme war zudem die große Umstrukturierung 2017/2018. Ansonsten werfe ich zum Jahresende oft einzelne Werte aus dem Depot, vor allem Aktien, die keine Dividende mehr zahlen.

Sollte eine Anlageklasse um mehr als 5 % über- oder untergewichtet sein, greife ich einmalig manuell ein – entweder durch gezielte Verkäufe oder größere Nachkäufe.

Eine Lehre habe ich allerdings aus den Kryptowährungen gezogen: 2021 habe ich dort nicht rebalanciert, weil ich sie „außer Konkurrenz“ laufen ließ – und 2022 die Quittung dafür bekommen. Trotzdem habe ich mich erneut dafür entschieden, sie weiterhin laufen zu lassen. Die Kryptos sind aufgrund ihrer Volatilität jedoch die Ausnahme.

- Crypto.com Visa* (Krypto Kreditkarte mit vielen Vorteilen + 25$ Startguthaben*, Infos hier)

- Divvydiary* (professionell Dividenden und das Portfolio tracken)

- Ventus Energy* (Investieren in Energieprojekte mit bis zu 16% Rendite) –> vollständige Anleitung zum Produkt

- LANDE* (Besicherte Agrarkredite mit über 10% Rendite und 3% Cashback) –> vollständige Anleitung zum Produkt

- Monefit SmartSaver* (Liquide verfügbare Anlagealternative mit 7,50 – 10,52% Rendite und 0,50% Cashback + 5 EUR Startguthaben auf die Einzahlung) –> Meine Monefit SmartSaver Erfahrungen

Mein Start als Einkommensinvestor

2017 gab es einen entscheidenden Wendepunkt in meinem Portfolio. Ich traf die bewusste Entscheidung, mein gesamtes Portfolio langfristig ausschüttend auszurichten. Das bedeutete: Nach und nach mussten alle Werte weichen, die keine regelmäßigen Erträge liefern. Mein letzter großer thesaurierender ETF – der ARERO – hielt sich bis Anfang 2022, dann habe ich auch ihn verkauft.

Heute setze ich fast zu 100 % auf ausschüttende Investments. Warum? Ganz einfach: Ich möchte im Zweifel von meinen Kapitalerträgen leben können. Die Jahre 2022 und 2023 haben eindrucksvoll gezeigt, wie wertvoll ein passives Einkommen aus Ausschüttungen sein kann – gerade wenn plötzlich alles teurer wird.

Ein weiterer Vorteil: Rebalancing ist mit regelmäßigen Ausschüttungen deutlich einfacher. Und der steuerliche Aspekt? Der spielt für mich keine große Rolle. Ich konzentriere mich lieber darauf, mein Einkommen zu steigern, anstatt mich mit Steueroptimierungen oder gar Auswanderungsplänen zu beschäftigen.

Im Folgenden liste ich nur Positionen auf, die aktuell in meinem Portfolio sind und mindestens einen Wert von 5.000 EUR haben. Kleinere Testpositionen lasse ich außen vor, und bereits 2024 verkaufte Werte sind durchgestrichen. In den Tabellen findet ihr:

- Den Namen des Investments mit einem Link zu den Investor Relations für mehr Infos.

- Eine Kurzbeschreibung, worum es geht.

- Seit wann ich den Wert halte (neu hinzugekommene Werte markiere ich).

- Das Ausschüttungsintervall

ETFs, CEFs und sonstige Sammelanlagen

Starten wir mit der Grundlage meines Aktienportfolios: den ETFs & CEFs. Aktuell halte ich sieben davon – mit drei Neuzugängen und einem Abgang im Jahr 2024.

Verlassen hat mein Portfolio der erst 2023 aufgenommene JPMorgan Japan Small Cap Growth & Income Trust. Diese aktive Sammelanlage war auf den japanischen Markt jenseits der großen Unternehmen ausgerichtet. Allerdings wurde der Fonds 2024 mit einem anderen verschmolzen, der nicht mehr zu meinen Anlagezielen passte – also habe ich ihn konsequent aussortiert.

Neu ins Portfolio aufgenommen habe ich drei spannende Positionen – alle mit monatlichen Ausschüttungen:

- BlackRock Health Sciences Trust – Ein CEF, der gezielt in den US-Gesundheitssektor investiert.

- Simplify Volatility Premium ETF – Ein ETF mit einer unkorrelierten Strategie, der Marktvolatilität nutzt.

- IncomeShares Gold + Yield ETP – Ein ETP, das durch Optionen zusätzliche Erträge auf Gold generiert.

Alle drei passen perfekt in meine Strategie und bringen regelmäßige monatliche Cashflows.

Für den Kauf meiner ETFs und CEFs nutze ich aktuell CapTrader* und Freedom24*. Allerdings gibt es hier eine Hürde: Man muss sich mittlerweile als professioneller Anleger listen lassen, um Zugang zu vielen US-CEFs und ETFs zu bekommen.

Eine spannende Alternative ist TastyTrade* – ein US-Broker, der problemlos funktioniert und den ich inzwischen ebenfalls nutze. Als Nicht-EU-Broker unterliegt er nicht den europäischen Regulierungen, nimmt aber dennoch deutsche Kunden auf. Das macht ihn besonders interessant für Investoren, die uneingeschränkten Zugang zum US-Markt suchen.

| Name, Kürzel, Ausschüttung | Seit | Kurzbeschreibung |

| Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing (A1T8FV) **** | 2018 | Weltweiter Dividenden-ETF. |

| Blackrock Taxable Municipal Bond Trust (BBN) | 2020 | CEF auf US-amerikanische Kommunalanleihen. |

| iShares Emerging Markets Dividend UCITS ETF (A1JNZ9) **** | 2022 | Dividenden-ETF auf die Emerging Markets. |

| BlackRock Utilities, Infrastructure, & Power Opportunities Trust (BUI) | 2022 | CEF im Energiesektor, arbeitet zusätzlich mit Optionen. |

| BlackRock Health Sciences Trust | 2024 (NEU) | US-CEF für den Gesundheitssektor. |

| Simplify Volatility Premium ETF | 2024 (NEU) | Unkorrelierter ETF der Volatilitäten am Markt ausnutzt. |

| IncomeShares Gold + Yield ETP | 2024 (NEU) | Gold ETP der mit Optionen für Cashflow sorgt. |

ohne Kennzeichnung = monatliche Ausschüttung

X = keine Ausschüttung

* = jährliche Ausschüttung

** = halbjährliche Ausschüttung

**** = quartalsweise Ausschüttung

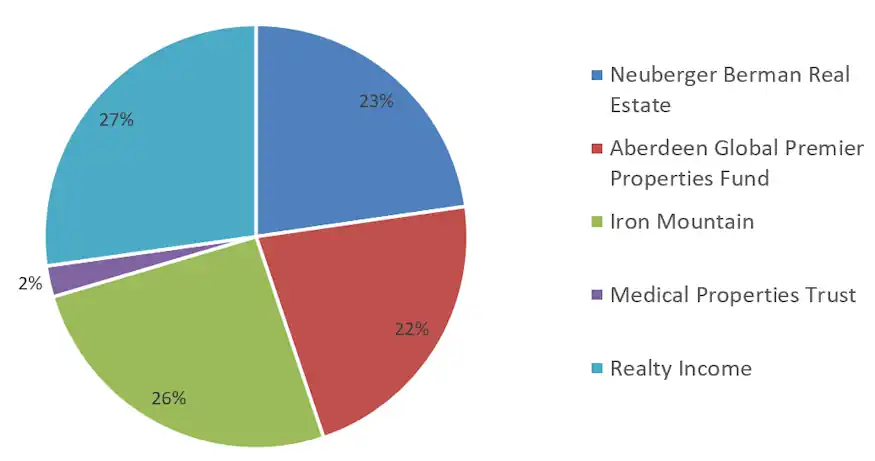

REITs

REITs sind meine Alternative zum klassischen Betongold. Statt mich mit Mietern oder Instandhaltung herumzuschlagen, setze ich auf börsennotierte Immobilienunternehmen, die mir seit über sechs Jahren stetige Ausschüttungen liefern.

Besonders zwei Favoriten aus meinem Portfolio – AWP und NRO – stechen hervor. Allerdings gibt es sie, wie viele US-REITs, nur über internationale Broker wie Freedom24*, CapTrader* oder eben TastyTrade*.

2024 gab es in diesem Bereich keine Veränderungen. Ich habe meine bestehenden Positionen weiter ausgebaut und fleißig Dividenden eingesammelt.

Allerdings gibt es Licht und Schatten: Medical Properties Trust war auch 2024 eine herbe Enttäuschung. Ich halte die Position zwar vorerst, aber ihr Einfluss im Portfolio ist mittlerweile kaum noch relevant. Ganz anders sieht es bei Iron Mountain aus – der auf Dokumentenarchivierung spezialisierte REIT hat vom AI-Hype profitiert und sich stark entwickelt.

| Name, Kürzel, Ausschüttung | Seit | Kurzbeschreibung |

| Aberdeen Global Premier Properties Fund (AWP) | 2019 | REIT-Sammelanlage mit weltweiter Streuung. |

| Iron Mountain (A14MS9) **** | 2019 | Sammelt physische Dokumente und lagert sie langfristig und sicher ein. |

| Neuberger Berman Real Estate Securities Income Fund (NRO) | 2020 | REIT-Sammelanlage wie der AWP, jedoch mit Fokus auf Nordamerika. |

| Realty Income (899744) | 2020 | REIT, der in gewerbliche Immobilien investiert und diese langfristig vermietet. |

| Medical Properties Trust (A0ETK5) **** | 2020 | REIT, der in der in Gesundheitseinrichtungen investiert und diese langfristig vermietet. |

ohne Kennzeichnung = monatliche Ausschüttung

X = keine Ausschüttung

* = jährliche Ausschüttung

** = halbjährliche Ausschüttung

**** = quartalsweise Ausschüttung

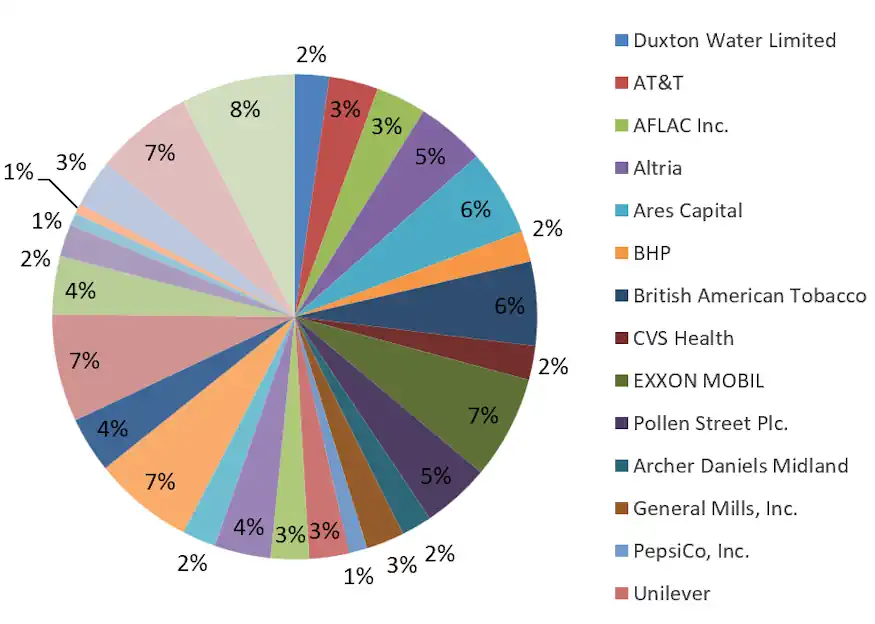

Klassische Einzelaktien

Einzelaktien waren lange nicht mein Ding – aber mit der Zeit habe ich Gefallen an Unternehmen gefunden, die man im Alltag wiedererkennt und die seit Ewigkeiten Dividenden zahlen.

Anfangs habe ich für Kaufentscheidungen den Dividenden-Alarm* von Alex Fischer genutzt. Dieses Tool zeigt, wann eine Aktie historisch günstig bewertet ist. Ich bin die Liste monatlich durchgegangen und habe viel recherchiert. Mittlerweile kaufe ich aber kaum noch Einzelaktien und verlasse mich stärker auf mein Bauchgefühl – und das hat 2024 ziemlich gut funktioniert.

So habe ich Starbucks mit über 100 % Rendite verkauft und nur zwei Positionen weiter aufgestockt:

- British American Tobacco – Jahresrendite 42 %

- General Mills – Jahresrendite 8 %

Ansonsten gab es in meinem Einzelaktien-Portfolio keine Veränderungen.

Die meisten Werte halte ich in meinem Hauptdepot bei Scalable Capital*. Eine Ausnahme ist McDonald’s, das ich über einen Sparplan bei TradeRepublic* laufen lasse. Eine meiner größten Positionen – die Diversified Royalty Corporation – liegt wiederum bei CapTrader*.

Ein wichtiger Punkt bei Einzelaktien: Ich achte darauf, dass keine Position zu stark aus dem Rahmen fällt. Da ich selten verkaufe und auch nicht zu jedem Preis nachkaufe, entwickeln sich einige Werte jedoch von selbst stark – wie eine Exxon, die sich über die Jahre von der breiten Masse abgesetzt hat.

| Name, Kürzel, Ausschüttung | Seit | Kurzbeschreibung |

| Exxon Mobil Corporation (852549) ** | 2017 | Öl- und Gasunternehmen, das auf der ganzen Welt nach Öl sucht, es produziert und raffiniert. |

| CVS Health Corporation (859034) ** | 2017 | US-amerikanische Pharmazie- und Drogeriehandelskette. |

| Rio Tinto Plc (852147) *** | 2018 | Britisch-australischer Bergbaukonzern. Eines der drei größten Bergbauunternehmen der Welt und weltweit führender Aluminiumproduzent. |

| Freenet (A0Z2ZZ) **** | 2018 | Freenet ist das größte netzunabhängige Telekommunikationsunternehmen in Deutschland. |

| Archer Daniels Midland (854161) ** | 2018 | Beschafft, transportiert, lagert, verarbeitet und vermarktet landwirtschaftliche Rohstoffe, Produkte und Zutaten. |

| Unilever (A0JNE2) ** | 2018 | Multinationaler Konzern, der Konsumgüter wie Lebensmittel, Getränke, Reinigungsmittel und Körperpflegeprodukte vertreibt. |

| 3M (851745) ** | 2018 | Multinationaler Mischkonzern, der in den Bereichen Industrie, Arbeitsschutz, Gesundheitsfürsorge und Konsumgüter tätig ist. |

| Aflac (853081) ** | 2018 | US-amerikanisches Versicherungsunternehmen. Verkauft insbesondere Kranken- und Lebensversicherungen und hat mehr als 40 Millionen Kunden in den Vereinigten Staaten und Japan. |

| Proctor & Gamble (852062) ** | 2018 | US-amerikanischer, in 70 Ländern vertretener Konsumgüter-Konzern. |

| General Mills (853862) ** | 2018 | Hersteller und Vermarkter von Markennahrungsmitteln, die im Einzelhandel verkauft werden. |

| PepsiCo (851995) ** | 2018 | US-amerikanischer Getränke- und Lebensmittelkonzern. Größter Mitbewerber von Coca Cola. |

| Cardinal Health (880206) ** | 2019 | Multinationaler Gesundheitsdienstleister, auf den Vertrieb von Arzneimitteln und medizinischen Produkten spezialisiert. |

| Shell (A0D94M) ** | 2019 | Eines der weltweit größten Mineralöl- und Erdgas-Unternehmen. Der Konzern ist in mehr als 140 Ländern aktiv. |

| Diversified Royalty Corp. (DIV) * | 2020 | Multi-Lizenzunternehmen aus Kanada. Das Ziel des Unternehmens ist der Erwerb von Lizenzgebühren von mehreren Unternehmensgruppen. |

| Franklin Resources (870315) ** | 2020 | Globale Investmentgesellschaft. |

| Snap-On (853887) ** | 2020 | Hersteller und Anbieter von Werkzeugen für professionelle Anwendungsbereiche unter anderem im Kfz-Bereich und in der Luft- und Raumfahrt. |

| AT&T (A0HL9Z) ** | 2021 | Nordamerikanischer Telekommunikationskonzern. Stellt Telefon-, Daten- und Videotelekommunikation, Mobilfunk und Internetdienstleistungen zur Verfügung. |

| McDonalds (856958) ** |

2021 | Schnellrestaurantkette mit mehr als 35.000 Restaurants in über 100 Ländern. |

| British American Tobacco (916018) ** | 2022 | Einer der größten Tabakproduzenten der Welt. Bekannte Marken sind Lucky Strike & Pall Mall. |

| BHP Group Ltd. (850524) ** | 2022 | In Australien ansässiges Rohstoffunternehmen. Darunter Eisenerz, Kupfer, Nickel, Kali und Hüttenkohle. |

| Altria (200417) ** | 2022 | Einer der größten Tabakproduzenten der Welt. Bekannte Marken sind Marlboro & L&M. |

| Pollen Street Plc (POLN) ** | 2022 | CEF im Bereich Kreditvergabe und Private-Equity. |

| Ares Capital (A0DQY4) **** | 2023 | Weltweit größte Business Development Company (BDC). |

| Duxton Water Limited (D20) ** | 2023 | Australischer Wasser-Rechte Fonds. |

ohne Kennzeichnung = monatliche Ausschüttung

X = keine Ausschüttung

* = jährliche Ausschüttung

** = halbjährliche Ausschüttung

**** = quartalsweise Ausschüttung

Kryptowährungen

Im Gegensatz zu vielen meiner Leser war ich bei Kryptowährungen von Anfang an mutig. Ähnlich wie bei Aktien verlasse ich mich oft auf mein Bauchgefühl – und das hat sich in den meisten Fällen als richtig erwiesen.

Besonders bei meinen beiden größten Positionen war ich extrem früh dabei:

- Bitcoin – Erste Käufe bei ca. 1.200 EUR

- Ethereum – Erste Käufe bei ca. 160 EUR

2024 habe ich mein Krypto-Portfolio weiter konsolidiert und mich von drei weiteren Positionen getrennt. Der Rest bleibt – aktuell plane ich keine weiteren Käufe oder Verkäufe.

Nach einer Pause habe ich 2024 das Staking wieder auf Maximum hochgefahren und habe in diesem Jahr auch das Lending wieder reaktiviert – allerdings nur mit Stablecoins und dezentralen Lösungen. Keine zentralisierten Plattformen wie Celsius oder FTX mehr – die Lektionen aus den letzten Jahren sind gelernt.

Bei den Krypto-Kreditkarten gab es einen Switch zurück zu Crypto.com*, nachdem sich das Plutus-Projekt 2024 selbst ins Aus katapultiert hat. Immerhin konnte ich dort vorher noch alle meine Coins mit Gewinn verkaufen.

| Name, Kürzel, Ausschüttung | Seit | Kurzbeschreibung |

| Bitcoin (BTC) X | 2017 | Erste und weltweit am Markt stärkste Kryptowährung. |

| Ethereum (ETH) * | 2017 | Blockchain-Technologie um eine Vielzahl von anderen Anwendungen aufzunehmen. |

| Crypto.com Coin (CRO) * | 2020 | Plattformtoken der Krypto Plattform Crypto.com. |

| Solana (SOL) * | 2022 | Solana ist für mich im wahrsten Sinne des Wortes eine “Spielwährung”, da ich sie für die Move2Earn App Stepn nutze. |

| USDC ** | 2024 | Stablecoin auf den USD. |

X = aktuell keine Ausschüttung

* = im Staking

** = im Lending

Aktuelle Vorteile bei meinen Anbietern

Wenn ihr irgendetwas aus diesem Beitrag mitnehmt und einen Anbieter aus meinem Fundus benötigt, dann denkt daran, einen Startbonus mitzunehmen, sofern vorhanden. Alles andere wäre unnötig. Dir entstehen dadurch keine Mehrkosten und mein Blog finanziert sich durch die kleinen Provisionen.

Broker:

- CapTrader*: Extrem geringe Ordergebühren ab 1 EUR pro Aktie. 12 Monate TraderFox Magazin gratis dazu (Wert 348 EUR).

- Scalable Capital*: Sparpläne kostenfrei ab 1 EUR und 2,75% aufs Tagesgeld.

- TradeRepublic*: Sparpläne kostenfrei ab 1 EUR und 2,75% aufs Tagesgeld + Cashback Debitkarte!

- Freedom24*: Zugang zu fast allen Aktien + Tages- und Festgeld. Weitere Infos dazu gibt es auch in meinen Freedom24 Erfahrungen.

- TastyTrade*: US-Broker mit der Möglichkeit US ETFs und CEFs zu kaufen.

Krypto:

- BISON App*: 10 EUR in Ethereum bei 100 EUR Handelsvolumen.

- Crypto.com*: 25 USD Startguthaben bei Kauf einer Debitkarte ab Ruby Steel.

Dann schau jetzt in meine P2P Plattform-Übersicht. Dort findest du weitere Informationen und / oder Artikel zu den Plattformen, auf denen ich investiere.

Wo du mehr über mein Portfolio erfahren kannst

So, jetzt bist du wieder up to date über das Lars Wrobbel Portfolio 2025! Ich werde diese Übersicht weiterhin jährlich aktualisieren, damit du immer transparent verfolgen kannst, was sich bei meinen Investments tut.

Große Veränderungen sind allerdings nicht zu erwarten – ich baue meistens nur bestehende Positionen weiter aus. Lediglich im Kryptobereich gab es 2024 einige Umwälzungen, um auch diesen Teil ausschüttungsstark und verwaltungsfreundlich aufzustellen.

Seit 2024 führe ich übrigens auch öffentlich das Portfolio meiner Kinder. Falls du wissen willst, was ich für sie kaufe und wie ich langfristig für sie investiere, lohnt sich ein Blick!

Wusstest du, dass ich meine aktuellen Investments alle zwei Wochen in meinem Newsletter teile? Dort erfährst du:

- Welche Positionen ich aufstocke und zu welchem Preis.

- Wie sich meine Performance entwickelt.

- Und vielleicht entdeckst du ja eine spannende Investment-Idee für dich selbst!

Der Newsletter ist kostenfrei – einfach anmelden und dranbleiben. Für mögliche Verluste übernehme ich natürlich keine Haftung!

Was sagst du zu meinem Portfolio? Was fehlt dir noch in meiner Aufstellung oder worüber möchtest du vielleicht mehr wissen? Schreib es mir jetzt in die Kommentare!

Mein Portfolio – Das Video zum Beitrag

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Moin! Ich bin Lars und schreibe auf diesem Blog schon seit 2015 über meine Erfahrungen beim Investieren in P2P-Kredite. Ich habe zusammen mit Kolja Barghoorn auch das deutsche Standardwerk zum Thema geschrieben, welches auf mehreren Portalen zum Bestseller wurde und regelmäßig aktualisiert wird.

Darüber hinaus gibt es um den Blog auch noch Deutschlands größte P2P Community auf vielen verschiedenen Kanälen, auf der du dich mit tausenden von anderen Investoren austauschen kannst, wenn es mal schnell gehen muss. Wenn du mehr über mich und meine Arbeit erfahren willst, kannst du das auf meiner Über-Mich Seite tun.

Hallo,

danke für deine Transparenz!

Ich überlege auch in P2P zu investieren, deshalb die Frage, bei welchen Anbietern man ein Firmenkonto eröffnen kann.

Ich gehe dann mal weiterlesen

🤗

Herzliche Grüße

Jay

Hi Jay, das geht so gut wie bei allen P2P Plattformen 😉

Hmmm… bei Bondora geht es scheinbar nur als natürliche Person:

https://support.bondora.com/de/kann-ich-ein-firmenkonto-einrichten

Dem entnehme ich, dass GmbHs u. ä. juristische Personen kein Konto erstellen können.

Bei Mintos geht es (aber ist das sinnvoll als Anfängerin?!):

https://help.mintos.com/hc/en-us/articles/115002858305-Can-companies-invest-

Vielen Dank für deine schnelle Antwort!

🙂

Jay

*diesichweiterdurchdenBlogliest*

Hi Jay,

ich kenne viele Leute die ein Firmenkonto bei Bondora haben. Möglicherweise ist das nur über eine direkte Anfrage möglich, das könntest du probieren. Mintos halte ich für Anfänger für nicht praktikabel. Schau mal hier, vielleicht findest du da noch eine bessere Alternative.

Hallo Lars,

kommt man an den Aberdeen Global Premier Properties Fund auch über andere Broker heran, bei Direktbanken z. B.? Danke für die ganzen Infos, hat mir echt geholfen.

Hi Max,

ich glaube einige meinten, dass es ihn bei ING oder Consors gibt, ich bin mir aber nicht sicher. Bei Neo Brokern wie Trade Republic oder Scalable Capital in jedem Fall nicht.

Wäre natürlich praktisch wenn man eine Übersicht hätte, welche Wertpapiere wo handelbar sind. Aber sowas wirds wohl nicht geben.

Wäre eine Marktlücke für irgendeinen Finanzblogger, für mich aber sicher nicht 🙂

Alles günstig bei brokerpoint.de handelbar, bin sehr zufrieden…supergünstig, weltweite Börsen

Nie gehört. Kannst du da CEFs handeln? Sieht von außen betrachtet nicht danach aus.

Hallo Lars,

gibt es den “Aberdeen Global Premier Properties Fund” bei Cap Trader als Sparplan?

Viele Grüße

Frank

Hi Frank, ich weiß gar nicht, wo man bei CapTrader Sparpläne einrichten kann, da ich sie noch nie genutzt habe. Kann ich dir also leider nicht sagen, aber zur Not machst du halt einfach deinen eigenen Sparplan.

Servus Lars,

da du auch die Aktie AT&T in deinem Depot und immer sehr gute Ideen hast, habe ich eine Frage an dich.

Wie hast du den Spin-off von Warner Bros Discovery in Portfolio Performance gebucht. Gibt ja verschiedene Möglichkeiten mit Dividende von AT&T und dann Kauf der Akte Warner Bros Discovery in dieser Höhe oder mit Aus- und Einlieferungen. Daher würde ich interessieren wie du das gehandhabt hast.

Kurze Rückmeldung wäre cool.

Viele Grüße und schöne Ostern.

Nikolai

Hi Nikolai,

ich habe bei Portfolio Performance die “Einlieferung” genutzt. Der Rest (Kurs AT&T) passt sich ja automatisch an.

Hallo Lars, vielen Dank für die Veröffentlichung des Depots und überhaupt zu den tollen Infos in Sachen P2P. Trotzdem eine Frage zu Deiner Position im ETF Ishares EM Dividend. Bleibst Du dort trotz der aktuellen Lage investiert? Der passt super in eine Dividendenstrategie, aber ich weiß für mich noch nicht, ob das politische Risiko nicht zu groß ist. Vielen Dank und viele Grüße

Hi, ja, ich bin recht ungünstig eingestiegen in den EM Dividend (rückblickend). Aber bleibe in jedem Fall dabei. Der ETF wird sich entsprechend anpassen und in Zukunft wieder gute Dividenden erzielen. Mit oder ohne Russland 😉

Hey Lars,

hast du mal ausgerechnet was für eine Ausschüttungsrendite du bei den einzelnen Kategorien hast?

Fände ich super interessant, da bei den Dividendenrenditen ja von unter 3% bis über 9% alles dabei ist.

Ich bin grade auch dabei einen Teil meines Portfolios auf ausschüttend umzubauen und komm da in meinen Berechnungen immer auf eine gesamt Ausschüttungsrendite von um die 4%.

Beste Grüße

Moe

Hey Moe, nein, nicht im Gesamten. Ich habe eine Übersicht in Portfolio Performance über die Ausschüttungsrenditen der einzelnen Instrumente, das reicht mir. Letztlich schaue ich auch mehr auf “echte Zahlen”. Also was für ein Kapital brauche ich um z.B. 100 EUR mehr im Monat zu haben. Wenn es ein gutes Unternehmen ist, ist mir die Ausschüttungsrendite egal, dann wird da eben reingepumpt, bis das erreicht ist 😉 McDonalds ist so ein Kandidat. Aber 4% bei dir sind doch ordentlich!

Hi Lars,

super Übersicht, danke dafür.

Du hattest mal gesagt Du würdest deine Cash Reserven teilweise nun bei Nexo anlegen.

Lässt Du dann dort Zinsen auf Fiat Währung EUR oder auf Stablecoins „erwirtschaften“?

Komplett auf Stablecoins. Und es ist meine Notrücklage vom Girokonto 😉 Ich schreibe dazu demnächst mal was und wie der Gedanke dahinter aussieht.

Hi Lars,

wie ist eigentlich die steuerliche Behandlung von amerikanischen Fonds. Bekommst Du über CapTrader alle Infos für die Steuererklärung? Vielleicht ist es ja einfacher als ich mir das vorstelle.

Danke und weiter so

Die Quellensteuer wird hier automatisch abgezogen, die Kapitalertragssteuer nicht, die musst du dann manuell in der Steuererklärung angeben und mit der Quellensteuer gegenrechnen. Wird dir aber sehr einfach gemacht und du bekommst alle notwendigen Informationen.

Hallo Lars,

wieso hast du dir Dividenden ETFs ausgesucht?

Du könntest doch auch einfach ausschüttende ETFs nehmen, die nicht gezielt in Dividenden Werte investieren.

Viele Grüße

Marco

Könnte ich, ja. Mich hat aber die Strategie des ETFs angesprochen, daher habe ich den gewählt. Letztendlich nicht kriegsentscheidend.

Danke für die Auflistung.

Verstehe aber nicht warum es für dich einen Unterschied macht, ob du einen Ausschütter hast (der Kurswerte verkauft) oder ob du das gleiche durch einen selbstbestimmten manuellen Verkauf thesaurierender Aktien (Kurswertverkauf) durchführst.

Von beidem kannst du im Alter leben. Ist es das psychologische, dass du weniger Anteile im Depot hast statt nur einen niedrigeren Kurswert? Denn rein rechnerisch – also ohne Belohnungseffekte und Spaß, ist deine Rendite auf die lange Strecke bei Thesaurier besser.

Ich denke, dass weißt du auch alles. Deshalb interessiert mich die Antwort so.

Hi Norbert,

danke für deine Frage. Die Antwort ist relativ simpel: Weil ich keinen manuell Verkauf tätigen möchte. In meiner Form, läuft alles vollautomatisch. Mir ist das bisschen Rendite am Ende egal, ich möchte Stabilität und Planbarkeit in meinen Einnahmen. Die Zeit die ich dadurch einspare, weil ich mir keine Gedanken und Pläne machen muss, wann ich etwas verkaufe, kann ich zudem wieder anderweitig nutzen 😉

Viele Grüße

Lars